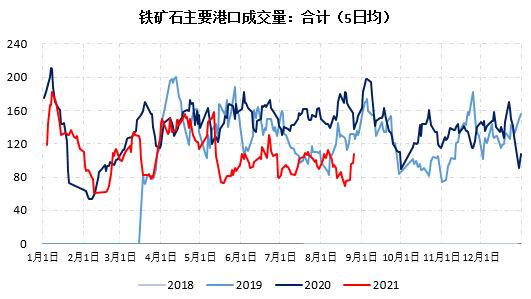

第一部分 行情复盘 8月铁矿(763, 8.00, 1.06%)价格加速下跌 8月,国内各省市压减粗钢产量持续实施,国内铁矿石需求受减产、限产的压制大幅回落。钢厂方面受减产压力的影响,以持续去化自身库存为主,去化程度降至两年内低点,贸易商方面,库存压力持续增加,投机需求低迷,导致中间流通环节抛压较重,现货价差的流动性推动价格加速下跌。从市场成交情况来看,受需求下降影响,全国主港铁矿石现货成交较7月略有回落,截止到8月31日,主要港口现货成交量均值在96.15万吨/日,环比7月降0.1%。远期方面,8月份远期现货日均成交量为54.55万吨/日,环比7月份回升6.87万吨/日,增幅为14.4%。目前市场预期集中减产或在四季度出现,因此预计盘面1月合约将会维持相对偏弱走势。 图1:铁矿石主港成交量

数据来源:银河期货、Mysteel 图2:远期现货日均成交

数据来源:银河期货、Mysteel 普氏62%指数方面,从海外生铁产量来看,海外铁矿石需求整体仍维持偏强走势,但7月以来,普氏指数也出现加速下跌的走势,从月初的183.4美金跌至149.45美金,跌幅18.5%。如果按汇率6.5折算人民币大致在1330元左右。仓单方面,最优交割品为超特粉,目前报价在940元/吨左右,折算仓单为1120元左右,除超特粉之外,次优交割品为混合粉,折仓单约936元/吨。基差方面,超特与主力合约基差在96元/吨。 价格: (1)盘面:在9、1常规的主力合约中,铁矿01合约跌幅最大,其次为I2109合约,具体上看,价格跌幅09合约(-73.5)、01合约(-82)。 (2)进口矿:分品种上,价格跌幅,块矿>粉矿>球团。进口矿现货主流粉矿价格下跌幅度在170-350元之间;块矿价格平均下跌330-350元,球团矿价格平均下跌220-230元。铁品位方面,价格跌幅,高品粉矿>中品粉矿>低品粉矿,由于受到焦炭(3656, 248.00, 7.28%)价格不断拉涨的影响,铁矿结构再度分化,部分低硫低铝的中品粉收到钢厂的采购青睐。分品种来看,高品粉矿中,卡粉(-210)、纽曼粉(-247);中品粉矿中,PB粉(-243)、麦克粉(-213)、金布巴粉(-200)、BRBF(-241)、罗伊山粉(-243);低品粉矿,超特粉(-168)、杨迪粉(-175)、混合粉(-250)。块矿方面,PB块(-350)、纽曼块(-334)、罗伊山块(-285)、62%巴西块价格(-350);球团矿方面,65%乌克兰/俄罗斯球团矿(-230)。 (3)国产矿:七一过后,国产矿价格受产量下降以及库存低位支撑,价格与进口矿对比有显著优势,但价格也呈现明显下跌走势,粉矿品种-分区域来看,华东地区跌幅最大,跌幅在440元左右,东北区域跌幅在360元左右;华北区域价格跌幅在270元左右。主要地区:河北迁安66%干基铁精粉价格(-272)、辽宁鞍山65%干基铁精粉价格(-364)、山东淄博65%湿基铁精粉价格(-441)。球团矿:主要生产省份:山东、东北地区价格下跌幅度较大,跌幅在330-400元不等,河北、山西地区跌幅在230-310元不等。 图3:PB粉价格

数据来源:银河期货、Mysteel 图4:超特粉价格

数据来源:银河期货、Mysteel 图5:卡粉价格

数据来源:银河期货、Mysteel 图6:BRBF价格

数据来源:银河期货、Mysteel 图7:PB块价格

数据来源:银河期货、Mysteel 图8:63%乌克兰/俄罗斯球团价格

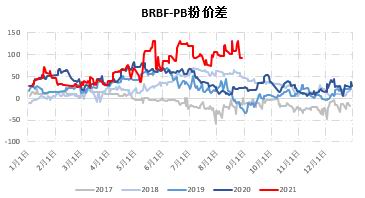

数据来源:银河期货、Mysteel 从入炉配比上看,由于降产,钢厂首先下调了转炉废钢的用量,其次通过下调烧结矿品味,来降低铁水产量,因此对高品粉矿需求的迫切度有所回落,从入炉比例来看,8月开始,焦炭价格加速上行,叠加雨季,块矿需求走弱,入炉配比有所下调。球团以及进口矿烧结配比有所提升,由于焦炭价格相对较高,球团价格表现坚挺,在此轮下跌中,整体表现相对抗跌。 从跨品种价差上看,进入8月,受钢厂限产压制,钢厂调整烧结矿配比,对pb粉采购偏好明显下降,叠加pb粉到港增加,以及部分钢厂出售长协的影响,库存持续增加,前期供应紧张局面大幅缓解,在钢厂调整配比后,超特粉需求较前期大幅改善,因此价差高位回落,结构性矛盾得到一定缓解。截至8月27日,卡粉-超特粉价差730元,PB粉-超特粉价差320元,卡粉-PB粉价差375元,BRBF-PB粉价差105元;钢厂在调整配比后,低品价格相对抗跌,因此中低品价差均有一定收缩,卡粉由于供应偏紧导致价格持续坚挺,卡粉与超特粉对比PB粉的性价比优势偏强。 关于跨期,09合约临近交割,目前基本维持平水走势,1月合约由于存在一定贴水,因此在阶段性触底反弹后运行较9月偏强,9/1价差维持100-130区间波动,目前价差在113.5元。 图9:纽曼粉价格

数据来源:银河期货、Mysteel、Platts 图10:铁矿普氏指数

数据来源:银河期货、Mysteel、Platts 图11:铁矿09合约基差

数据来源:银河期货、Mysteel 图12:铁矿9-1价差

数据来源:银河期货、Mysteel 图13:卡粉-超特粉价差

数据来源:银河期货、Mysteel 图14:PB粉-超特粉价差

数据来源:银河期货、Mysteel 图15:卡粉-PB粉价差

数据来源:银河期货、Mysteel 图16:BRBF-PB粉价差

数据来源:银河期货、Mysteel 图17:球、块溢价

数据来源:银河期货、Mysteel 图18:入炉配比

数据来源:银河期货、Mysteel 表1:铁矿现货仓单价格折算

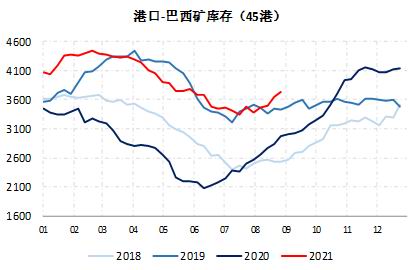

数据来源:银河期货、大商所、Mysteel、市场调研 第二部分 铁矿供需分析 1.8月份港口库存持续累积 品种结构再分化 Mysteel数据显示,目前45港铁矿石港口库存1.292亿吨,环比7月底回升107.48万吨,同比增加1610.42万吨,其中,巴西矿呈现累库走势,澳洲矿小幅回落,贸易商库存持续增加。具体上,澳洲矿库存6548.24万吨,环比降46.07万吨,同比增813.08万吨;巴西矿库存3731.46万吨,环比增350.75万吨,同比增751.26万吨;贸易矿库存7338.4万吨,环比增347.8万吨,同比增751.26万吨。贸易矿库存持续新高,连续4周累库,增幅明显,目前已突破7300万吨,较7月末增5%。压港船方面,从月度数据上看,压港船较8月末增14条,目前压港船182条,处在历史同期较高位置。 分品种上,45港港口块矿库存1980.2万吨,环比7月下降38.04万吨,同比减574.54万吨;球团库存420.67万吨,环比7月份增34.47万吨,同比减618.52万吨;精粉库存1025.16万吨,环比7月增49.6万吨,同比降6.66万吨;粗粉库存9495万吨,环比增61万吨,同比增2810万吨。各品种环比均呈现累库走势,粗粉同比保持累库走势,由于焦炭价格持续维持强势,球团需求表现仍相对坚挺,目前正处于雨季,叠加焦炭价格高位,块矿价格承压,市场对于块矿的偏好较前期明显减弱,从入炉配比中也验证了港口库存分品种的变化趋势。 钢厂方面,Mysteel统计247家钢厂进口矿烧结粉矿库10552.2万吨,环比7月末降670.84万吨左右,同比降463.3万吨;64家国产矿烧结粉矿库存89.27万吨,环比7月份降5.24万吨,同比增加17.17万吨。进口矿可用天数较7月末持平,维持26天左右的水平。 图19:45港口铁矿石库存

数据来源:银河期货、Mysteel 图20:45港口铁矿压港情况

数据来源:银河期货、Mysteel 图21:45港口澳矿库存

数据来源:银河期货、Mysteel 图22:45港口巴西矿库存

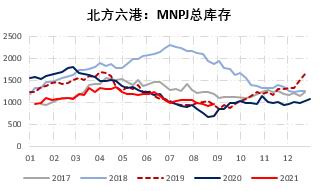

数据来源:银河期货、Mysteel 点钢数据来看,进入8月中旬北方九港以及六港港存持续累积,受限产影响,钢厂仍以降库、按需采购为主,整体表现较为谨慎。分品种来看,六港高品粉矿较7月末增库102.4万吨,同比下降285.3万吨;中品粉矿较7月末增库48.2万吨,同比增945.5万吨;低品粉矿较7月末降库43.3万吨,同比增加1700.3万吨;分量上看,贸易商库存占比出现回升,从72.23%回升至72.94%,钢厂手中的铁矿库存呈现持续下降走势;分品种上,高品粉矿品种,例如:卡粉自8月开始出现累库走势,较7月末增库38.7万吨,中品粉矿PB粉库存环比下降51.6万吨,麦克粉库存降42万吨,金布巴粉库存降47万吨,BRBF库存下降8.8万吨,整体来看,钢厂调配比后,中品资源需求仍偏强,但品种结构出现变化,截至截稿,焦炭累积7轮上调价格,仓单价格在3700-3750元。由于高硅高铝的品种费焦炭,因此巴西粉库存持续累积,pb粉在大幅下跌后,再度受到钢厂采购的青睐。超特粉、杨迪粉、金布巴粉性价依旧较高,库存均有不同程度去化。块矿方面,环比7月末降库40.3万吨,其中,纽曼块库存转增,较7月末增43.8万吨,pb块回升36.5万吨;球团7月末增8.9万吨。以上数据可以看出,在各省市开展粗钢减压的政策下,市场高中低品种结构性矛盾较前期出现缓解,但受焦炭高价格的影响,巴西粉较澳洲粉销售难度增加。 图23:MNPJ库存

数据来源:银河期货、Mysteel 图24:高品粉矿库存

数据来源:银河期货、Mysteel 图25:中品粉矿库存

数据来源:银河期货、Mysteel 图26:低品粉矿库存

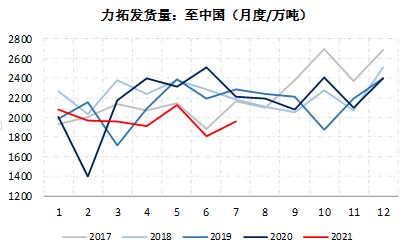

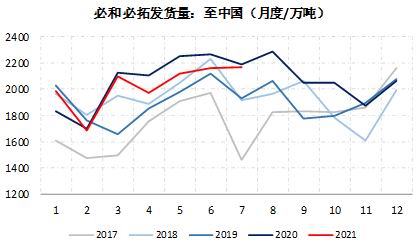

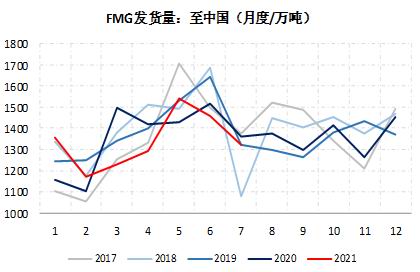

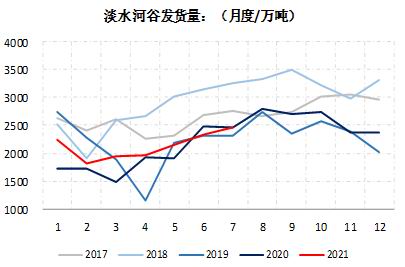

数据来源:银河期货、Mysteel 2.铁矿进口环比、同比均呈下降走势 供应方面,8月中国进口铁矿石8850.6万吨,环比减少91.1万吨,下降1.0%;均价202.5美元/吨,环比增加14.8美元/吨,增长7.9%。1-7月累计进口铁矿石64902.5万吨,同比减少990.9万吨,下降1.5%。Mysteel统计数据显示,四大矿山发中国方面,截止到8月20日,由于最后一周数据暂未出,按照线性推测全月发运量,预计8月份力拓铁矿石发运2329万吨,环比增369万吨,增幅18.8%;必和必拓铁矿石发运1838万吨,环比7月降121.6万吨;淡水河谷铁矿发运2579.2万吨,环比增109.2万吨,增幅4.42%;FMG铁矿石发运1225.4万吨,环比降94.6万吨,降幅7.1%,除FMG和bhp外,其他均有不同程度增量。8月外矿发运或有季节性回升,预计环比将有所增加,由于去年海外疫情控制不利,发中国比例较高,由于基数较高,预计8月同比仍呈下降走势。 图27:力拓-发中国

数据来源:银河期货、Mysteel 图28:BHP-发中国

数据来源:银河期货、Mysteel 图29:FMG-发中国

数据来源:银河期货、海关、路透 图30:淡水河谷-发全球

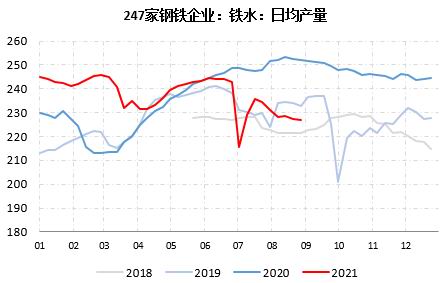

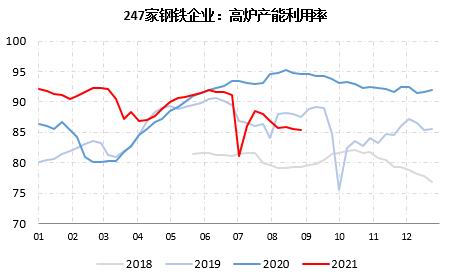

数据来源:银河期货、海关、路透 3.粗钢压减产量将压制铁矿需求 6月末开始,各省开启压减粗钢产量的文件,7月数据显示,粗钢、生铁产量均有较大程度下降,受需求压制,流动性明显减弱,钢厂在大幅去化库存后表现仍较为谨慎,基本以按需采购为主。最新一期Mysteel调研247家钢厂高炉开工率74.22%,环比增加0.65%,同比去年下降17.19%;高炉炼铁产能利用率85.30%,环比下降0.17%,同比下降9.34%;钢厂盈利率89.18%,环比下降0.00%,同比下降6.06%;日均铁水产量227.05万吨,环比7月末下降4.08万吨,同比下降24.87万吨,当前样本钢厂的进口矿日耗为276.83万吨,同比下降35.93万吨,库存消费比38.12,环比7月末下降1.21,同比回升2.9万吨。8月以来,限产持续,部分地区限产加严,导致铁水产量缓慢下降,目前情况来看,铁水产量主要以波动向下为主,接下来需要关注产量是全年平控还是有河北2000万吨的减量,如河北有减量,后期铁水需求将会进一步下降,对需求形成拖累。 图31:铁水日均产量

数据来源:银河期货、上海钢联 图32:247家钢厂高炉产能利用率

数据来源:银河期货、上海钢联 图33:疏港量合计

数据来源:银河期货、上海钢联 图34:唐山疏港量

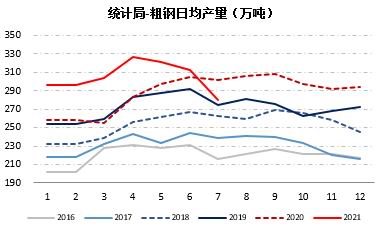

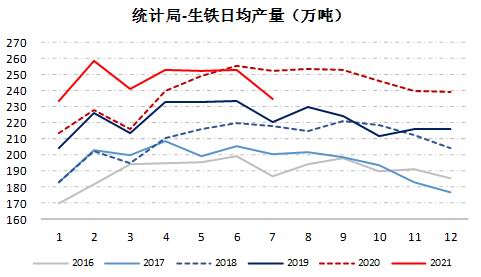

数据来源:银河期货、上海钢联 4.成材端降产逐步落实 需求主导行情 中钢协发布数据,2021年8月中旬,重点统计钢铁企业共生产生铁1871.5万吨,环比降2%,同比降1.8%。统计局方面,7月粗钢日均产量大幅下降至280万吨,环比6月出现明显回落,环比降幅2.5%,同比增幅7.5%,生铁日均产量大幅下降至235万吨,单月同比降幅6.8%,钢厂限产压减的产量更多来自转炉废钢的减量,导致铁钢比较6月有明显回升,7月回升至0.84左右。 从下游基本面来看,8月五大品种钢材整体产量有较大幅度下降,减量主要来自螺纹、热卷(5821, 34.00, 0.59%)。处于消费淡季,需求同比负增长,根据平衡表测算,8月粗钢消费仍旧维持两位数的负增长,需求降幅超过产量降幅,但成材端价格并未出现大幅下跌,主要事供给端的减产从一定程度上抵消了需求下降带来的负面影响,在各省市减压粗钢产量政策频出的支撑下,导致淡季利润有所回落。从目前政策来看,后期产量将持续维持下降走势,9-12月限产压力仍较大,需求随着旺季的到来环比将会有边际改善,但是同比仍将表现为下降走势。从全年角度来看,若今年能够严格执行平控,预计吨钢利润仍有抬升空间。 目前各地钢厂废钢需求保持分化局势,但整体表现依旧可观。从铁废差来看,现废钢价格低于铁水成本,废钢性价比尚可;从螺废差、板废差来看,废钢经济效益较好。另外,近日成品材震荡上行,但在淡季出货不畅的背景下,价格反弹力度或有限,对于废钢的价格支撑或也将有限。从到货情况来看,多数钢厂废钢到货情况普遍不佳,一方面因为近期全国多地出现强降雨天气,废钢加工及运输受阻,且华中及华北部分区域环保检查加严,部分基地被动关停,废钢资源产出减少;另一方面,由于近期多地废钢价格呈现持续拉涨态势,基地及码头盼涨情绪渐起,送货速度放缓,从而导致各钢厂到货水平出现下降趋势。在供需两弱的情况下,由于当前钢厂仍保持一定利润,废钢经济效益仍较强,对价格有所支撑。 图35:统计局粗钢日均产量

数据来源:银河期货、Mysteel 图36:统计局生铁日均产量

数据来源:银河期货、Mysteel 图37:华东热卷现金利润

数据来源:银河期货、Mysteel 图38:华东螺纹现金利润(长流程)

数据来源:银河期货、Mysteel 图39:全国废钢日耗

数据来源:银河期货、Mysteel 图40:华东生铁-废钢价差

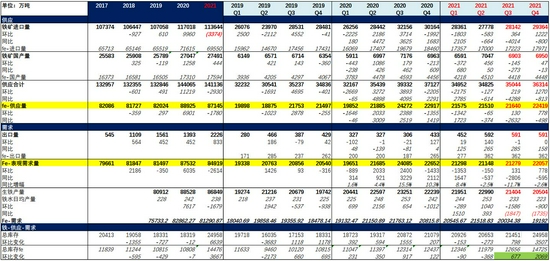

数据来源:银河期货、Mysteel 第三部分 铁矿供需推演 1.年度及季度铁矿平衡推演及结论 平衡表方面,由于粗钢减压政策开始执行,我们对铁矿的平衡表进行了重新调整,全球铁矿石供应增量方面没有变化,淡水河谷由于新增产能释放,产能增加约4300-4500万吨,新增产量有3550万吨,其他三大矿山产量增量约800万。今年以来,非主流矿山发运量表现亮眼,尤其为印度、巴西等国,新增统计,印度在2021年新增铁矿石产量约2160万吨,CSN预计提产600万吨,秘鲁首钢也存在约100万吨的增量,整个非主流矿山统计下来,产量增量约6500万吨;全球合计铁矿石增量在理想预期下,同比增量约1.23亿吨左右,但是实际情况并不能完全达到,预计2021年有效增量在1亿吨左右。 国产矿方面,我们下调了全年国产矿的产量增量,由于之前山西矿难导致山西山东均有减产以及最近天气灾害影响矿山生产,预计2021年全年增量在450万吨左右。 海内外7月份铁水数据已经发布,中国7月份铁水产量共计7285万吨,环比6月份-293万吨,同比-533万吨;1-7月数据显示,铁水产量5.22亿吨,同比+1879万吨。除中国外,海外7月份铁水数据仍为疫情前的较高水平,对比去年同期来看,后期增量空间或收窄,7月份铁水产量3882万吨,环比+71.9万吨,同比+591万吨。假设在中性水平下,海外铁水按照7月日均水平测算全年生铁产量,海外生铁预计同比增长4454万吨,对应铁矿需求增量在7126万吨左右。 对于中国而言,尽管从1-7月数据上看,目前同比进口减量在1033万吨,但考虑到去年三季度正处于海外疫情控制不利阶段,矿山发中国比例较高,今年海外产能恢复,我们预计进口铁矿石量三季度环比会有回升,但同比仍会呈现下降趋势。因此我们下调了三季度进口矿的数量,同比降4014万吨,全年进口整体出现减量,预计减少3374万吨。需求方面,我们按照全年粗钢平控来调,预计8-12月下半年铁水日均产量在226.2万吨左右,这样下半年,铁元素过剩2746万吨,铁矿将呈现累库走势。 后期关注点: 供应端,新增产量投产加快,以及停产矿山逐步恢复正产,在目前仍有较高利润的背景下,不排除后期增量迅速增加的可能;在发运比例上,8月澳洲发中国铁矿石比例有所提升,后期需持续观察,巴西发运情况,其他国家像南非、印度因疫情等关系或难有大幅提升空间。 需求端,政策方面来看,全年粗钢产量平控大概率可以完成,有可能部分地区还会存在减量,对铁矿需求形成进一步的拖累,根据平衡表测算,如果平控,国内1-7月生铁总产量5.22亿吨,日均246.3万吨,累积同比增1880万吨;后面5个月月均226.2万吨,全年生铁减量1679万吨。后5个月生铁减量在3049万吨,对应铁矿需求4878万吨,后期需求将持续性走弱,对于铁矿石而言价格将呈现弱势运行。 策略: 单边:铁矿供需将维持偏宽松状态,累库周期开启,美金矿大幅反弹后,进口利润亏损,叠加钢厂库存去化较快,十一之前存在补库预期,短期或对价格形成一定支撑。若粗钢全年平控,下半年将呈现较大幅度累库走势,目前看可持续作为空配品种。 套利:压减粗钢产量,要求全年平控,即使需求同比负增长,成材端后期也存在供应缺口预期,铁矿石需求将有明显下降,从平衡表角度看,后期铁矿在供应中性的背景下,下半年将呈现明显累库趋势,在黑色系品种里偏弱,更适合进行空头配置,我们在7月中旬建议的做多1月合约螺矿比可继续持有。 风险: 1、限产执行不严格。 2、海外铁矿发运下降,或对中国发运比例大幅下降。 表2:2021年全球铁矿石增量

数据来源:银河期货 表3:铁矿年度、季度平衡表

数据来源:银河期货、Wind、Mysteel、海关、统计局 银河期货 颜文超 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);