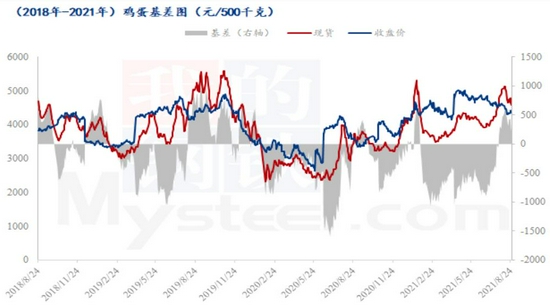

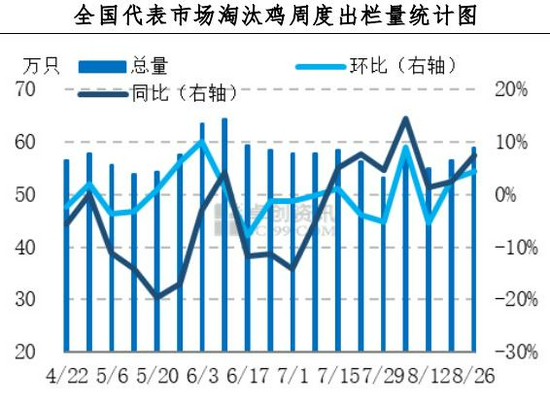

基本观点: 8月鸡蛋(4374, -2.00, -0.05%)现货价格整体维持高位宽幅震荡。目前新开产蛋鸡为3-4月份补栏鸡苗,彼时正值春季补栏旺季,鸡苗销量较之前有明显增加,故新增产能小幅增长。且随着北方气温下降,蛋鸡产蛋率恢复,供应增加,市场余货增加。当前饲料价格仍处高位运行,养殖端补栏积极性较差,鸡苗整体需求欠佳,排单一般,种蛋利用率多在50%-80%,部分在40%左右。旺季过后老鸡淘汰数量增加,蛋鸡存栏整体维持低位运行,短期蛋价尚有支撑。 旺季临近尾声,市场需求转弱。当下市场贸易商拿货积极性偏低,终端商超、农贸市场补货数量减少,各环节走货趋缓,部分销区有余货积压,销售压力增加。临近8月末,部分区域蛋价现上调迹象,但市场拿货情绪未见明显好转,预计下月蛋价继续回调。距离01合约到期仍有较长时间,市场预期偏弱。2022年春节在2月1日,年后蛋价大概率为年内最低价,1月不利交货,交割利空。7、8月养殖利润大涨,养殖户秋季补栏有望好转,远月蛋价中线承压,反弹偏空操作。 操作建议: 关注01合约上方4480一线压制,延压力位偏空操作为主,支撑位4000。 重要监测点及风险因素: (1)蛋鸡存栏、补栏量;(2)蛋鸡养殖利润;(3)蛋鸡淘汰情况;(4)贸易商收货、走货、库存情况;(5)全球宏观金融风险;(6)禽流感疫情,系统性风险。 一、行情回顾 8月鸡蛋现货价格整体维持高位宽幅震荡。供应方面因当前产蛋鸡存栏量处于较低水平,高温天气蛋鸡产蛋率降低,河南产地受暴雨影响,货源流通不畅,鸡蛋供应局部偏紧;需求方面随着旺季的逐渐到来,市场需求持续好转,多方利好因素拉动蛋价大幅上涨。中旬北京主流蛋价最高涨至5.3元/斤。随后因前期中端贸易商及销区各环节存有部分库存,旺季临近尾声,终端市场消化平平,走货再度放缓,蛋价小幅下滑。据我的农产品网数据统计,截止8月27日,主产区均价跌至4.73元/斤,较上周下跌0.05元/斤,河南低价区跌至4.35元/斤;主销区均价4.89元/斤,较上周下跌0.15元/斤,跌幅2.98%。当下市场拿货积极性偏低,终端商超、农贸市场补货数量减少,各环节走货趋缓,部分销区有余货积压,销售压力增加。临近8月末,部分区域蛋价现上调迹象,但市场拿货情绪未见明显好转。 国内主产区鸡蛋价格走势

数据来源:我的农产品网 国内鸡蛋价格分年度走势

数据来源:我的农产品网 期货方面,8月空头继续发力,近月合约随现货价格预期走弱破位下探,JD2109合约最低跌至4260元/500千克。JD2201合约于8月23日最低跌至4229元/500千克,而后快速收回,或因距离到期日尚远,多空仍有分歧,空头主动离场,期价减仓反弹。 鸡蛋期货价格走势

数据来源:文华财经 华联研究所

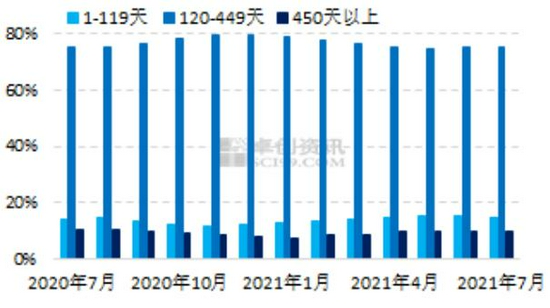

数据来源:文华财经 华联研究所 二、主要影响因素分析 (1)7月在产蛋鸡存栏环比继续下降 在高温高湿天气影响下,蛋鸡进入“歇伏期”,7月产蛋率普遍下降。据卓创数据显示,7月全国在产蛋鸡存栏量为11.719亿只,环比跌幅1.02%,同比跌幅9.64%。7月新开产的蛋鸡主要是今年2、3月份补栏的鸡苗。2月份受春节假期影响,部分企业停孵,且春节期间养殖单位补栏积极性普遍不高,鸡苗销量环比减少5.67%;3月份鸡蛋价格上涨,且饲料价格回落,多数产区蛋价陆续涨至饲料成本线以上,部分养殖单位补栏积极性略有提升,鸡苗销量环比增加16.13%,因此7月新开产蛋鸡数量呈缓慢增加之势。叠加河南地区受暴雨天气影响,部分地区鸡场受损,蛋鸡存栏量下降较为明显。另一方面,7月份后备鸡占比减少、主产蛋鸡及待淘老鸡微增。目前450日龄以上老鸡占比9.80%,环比增加0.14个百分点,目前养殖单位压栏惜售情绪较重,老鸡出栏量减少。高温天气育雏难度较高,养殖环节仍持观望态度,补栏积极性一般,鸡苗销量处低位,120日龄以下后备鸡占比15.03%,环比减少0.20个百分点。120-450日龄产蛋鸡群占比75.17%,环比增加0.06个百分点,整体波动幅度不大。日龄占比仅代表该阶段内每个日龄阶段比重的变化趋势,鸡蛋产量略有下降。 全国在产蛋鸡存栏

数据来源:卓创资讯 主产区蛋鸡存栏结构

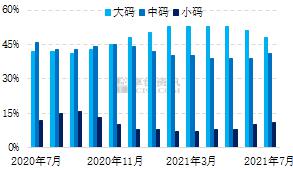

数据来源:卓创资讯 截至7月末,全国主产区代表市场大码鸡蛋平均占比48%,环比6月末减少3个百分点;中码鸡蛋平均占比41%,环比上月增加2个百分点;小码鸡蛋平均占比11%,环比6月增加1个百分点。7月新开产蛋鸡数量略有增加,小码鸡蛋货源缓慢增加。淘汰鸡方面,目前适龄待淘老鸡不多,加之鸡蛋价格上涨,部分养殖单位压栏惜售,7月份淘汰鸡出栏量环比6月份减少。高温天气下,蛋鸡进入“歇伏期”,蛋鸡产蛋率以及蛋重均下降。综合来看,虽然大码蛋有所减少,但短期中、大码鸡蛋占比仍然占据主力。新开产蛋鸡数量或逐渐增多,同时气温高,蛋重上涨缓慢,小码鸡蛋占比或小幅增加。随着蛋鸡养殖盈利增加,部分地区补栏积极性较前期略有增加,8月份后备鸡占比或增加;旺季行情支撑下,养殖单位赌涨心理犹在,淘汰老鸡积极性普遍较低,有压栏惜售现象。8月在产蛋鸡存栏仍在低位运行,现货蛋价下方支撑较强。 大中小码蛋占比图

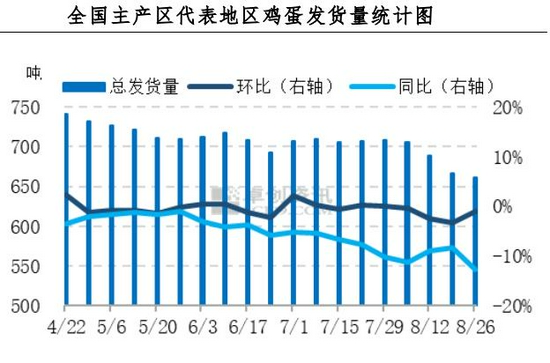

数据来源:卓创资讯 全国主产区代表市场月度发货量统计图

数据来源:卓创资讯 (2)淘汰鸡出栏量小幅增加 截止8月27日,卓创资讯对全国13个重点产区22个代表市场的淘汰鸡出栏量进行监测统计,总出栏量58.87万只,环比涨幅4.34%,同比增幅7.41%。本周养殖单位淘汰老鸡积极性逐渐提高,河北、河南等前期积压的老鸡本周多积极淘汰,出栏量增加明显,其他地区养殖单位淘鸡意向尚可,但适龄老鸡有限,因此增加幅度不大。后期养殖单位多按计划淘汰老鸡,预计出栏量增幅不大。卓创资讯对全国的14个重点产区20个代表市场的淘汰鸡日龄进行监测统计,当周淘汰鸡平均淘汰日龄488天,环比上周延后1天。其中平均日龄最高为505天,最低为460天。近期顺势淘汰老鸡居多。当周全国主产区淘汰鸡价格先涨后跌,全国日均价由5.69元/斤涨至5.72元/斤后跌至5.47元/斤;周均价5.64元/斤,环比下降0.04元/斤,跌幅0.70%。前期养殖单位有惜售心理,市场淘汰鸡略少,价格小幅上调。后期随着蛋价走低,淘汰老鸡积极性提高,且下游市场略抵触高价,采购量有限,价格下调。与周初相比,华北地区跌幅最大,周初均价5.84元/斤,周内跌幅5.57%。 淘汰鸡行情分析

数据来源:卓创资讯

数据来源:卓创资讯 (3)鸡苗销量小幅下滑 7月份卓创资讯监测的18家代表企业商品代鸡苗总销量为3616万羽,环比跌幅4.14%,同比涨幅11.57%。尽管蛋鸡养殖盈利空间逐步加大,但受饲料成本影响,多数养殖单位对后市信心不足,散户补栏积极性低,整体补栏积极性不高,鸡苗需求欠佳,鸡苗销量环比下滑。多数企业8月份鸡苗排单情况依旧一般,预计8月份鸡苗销量或维持在低位。截止8月27日,卓创资讯重点监测市场商品代鸡苗价格大局稳定,个别上调0.10-0.40元/羽,均价为3.35元/羽,环比涨幅1.52%,主流报价3.00-3.50元/羽,部分成交低于3.00元/羽,部分高价3.60-4.00元/羽。鸡蛋、淘汰鸡价格震荡走低,蛋鸡养殖利润缩水,同时受高位饲料成本影响,养殖单位对后市信心不足,补栏积极性不高。目前多数企业鸡苗订单排至9月下旬,少数排至10月份,种蛋利用率多在50%-80%。 鸡苗销量对比图

数据来源:卓创资讯 国内鸡苗价格走势图

数据来源:卓创资讯 (4)蛋鸡养殖利润 截止2021年08月27日当周,饲料成本下降,但随着蛋价回落,蛋鸡养殖预期盈利收窄。目前全国玉米(2474, -18.00, -0.72%)价格稳中趋弱运行,主产区新粮上市临近,东北地区余粮出货意向提高,需求低迷,价格弱势盘整。华北地区受春玉米上市影响,深加工企业到货量略增,价格小幅下滑。南方地区饲料企业采购量无明显提升,加之少量春玉米供应,内陆玉米价格弱势调整,南方港口受库存减少支撑,价格偏强。本周全国玉米周度均价2701.45元/吨。豆粕(3474, -22.00, -0.63%)市场消息面较多,首先上周末美国生物柴油掺加标准可能下调的消息导致期货价格下行,随后本周中国买家重回美豆市场进行采购,刺激美豆期货反弹。国内成交量相对平稳,豆粕现货价格窄幅波动。本周内豆粕现货价格先跌后涨,整体小幅回落,43%蛋白豆粕全国平均价格3639元/吨,环比跌幅1.38%。玉米、豆粕均价下调,单斤鸡蛋的饲料成本跌至3.50元。8月13日至19日全国蛋料比价为3.11,环比跌幅6.04%。按目前价格及成本推算,未来蛋鸡养殖盈利为每只48.83元。考虑生产环节余货压力不大,养殖单位低价惜售,蛋价或难以持续走低;另外学校错峰开学,市场提振力度不强,蛋价亦缺乏涨势。卓创资讯预计下月鸡蛋价格或继续窄幅震荡,蛋鸡养殖预期盈利状况依旧良好,秋季补栏有望好转。 蛋鸡养殖利润

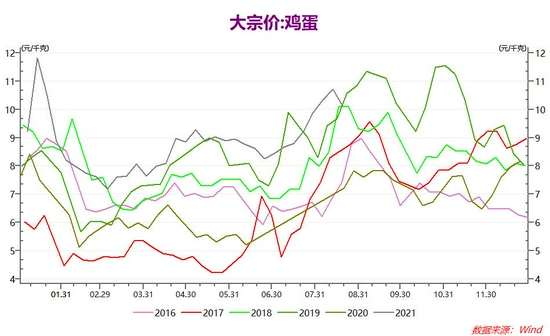

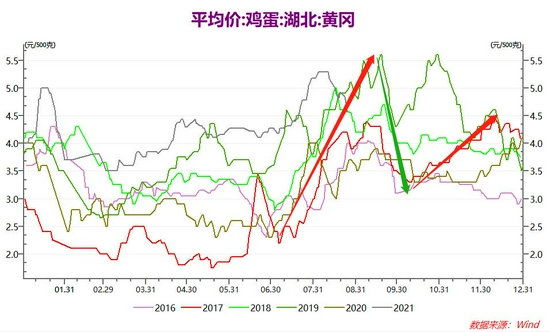

数据来源:卓创资讯(数据截止8月27日) 三、鸡蛋价格季节性周期分析 作为农副产品,鸡蛋价格在年内呈现明显的季节性特征,这主要是由鸡蛋的供需关系引起的,尤其是短期变化主要体现在需求端。具体来讲,鸡蛋价格从1月、2月开始不断下滑,直至4月前后大概率会达到年度最低水平,之后持续走高,5月末达到上半年最高水平,6月份出现持续走低现象,7月下旬出现上涨态势,直至9月中下旬,鸡蛋现货价格将达到年内最高位,9月过后价格开始出现不同程序的下滑,随后10月份至12月份逐步走稳。 从另一个角度来说,其季节性周期特点主要体现在元旦、春节前夕,以及中秋、国庆双节备货,由历史鸡蛋大宗价格数据走势分析来看,鸡蛋现货价格全年高点多数分布在中秋节前和元月份。而重要的节日过后,鸡蛋价格往往大幅回落至走平。 每年现货价格低点大概率都出现在3-4月份,春节后市场继续消耗前期集中采购的库存,采购需求低迷。而温度和湿度对产蛋率、蛋重、蛋壳品质和饲料的转化率都有较大影响,产蛋鸡舍最理想是在15-25度,最适宜的湿度是60%-65%。春季气候逐渐变暖,是产蛋的最佳季节,产蛋率为年内高点。根据鸡蛋价格的季节性规律,每年下半年现货价格通常先扬后抑,且涨幅将大于跌幅,整体重心将上移。历年高点均出现在8月,同时每年高点过后,9-10月蛋价均会回调近1000点,中秋后淡季蛋价预期偏低,故09合约跌至4200修复基差。距离01合约到期仍有较长时间,市场预期偏弱。7、8月养殖利润大涨,养殖户秋季补栏有望好转,远月蛋价中线承压。另外2022年春节在2月1日,年后蛋价大概率为年内最低价,1月不利交货,交割利空,关注01合约上方4480一线压制,延压力位偏空操作为主。 鸡蛋价格季节性周期特征

数据来源:wind 华联研究所

数据来源:wind 华联研究所 华联期货 蒋琴 |

|

|  |

|

微信:

微信: QQ:

QQ: