摘要 中加关系仍将处于微妙的格局中,进口量增加的可能性不大,长期供应偏紧的预期或将持续。不过8月我国油菜籽已大量上市,处于贸易商积极入市收购时期,短期市场预期呈现供过于求状态。 菜油方面,美豆播种面积不及预期以及产区天气干燥,大豆(5860, -35.00, -0.59%)优良率下滑,支撑美豆和美豆油价格;加拿大油菜籽产区干旱情况较为严重,产量预期大幅下调,支持油菜籽价格高位运行;受疫情及降雨天气影响,马来西亚棕榈(8266, 6.00, 0.07%)油产量增幅不及预期,累库速度不及预期,支持马盘棕榈油期价。全球油脂供应仍然偏紧,为油脂价格提供底部支撑,但经过近期价格的上涨,继续冲高的动力有限,国内菜油供应较为充足,需求缺乏亮点,预计短期菜油价格跟随外盘高位震荡。 菜粕方面,现阶段国内蛋白粕供应充足,加上上游油料作物已经进入天气升水,在天气问题未能进一步发酵的情况下,令菜粕近期出现了较大幅度的回落。但是,饲料需求预期增加,且菜粕的成本支撑仍然较强,加拿大油菜籽产区干旱情况较为严重,产量预期大幅下调,支持油菜籽价格高位运行,预计菜粕将处于宽幅震荡行情。 一、菜籽类市场行情回顾 1、菜粕市场行情回顾 2021年7月,菜粕市场总体呈现冲高回落走势。主要是因为在美豆库存偏低以及种植面积不及预期的背景下,美豆期货进入天气市行情,天气升水预期较高。美国大豆作物将在8月接近关键的结荚阶段,下旬天气预报预期种植区普遍较为凉爽,且出口需求滞迟,美豆高位回落,拖累国内粕类产品高位回落。 郑商所菜粕2109合约日K线图

图片来源:文华财经 2、菜油市场行情回顾 2021年7月,菜油2109合约呈现冲高回落走势。主要是因为在美豆库存偏低以及种植面积不及预期的背景下,美豆期货进入天气市行情,天气升水预期较高。加拿大大草原地区作物前景持续恶化,预计未来持续高温少雨,继续给油菜籽市场提供强有力的支撑性因素。且马来西亚劳动力短缺,产量增幅不及预期,马来累库不及预期,全球植物油供应持续趋紧,不过夏季为油脂消费淡季,终端市场走货缓慢,油厂菜油库存大幅回升,对菜油上涨高度有所牵制。 郑商所菜油2109合约日K线图

图片来源:文华财经 二、主要影响因素分析 1、全球菜籽处于供需紧平衡 根据美国农业部2021年7月最新报告显示,2020/21年度全球菜籽期初库存为757万吨,比6月预估值提高1万吨,全球油菜籽产量为7180万吨,比6月预估值提高36万吨,但产出水平仍处于最近五年均值以下,全球油菜籽压榨量预估为7106万吨,较6月预估提高63万吨,期末库存预计为559万吨,较6月预估减少20万吨。尽管期初库存和产量较6月预估值均有所提高,但需求强劲,压榨量增量更甚,故而库存消费比有所下滑,处于近五年最低水平7.80%(近五年平均值为10%)。另外,由于油菜籽价格涨至较高水平,农户种植积极性较高,2021/22年度产量较上一年度增加234万吨至7414万吨,而需求持续强劲,压榨量较上年度增加25万吨,期末库存较上年度减少1万吨至553万吨,库存消费比下跌至7.79%。报告表明油菜籽预期偏紧格局仍将持续。 加拿大统计局6月29日发布的播种面积报告显示,2021年加拿大油菜籽播种面积上调近100万英亩,基本与市场预期相符,达到2247.9万英亩,比上年增加169.6万英亩或8.2%,也是三年来的最高水平。根据加拿大农业及农业食品部(AAFC)对2021/22年度的产量预测,未来一年油菜籽产量将增加约100万吨,达到2100万吨,远远高于2020年的1870万吨。不过,平均单产预测数据持续受到天气的挑战。油菜籽种植初期降雨量就远低于平均水平,虽然5月份期间大草原的大部分地区出现一些降雨,但是土壤墒情一直低于正常值,截止目前,大草原所有地区的天气依然炎热干燥,7月中下旬75%的地区降雨量不到正常的一半。分析师预计,加拿大油菜籽产量将可能削减20%,类似2020年水平。随着2020/21年度即将结束,期末库存预计只有70万吨,这让库存本就偏低的油菜籽供应显得更加紧缩。 总体来看,无论是从全球还是加拿大市场来看,2020/21年度乃至2021/22年度,由于强劲的需求,油菜籽供应偏紧的格局难有改观,库存消费比仍将处于历史同期较低水平,预计全球及加拿大油菜籽均继续维持供需紧平衡状态。

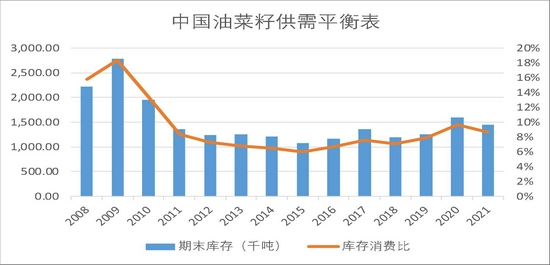

数据来源:美国农业部 2、国内菜籽供需情况 (1)中国油菜籽供需趋于紧缩态势 根据美国农业部(USDA)7月报告显示,和2020年度相比,我国油菜籽产量较上年度持平,而消费量预期增加10万吨,进口量减少40万吨,导致期末库存较上年度减少15万吨,库存消费比较2020年有所降低,下降至8.6%,不过同近几年相比处于中等偏高的水平,偏紧预期较弱。

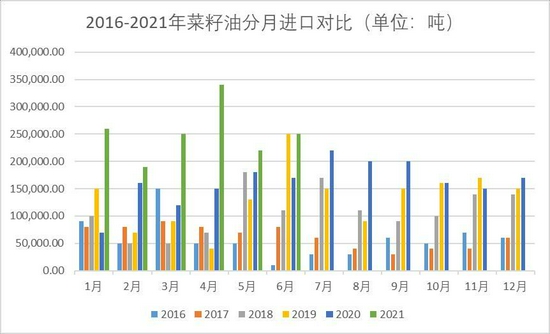

数据来源:美国农业部 (2)油菜籽进口量受限,库存水平较低 中国海关公布的数据显示,2021年1-6月油菜籽进口总量为124.8万吨,较上年同期累计进口总量的145.2万吨,减少20.4吨,同比减少14.05%。中加关系紧张以及价格处于高位水平,导致菜籽进口量受限,预期供应偏紧。 截至7月26日,国内广东、福建、广西油厂菜籽总库存为26.40万吨,较上周27.20万吨减少0.80万吨,减幅2.94%,较去年同期的33.3万吨,减幅20.72%,由于进口菜籽进口量有所减少,油厂菜籽库存处于同期较低水平。

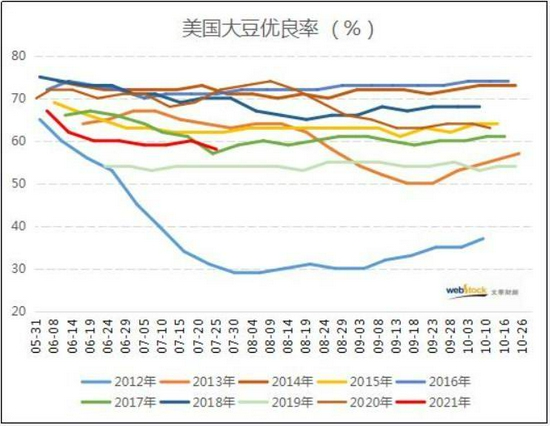

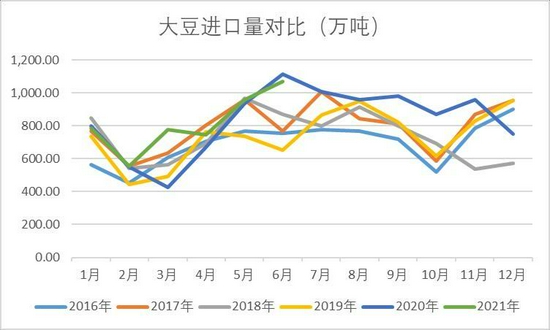

数据来源:同花顺 iFinD 综合来看,我国油菜籽进口量占总消费量的40%-50%,国产油菜籽产量增加有限,需求逐步回升,未来对进口依赖度或将进一步提高。中加关系仍将处于微妙的格局中,进口量增加的可能性不大,长期供应偏紧的预期或将持续。不过我国油菜籽已大量上市,短期市场供应较为充足,呈现供过于求状态。 3、替代品大豆方面 据美国农业部发布的种植面积报告显示,预估2021年美豆播种面积为8755.5万英亩,此前市场平均预估为8896万英亩,预期区间为8790-9040万英亩。USDA3月公布的大豆种植意向为8760万英亩。种植面积低于市场预期,也较低于3月预估的种植意向。种植面积预期偏低,这让天气影响显得尤为重要。 今年以来,美国西部遭受了近几年最严重的旱情。处于美国中西部的大豆产区北达科他州、南达科他州以及明尼苏达州、艾奥瓦州、威斯康星州、密歇根州旱情较为严重,特别是北达科他州、南达科他州、艾奥瓦州,大豆优良率持续在30%以下,拖了美豆整体长势的后腿。USDA在周度作物生长报告中称,截至2021年7月25日当周,美国大豆扬花率为76%,上周63%,去年同期74%,五年均值71%。大豆结荚率为42%,上周23%,去年同期40%,五年均值36%。大豆优良率为58%,低于一周前的60%,去年同期72%。其中评级优的比例为11%,良47%,一般30%,差9%,劣3%;前一周是优11%,良49%,一般29%,差8%,劣3%。在近5年中,仅高于2019年同期,与2017年同期持平。8月是影响美豆单产的关键时期,天气情况将是未来市场的重要导向。气象模型显示,未来两周美豆产区降水偏少,干旱继续制约大豆生长,美豆优良率持续偏低,且随着巴西出口装船量下滑,8月份国内大豆到港量将减少,或将对美豆价格有所支撑。 行业人士称,2021年7月份迄今为止巴西大豆出口低于上年同期,因为农户囤积大豆,引发供应紧张担忧,这可能支持美国大豆需求。巴西外贸秘书处(Secex)表示,7月份前三周巴西出口大豆555万吨大豆,低于上年同期的618万吨。不过第三周的日均出口量提高到46万吨,高于截至7月10日当周的39万吨,因此分析师预计巴西7月份大豆出口量为900万吨,同比下降5%。由于2020/21年度(2月到次年1月)大豆收获耽搁,6月和7月期间大豆出口量曾有望超过4月和5月的水平,但是自6月初以来农户惜售,制约了巴西大豆出口。 中国海关公布的数据显示,2021年6月大豆进口总量为1072万吨,较上年同期1116万吨减少44万吨,同比减少3.94%,较6月同期961万吨环比增加111万吨。2021年1-6月大豆进口总量为4895万吨,较上年同期累计进口总量的4504万吨,增加391万吨,同比增加8.68%;2020/21年度(10-6月)累计进口总量为7475万吨,较上年度同期累计进口总量的6904万吨,增加571万吨,同比增加8.27%。从以往进口情况来看,大豆进口量已过峰值阶段,后期进口量有所回落,不过前期进口量增加,短期大豆供应仍较为充足。

数据来源:USDA

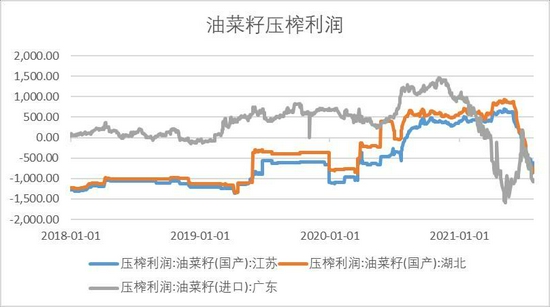

数据来源:海关总署 4、菜油基本面方面 (1)压榨利润大幅回落,供应预期有所减少 近来我国油菜籽集中上市,油厂集中压榨,根据布瑞克数据显示,截至2021年7月23日,油厂菜籽油开机率为21.24%,整体处于同期较高水平,菜油供应较为充足,油厂库存不断增加,短期处于供过于求的状态。8月仍我国油菜籽集中压榨季节,不过根据WIND数据显示,截止7月28日,国内油菜籽压榨利润已由正转负,目前处于深度亏损状态,江苏地区压榨利润为-608元/吨,湖北地区压榨利润为-730元/吨,广东进口油菜籽压榨利润为-1023.40元/吨。在利润大幅缩水下,油厂开机率预期将有所回落,菜油和菜粕预期供应量较7月或将有所减少。

数据来源:wind 瑞达研究院 (2)菜油进口量亦逐步增加,宽松预期续增 中国海关公布的数据显示,2021年6月菜籽油进口总量为25.00万吨,为同期较高水平。6月菜籽油进口量较上年同期的17.00万吨增加了8.00万吨,增幅47.06%。较6月同期的22.00万吨增加3.00万吨。数据统计显示,2021年1-6月菜籽油累计进口总量为151.00万吨,较上年同期累计进口总量的85万吨,增加66万吨,增加了77.65%;2020/21年度(6-5月)累计进口总量为253.00万吨,较上年度同期累计进口总量的180万吨,增加73万吨,增加了40.56%。 中加关系紧张,油菜籽进口受限,且进口压榨利润亏损严重,我国通过直接进口菜籽油来弥补国内供应缺口,菜油供应宽松预期增加,继续施压菜油价格。

数据来源:海关总署 (3)需求淡季,菜油库存或将继续累积 夏季是油脂消费淡季,油脂需求量有所减少,而菜油价格较豆棕略高,性价比相对较低,故菜油消费量预期减少更多。据监测显示,截至2021年7月26日当周,华东地区主要油厂菜油商业库存约29.4万吨,较上周增加2万吨,较6月同期增加4.7万吨,为过去五年同期次高位,同时也创下本年度库存新高。8月我国油菜籽供应仍较为充足,不过油厂在压榨利润处于深度亏损情况下,油厂压榨量较6月或将有所回落,然而菜油消费量亦未有明显改善,菜油库存或将继续累积,短期仍将保持供过于求的局面,对菜油价格形成压制。

数据来源:文华财经 (4)豆棕库存亦处于累库阶段,预期压制价格表现 国家粮油信息中心7月28日消息:国内大豆压榨量回升至188万吨,豆油产出增加,下游企业提货速度仍然偏慢,豆油库存上升。监测显示,7月26日,全国主要油厂豆油库存92万吨,周环比增加3万吨,月环比增加7万吨,同比减少33万吨,比近三年同期均值减少51万吨。近期国内大豆到港量仍然较大,油厂大豆压榨量预期维持较高水平,预计豆油库存仍将保持上升趋势。 国家粮油信息中心7月29日消息:近期国内棕榈油到港量有所增加,下游需求基本保持平稳,现货成交相对清淡,棕榈油库存显著回升。7月28日,沿海地区食用棕榈油库存30万吨(加上工棕约40万吨),比上周同期增加3万吨,月环比基本持平,同比减少4万吨。其中天津5万吨,江苏张家港11万吨,广东12万吨。近日豆棕价差继续缩窄,其中现货价差跌至300元/吨以内,压制棕榈油消费,大多随采随用。预计7月份棕榈油到港50万吨,8月份52万吨,随着后期棕榈油到港量逐渐增加,棕榈油库存将继续上升,现货供应紧张局面逐渐缓解,棕榈油基差继续回落。 7月份马来西亚棕榈油产量不及预期,而出口需求在印度采购增加下逐渐回暖,短期产区棕榈油供应仍然偏紧。据南部半岛棕榈油压榨商协会(SPPOMA)数据显示,7月1-25日马来西亚棕榈油单产减少3.02%,出油率减少0.58%,产量减少6.07%,马棕仍受劳动力不足的影响,限制产量。据马来西亚独立检验机构AmSpec,马来西亚7月1-25日棕榈油出口量为1127146吨,较6月1-25日出口的1174350吨减少4.02%,出口需求在印度采购增加下逐渐回暖。当前马来西亚棕榈油库存仍处于历史偏低水平,印尼棕榈油库存也呈下滑趋势,短期全球棕榈油供应偏紧格局延续,但长期棕榈油供应逐渐宽松。

数据来源:文华财经

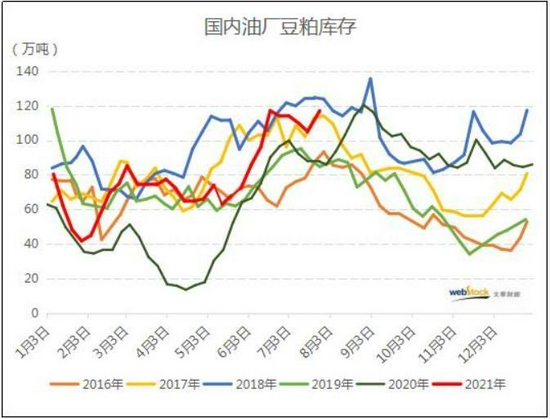

数据来源:文华财经 5、菜粕基本面方面 (1)菜粕供应预期宽松 新年度全球菜籽增产幅度有限,供应仍然偏紧支持国际菜籽价格高位运行。国内菜籽进口量偏低,菜粕产出量有限,不过菜粕(主要是加拿大颗粒粕)进口增长明显,以葵花粕为代表的杂粕进口也大幅增加,在一定程度上抵消进口菜籽减少导致的菜粕供应不足,且国内目前处于新菜籽大量上市阶段,菜籽压榨企业开机率大幅回升,菜粕供应预计将较为宽松。但是,随着水产养殖及生猪产能的逐步恢复,饲用需求量也逐渐增加。 不过,一直以来,菜粕在国内蛋白粕消费中的占比在6%附近,豆粕(3494, -10.00, -0.29%)却占据蛋白粕市场比例的85%左右,豆粕价格主导着整个蛋白粕市场。 (2)豆粕库存压力较大 监测显示,7月末全国主要油厂进口大豆商业库存732万吨,比上周同期增加35万吨,比6月同期增加103万吨,比上年同期增加66万吨。预计7月巴西大豆到港量仍在1000万吨左右,8月后将明显减少,8月中旬后大豆库存将逐渐回落。 7月末国内大豆压榨量回升,豆粕产出增加,由于生猪价格疲软,饲料养殖企业提货速度偏慢,豆粕库存上升。7月26日,国内主要油厂豆粕库存117万吨,比上周同期增加7万吨,比6月同期增加3万吨,比上年同期增加27万吨,比过去三年同期均值增长17万吨。近几周国内大豆压榨量维持较高水平,而豆粕需求仍然偏弱,预计豆粕库存压力较大。

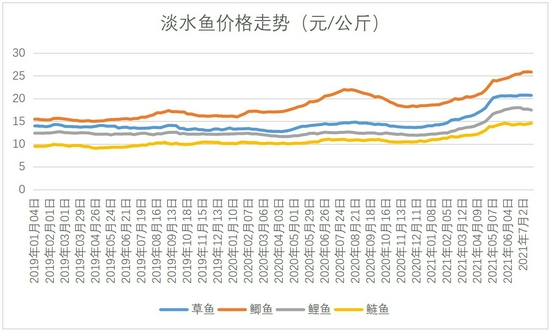

数据来源:文华财经 (3)水产价格持续向好,生猪产能恢复,菜粕需求预期向好 从商务部水产批发价格可以看出,截止2021年7月2日,草鱼批发价格为20.77元/公斤,鲫鱼批发价格为25.85元/公斤,鲤鱼批发价格为17.68元/公斤,鲢鱼批发价格为14.29元/公斤,作为对比,年初1月1日批发价格分别为:草鱼14.02元/公斤,鲫鱼18.51元/公斤,鲤鱼12.13元/公斤,鲢鱼10.74元/公斤,上涨幅度为33%-48%不等。从下图中不难看出,淡水鱼价格不仅仅相对于今年年初大幅上涨,对于往年同期而言,价格亦处于最高位。鱼类价格大幅上涨,养殖利润较好,企业投放鱼苗预期较往年有所增加,饲料需求预期增加,下半年为水产养殖旺季,菜粕作为水产料的主要成分,需求预期提升。

数据来源:商务部 饲料产量方面,据wind数据显示,饲料企业6月份饲料总产量为2967.8万吨,较5月份的2879.7万吨增长88.1万吨,环比增加3.06%,较去年同期的2576.8万吨增长390万吨,同比增加21.50%。2021年1-6月饲料总产量为1579.59万吨,较去年同期增加22.6%,同比非洲猪瘟影响前2016年和2017年同期增加值分别为17.4%和10.8%。饲料生产总体较旺,尤其生猪恢复较为亮眼。生猪产能持续释放,存出栏同比大幅增长。今年以来,随着前期稳产保供各项政策措施成效进一步显现,新增、改扩建养殖场生猪产能持续释放,生猪生产快速恢复。二季度末,生猪存栏43911万头,同比增加9915万头,增长29.2%,比一季度末增长5.6%;其中能繁殖母猪存栏4564万头,同比增加934万头,增长25.7%,比一季度末增长5.7%。随着生猪产能的恢复,饲料产量逐步回升,目前饲料产量已恢复到非洲猪瘟影响以前的水平,且较前几年同期相比明显较高,蛋白粕需求逐步提升。

数据来源:wind 瑞达研究院 总的来看,无论是豆粕还是菜粕,短期供应将较为宽松,而需求亦有所增长,在供需两旺的形势下,市场关注的重点将会转移到原料价格上,我国油菜籽已大量上市,贸易商积极入市收购,8月供应仍较为充足,油菜籽价格大幅上涨概率不大。不过美豆天气扰动忧虑仍存,另外,油菜籽进口量不多,油菜籽价格下跌幅度亦受到限制。所以菜粕将处于宽幅震荡行情。 三、8月份菜籽类市场展望及期货策略建议 菜籽方面,我国油菜籽进口量占总消费量的40%-50%,国产油菜籽产量增加有限,需求逐步回升,未来对进口依赖度或将进一步提高。中加关系仍将处于微妙的格局中,进口量增加的可能性不大,长期供应偏紧的预期或将持续。不过8月我国油菜籽已大量上市,处于贸易商积极入市收购时期,短期市场预期出现供需错配,呈现供过于求状态。目前主力菜籽合约成交清淡,不建议操作。 菜油方面,8月我国油菜籽集中上市,叠加大豆到港量大幅增加,油厂压榨量处于高位,油脂整体或将处于累库阶段。加上8月是油脂消费淡季,且菜油和豆油、棕榈油价差较大,性价比较低,菜油需求量减少更甚。不过,由于美豆播种面积不及预期以及产区天气干燥,大豆优良率下滑,支撑美豆和美豆油价格;加拿大油菜籽产区干旱情况较为严重,产量预期大幅下调,支持油菜籽价格高位运行;受疫情及降雨天气影响,马来西亚棕榈油产量增幅不及预期,累库速度不及预期,支持马盘棕榈油期价。全球油脂供应仍然偏紧,为油脂价格提供底部支撑,但经过近期价格的上涨,继续冲高的动力有限,国内菜油供应较为充足,需求缺乏亮点,预计短期菜油价格跟随外盘高位震荡。 菜粕方面,现阶段国内蛋白粕供应充足,加上上游油料作物已经进入天气升水,在天气问题未能进一步发酵的情况下,令菜粕近期出现了较大幅度的回落。但是,饲料需求预期增加,且菜粕的成本支撑仍然较强,加拿大油菜籽产区干旱情况较为严重,产量预期大幅下调,支持油菜籽价格高位运行,所以菜粕将处于宽幅震荡行情。 操作建议: 1、投机策略 8月主力合约将处于移仓换月阶段,9月合约临近交割,故建议交易2201合约。 建议菜粕2201合约在2700-3000元/吨区间内高抛低吸,止损各50元/吨。 建议待菜油2201合约在9700-10700元/吨区间内高抛低吸,止损各100元/吨。 2、套保策略 8月是油脂消费淡季,对于油脂加工企业,建议在10700附近做空IO109套期保值,止损参考10800元/吨。 3、期权操作 考虑到未来菜粕价格可能陷入调整,可以考虑卖出RM201-P-2850,同时卖出RM201-C-2850。 瑞达期货 王翠冰 |

|

|  |

|

微信:

微信: QQ:

QQ: