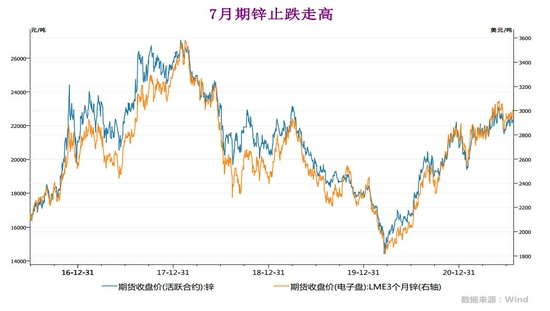

摘要 今年7月基本金属普遍止跌走高,不过期锌涨幅较弱,仅优于期铅,主要受到其下游消费转弱影响。期间宏观氛围多空因素交织,美联储会议纪要暗示可能要比预期更早缩减QE,美元指数高位维稳,随后鲍威尔发表鸽派言论缓和了通胀忧虑。同时中国国常会提出适时运用降准等货币政策工具,市场流动性充足,不过海外疫情避险情绪再起,国内股市重挫则限制基本金属多头氛围。此外国内基本金属抛储继续,以及锌市下游房地产调控持续,汽车产销同比降温,锌市基本面有所转弱。展望8月,宏观不确定性犹存,锌价(22360, -230.00, -1.02%)上行缺乏利多环境,而就其基本面而言,国内进口需求下滑,而且中游精炼锌产量高企,下游消费改善仍相对有限,8月锌价或面临回调风险。 第一部分 行情回顾 今年7月基本金属均止跌走高,不过期锌涨幅较弱,仅优于期铅,上行动力仍不足。期间宏观氛围多空交织,美联储会议纪要暗示可能要比预期更早缩减QE,美元指数高位维稳,随后鲍威尔发表鸽派言论缓和了通胀忧虑。同时中国国常会提出适时运用降准等货币政策工具,市场流动性充足,不过海外疫情避险情绪再起,国内股市重挫则限制基本金属多头氛围。现货方面,两市库存外增内减,锌矿加工费低位小幅回升,国内限电及抛储继续亦多空交织。截止7月27日,沪锌主力合约月内运行区间为22685-21760元/吨,较6月末收盘涨1.94%,相应的伦锌运行区间为3023-2904美元/吨,较6月末微跌0.23%。LME锌涨幅表现不及沪锌,因美元指数延续涨势,一度刷新三个月来高位。期限结构方面,7月份期锌升水先扬后抑,月内现货升贴水的运行范围为升水105—升水195元/吨。外盘方面,随着伦锌库存延续下滑,0-3月LME现货锌较期货贴水缩窄,截止7月26日,报贴水13.5美元/吨。

图表来源:WIND 第二部分 基本面分析与行情展望 一、宏观基本面 展望中国经济,世界货币基金组织(IMF)7月27日报告预计2018年中国经济增长率将小幅放缓至8.1%,低于4月份预测的8.4%,因中国目前专注于减少债务和公共投资,可能会对经济复苏带来一定的消极影响。同作为关键的领先指标,欧美主要经济体的7月制造业和服务业PMI表现进一步分化,但整体呈现稳步增长态势。对锌价影响至关重要的中国6月官方制造业PMI降至50.9%,低于预期55.3%与前值55.2%,为连续第三个月回落,显示我国制造业景气扩张速度明显放缓;6月官方非制造业PMI为53.5%,亦低于预期55.3与前值55.2%,显示国内服务业扩张步伐有所放缓。同时,欧元区7月Markit制造业PMI初值为62.6,高于预期62.5与前值63.4,升至两个月高点;美国7月Markit制造业PMI初值为63.1,高于预期62与前值62.1,创记录新高。欧元区7月服务业PMI初值为60.4,高于预期的59.3和前值58.3。不过美国7月Markit服务业PMI初值降至59.8,创五个月新低。 货币政策方面,中国7月国常会表示在坚持不搞大水漫灌的基础上,保持货币政策稳定性、增强有效性,适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降。美联储最新会议显示,将联邦基金利率目标区间在0%-0.25%不变,经济活动和就业继续走强,那些遭受新冠肺炎流行病疫情打击最为沉重的领域尚未完全复苏,未来几次会议上将继续评估进展,决议未如预期鹰派,美元指数高位回调对基本金属构成提振。不过目前海外疫情反复,中美关系不确定性关系犹存,预期美指仍将表现较为坚挺,其对锌价的支撑作用或先对有限。

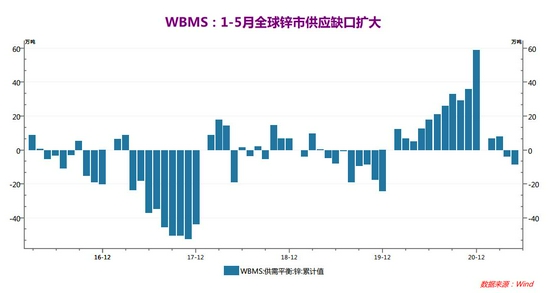

图表来源:瑞达期货,wind 二、锌市供需焦点 1、锌市供应缺口扩大 世界金属统计局(WBMS)最新数据显示,2021年1-5月全球锌市供应短缺8.3万吨,而1-4月全球锌市供应短缺3.8万吨,显示供需格局有所改善,2020年全年为供应过剩61万吨,因全球锌供应速度不及需求增速。5月单月全球锌市场产量为115.94万吨,消费量为121.16万吨,供应短缺5.22万吨。同时,国际铅锌研究小组(ILZSG)最新月报显示,今年5月全球精炼锌供应短缺1.79万吨,而4月为供应短缺1.38万吨,显示供需格局延续改善,其中5月全球精锌产量为115万吨,消费量为116.8万吨。该机构还预计2021年全球精炼锌供应将过剩35.3万吨,在2021年锌市供需格局有望由过剩转为短缺的年份,锌价或有望表现较为坚挺。

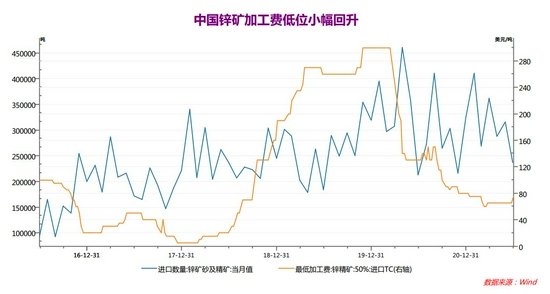

图表来源:瑞达期货研究院,WIND 2、国内供需状况 (1)锌矿TC费用实现三个月来首涨 目前由于由于国内锌矿产量不足以满足精炼锌冶炼需求,对外进口依赖度不断增加,精锌矿的供应主要关注其进口情况。今年6月锌精矿进口量为23.65万吨,环比减少25%,同比上升11%。同时1-6月我国锌矿累计进口为188.2万吨,同比下滑7%,澳大利亚继续保持我国锌矿进口第一大来源国地位。此外,锌精矿进口TC费用自低位小幅回升,提振贸易商进口锌精矿的积极性。短单来看,7月中国锌冶炼厂TC升至80美元/吨,为三个月来首次上涨,但为连续第10个月处于100美元/吨之下,显示短期锌矿供应紧张情况稍微缓和。

图表来源:WIND (2)1-6月精炼锌产量同比上升 中国国家统计局数据显示,中国6月精炼锌产量为56.7万吨,同比增长6.2%,环比增加4万吨或8%,上半年精锌产量月度均值为54.7万吨;1-6月累计产量为327.2万吨,同比增长5%,再创历年同期最高水平,数据显示国内精锌产量持续扩张,从而加大锌市供应压力,或降低未来进口锌的需求,且随着国内精锌矿TC费用低位小幅回升,冶炼企业扩产的可能性上升。进入7月,SMM报道,预计7月国内精炼锌产量环比增加2.24万吨至53.4万吨。

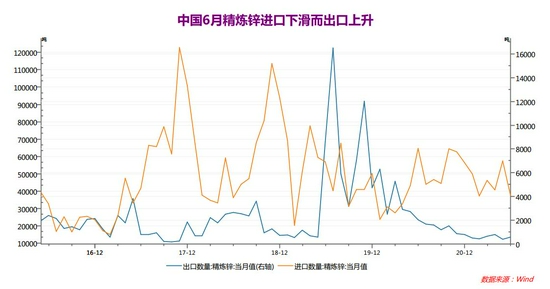

图表来源:WIND 三、锌市消费尚可 1、1-6月精炼锌进口同比下滑 在进口需求方面,据海关总署最新数据显示,中国6月精炼锌进口量为3.75万吨,环比下滑2万吨,同比下降2.72万吨或42%,上半年精炼锌的进口月均值为4.5万吨。同时1-6月精炼锌进口量为26.9万吨,同比增加4.6万吨或21%。7月人民币兑美元较6月升值0.75%,影响锌市贸易。出口方面,6月中国精锌出口为549.87吨,同比减少73%,环比增加41%,1-6月累计出口为3277.52吨,同比下滑85%。

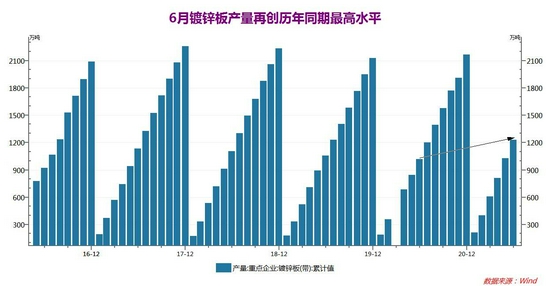

图表来源:WIND 2、镀锌板产量创历年来同期最高水平 作为锌消费的直接下游产品,镀锌板产量最能反映消费的冷暖。2021年1-6月镀锌板产量达1232.41万吨,同比上升21%,为历年来同期最高水平,去年同期为同比下滑3.9%,数据显示下游镀锌板耗锌速度低于精锌冶炼速度。镀锌板进出口方面,目前仍维持净出口状态,2021年6月镀锌板进口14.73万吨,出口106.93万吨,净出口92.2万吨。1-6月镀锌板累计进口90.67万吨,同比上升3%,累计出口544.4万吨,同比上升27%,净出口453.77万吨,同比上升114.37万吨或34%。伴随海外经济复苏,中国镀锌板出口同比大增。

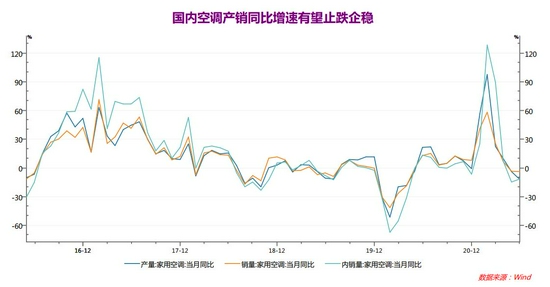

图表来源:WIND 3、锌市下游消费稳中趋弱 从国内终端需求来看,锌的主要消费行业表现分化,其中房地产行业及汽车产销表现延续下滑,不利于拉达锌市需求,不过随着高温天气来临,空调产销有望企稳。随着国内房地产维持严格的调控政策基调,多地楼市价格涨幅放缓,将抑制开发商对房市的投资。 房地产方面,2021年6月我国国房景气指数报101.05,环比走弱0.12点,连跌4个月,但为连续12个月企稳于100的荣枯分界线之上,其记录低点为2015年7月创下的92.43,房企投资方面,1-6月全国房地产开发投资72179亿元,同比增长15%,增速比1-5月回落3.3%,增速连续四个月出现放缓。1-6月房屋新开工面积101288万平方米,同比增长3.8%,增速下滑3.1%。同时,1-6月全国商品房销售面积88635万平方米,同比增长27.7%,增速比1-5月下降8.6%,远高于去年同期-8.4%。数据显示随着多地限购限贷等调控政策的升级,充分贯彻中央的“房子是用来住的,而不是炒的”政策,商品房销售增速延续放缓。此外库存数据显示,6月末商品房待售面积51079万平方米,环比增加53万平方米,结束三个月连降,其中住宅的待售面积仅为23132万平方米(同比减少3%,连跌4个月)。 空调方面,产业在线的数据显示,2021年6月家用空调总产量1528万台,同比下滑12.21%;总销量为1650万台,同比下滑3.86%,其中内销出货为1036万台,同比下降11.63%;出口615万台,同比增长12.87%。期末库存1945万台,同比增长28.74%。6月空调未能延续传统出货旺季,出货一般。展望后市,中美不确定关系及海外疫情反复将对空调出口增长带来负面担忧,不过内销出货终端改善明显且有持续性,7月至今高温天数已明显多于同期,有望进一步消化空调渠道库存,下半年行业内销出货或再超预期。

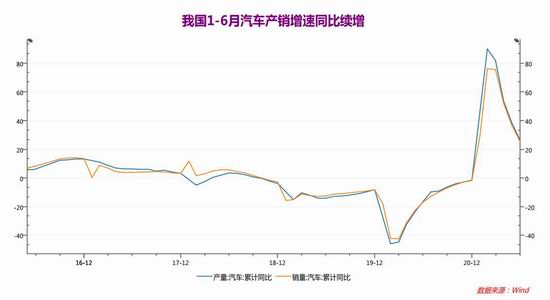

图表来源:WIND 汽车产销方面,中汽协数据显示,2021年6月国内汽车产销分别完成194.3万辆和201.5万辆,环比下降4.8%、5.3%,同比下降16.5%和12.4%。1-6月汽车累计产销分别完成1256.9万辆、1289.1万辆,同比分别增长24.2%和25.6%。中期协将2021年全年我国汽车销量预测调整为2700万辆。1-6月乘用车产销量为984万辆和1000.7万辆,同比增长26.8%和27%,增速高于汽车总体24.2%和25.6%。因受芯片短缺、原材料价格上涨影响。此外,6月新能源汽车产销分别完成为24.8辆和25.6万辆,同比增长1.3倍、1.4倍,环比增长14.3%和17.7%,国家政策层面明确提出至2025年我国新能源新车销量将占总销量20%的目标。1-6月新能源汽车累计产销分别完成121.5万辆、120.6万辆,同比增长均为2倍。

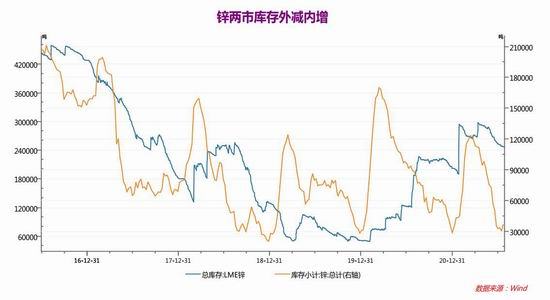

图表来源:WIND 四、供需体现—锌两市库存内增外减 锌价和库存之间一直存在明显的相关性,是体现精炼锌市场供需关系的重要指标。截至2021年7月27日,LME锌库存报24700吨,较6月底下滑7025吨,为连降三个月(累计减少44925吨或15%)。而截至7月23日当周,上期所锌库存报36440吨,较6月底增加1126吨,结束三个月连降。数据显示锌两市库存外减内增,国内锌市消费转弱使得库存压力有所上升。

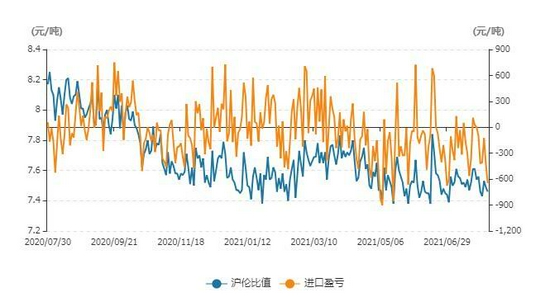

图表来源:WIND 五、8月份锌价展望 2021年8月全球经济增长需要关注的风险点仍在于海外疫情的进展,以及中美关系的不确定性,7月美国访华期间,中国外交部表示表示,中美关系目前陷入僵局,面临严重困难,要求美方停止干涉中国内政、损害中方利益。同时最新美联储会议决议虽不如预期鹰派,但美国经济仍延续复苏,货币缩紧预期犹存。短期经济增长方面,全球7月制造业PMI增速出现分化,尤其是中国制造业PMI延续回落,不利于锌价走高,而且锌本身金融属性尚可,因此宏观方面的不确定性对锌价的冲击不容小觑。至于锌本身的基本面而言,7月锌市供应压力有所增加,表现为上游锌矿供应小幅趋松,国内精炼产量继续高企。需求方面,精炼锌进口同环比下滑,或继续受制于精炼锌产量的高企。锌实物消费方面,镀锌产销需求延续向好,房地产调控持续,但汽车及家电空调对于锌市需求仍存。综述,8月锌价仍处多空因素交织的环境,或延续区间震荡走势,沪锌主力除非突破23200-21500元/吨的运行区间,否则高抛低吸为主。 1、中期(1-2个月)操作策略:逢高空为主 具体操作策略 对象:沪锌2110合约 参考入场点位区间:建仓均价在23000元/吨附近。 止损设置:根据个人风格和风险报酬比进行设定,此处建议沪锌2110合约止损参考23500元/吨 后市预期目标:目标关注21500元/吨;最小预期风险报酬比:1:3之上。 2、套利策略:跨市套利—7月两市比值震荡走弱,鉴于8月美元指数或高位维稳,两市比值有望逐步回升,建议尝试买沪锌(2110合约)卖伦锌(3个月伦锌)。跨品种套利-鉴于期锌的金融属性强于期铅,不确定性冲击较大,可尝试买铅卖锌(按同现金等额分配头寸)。

图表来源:WIND 3、套保策略:现锌持货商可积极建立空头保值,关注锌价反弹至23000元附近;而下方用锌企业可加大采购意愿,若现货锌跌至21500元之下,可逢低采购,同时极端行情下,若铜价跌至21300元之下,可建立一部分的长期库存。 风险防范 若市场对于中国下游锌消费预期明显改善,则锌价有望重拾涨势,空单注意减仓离场。 若美元指数不涨反跌,则锌价回调空间有限,空单注意减仓离场。 瑞达期货 陈一兰 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);