一、行情回顾 6月受到美联储议息会议偏鹰派的影响,贵金属价格承压下跌,但到6月底企稳。7月贵金属价格受到避险情绪的影响,开始回升,尤其是7月美联储议息会议并未延续此前偏鹰状态,更令贵金属价格获得较强的动力。目前黄金回升至7月高端附近,但白银虽然受到通胀预期影响飙升,但由于此前跌幅较大,因此7月依然小幅收跌。金银比方面,由于贵金属行情整体处于震荡格局不变,因此金银比同样保持平稳。 图1:黄金走势

资料来源:WIND资讯 银河期货 图2:白银走势

资料来源:WIND资讯 银河期货 图3:黄金内外盘期货走势

资料来源:WIND资讯 银河期货 图4:白银内外盘期货走势

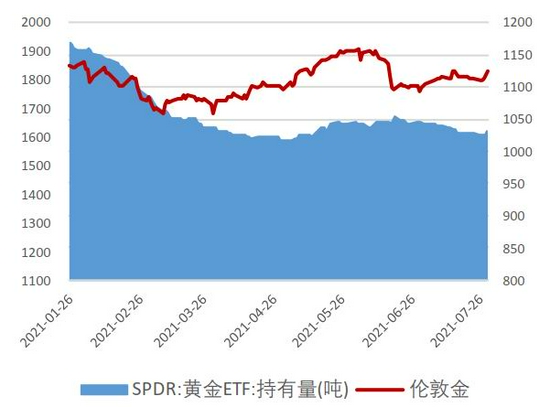

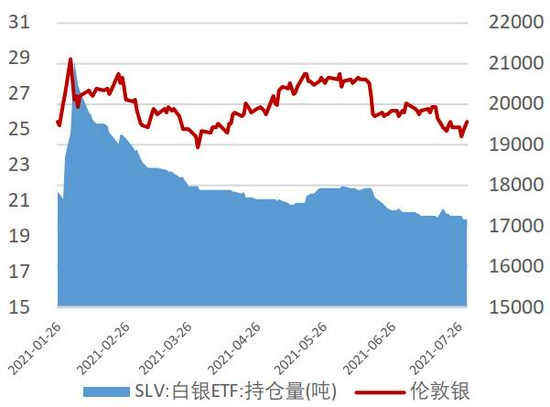

资料来源:WIND资讯 银河期货 ETF持仓方面,SPDR黄金ETF持仓7月持续下行;SLV白银ETF持仓则经过了一个由增到减的过程,最终收跌。表明市场对未来贵金属走势并不乐观。根据世界黄金协会数据显示,6月份全球黄金ETF持仓变动不大,小幅流入2.9吨。北美与亚洲基金的净流入多被欧洲基金流出量所抵消。在此前美联储相对鹰派立场的前景下,虽然6月下旬的金价

出现明显疲软势头,但黄金ETF仍实现净流入,这表明投资者在利用低位金价买入做长期投资的可能性较高。总体而言,全球黄金ETF总规模为3,624吨,比2020年10月3,909吨的吨位记录高位低约7%。中国方面,根据世界黄金协会数据显示,由于制造商补货需求增加,6月上海黄金交易所的黄金出库量有所反弹。6月中国黄金ETF流入2.1吨;由于制造商补货需求增加,6月上海黄金交易所的黄金出库量有所反弹;截至6月底,中国人民银行黄金储备仍为1,948吨,自2019年9月以来一直保持不变;6月份中国的黄金进口总量为68吨,高于疫情前水平;本地金价相对于国际金价的平均折价为4美元/盎司;由于消费者倾向,随着7月的到来零售黄金消费或将面临挑战。 图5:上期所金银价比

资料来源:WIND资讯 银河期货 图6:纽交所金银价比

资料来源:WIND资讯 银河期货 图7:SPDR黄金ETF持仓

资料来源:WIND资讯 银河期货 图8:SLV白银ETF持仓

资料来源:WIND资讯 银河期货 图9:COMEX黄金非商业多头持仓变化

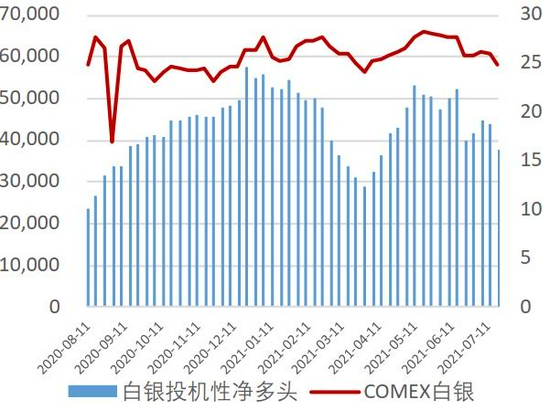

资料来源:WIND资讯 银河期货 图10:COMEX白银非商业多头持仓变化

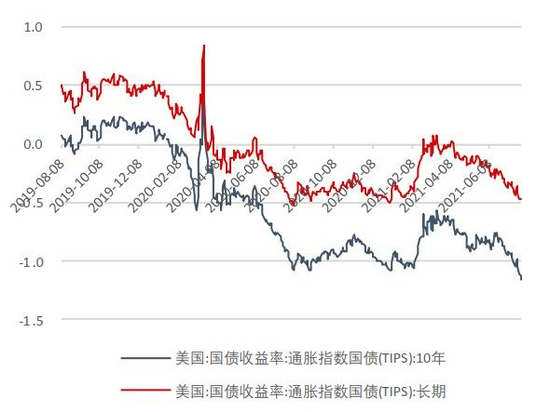

资料来源:WIND资讯 银河期货 二、影响因素 1.美联储议息会议偏鸽 进一步缩减QE预期回落 7月29日凌晨,美联储FOMC凌晨公布利率决议,委员们一致同意将基准利率维持在0%-0.25%不变,并将超额准备金利率维持在0.15%不变,均符合市场预期。美联储将贴现利率维持在0.25%不变的同时,还将继续每月增持至少800亿美元的国债,以及至少400亿美元的住房抵押贷款支持证券,直到委员会的充分就业和物价稳定的目标取得实质性进展。在此次政策声明中,美联储依然没有透露何时会开始缩减购债规模。 通胀方面,声明认为,在劳动力市场条件达到充分就业目标,且通胀率已经升至2%并定会在一段时间内适度超过2%之前,维持0%-0.25%这一利率目标区间是合适的。通胀上涨很多程度上反映的是暂时性的因素,美联储对通胀的观点是,寻求实现通胀在一段时间内适度高于2%,以使长期通胀均值达到2%,且较长期通胀预期仍然牢牢锚定在2%。从近期的通胀数据来看,通胀依然处于回升的状态,甚至导致由于近期美国十年期国债收益率回落的原因,美国通胀指数国债收益率(可以看成是反映实际利率的指标)创出了今年以来的低点。但与此同时,贵金属价格并未大幅上行,这主要是因为此前美联储议息会议态度偏鹰所致,市场走的是未来行情的预期。而7月的美联储议息会议与上一次相比更偏鸽派,这将给近期贵金属价格提供一定的动力。 图11:美国十年期国债收益率

资料来源:WIND资讯 银河期货 图12:美国通胀指数国债收益率

资料来源:WIND资讯 银河期货 图13:10年期盈亏平衡通胀率

资料来源:WIND资讯 银河期货 图14:美国10年与2年期国债收益率差

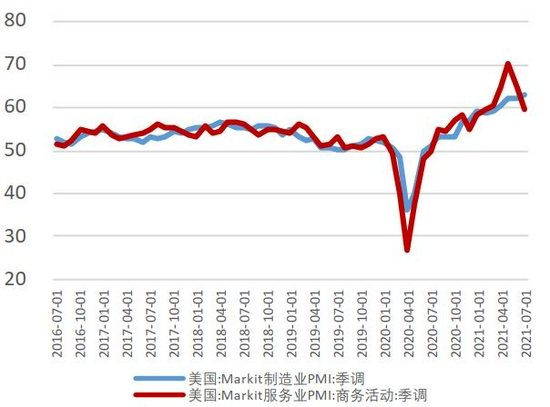

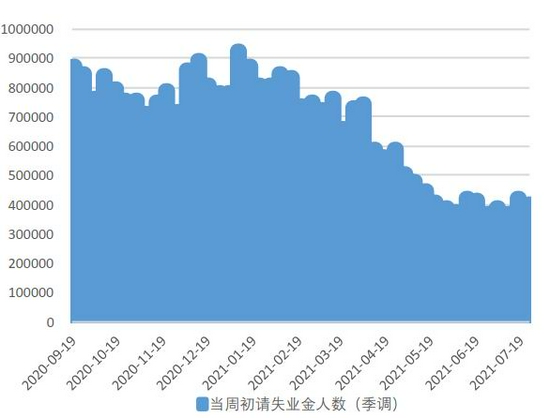

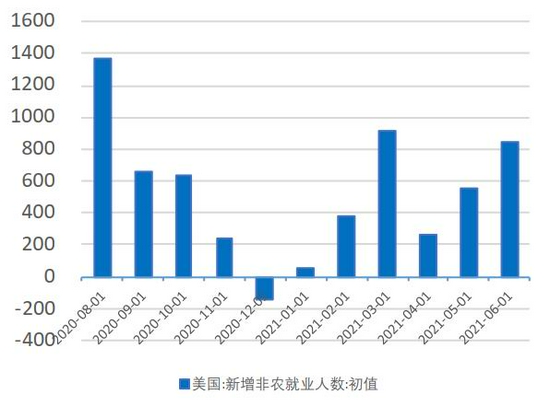

资料来源:WIND资讯 银河期货 此外,美联储建立了国内和国外的常设回购机制。实施常设回购机制是指美联储将在需要时随时介入,向银行提供储备以换取诸如国债之类的超安全抵押品,相当于向市场投放流动性。这将对国债、机构债务证券和机构抵押贷款支持证券进行每日隔夜回购操作。纽约联储称,常设回购工具的操作上限为5000亿美元,最低竞价利率为0.25%,于7月29日生效。美联储为常设回购工具设置5000亿美元的上限,可能是考虑到逆回购工具的规模已经快接近1万亿美元大关。外国回购工具实质上是美联储在去年面临极端压力时设立的一个临时计划永久化。当时,外国央行纷纷抛售美国国债,买进美元现金。回购机制允许他们在不出售证券的情况下迅速从美联储获得美元现金,这将增加市场流动性。新的常设回购工具范围非常广泛,不仅会接受国债,还会接受抵押债券。抵押贷款证券目前似乎被视为美联储操作的核心。 经济方面,声明称美国经济已经朝着缩减量化宽松的目标取得了进展,经济活动和就业形势继续增强,但受疫情影响的行业还没有完全复苏。目前经济很大程度取决于疫情和疫苗之间的博弈,疫苗接种的进展可能会继续减少公共卫生危机对经济的影响,但经济前景仍然存在风险。美联储致力于使用所有工具来支持美国经济。目前,全球又面临着德尔塔毒株的挑战,这或许也是本次美联储议息会议没有延续此前鹰派的主要原因。 2.经济数据有所回落 通胀数据表现超预期 7月公布的美国二季度GDP环比增长6.5%,远低于市场预期的8.5%。美国第二季度GDP数据表明,美国第二季度经济增长几乎没有加速,逊于预期,主要是由于政府支出、住宅投资和库存拖累经济增长。多数经济学家预计经济增长可能在第二季度见顶,今年GDP将增长7%左右,这将是1984年以来最强劲的表现。当然,基数较低也是一个重要因素。受疫情影响,从2019年第四季度的峰值到2020年第二季度,这或是美国有史以来最严重的衰退。虽然经济的重新开放和疫苗接种率提高推动了服务业的复苏,为美国第二季度的经济表现发挥了重要作用,但由于近期德尔塔变异株的快速传播,服务业PMI数据开始有所回落,这可能会为其后续增长带来压力。 就业方面,7月公布的6月非农数据表现相对较好,但公布的美国至7月24日当周初请失业金人数录得40万人,前值为41.9万人,高于预期值的38万人。当周初请失业金人数一直保持在40万人左右,表明就业市场虽然有所好转,但修复依然需要一定的时间。 图15:美国Markit制造业PMI和服务业PMI

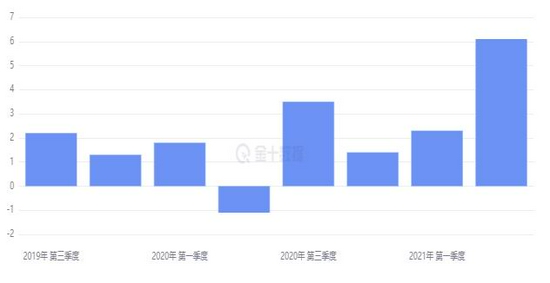

资料来源:WIND资讯 银河期货 图16:GDP数据

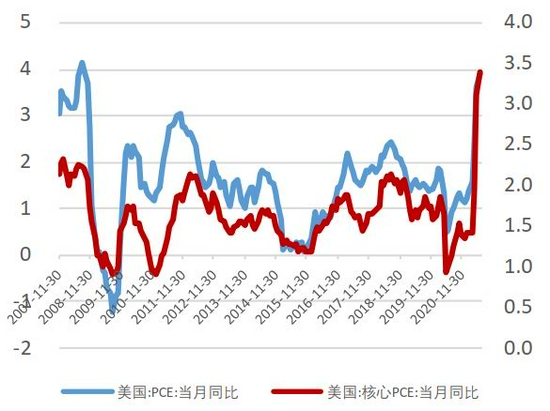

资料来源:WIND资讯 银河期货 值得注意的是,7月公布的通胀数据均表现强劲。7月底公布的美国第二季度核心PCE物价指数年化季率初值录得6.1%,更是创了1983年第三季度以来新高。虽然说美联储以及市场此前就已经预估了通胀的情况,并定义为暂时性结构型通胀,但若通胀持续上涨超预期的话,预计美联储将不得不采取相应的措施。由于通胀表现强劲,7月表现疲软的白银也在数据公布之后强势回升,但未能抹平7月全部跌幅。 图17:核心PCE季度数据

资料来源:WIND资讯 银河期货 图18:美国核心PCE物价指数年化季率终值

资料来源:WIND资讯 银河期货 图19:当周初请失业金人数

资料来源:WIND资讯 银河期货 图20:非农就业人数

资料来源:WIND资讯 银河期货 三、后市展望与策略 从市场行情走势来看,不难看出贵金属走势与美联储态度密切相关。美联储每次议息会议的态度将奠定近期贵金属行情的整体基调,而受疫情影响的避险情绪以及数据等因素则影响这日内的波动。7月美联储议息会议并未延续此前明显偏鹰的态度,我们认为或与近期疫情再度反复有一定的关系。从近期的新增疫情人数来看,德尔塔病毒的影响也是不容忽视,这或对美联储的缩减QE之路有一定的阻碍,从而给贵金属提供一定的喘息空间。 此外,通胀上涨能否延续也是市场关注的焦点之一,从近期通胀数据表现创新高后白银的走势不难看出,在美联储按兵不动的前提下,通胀的可持续性对白银价格影响较大。但整体而言,如疫情依然只是小打小闹的局面,则预计年内存在进一步缩减QE的可能,这将令贵金属始终承压。当然,疫情等原因也会让避险情绪回升从而带来阶段性的上涨,但这种情况下,往往是有做空套期保值需求客户较好的机会。 银河期货 万一菁 |

|

|  |

|

微信:

微信: QQ:

QQ: