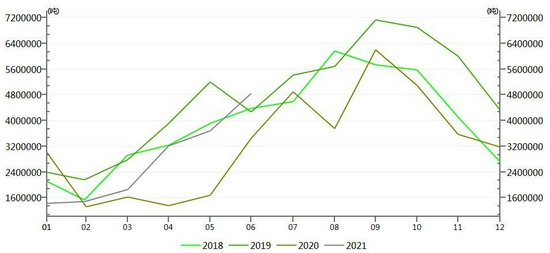

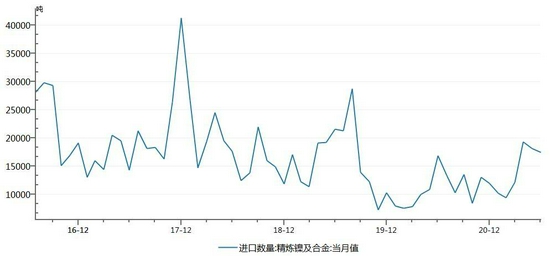

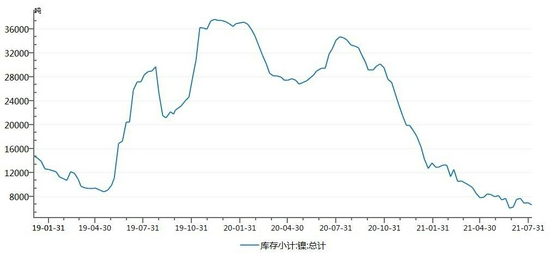

观点: 镍矿砂进口量及港口库存均呈恢复增长之势,中国及印尼镍铁产量也不断增加,不过现货层面供应略偏紧,镍矿价格高企,镍铁价格稍有回落。需求端上,不锈钢产量虽有小幅下滑,但利润刺激下,生产积极性较高,关注限产消息;硫酸镍价格略有回调,新能源汽车对镍需求仍有提振。基本面上没有新的利多出现,反而有高位松动的迹象。宏观层面上,经济扩张速度放缓且美联储缩减宽松渐行渐近,不利于镍价的持续走强。因此,短期镍价面临较大的回调风险,短期关注135000附近的支撑,建议前期多单可适当减仓。仅供参考。 在需求强势、供应偏紧的带动下,7月底沪镍(144970, -1410.00, -0.96%)指数冲高至148600。随后,前高附近的压制以及经济扩张速度放缓的制约,使得镍价高位盘整。LME3月期镍最高为19960,伴随着回调持仓量缩减,6日价格冲高回落,持仓量再度回升。 镍矿价格高位持稳,镍铁有松动迹象 6月镍矿砂及精矿进口量为483.83万吨,环比增加31%,同比增加40%;1-6月累计进口量1649.17万吨,累计同比增长32.8%,菲律宾雨季结束,进口量持续恢复中。据Mysteel,截止8月6日,全国镍矿港口库存为775.9万湿吨,环比增加8.95万湿吨,其中中、高品位矿库存为624.6万湿吨,环比增加11.95万湿吨,总体库存水平不高。三季度传统备货期到来,镍矿整体供应偏紧格局下,菲律宾镍矿山FOB价格高位,8月6日当周1.5%Ni红土镍矿市场价格维持在58美元/湿吨。另外,国内港口疫情检疫严格,原料运输存在担忧。 图1:镍矿砂及精矿进口量 单位:吨

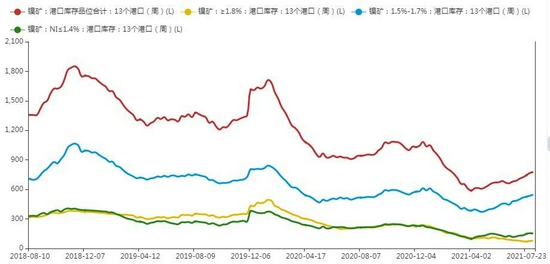

资料来源:WIND,长安期货 图2:镍矿港口库存 单位:万湿吨

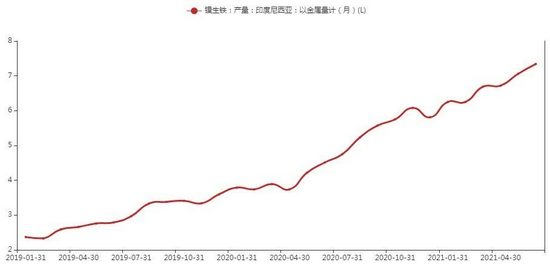

资料来源:Mysteel,长安期货 据SMM,7月全国镍生铁产量为4.19万镍吨,环比增加7.63%,其中高镍铁产量为3.37万镍吨,低镍铁产量为0.83万镍吨。镍铁价格高位,刺激生产,原在产企业保持高开工率,复产及新增产线逐渐释放产量。据Mysteel,7月印尼镍生铁产量为53.98万吨(实物量),以金属量计为7.34万吨。国内外镍生铁产量均在快速增长。现货可流通货源偏紧,镍铁厂挺价信心较强,然而来自下游的压价心态渐起,上周国内高镍铁市场议价重心下移至1390-1410元/镍(到厂含税)。6月镍铁进口量为27.3万吨,环比减少9%。 图3:印尼镍生铁产量 单位:万吨

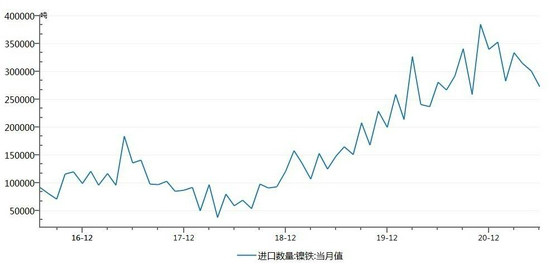

资料来源:Mysteel,长安期货 图4:镍铁进口量 单位:吨

资料来源:WIND,长安期货 电解镍产量缩减,库存低位 据SMM,7月全国电解镍产量约1.23万吨,环比减少1922吨左右(或13.48%),主要是因为季节性产量调整,预计8月产量基本持平在1.24万吨,变动不大。6月精炼镍及合金进口量为1.74万吨,环比微降667吨。库存情况来看,截止8月6日,上期所镍库存为6707吨,仓单库存为4902吨,处于绝对低位,对于镍价有较强支撑。 图5:精炼镍及合金进口量 单位:吨

资料来源:WIND,长安期货 图6:上期所镍库存 单位:吨

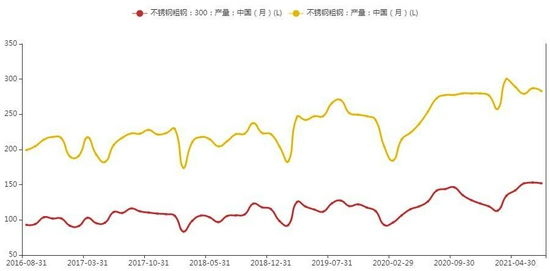

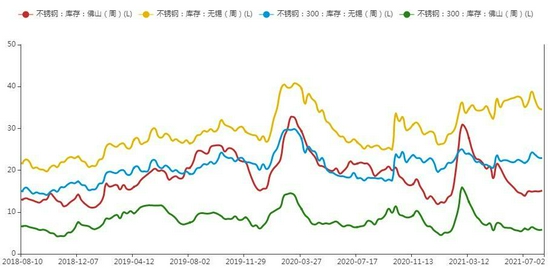

资料来源:WIND,长安期货 不锈钢产量缩减,硫酸镍价格微降 7月我国不锈钢粗钢产量283.02万吨,环比下降4.05万吨,仍处于历史相对高位,其中300系产量为152.05万吨,环比减少1.09万吨。7月部分地区高温限电,不锈钢厂生产也受到影响。8月高温天气减少,且多雨季节,限电影响或将减弱,不锈钢厂在高利润刺激下,有较强的生产积极性,对于镍需求有较强的带动。另外,需要注意的是,关于不锈钢厂限产,一直未有官方消息,限产重心还在粗钢产量上。不锈钢库存高位回落,截止8月6日,无锡不锈钢库存为34.532万吨,其中300系库存为22.91万吨,环比微降0.1万吨,佛山不锈钢库存为15.146万吨,其中300系库存为5.798万吨,环比微增0.07万吨。硫酸镍方面,原料结构性短缺难以缓解,并且下游三元前驱体需求旺盛。6月以来,随着镍价不断走高,电池级硫酸镍报价也持续上升,上周微降250元/吨至37750元/吨。新能源汽车产销保持高速增长,对镍需求有一定的提振。 图7:不锈钢粗钢产量 单位:万吨

资料来源:Mysteel,长安期货 图8:不锈钢库存 单位:吨

资料来源:Mysteel,长安期货 宏观层面存在压力 美国7月非农就业人数增加94.3万人,大好于预期,失业率为5.4%,是去年4月来新低,美元指数大涨,美债收益率也回升,大宗商品整体承压。经济数据的改善,为美联储可能临近的缩减购债规模提供支持。美联储官员称,应该尽早以渐进方式缩减资产购买计划。另外,德尔塔变异病毒扩散,恐将对经济进一步恢复形成阻碍。 中国7月官方制造业PMI环比回落0.5个百分点至50.4%,连续第四个月回落,制造业整体保持扩张之势,但扩张速度明显放缓,受到部分地区高温洪涝灾害等极端天气影响。新订单指数环比回落0.6个百分点至50.9%,制造业需求放缓。财新制造业PMI数据同样也呈现下滑之势,7月财新制造业PMI为50.3,前值为51.3。美国7月ISM制造业PMI为59.5,不及预期的60.9,前值为60.6。全球经济扩张速度放缓,加剧市场对经济进入“滞胀”状态的担忧,宏观层面存在一定的压力。 综上所述,镍矿砂进口量及港口库存均呈恢复增长之势,中国及印尼镍铁产量也不断增加,不过现货层面供应略偏紧,镍矿价格高企,镍铁价格稍有回落。需求端上,不锈钢产量虽有小幅下滑,但利润刺激下,生产积极性较高,关注限产消息;硫酸镍价格略有回调,新能源汽车对镍需求仍有提振。基本面上没有新的利多出现,反而有高位松动的迹象。宏观层面上,经济扩张速度放缓且美联储缩减宽松渐行渐近,不利于镍价的持续走强。因此,短期镍价面临较大的回调风险,短期关注135000附近的支撑,建议前期多单可适当减仓。仅供参考。 长安期货 屈亚娟 |

|

|  |

|

微信:

微信: QQ:

QQ: