摘要: 宏观方面,全球经济复苏趋势依然存在,但Delta病毒将形成扰动,对欧洲、美国、日本,乃至我国的经济复苏造成不利影响; 供需方面,对未来铜的需求保持乐观,但预计8月份供应端的弹性更高,包括冶炼厂复产、进口铜、抛储等的影响,因此升贴水预计将逐步回落,铜价上涨动能也将减弱; 从市场来看,前期美元走弱反映了市场对于美联储持续宽松的预期和美国经济的相对疲弱,这种利空预计已经得到较大程度的反映,短期内存在技术性反弹的可能; 技术上看,目前铜价突破60日均线,下方71000附近有技术支撑,上方则有72500附近的压力,短期内震荡可能性较高; 总体而言,我们对铜价后市走势的观点保持谨慎乐观,8月多头仓位建议适当降低。 策略建议: 多单继续轻仓持有,或可考虑买入保护性看跌期权CU2109P70000。 不确定性风险: 全球经济复苏节奏放缓、需求的增长不及预期、Delta蔓延超预期 一、行情回顾 7月份,铜价在经过了约一个月的底部震荡之后,完成了向上的突破,从68500元/吨中枢突破至71000上方。伦铜方面,一度逼近10000美元大关。此外,随着国内持续去库,升贴水持续走高,现货进口窗口已经打开。 二、价格影响因素分析 1、国内宏观 发改委发布做好2021年能源迎峰度夏工作的通知称,各地和大型煤炭企业要多措并举,建立健全煤炭供给体系,确保煤炭特别是电煤供应稳定可靠,有关方面要将电煤保障作为当前工作的重中之重,千方百计落实煤炭资源,及时帮助存煤偏低电厂协调落实煤源和运力,将电厂存煤天数提升到合理水平。 【中煤协:下半年煤炭供应将进一步增加局部供应或偏紧】中国煤炭工业协会最新发布《2021年上半年煤炭经济运行情况通报》显示,下半年煤炭供应将进一步增加,但局部地区供应仍有可能出现紧张的情况。 发改委发布关于进一步完善分时电价机制的通知,要求各地要统筹考虑当地电力系统峰谷差率、新能源装机占比、系统调节能力等因素,合理确定峰谷电价价差,上年或当年预计最大系统峰谷差率超过40%的地方,峰谷电价价差原则上不低于4:1;其他地方原则上不低于3:1。 国资委有关负责人:十四五”时期,中央企业将进一步把发展着力点放在实体经济上;积极推进制造强国、质量强国建设,提升产业链供应链现代化水平,引领打造先进制造业集群,锤炼更多“大国重器”,加快制造业高端化智能化绿色化转型。 国务院副总理刘鹤:中小企业是市场的主体,是保就业的主力军;充满活力的中小企业,多样性、差异化的经济生态,是我国经济韧性最重要的保障,因此,要坚决支持中小企业的发展,强调“专精特新”,就是要鼓励创新,做到专业化、精细化、特色化。 2、基本面 2.1 生产保持较高增速 图1:铜精矿冶炼费(单位:美元/吨)

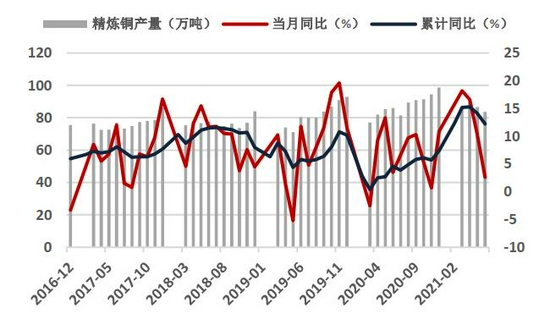

数据来源:WIND、中信建投期货 图2:精炼铜产量(单位:万吨)

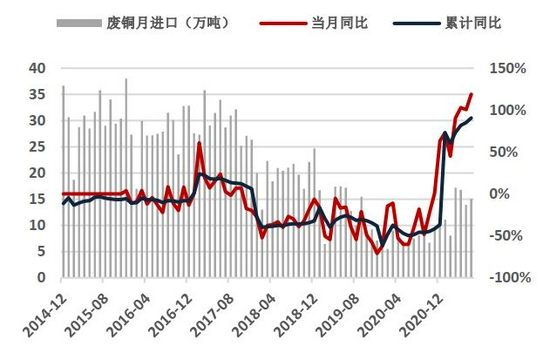

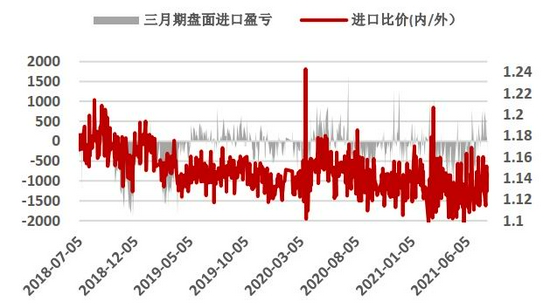

数据来源:WIND、中信建投期货 就国家统计局的数据来说,1-6月累计产量515.4万吨,同比增长12.2%。该增速与往年同期或全年增速相比均处在较高水平。铜精矿冶炼费较年初显著回升,目前已经与2020年4月份持平。尽管总体水平仍然低于此前更早的时间,但近期上升速度较高,反映出铜矿供给在积极恢复。随着冶炼费的回升,国内铜冶炼企业积极性提高,生产增速有望保持较高状态。 2.2 进口有望较快增长 目前精铜进口增速较往年偏高,铜矿进口增速较往年偏低,废铜进口持续高增速,铜材进口同比已成负增长。考虑到目前内强外弱的状态持续存在,现货进口窗口打开,精炼铜进口有望保持较高增速。由于铜矿供应的恢复,铜矿进口增速有望持续修复。废铜进口得益于政策,预计将保持高增速。 图3:铜精矿进口量(单位:万吨)

数据来源:WIND、中信建投期货 图4:精铜当月进口量(单位:万吨)

数据来源:WIND、中信建投期货 图5:未锻造铜及铜材进口累计值(单位:万吨)

数据来源:WIND、中信建投期货 图6:废铜进口量(单位:万吨)

数据来源:WIND、中信建投期货 图7:进口铜盈亏及比价

数据来源:WIND、中信建投期货 图8:到岸升贴水(单位:美元/吨)

数据来源:WIND、中信建投期货 2.3 海外库存积累 LME库存自今年3月以来整体上保持着累库状态,目前与2020年5月的高点仅差3.7万吨。目前虽然欧洲经济数据表现良好,但Delta疫情的蔓延使得短期前景并不非常乐观,LME库存的拐点预计还需等待。 图9:全球铜库存(单位:万吨)

数据来源:WIND、中信建投期货 图10:LME铜升贴水(单位:美元/吨)

数据来源:WIND、中信建投期货 2.4 需求稳中有增 按照原有轨迹,冰箱、洗衣机预计在2020年H2或2021年H1达到周期高点,随后开启向下周期。受疫情影响,我们将这个规律往后推6个月,则最迟将在2021年H2迎来周期向下的拐点。 从时间规律和产销数据都可以看出,目前电视行业已经迎来了拐点,2021年H2并不乐观。 从2021年行业复苏情况看,预计2021年全年,空调行业的表现都不会太差。 从房地产竣工和销售的数据曲线来看,竣工对于销售增速有一定的领先性。如果以竣工数据作为依据推测房地产的销售,那么拐点将在2021年年底出现,那么房地产行业对铜的消费将在下半年逐渐见顶。 从过去10年仅有的几个时间节点来看,行业上行周期的地产销售领先空调内销的时间本就不长,大约只有3个季度,再考虑到今年的特殊情况,这种领先会进一步缩短。我们认为,此次房地产销售领先于空调内销见顶的时间约为3-6个月,领先于冰箱、洗衣机的时间尺度约为一个季度。 总体来说,2021年下半年家电消费整体上会出现一个见顶的信号,但由于其中对铜需求最高的空调行业的高点将稍晚出现,故家电行业对铜的总需求预计会保持增长态势。 汽车方面,短期芯片的影响预计将逐步进入尾声,但夏季炎热天气和Delta疫情的影响,预计短期内对汽车消费仍有不利影响。 电网电源投资方面,今年来电网需求不是增长点,但目前存在较多压制的需求,在铜价回落后便会有显著的释放,形成对铜价格的支撑。电源投资方面,今年增速显著放缓,但在碳中和背景下,中长期仍旧看好。 图11:电网基本建设投资完成额及同比(单位:亿)

数据来源:WIND、中信建投期货 图12:房地产开发投资额及同比(单位:万亿)

数据来源:WIND、中信建投期货 图13:家电产量累计同比(单位:%)

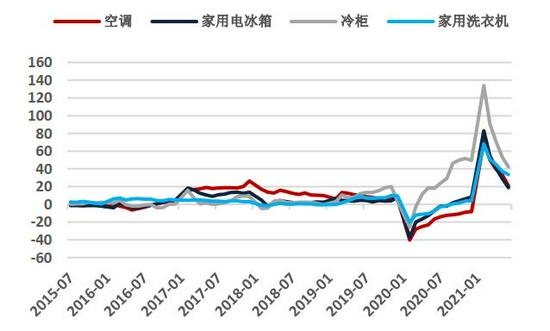

数据来源:WIND、中信建投期货 图14:汽车产销量及同比(单位:万辆)

数据来源:WIND、中信建投期货 中信建投期货 张维鑫 |

|

|  |

|