摘要 MPOB报告总体影响偏中性。高频数据显示,马来棕榈(8662, 238.00, 2.83%)油的产量在高产季增产不及预期,主要受到劳动力短缺的影响。而马棕出口量却有所好转。在产量增长不及预期,出口有所恢复的背景下,马棕的库存持续处在低位,累库的速度有限,限制棕榈油的供应量。印尼方面,总体的库存压力也较为有限。总体两大棕榈油主产国的库存水平都偏低,支撑棕榈油的价格。国内方面,国内6月进口棕榈油明显回落,导致棕榈油库存也持续处在低位,加上夏季是棕榈油消费的旺季,下游需求的好转也利于棕榈油库存的消化。不过其它两大油脂豆油和菜油的库存都出现拐头向上的迹象,且美豆油的生物柴油计划存不确定性,给市场一定的压力,限制棕榈油的涨幅。 一、市场回顾 2021年7月,棕榈油总体走出了一轮拉涨的走势。在前期政策面影响逐渐削弱的背景下,棕榈油的库存水平偏低,加上马来劳动力不足,出口有所恢复,马来棕榈油的库存累积也较为有限,支撑棕榈油的价格。

资料来源:博易大师 二、棕榈油基本面分析 1、产量增速不及预期 出口回升 据马来西亚棕榈油局(MPOB)公布的数据显示,马来西亚2021年6月棕榈油产量环比增2.21%至160.6万吨(预期160~169,5月157,去年同期189);进口环比增27%至11.3万吨(预期6.3~10,5月8.9,去年同期4.9);出口环比增11.84%至141.9万吨(预期137.8~140,5月126.5,去年同期171);库存环比增2.82%至161.4万吨(预期161.4~168.7,5月157,去年同期190)。6月毛棕榈油产量较上个月增加2.21%,至161万吨,为连续第四个月增加。在生产旺季,种植户一直致力于收集松散的棕榈油果来提升产量,但产出仍然受到疫情相关造成的边境关闭,从而导致劳动力短缺制约。辉立期货(Phillip Futures)驻吉隆坡国际销售经理兼经纪商Marcello Cultrera表示,数据显示,产量增速要比分析师此前预估增长3-6%低,而需求符合市场预期,6月出口较5月跳升11.84%至142万吨,上个月为减少6%。分析师和贸易商表示,进口较5月大增27%,远高于市场预期,这表明市场吃紧。国内消费减少38%。孟买植物油经纪公司Sunvin Group研究主管Anilkumar Bagani表示,消费减少是由于斋月结束,且新冠疫情同样损及消费。

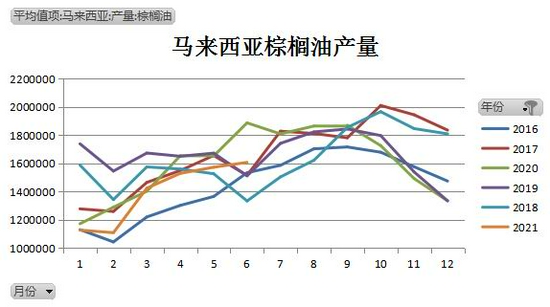

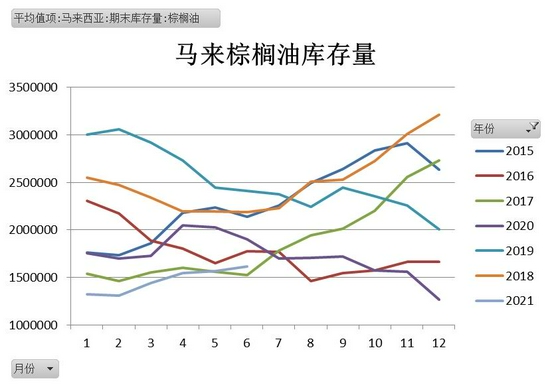

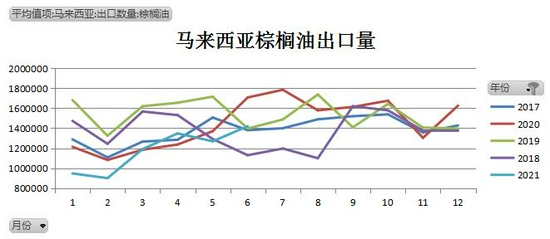

数据来源:MPOB瑞达研究院 高频数据来看,从产量方面来看。据南部半岛棕榈油压榨商协会(SPPOMA)数据显示,7月1—20日马来西亚棕榈油单产减少2.13%,出油率减少0.63%,产量减少5.45%。5-10月是棕榈油的高产的季节,从季节性的情况来看,棕榈油应该进入产量快速增长的情况。不过从数据来看,棕榈油的产量不仅没有增长,反而出现反季节性的下跌。这主要与受疫情影响,马来的外来劳动力处在严重不足的情况,导致产量增长不及预期。这就限制了马来棕榈油的供应。 另外,从高频的出口数据来看,船运调查机构ITS数据显示:马来西亚7月1—25日棕榈油出口量为1137275吨,较6月1—25日的出口1142480吨下降0.46%。与之相比,前20日为回落,6.6%。回落幅度有所下降。出口数据的好转,显示马棕需求的好转,利好棕榈油的价格。马棕出口的恢复,主要与印度6月29日称将毛棕基础进口税从15%下调至10%为期三个月,6月30日印度再称恢复允许进口24度精炼棕榈油和33度精炼棕榈油,由于印度是棕榈油的进口大国,进口税率的放低利于马棕提高需求预期。另外,MPOB在7月23日称马来维持8月毛棕榈油出口征税在8%不变,但是调低了用来计算征税的出口基础价格,意味着棕榈油出口成本下调,同样利好马棕的出口。 产量增速不及预期,出口持续保持在较好的水平,导致马来棕榈油的库存累库速度持续不及预期,库存持续处在相对偏低的位置。根据MPOB的数据显示,2021年6月,马来库存环比增2.82%至161.4万吨(预期161.4~168.7,5月157,去年同期190)。库存水平虽然符合预期,但处在相对偏低的位置。与同年期的相比,马来6月棕榈油库存处在近5年的相对低点,仅小幅高于17年的水平。

数据来源:MPOB 瑞达研究院

数据来源:MPOB 瑞达研究院 2、印尼库存回落 出口好转 印尼方面,虽然印尼的数据稍微滞后,不过有一定的概括意义。印尼棕榈油协会(GAPKI)公布的数据显示,印尼5月出口棕榈油及精炼产品295万吨,高于4月的264万吨。5月棕榈油产量为435万吨,高于4月的410万吨。5月末棕榈油库存从4月末的314万吨略降至288万吨。从产量来看,印尼也进入了增产期,不过由于出口表现良好,在产量增长的背景下,印尼棕榈油的库存仍呈现下降的趋势。作为世界最大的棕榈油供应国之一,印尼的库存压力有限,有助于支撑棕榈油的价格。另外,印尼近期调降了棕榈油的出口征税。印尼财政部近期表示,当毛棕榈油价格超过1000美元/吨时,最高的棕榈油出口专项税(export levy)将为175美元/吨,此前为255美元/吨。印尼棕榈油出口征税的调降,有利于出口价格的回落,利好印尼的出口,有助于库存的消化。 3、国内供应压力有限 国内方面,总体棕榈油的供应压力并不大。根据监测数据显示,7月21日,沿海地区食用棕榈油库存27万吨(加上工棕约35万吨),与上周同期基本持平,月环比减少5万吨,同比减少8万吨。其中天津6.5万吨,江苏张家港8万吨,广东9万吨。虽然棕榈油近期的库存有小幅回升的态势,不过夏季是棕榈油消费的高峰期,对棕榈油的消耗较大,棕榈油库存的累库速度预计有限。另外,从进口的情况来看,海关总署公布的数据显示,中国6月棕榈油进口量为47.88万吨,同比降19%,环比降11%。其中,自印尼进口36.50万吨,同比增51%,环比降8%。同期,自马来西亚进口11.38万吨,同比下滑67%,环比降22%。由于马来和印尼的棕榈油产量增速都不及预期,导致我国的棕榈油进口量也出现明显的回落。棕榈油的进口下降,也限制了库存的增长。另外,虽然近期棕榈油的进口利润依然保持为正,不过正在逐步缩减,由前期最高的达到660.49元/吨,到最新的下降至64.17元/吨。不利于棕榈油的进口需求,也限制了棕榈油的供应量。

数据来源:布瑞克 瑞达研究院

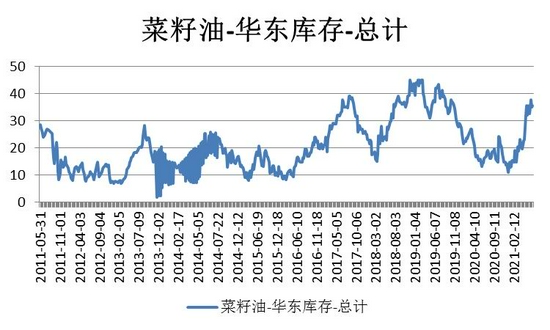

数据来源:WIND 瑞达研究院 4、其它油脂库存出现拐点 从豆油的库存水平来看,监测显示,7月19日,全国主要油厂豆油库存89万吨,周环比增加3万吨,月环比增加6万吨,同比减少32万吨,比近三年同期均值减少53万吨。从绝对值来看,豆油的库存依然不高,这就限制了豆油价格回调的空间。不过目前油厂的压榨量仍处在相对高位,加上下游需求不佳,油厂的走货不畅,库存仍处在累库的阶段,库存低位反弹,对豆油的价格有所压制。 菜油方面,前期连续上涨后交易商获利回吐,对洲际交易所油菜籽价格形成打压。另外,随着国产菜籽不断上市,菜油的供应增加,且进入暑假也令终端市场的走货放缓,且葵花籽油和玉米(2604, -9.00, -0.34%)油等油脂在小包装油领域对菜油存在明显的替代,国内菜油处在供大于求的状态,库存不断攀升。据监测显示,截至2021年7月26日当周,华东地区主要油厂菜油商业库存约29.4万吨,较上周增加2万吨,较5月同期增加4.7万吨,为过去五年同期次高位,同时也创下本年度库存新高。进入暑期终端市场走货放缓,并多以其他油脂替代,港口库存继续累积,对菜油市场有所拖累。

数据来源:天下粮仓 瑞达研究院

数据来源:天下粮仓 瑞达研究院 5、美豆油生物柴油计划存不确定 近期美豆油的走势,对国内的油脂走势的影响也较大。从美豆油生物柴油方面来看,6月25日,美国最高法院发布了裁决,允许申请和接受小型炼油厂的豁免申请,即豁免权不仅限于每年都获得豁免的炼油厂。尽管法院做出了裁决,但还需要继续等待拜登政府对炼油厂的豁免方案以及RVO在2021年和2022年的掺混量,关于美国生物柴油政策豁免的前景仍存很大的不确定性。美豆油的工业消费目前占到豆油总消费的40%左右。如果美国开始限制美豆油生物柴油的参混量,将对美豆油的消费产生巨大的冲击,从而进一步影响美豆的需求。国内油脂与美豆的价格联动性较大,届时对国内油脂的价格的影响较大。 6、供不应求油价仍有所支撑 从原油的基本面来看。尽管OPEC+决定在今年的剩余时间增产,但OPEC+的增产协议不会从根本上打破目前原油求大于供的基本面。另外,关于恢复2015年伊核协议的会议已经推迟至八月份,伊朗的原油供应迅速重返市场的可能性越来越小。在供应基本确定的背景下,后期只要需求不受到太大的影响,原油市场的供应压力均不会太大,还是会处在去库存的过程中。疫情方面,虽然Delta变异毒株的传播力度还是继续提升,不过随着持续疫苗接种缓解了病毒的重症率以及死亡路。目前还未有政府出台大规模的严格封锁措施,各国政府还是纷纷出台政策重启经济,对原油的消费需求有所支撑。总体,油价重心预计还是将保持逐步上行的态势,对以豆油和棕榈油为主的生物柴油的需求有所拉动。

数据来源:Wind 瑞达研究院 三、总结与展望 综合来看,受疫情影响,马来西亚外来劳动力不足,导致马来棕榈油产量增速持续不及预期。5-10月是棕榈油的高产季,马棕产量持续不及预期,使得市场对供应的担忧下降。另外,需求方面,马棕的出口持续好转。最大的棕榈油进口国印度,在近期调降了棕榈油的进口征税,有助于印度需求的恢复。产量的增长不及预期,以及出口的恢复,使得马棕的库存水平持续处在近几年的低位。限制棕榈的供应水平。印尼方面,棕榈油的产量虽然有所增长,不过在出口同样增长的背景下,印尼的棕榈油库存有所回落,限制棕榈油的供应量。另外,印尼方面也在近期调降了棕榈油的出口征税,有利于印尼棕榈油的出口。国内方面,棕榈油的进口量有所回落,且近期的进口利润也开始回落,使得未来棕榈油的进口需求预计将有所减弱。且国内棕榈油的库存水平持续偏低,在夏季棕榈油季节性消费旺季的带动下,棕榈油的库存压力预计持续偏低,对棕榈油的供应压力预计有限。不过其它油脂的库存有拐头的迹象,尤其是菜油的库存,在菜油进入收获季节的背景下,菜油价格走弱,影响总体油脂的价格。同时,外盘还存在美豆油生物柴油参混政策的不确定性,均对棕榈油未来的价格增添了不确定性。 操作建议: 1、投资策略: 建议棕榈油2201合约在7600-8000元/吨之间高抛低吸,止损50个点。 2、套保策略 上游企业高库存者在8000元/吨上方择机做空套保,止损8050元/吨,下游在7600元/吨之下买入,止损7550元/吨。 瑞达期货 王翠冰 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);