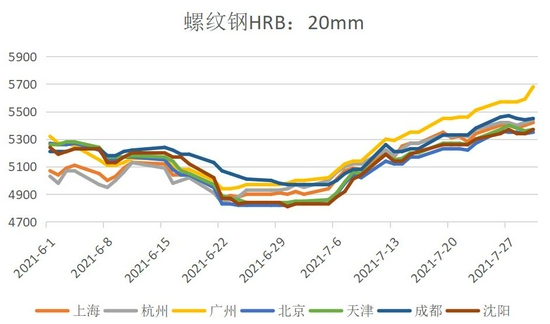

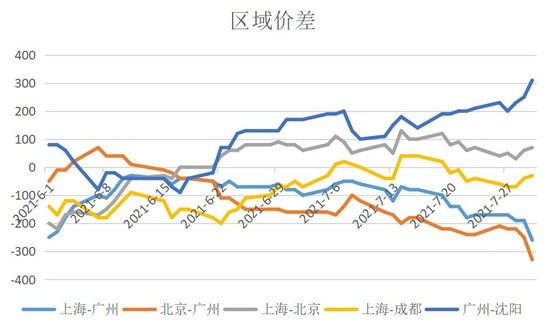

主要观点: 七月份钢价延续震荡上行态势,市场在供应收缩预期下看涨情绪再次升温,钢材利润明显上升。 展望8月份,钢材市场运行将围绕宏观调控以及需求释放运行,钢价在减产炒作之后仍需终端需求释放的接力。宏观方面,730政治局会议对经济形势的判断,或表明后期财政货币政策仍较为灵活,市场流动性仍较为充足,但对大宗商品的保供稳价仍有较高要求,特别是要求双碳工作的有序推进,对钢材市场构成压力。供应端,自6月底开始多个省份陆续明确下半年的粗钢压减计划,随着时间推移,供应环比上半年将有明显收缩,但需注意高层对纠正运动式“减碳”带来的阶段性供应宽松。需求端,房地产拿地和新开工有所好转,以及竣工加快依旧支撑钢材需求;基建在稳增长的压力下保持温和增长,后期专项债的发行有望加快,有利于基建项目资金落地,从而驱动钢材需求。估值方面,市场对供应缺口的较强预期,以及铁矿(882, -24.50, -2.70%)石价格下跌,现货利润明显回升,同时造成期现价差以及远月合约升水的情况,短期估值偏高,在宏观压力下将向下修复。总体来看,8月份处于淡旺季的转换阶段,需求有望逐渐回升,供需格局改善对钢价构成支撑,钢价继续保持震荡向上看法,后期关注减产和大宗商品调控政策的变化。 操作建议: 单边:01合约回调至5200支撑做多。 套利:关注01-05合约价差在100以内介入正套。 重点关注及风险因素: 大宗商品的政策调控;房地产调控加强;减产政策落地。 一、行情回顾 截止7月30日,全国25个主要城市HRB400螺纹钢(5363, -68.00, -1.25%)价格均价5479元/吨,较6月底上涨540元/吨;上海地区螺纹钢报价5420元/吨,较上月底涨520元/吨;期螺2110合约收盘5737元/吨,较上月底涨590元/吨。自6月底开始各省份陆续公布压产计划,期货盘面再次在减产的提振下持续上涨,现货虽然处在需求淡季,但是对未来的供应缺口有较强预期,市场投机需求增加,现货价格也跟随盘面大幅上扬。从南北价差来看,广州-沈阳价差在月初小幅收窄后逐渐走扩,目前仍处近年低位。 图1:现货价格

来源:MYSTEEL、华联期货 图2:现货区域价差

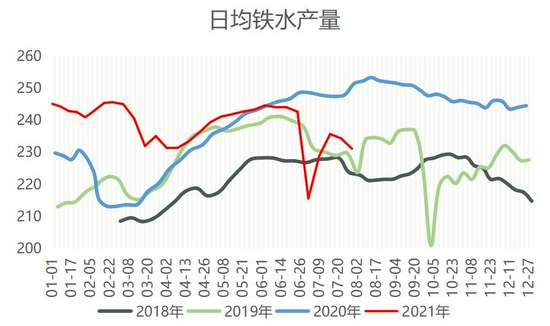

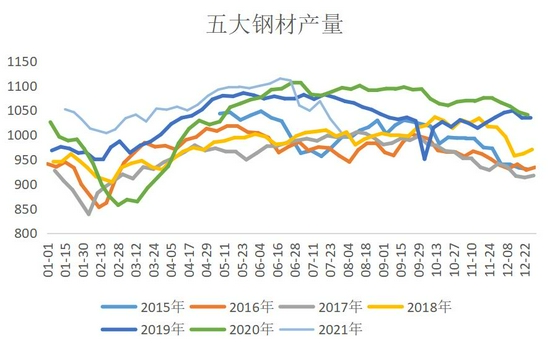

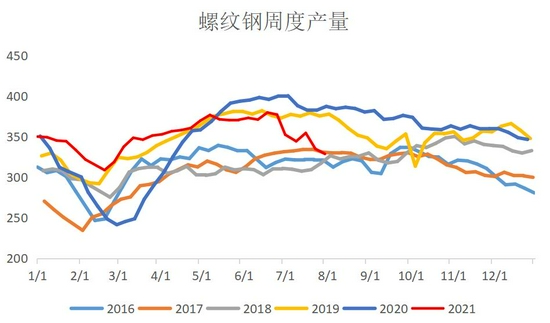

来源:MYSTEEL、华联期货 二、供应:粗钢压减陆续落地,供应回升空间有限 自6月底安徽、甘肃开始部署下半年的粗钢压减工作,随后江苏山东等地亦纷纷出台相关压减工作,预计后期压减工作仍将有序落地。同时国内限电限产对生产带来的扰动,粗钢和钢材产量有明显下降。据国家统计局数据显示,6月份国内生铁产量7578万吨、粗钢产量9388万吨,环比上月分别下降237万吨和557万吨,粗钢压减效果逐渐体现。当前1-6月份粗钢产量5.63亿吨,在今年粗钢产量和去年平控的情况下,下半年粗钢供应将明显收窄。 截止7月30日Mysteel调研247家钢厂高炉开工率74.35%,同比去年下降16.8%;高炉炼铁产能利用率86.83%,同比去年下降7.67%;日均铁水产量231.13万吨,同比去年减少3.22万吨。7月初在经历百年大庆的严格限产之后,国内高炉开工率有短暂回升,但受到国内减产政策以及限产影响,钢厂高炉检修增加,铁水产量也明显下降。另外西南地区以及河南等地限电亦对短流程钢厂带来影响,螺纹钢产量也有所下降。从Mysteel统计的最新样本当周产量来看,五大钢材产量1006万吨,螺纹钢产量329万吨,均处于近3年的低位。 总体来看,国内粗钢压减政策正逐渐兑现,但需注意,政治局会议对纠正运动式“减碳”的表态,或对钢厂压减节奏带来变化,钢材产量的持续下行在8月份难以为继,或出现阶段性反弹,但在碳中和的大背景下,产量回升空间有限。 图3:日均铁水产量

来源:国家统计局、MYSTEEL、华联期货 图4:高炉开工率

来源:国家统计局、MYSTEEL、华联期货 图5:五大钢材产量

来源:国家统计局、MYSTEEL、华联期货 图6:螺纹钢产量

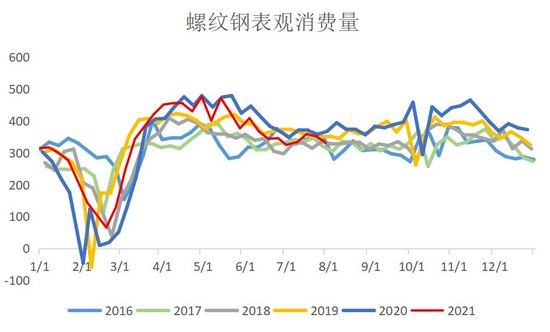

来源:国家统计局、MYSTEEL、华联期货 三、需求:季节性低迷,后期逐渐回升 当前建材消费处于季节性淡季,高温多雨等极端天气影响工地施工,加上局部地区的疫情反反复复也影响钢材需求释放,从表观消费来看也明显较弱,但总体国内钢材需求仍具韧性,房地产竣工加快以及基建托底对钢材消费仍有支撑。 1-6月份,全国房地产开发投资72179亿元,同比增长15.0%;比2019年1—6月份增长17.2%,两年平均增长8.2%。当前国内地产受到高压管控,房地产开发投资增速连续下降,投资意愿有所下降,房企拿地情绪较为谨慎,1-6月份房地产开发企业土地购置面积同比下降11.8%,“三道红线”监管以及购地资金全面管控令房企资金压力加大,长期房地产对用钢需求将逐渐走弱。 但是新开工面积指标来看,短期下降斜率仍较为平缓,年初受集中供地影响,新开工面积增速连续下降,但随着5、6月份供地增加,新开工单月降幅明显收窄,对三四季度的用钢需求带来支撑。另外,1-6月份,房地产开发企业房屋施工面积同比增长10.2%,房屋竣工面积同比增长25.7%,施工面积增速和竣工增速好于新开工,显示房企在资金压力下,继续加快推盘销售获取资金回流意愿较强,存量施工的刚需韧性较足。 基建方面,1-6基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长7.8%。上半年经济增速较快,基建托底作用边际弱化,地方债发行时间延后,基建投资节奏放缓,但下半年经济增长仍面临下行压力,基建仍有明显作用。从专项债发行来看,1-6月全国发行地方政府债券33411亿元,而新增专项债发行进度为27.8%,后期专项债发行有望逐渐提速,项目资金到位落实推动基建建设。 出口方面,国内从8月份起取消部分钢材出口退税,提高部分生铁出口税率。此次征税调整仍是作为国内引导钢铁行业降低能耗,促进行业发展转型,减少钢材出口满足国内需求,与国内达成碳中和的压减粗钢政策形成配套。但是短期海内外价差较大,从5月份调整后的情况来看,6月份钢材出口仍有增长,减少出口的作用微弱,对当前的供需作用影响不大。 图7:国内投资

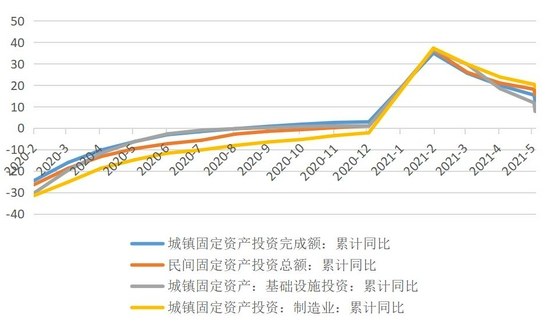

来源:国家统计局、MYSTEEL、华联期货 图8:房地产数据

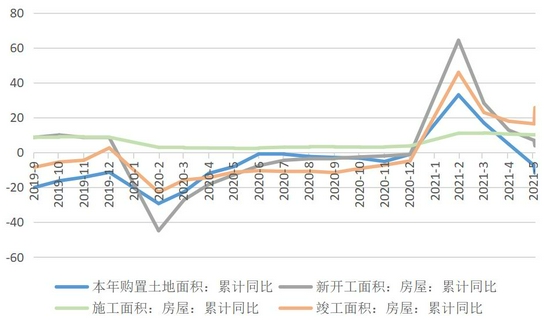

来源:国家统计局、MYSTEEL、华联期货 图9:专项债发行

来源:国家统计局、MYSTEEL、华联期货 图10:螺纹钢表观消费量

来源:国家统计局、MYSTEEL、华联期货 四、库存:淡季累库,拐点隐现 虽然7月份仍处需求淡季,但是在粗钢压降背景下,钢厂产量较快下降,库存开始出现淡季去库。截止7月29日,Mysteel统计五大钢材总库存1526.09万吨,环比月初减少17万吨;螺纹钢总库存1133.51万吨,较月初降11万吨,其中厂库降幅较为明显,社库则仍有小幅累积,表明当前终端需求仍较为疲软,8月份作为淡旺季的转换阶段,预计库存或窄幅波动,若后期粗钢压减得以顺利开展,叠加需求旺季到来,库存将有明显去库。 图11:五大钢材库存

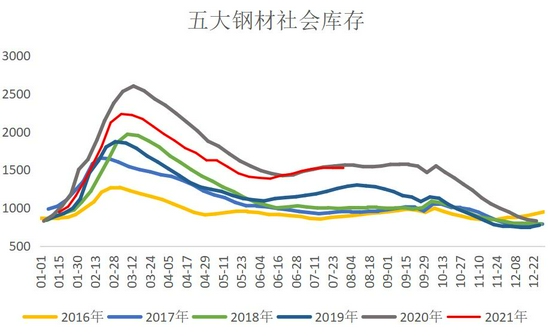

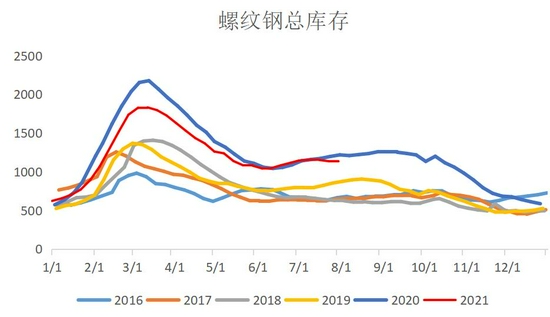

来源:MYSTEEL、华联期货 图12:螺纹钢库存

来源:MYSTEEL、华联期货 五、期现价差 截止7月30日,北京地区螺纹钢报价5350元/吨,上海地区螺纹钢报价5420元/吨,广州地区螺纹钢报价5680元/吨,螺纹钢2110合约收盘价5737元/吨。7月份期现价格整体震荡上行,期价在减产逻辑的驱动下,看涨情绪较高,但现货由于淡季销售不畅,价格上涨幅度较小,在盘面的提振下跟随上涨,因此期现基差大幅收窄,期现基差出现明显升水。钢厂利润也由于钢价上涨以及铁矿石价格下跌有明显修复,盘面利润也大幅走扩。 合约价差方面,随着压减政策落地,市场对未来供需偏紧的预期上升,而近月仍有较高库存以及淡季拖累,远月乐观溢价明显高于近月。 但随着钢价快速走高,压缩下游行业利润,上下游供需传导仍不顺畅,在宏观调控压力下钢价持续走高压力较大,钢材利润仍有回落空间。 图13:期现基差

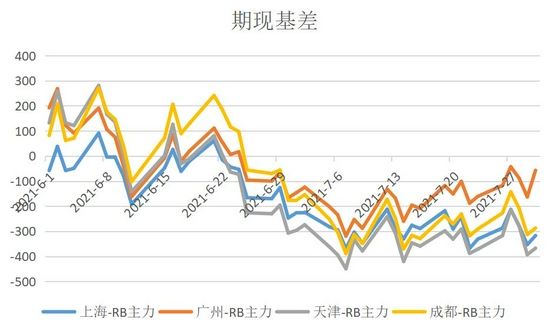

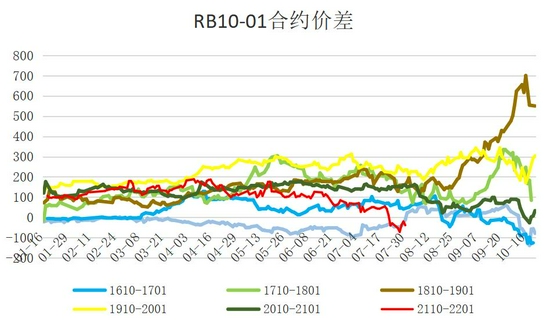

来源:MYSTEEL、华联期货 图14:合约价差

来源:MYSTEEL、华联期货 六、结论 8月份钢材市场运行将围绕宏观调控以及需求释放运行,钢价在减产炒作之后仍需终端需求释放的接力。宏观方面,730政治局会议对经济形势的判断,或表明后期财政货币政策仍较为灵活,市场流动性仍较为充足,但对大宗商品的保供稳价仍有较高要求,特别是要求双碳工作的有序推进,对钢材市场构成压力。供应端,自6月底开始多个省份陆续明确下半年的粗钢压减计划,随着时间推移,供应环比上半年将有明显收缩,但需注意高层对纠正运动式“减碳”带来的阶段性供应宽松。需求端,房地产拿地和新开工有所好转以及竣工加快依旧支撑钢材需求;基建在稳增长的压力下保持温和增长,后期专项债的发行有望加快,有利于基建项目资金落地,从而驱动钢材需求。估值方面,市场对供应缺口的较强预期,以及铁矿石价格下跌,现货利润明显回升,同时造成期现价差以及远月合约升水的情况,短期估值偏高,在宏观压力下将向下修复。总体来看,8月份处于淡旺季的转换阶段,需求有望逐渐回升,供需格局改善对钢价构成支撑,钢价继续保持震荡向上看法,后期关注减产和大宗商品调控政策的变化。操作上,建议保持回调做多思路,或做多钢厂利润。 华联期货 孙伟涛 |

|

|  |

|