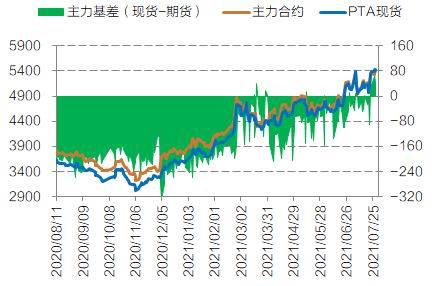

主要结论 供应方面,目前宁波台化计划7月底复产,海伦石化计划8月初完成技改重启,福海创于7月27日起停车10天左右,其余检修及降负装置重启时间待定。按照计划,8月上旬检修大厂陆续复产,逸盛新装置也将正常运行,如果没有大规模检修对冲的话,PTA(5286, -30.00, -0.56%)供应将从当前偏紧转向偏宽松,在需求相对稳定的情况下,未来PTA工厂检修力度将对市场供需起决定性作用,关注装置检修动态。 需求方面,织造行业需求在8月后会季节性向好,行业开工率逐步提升,在全球经济复苏大背景下,终端服装纺织消费有望保持恢复性增长。伴随产业链一体化发展,聚酯行业集中度显著提升,在当前较好的利润及需求环境下,聚酯开工率持续高位运行,这为PTA提供持续稳定的刚性需求支撑,有助于PTA社会库存消化。 成本方面,上半年油价在全球经济复苏推动下稳步上涨,但下半年市场将受到供应增产的制约,油价上行阻力逐步加大,化工产业链成本驱动力度及空间上可能会有减弱,但油价仍然是PTA成本驱动的核心因素,同时关注炼化裂解价差波动。 综合来看,终端消费同比高增,聚酯高开工给予稳健支撑,PTA检修力度成为调节市场供需的决定性因素,而成本端核心驱动仍在原油,关注油价走势及检修动态,操作上建议依据油价逢低做多思路。 风险提示:装置检修不及预期、宏观市场波动。 一、行情回顾 7月份PTA延续震荡上移。市场中上旬跟随油价冲高回落调整,但时间步入下旬后,随着油价企稳反弹,成本端驱动向上,同时台风天气导致长江封港,加之福海创450万吨装置检修,PTA现货供应持续偏紧,在上述利好提振下,TA2109合约震荡上行,并创下年内新高。 从结构来看,下旬市场供应持续收紧,现货及2109合约显著走强,交易所仓单大幅流出。 图1:PTA期现基差

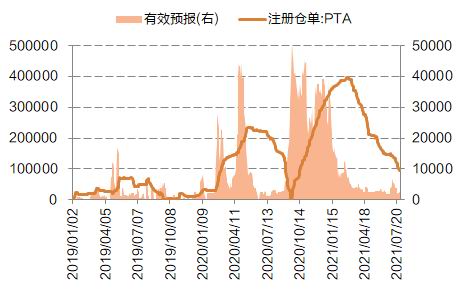

数据来源:wind,国信期货 图2:交易所仓单

数据来源:wind,国信期货 二、基本面分析 1.PTA检修力度决定市场供应弹性 7月份PTA临停及检修力度较大,涉及仪征化纤、逸盛大连、海伦石化、新凤鸣2#、宁波台化、虹港石化、川能化学、福海创等众多厂家,截止月底高峰期停车及减产产能高达1559.5万吨,行业开工率降至74.5%。在供应端大规模检修及需求平稳情况下,7月份PTA市场供需持续向好,社会库存继续去化。截止7月底,PTA工厂库存较月初下降0.9天,交易所仓单亦较月初减少55071张。 表1:PTA检修统计(单位:万吨)

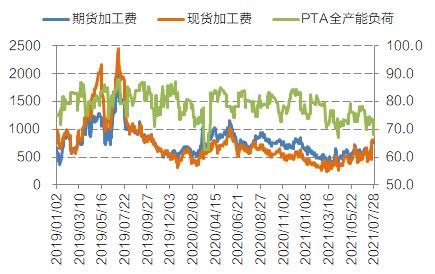

资料来源:卓创,国信期货 目前来看,宁波台化计划月末复产,海伦石化计划8月初完成技改重启,福海创于7月27日起停车10天左右,其余检修及降负装置重启时间待定。8月上旬大厂计划陆续复产,逸盛新装置也将正常运行,如果没有大规模检修对冲的话,PTA供应将从当前偏紧转向偏宽松,在需求相对稳定的情况下,PTA工厂检修力度将对市场供需起决定性作用。 图3:PTA负荷及加工费

数据来源:wind,国信期货 图4:PTA工厂库存

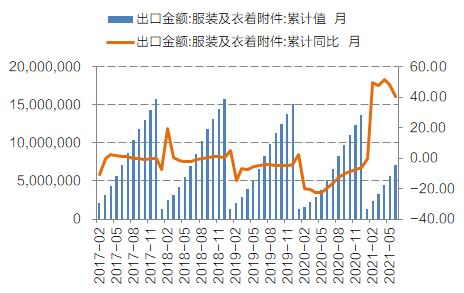

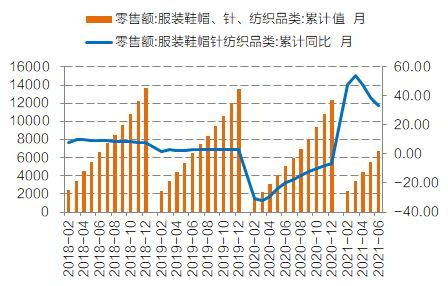

数据来源:wind,国信期货 2.终端销售同比高增,下游需求支撑稳健 1-6月服装及衣着累积出口715.3亿美元,同比增长40.3%,较2019年同期增长9.0%。1-6月纺织服装类零售额累计6738.0亿元,同比增长33.7%,较2019年同期增长2.7%。从数据来看,由于海外需求恢复性增长,而东南亚疫情形式仍然严峻,部分短期订单纷纷流向国内,上半年服装及衣着出口保持高增长,同时国内终端消费也在缓慢复苏。 图5:服装衣着出口

数据来源:wind,国信期货 图6:纺织服装零售

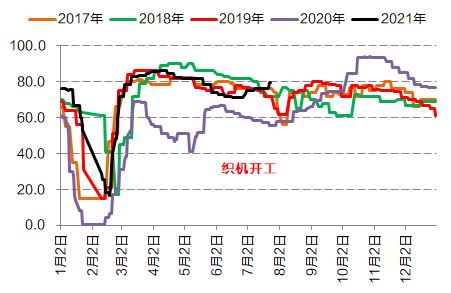

数据来源:wind,国信期货 7月份本是织造行业传统淡季,但今年市场比较反常,织机开工率环比大幅提升,这主要得益于当前服装纺织行业需求高速增长。按照规律来看,织造行业需求在8月后会季节性向好,市场步入传统金九银十旺季,行业开工率逐步提升,在全球经济复苏大背景下,终端服装纺织消费有望保持恢复性增长态势。 图7:织造开工率

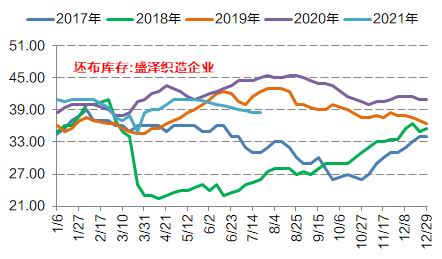

数据来源:wind,国信期货 图8:坯布库存

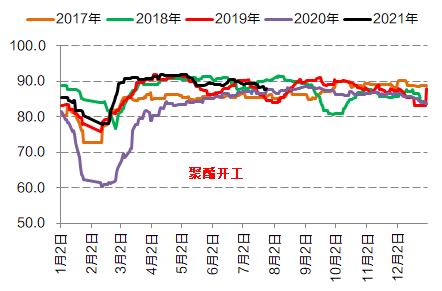

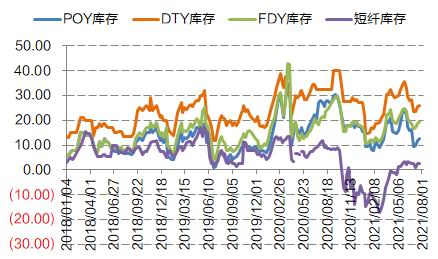

数据来源:wind,国信期货 近年来,产业链一体化发展深入推进,聚酯龙头企业快速扩张,行业集中度显著提升,产业链利润有向下游转移迹象。在较好的利润及供需环境下,聚酯工厂开工率有望保持高位运行,这为PTA提供持续稳定的刚性需求支撑,有助于PTA社会库存消化。 图9:聚酯开工

数据来源:wind,国信期货 图10:聚酯库存

数据来源:wind,国信期货 3.PX裂解价差区间波动,成本仍需关注油价走势 7月份原油市场受自身因素影响出现剧烈波动,但月末价格基本与月初持平,而亚洲石脑油及PX市场价格整体持稳整理。据卓创统计,亚洲PX装置检修多数已结束,目前三季度仅有中国台湾FCFC、印度信赖和越南宜山存在停车预期,行业负荷整体有望提升。国内方面,目前乌鲁木齐石化、浙江石化1期、中化泉州降负运行,东营威联计划检修45天,同时浙石化二期1#250万吨装置已于7月23日产出合格品,处于稳负荷生产阶段,2#250万吨装置初步计划年底投产。 表2:亚洲PX检修动态(单位:万吨)

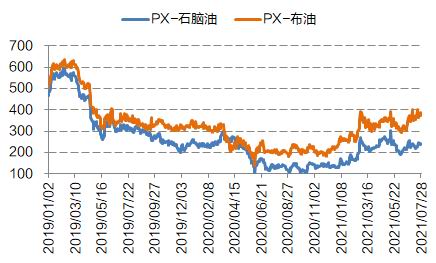

资料来源:卓创,国信期货 裂解价差方面,3月份后亚洲PX/石脑油、PX/布油的裂解价差基本在200-300美元/吨及300-400美元/吨区间波动。目前来看,上半年油价在全球经济复苏推动下稳步上涨,但下半年市场将受到供应增产的制约,油价上行阻力逐步加大,化工产业链成本驱动力度及空间上可能会有减弱,但油价仍然是PTA成本驱动的核心因素,同时关注炼化裂解价差波动。 图11:上游原料价格

数据来源:wind,国信期货 图12:裂解价差

数据来源:wind,国信期货 三、结论及建议 供应方面,目前宁波台化计划7月底复产,海伦石化计划8月初完成技改重启,福海创于7月27日起停车10天左右,其余检修及降负装置重启时间待定。按照计划,8月上旬检修大厂陆续复产,逸盛新装置也将正常运行,如果没有大规模检修对冲的话,PTA供应将从当前偏紧转向偏宽松,在需求相对稳定的情况下,未来PTA工厂检修力度将对市场供需起决定性作用,关注装置检修动态。 需求方面,织造行业需求在8月后会季节性向好,行业开工率逐步提升,在全球经济复苏大背景下,终端服装纺织消费有望保持恢复性增长。伴随产业链一体化发展,聚酯行业集中度显著提升,在当前较好的利润及需求环境下,聚酯开工率持续高位运行,这为PTA提供持续稳定的刚性需求支撑,有助于PTA社会库存消化。 成本方面,上半年油价在全球经济复苏推动下稳步上涨,但下半年市场将受到供应增产的制约,油价上行阻力逐步加大,化工产业链成本驱动力度及空间上可能会有减弱,但油价仍然是PTA成本驱动的核心因素,同时关注炼化裂解价差波动。 综合来看,终端消费同比高增,聚酯高开工给予稳健支撑,PTA检修力度成为调节市场供需的决定性因素,而成本端核心驱动仍在原油,关注油价走势及检修动态,操作上建议依据油价逢低做多思路。 风险提示:装置检修不及预期、宏观市场波动。 国信期货 贺维 |

|

|  |

|

微信:

微信: QQ:

QQ: