来源:wind 中钢协发布上半年钢铁行业运行情况,指出钢材市场价格经历了5月份的大起大落后,6、7月份窄幅波动。下一步如果供需相对平衡,钢价有望稳定在这一区间。但是,铁矿(1054, -9.00, -0.85%)石价格仍继续升高、其它原燃料价格也普遍上涨,钢铁企业成本上升,盈利空间将受到挤压。 半年,在国民经济持续稳定恢复的有利环境下,钢铁行业运行态势良好,总体呈现出产销两旺、效益提升的局面。从月度变化看,用钢需求增速、粗钢平均日产、钢材价格指数、企业经济效益等指标都有升高回落的趋势,而铁矿石价格持续保持高位,显示出钢铁企业降本增效的压力在逐步加大。 一、国民经济持续恢复,用钢需求增速回落 据国家统计公布的数据,上半年,我国GDP为532167亿元,同比增长12.7%,两年平均增长5.3%。其中,二季度GDP为282857亿元,同比增长7.9%;两年平均增长5.5%;与一季度环比增长1.3%。同时,与钢铁消费密切相关的一些经济指标保持增长。 固定资产投资两年平均增速逐月加快。上半年,全国固定资产投资(不含农户)同比增长12.6%;两年平均增速为4.4%,比1-5月份、1-4月份、一季度和1-2月份分别加快0.2、0.5、1.5和2.7个百分点。分领域看,制造业投资同比增长19.2%;两年平均增速为2.0%,比1-5月份加快1.4个百分点,一季度为下降2.0%。基础设施投资同比增长7.8%;两年平均增速为2.4%,比一季度加快0.1个百分点。房地产开发投资同比增长15.0%;两年平均增速为8.2%,比一季度加快0.6个百分点。 工业生产增速高于疫情前水平。上半年,规模以上工业增加值同比增长15.9%,增速较一季度回落8.6个百分点;两年平均增速为7.0%,较一季度加快0.2个百分点,增速略高于疫情前水平。分三大门类看,采矿业以及电力、热力、燃气及水生产和供应业分别增长6.2%、13.4%,两年平均增速分别为2.5%、6.0%;制造业增长17.1%,两年平均增速为7.5%,高于疫情前水平,成为工业生产稳中加固的压舱石。 据测算,1-6月份折合粗钢表观消费量为5.37亿吨,同比增长10.3%,增速较1-5月份回落3.3个百分点。 二、钢铁生产增速回落,粗钢日产环比下降 上半年,全国累计生产粗钢5.63亿吨,同比增长11.8%,两年平均增长6.97%。从分月走势看,粗钢日产1-4月逐月环比上升,5-6月份环比下降。其中,5月份粗钢产量9945万吨,平均日产321万吨/天,环比下降1.6%;6月份粗钢产量9388万吨,平均日产313万吨/天,环比下降2.49%。

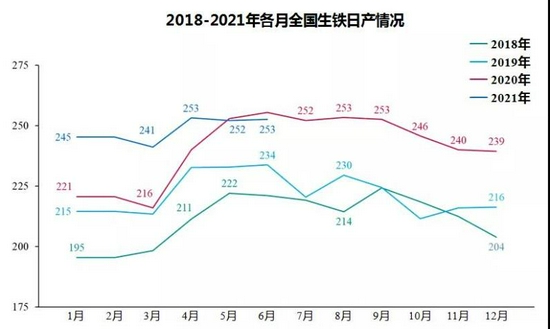

从近期粗钢产量压减情况看,6月份粗钢产量环比减少较多的省份是河北、江苏、辽宁、山东和广东。6月份粗钢产量下降主要发生于下旬。6月下旬,60%以上的重点统计企业均减产,致使该旬平均日产比5月下旬减少9.1万吨/天。进入7月上旬,粗钢日产水平继续加速下行,重点统计钢铁企业平均日产环比下降5.6%。该旬减产较多的省份是山西、湖北、河北;减产较多的企业是宝武、建龙、河钢、新华冶金、山西晋南等。这表明压产任务正在落实,效果开始显现。 上半年,全国累计生产生铁4.56亿吨,同比增长4.0%,两年平均增长6.24%。其中,6月份,我国生产生铁7578万吨,平均日产253万吨/天,同比下降2.7%,环比增长0.4%。

上半年,全国累计生产钢材6.98亿吨,同比增长13.9%,两年平均增长9.05%。其中,6月份,我国生产钢材12072万吨,平均日产402万吨/天,同比增长3.0%,环比持平。 从钢材品种产量看,上半年累计增量较多的钢材品种有:钢筋、中厚宽带钢、冷轧薄宽钢带、热轧薄宽钢带、棒材、线材(盘条)和镀层板(带)等。 三、钢材出口冲高回落,政策调整有所显现 上半年,我国累计出口钢材3738.2万吨,同比增长30.2%。从分月走势看,钢材出口量总体呈现冲高回落的态势:3、4月份快速升至近800万吨;5月份大幅降至527万吨,环比下降33.9%;6月份回弹至646万吨,环比上升22.6%。钢材出口量的变化,与5月1日起国家实施的取消部分钢材退税政策密切相关,也受合同执行周期、国内外钢材差价等因素影响。

上半年,我国累计进口钢材734.9万吨,同比增长0.1%;进口钢坯533万吨,同比下降3.7%。总体来看,各月的钢材进口量比较均衡;钢坯进口自去年以来保持月均数十万吨的量级,成为满足国内用钢需求的重要方式,但同比增幅受基数抬高的影响逐步下降。

从进出口价格走势看,上半年钢材进出口价格均保持涨势,并且逐步接近。6月份,钢材出口均价上涨12.4%至1283美元/吨,钢材进口均价小幅上涨至1287美元/吨,进出口价差收窄至3美元/吨。

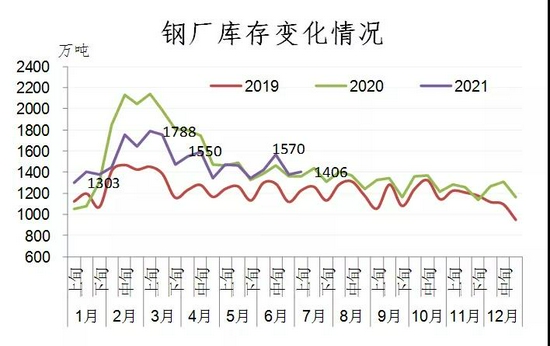

四、钢材库存总体趋降,近期出现小幅回升 从总体来看,上半年的钢材库存从3月上旬达到高点后基本处于下降趋势,5、6月份下降速度减缓,近期有所回升。 其中,钢厂库存起伏较大。6月下旬,中钢协监测的钢厂钢材库存为1376万吨,比去年同期增长1.1%,比年初增长18.5%。7月上旬升至1405.7万吨,比6月下旬上升2.1%。

钢材社会库存近期小幅回升。6月下旬,中钢协监测的社会库存为1129万吨,比去年同期下降7.2%,较年初上升54.7%。7月上旬升至1166万吨,比6月下旬上升3.3%。 五、铁矿石价格高位波动,原燃料价格普遍上涨 从铁矿石供给看,上半年,我国生产铁矿石(原矿)4.91亿吨,同比增加15.9%。进口铁矿石5.61亿吨,同比增长2.6%。其中,6月进口铁矿石8941.7万吨,同比下降12%。截至7月16日,进口铁矿石港口库存1.255亿吨,比前一周增加94万吨,同比增加1504万吨。

从铁矿石价格看,上半年一直保持上涨趋势。6月份,进口铁矿石(海关)平均价格升至187.7美元/吨,同比上涨1.08倍。上半年,进口铁矿石平均价格为165.88美元/吨,同比上涨74.15美元/吨,涨幅80.84%,比同期钢价涨幅高44.28个百分点。

其它原燃材料采购价格普遍上涨。6月份,炼焦煤(2302, 9.50, 0.41%)价格1573元/吨,环比上升9.7%,同比上升33.3%;冶金焦价格2703元/吨,环比上升10.7%,同比上升49.8%;喷吹煤价格1200元/吨,环比上升12.3%,同比上升59.8%;动力煤(879, -46.80, -5.06%)价格889元/吨,环比上升13.8%,同比上升72.3%;废钢价格3426元/吨,环比上升0.7%,同比上升48.6%。 六、6月钢价波动下行,国际钢价涨幅远大于国内 5月中旬以来,国内钢材价格波动下行。 七、企业效益同比增长,资产负债率下降 上半年,重点统计钢铁企业营业收入34594亿元,同比增长51.5%;实现利税3036亿元,同比增长164.5%;利润总额2268亿元,同比增长2.2倍;销售利润率6.56%,同比上升3.47个百分点。 6月份,重点统计钢铁企业资产总额同比上升幅度大于负债总额同比上升幅度2.16个百分点。6月末,资产负债率62.09%,环比下降0.33个百分点,同比下降1.23个百分点。 八、钢铁投资增幅继续回落,矿山开发投资转负为正 上半年黑色金属冶炼和压延加工业固定资产投资同比增长26.3%,与1-3月份的同比增幅66.1%、1-4月份的同比增幅51.6%、1-5月份的同比增幅40.0%相比,继续保持回落趋势,但此增幅超过12.6%的全国固定资产投资增幅13.7个百分点,超过制造业19.2%的增幅7.1个百分点,仍为较高水平。其中,黑色金属冶炼及压延业民间投资累计同比增长35.1%,高于行业平均增速8.7个百分点。 黑色金属矿采选业投资增速由负转正,上半年累计同比增长1.5%,而1-5月份的累计增速为-4.9%。其中黑色金属矿采选业民间投资累计增速为同比增长5.4%,比行业平均增速高3.8个百分点。

九、展望及建议 从钢材市场需求看,由于去年以来促进经济恢复措施持续推行并逐步显效,国内各主要用钢行业普遍存在消费提前透支、基数逐步抬高的问题,下半年增速将放缓,用钢需求增长将相应减弱。5月份国家取消部分钢材退税政策实施后当月钢材出口量下降,6月份有所反弹,是政策效应、合同执行周期、国内外钢材价差等多种因素共同作用的结果。随着政策调控效果的进一步显现,钢材出口量或将呈下降态势。 从钢铁企业生产情况看,随着压产指标任务的落实、去产能“回头看”检查的深入、环保督察工作的推进,压减粗钢产量的面将会更广,效果会更明显。 从钢铁企业盈利空间分析,钢材市场价格经历了5月份的大起大落后,6、7月份窄幅波动。下一步如果供需相对平衡,钢价有望稳定在这一区间。但是,铁矿石价格仍继续升高、其它原燃料价格也普遍上涨,钢铁企业成本上升,盈利空间将受到挤压。钢铁企业要密切跟踪市场变化,进一步加强自律,警惕风险,优化结构,降低成本,尤其要降低原燃材料采购成本,努力保持钢材市场和生产经营的稳定。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);