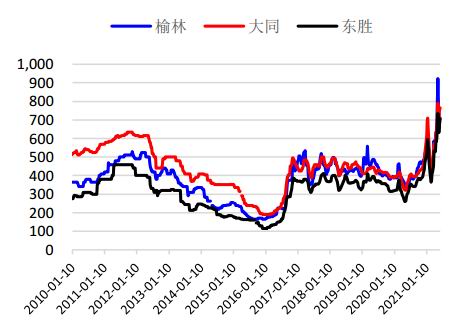

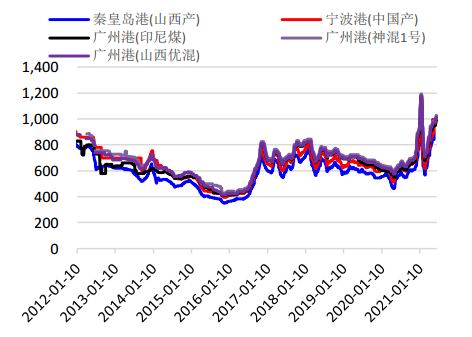

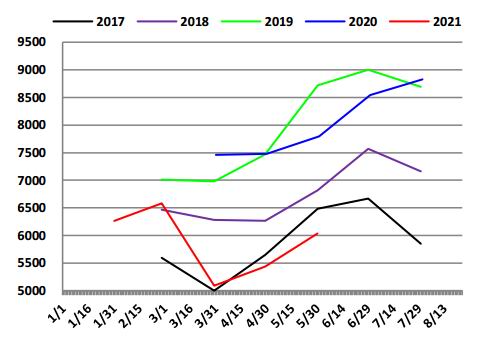

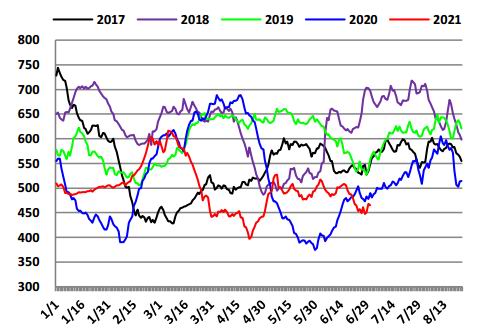

利多因素: 港口价格超过1000元/吨的水平,对标09合约基差在260元/吨左右;坑口价格同样居高不下,三大主产区坑口价格都在800元/吨上方; 北方港库存近2000万吨,略高于去年同期水平,但低于18和19年同期;重点电厂库存6000万吨,大幅低于历史同期水平,低于去年1700万吨,后期有较大补库需求;秦皇岛港口库存同样低于近五年同期水平。 利空因素: 七一大庆结束后,多地前期停限产煤矿开始陆续复工复产,同时发改委也表达要放开部分进口煤,供给偏紧局面有望得到改善; 随着汛期到来水电出力增加,南方区域用电紧张局面有望进一步得到缓解; 发改委稳价决心不变,煤炭价格上涨挑战政策容忍度,政策端的压力将越来越大。 结论: 当前煤炭全环节库存大幅低于历史同期水平,加上夏季旺季的到来,电厂还有较大的补库需求,对煤价有较强支撑。但“七一”大庆结束后,产区前期停限产煤炭陆续复产,加上月初煤管票的发放,供给有望得到明显改善。另外发改委表达了进口煤政策有可能放松,也给市场注入了较大的利空情绪。短期来看煤炭有下行压力,但预计下行空间有限,下方支撑参考750元/吨一线。 不确定性风险: 保供政策、安检执行力度、进口煤政策等。 一、行情回顾 六月份正值建党100周年大庆前夕,主产区多地接连发生几起重大煤矿事故,因此加大了煤矿的安检力度,面对环保和安全的压力,陕西、山西和内蒙等多地小煤矿停产。又时逢迎峰度夏用煤高峰,市场挺价意愿强烈,电厂刚需补库,煤炭港口坑口现货价格一路上涨。但是发改委稳价决心不改,多次表达调控声音,盘面冲高回落,月内基本收平。大同动力煤(898, 18.20, 2.07%)(Q5500)报价829元/吨,陕西榆林煤报价842元/吨,内蒙古东胜煤报价820元/吨。秦皇岛港山西产动力煤(Q5500)报价894元/吨。 表1:部分港口和坑口煤炭价格(元/吨)

数据来源:Wind,中信建投期货 二、国内宏观-供需均放缓,通胀压力略减 中国6月官方制造业PMI50.9,预期50.8,前值51。中国6月官方非制造业PMI53.5,预期55.3,前值55.2。中国6月官方综合PMI52.9,前值54.2。 中国6月财新制造业PMI:51.3,前值52,预期51.8。 中国物流与采购联合会发布的2021年6月份中国物流业景气指数为54.6%,较上月回落1.2个百分点;中国仓储指数为53.2%,较上月回升1.9个百分点。 央行:深化汇率市场化改革,增强人民币汇率弹性,引导企业和金融机构坚持“风险中性”理念,加强预期管理,促进内外平衡,保持人民币汇率在合理均衡水平上的基本稳定。 三、动力煤基本面供需分析 1、港口库存与调度 表2:港口煤炭库存变化情况(万吨)

数据来源:Wind,CCTD,中信建投期货 图1:煤炭坑口价格(元/吨)

数据来源:Wind,中信建投期货 图2:煤炭港口价格(元/吨)

数据来源:Wind,中信建投期货 图3:全国重点电厂煤炭库存(万吨)

数据来源:Wind,中信建投期货 图4:秦皇岛港港口库存(万吨)

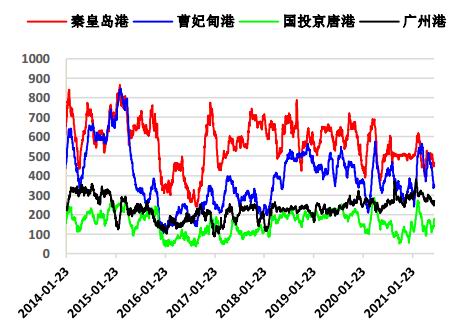

数据来源:Wind,中信建投期货 图5:港口煤炭库存情况(万吨)

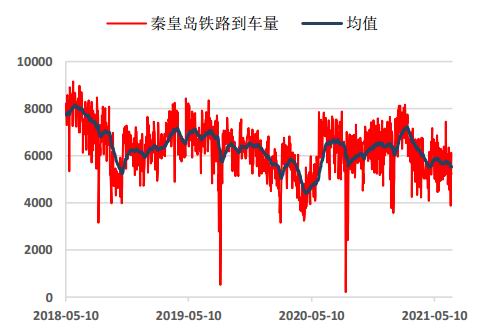

数据来源:Wind,中信建投期货 图6:秦皇岛铁路到车量(车)

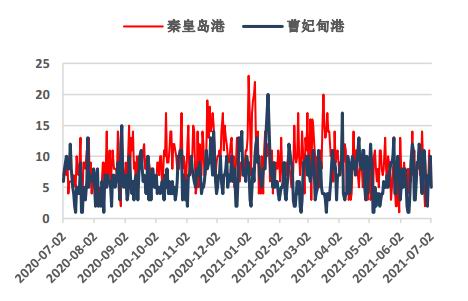

数据来源:Wind,中信建投期货 图7:北方港口预到船舶数(艘)

数据来源:Wind,中信建投期货 图8:北方港口锚地船舶数(艘)

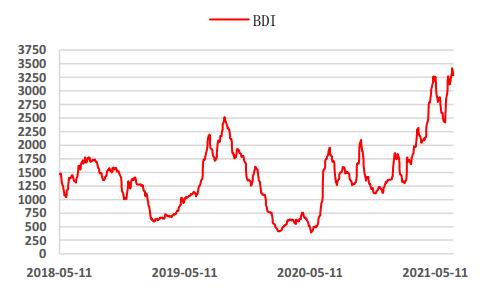

数据来源:Wind,中信建投期货 图9:波罗的海干散货指数(BDI)

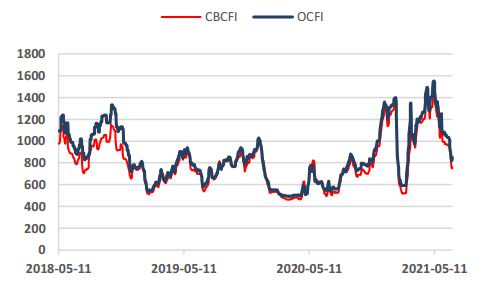

数据来源:Wind,中信建投期货 图10:国内煤炭运价综合指数

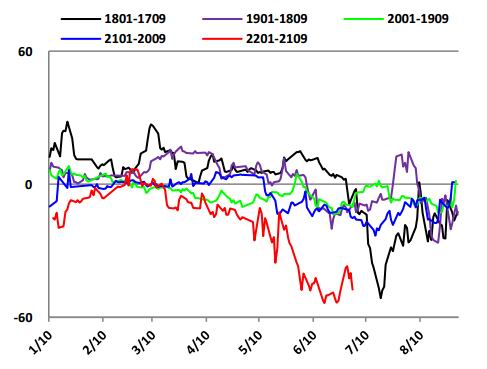

数据来源:Wind,中信建投期货 2、价差套利 图11:动力煤1-9合约价差季节性变化(元/吨)

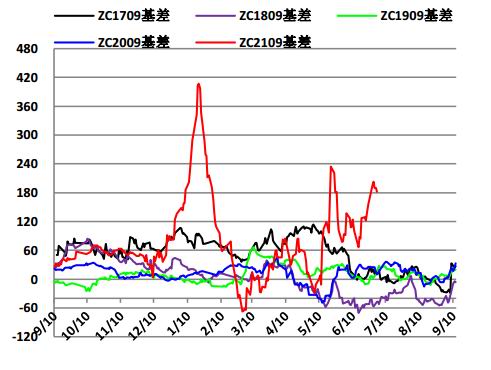

数据来源:Wind,中信建投期货 图12:动力煤基差季节性变化(元/吨)

数据来源:Wind,中信建投期货 四、后市策略 当前煤炭全环节库存大幅低于历史同期水平,加上夏季旺季的到来,电厂还有较大的补库需求,对煤价有较强支撑。但“七一”大庆结束后,产区前期停限产煤炭陆续复产,加上月初煤管票的发放,供给有望得到明显改善。另外发改委表达了进口煤政策有可能放松,也给市场注入了较大的利空情绪。短期来看煤炭有下行压力,但预计下行空间有限,下方支撑参考750元/吨一线。 不确定性风险: 保供政策、安检执行力度、进口煤政策等。 中信建投期货 赵永均 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);

【开户政策收藏】:政策一:品牌期货公司,公司最低手续费(交易所手续费+1分起!);政策二:炒单及大资金享高比率手续费返还(加客服详询);政策三:可申请交易所保证金比率;政策四:享价格199元/年论坛prime会员资格论坛精华贴免回复查阅。

【开户政策收藏】:政策一:品牌期货公司,公司最低手续费(交易所手续费+1分起!);政策二:炒单及大资金享高比率手续费返还(加客服详询);政策三:可申请交易所保证金比率;政策四:享价格199元/年论坛prime会员资格论坛精华贴免回复查阅。