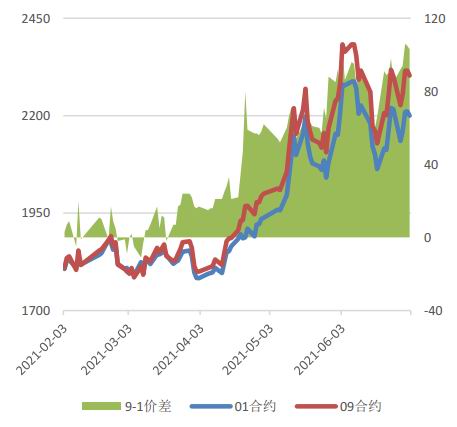

一、行情回顾 截止7月2日,UR2109收于2303元/吨,相较于6月初上涨60元/吨,较上周上涨2元/吨。UR2201收于2200元/吨,月环比上涨49元/吨,较上周下降16元/吨。9-1价差为103元/吨,月环比持平。现货基差为464元/吨,较上月+465。6月初由于供应端出现故障短停以及装置检修频现,现货市场行情走高,多地价格上涨到历史高价之上,期货价格出现明显上扬。河南、山东在夏季肥用肥启动之后,肥企产线停车检修,需求转弱,期货盘面也下滑明显。此后国家发布200亿助农补贴,以及多地煤炭因为七一期间限产、道路物流运输受限,个别尿素装置减量,供应端以及成本端对现货的支撑之下;以及印标、国际价格持续上涨,现货价格止跌回涨,现货价格再创新高,盘面价格也出现一定上扬。截止7月初受发改委、市场监督部门调查河南、河北尿素企业,严格打压囤积居奇、哄抬物价的消息影响,以及7月煤炭供应增及价格降的预期下,现货价格有转弱趋势,期货盘面价格高位调整。 图1:尿素期货合约及价差(元/吨)

资料来源:WIND 中原期货 图2:尿素期货合约与基差(元/吨)

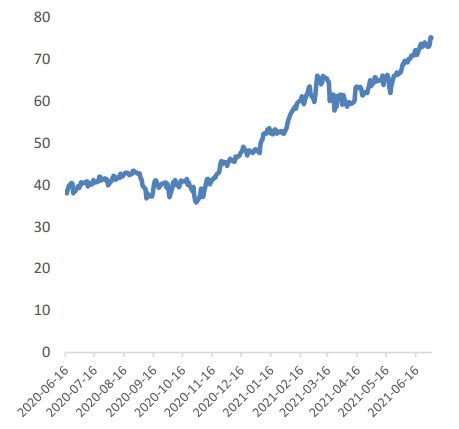

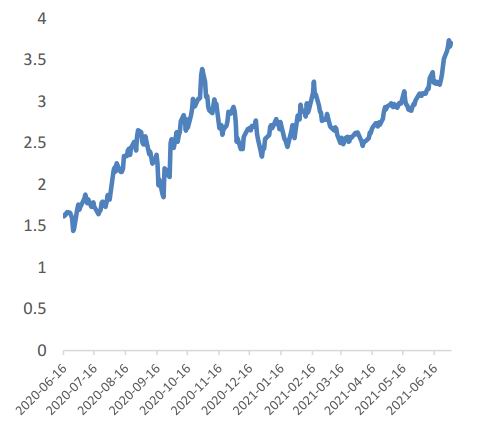

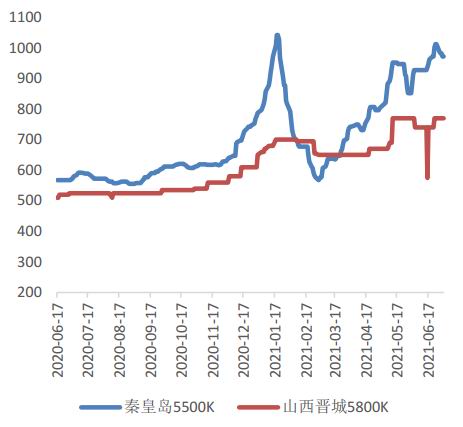

资料来源:WIND 中原期货 二、基本面分析 1.上游产品 截止7月2日,WTI原油结算价收于75.23美元/桶,月环比上涨7.51美元/桶。伊核谈判的不确信性陡然增加,加上美国原油储存下降的预期,这些因素都成为原油短期内飙升的动力来源。受到OPEC实施的产量限制,原油因为供应趋紧而上涨,如果燃料需求继续以目前的速度复苏,那么国际油价很容易保持上行的趋势。除了原油供需关系变化之外,还有一些其他因素,比如通胀上升、美元走弱,都助长了油价攀升的态势。关注7月的OPEC+会议的增产协议。 6月无烟煤价格在月初止跌后开始稳中伴涨,目前高位整理运行。6月影响煤炭最主要的是安全生产导致的供应增加问题,尤其月中旬以来煤矿继续保安全生产,多数大型煤企开工也小幅下滑,供应持续收紧,下游多数消化库存,采购节奏放缓。环保政策的升级,北京、河北等方向煤炭公路运输受限,市场现货成交稀少,无烟煤价格暂稳运行。后期来看7月初停、限产煤矿陆续恢复,无烟煤供应偏紧局面将明显改善,利空无烟煤价格,预计后期无烟煤价格稳中偏弱运行。 图3:WTI原油价格(美元/桶)

资料来源:Wind 中原期货 图4:NYMEX天然气价格(美元/Btu)

资料来源:Wind 中原期货 图5:动力煤(898, 18.20, 2.07%)价格(元/吨)

资料来源:Wind 中原期货 图6:国内LNG出厂价格指数(元/吨)

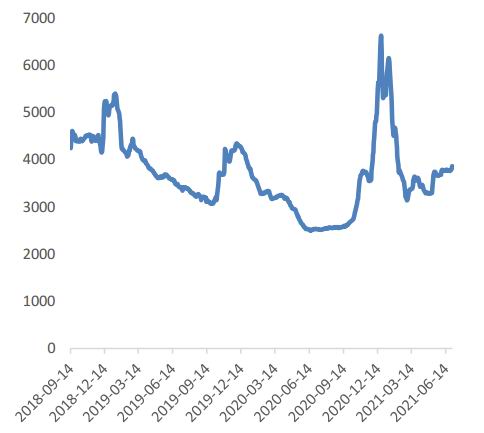

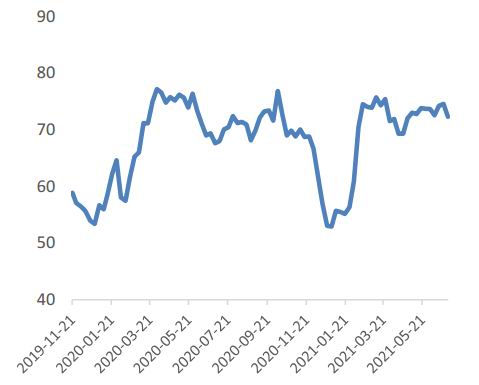

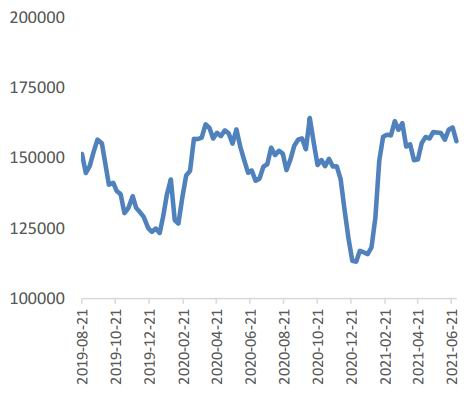

资料来源:Wind 中原期货 2.供应与现货方面 供应方面,截止6月底国内尿素企业开工率72.24%,与上月底75.87%相比下降3.63个百分点。周产量为110.22万吨,平均日产量为15.75万吨,与上周相比下滑3.69%,与上月底相比下降0.79万吨。气头装置开工率80.72%,上月底76.01%,同比上涨4.71个百分点。6月份国内尿素企业平均开工率74.21%,环比下降0.75个百分点,同比上涨0.20个百分点。尿素月产量485.25万吨,日平均产量16.18万吨,环比下降4.20%,月同比上涨4.33%。6月煤制尿素产量增量有损失,主要在于环保减量及短停检修装置导致的开工率下降。目前内蒙古金新、河南心连心、河北正元、山东鲁洲等装置检修。山西晋丰、金象、天泽、兰花等装置减量。四川天华、河北邦力晋银复产。 图7:尿素日产量(吨)

资料来源:Wind 中原期货 图8:尿素开工率(%)

资料来源:Wind 中原期货 图9:尿素现货价格(元/吨)

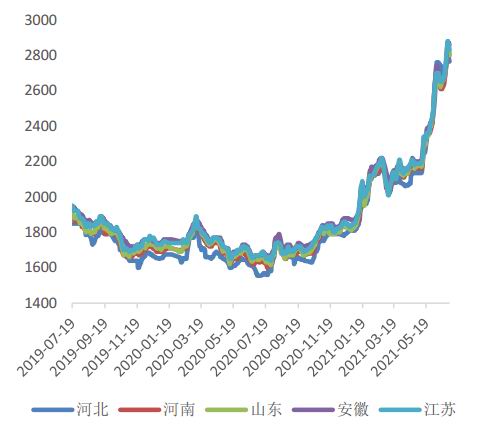

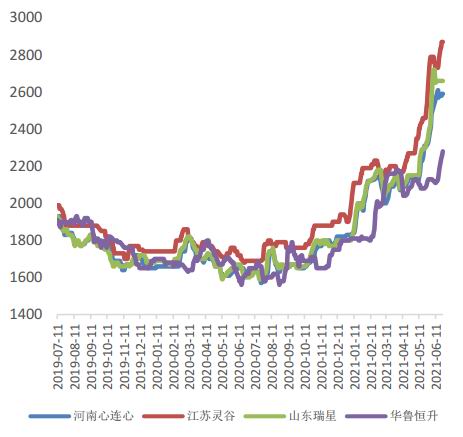

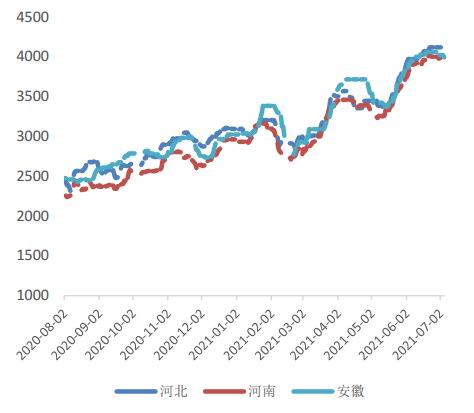

资料来源:Wind 中原期货 图10:尿素出厂价格(元/吨)

资料来源:Wind 中原期货 3.需求及库存方面 需求方面,截止6月底国内复合肥企业开工率为23.40%,较月初40.21%的开工率下降16.81%。在6月初基层夏季肥用肥之后,多地肥企以清库为主,新订单仅为个别尾单。目前湖北、江苏等地区产线停车检修增加。河南、山东秋季肥预收为主,提货增量有限,且多数肥企原料采购到货缓慢,生产或延后。6月底三聚氰胺企业开工率66.42%,较月初70.80%下降4.38%,同比上涨18.13%。三胺价格探底之后有回升,月底又有回落。6月份国内三聚氰胺企业开工率为69.31%,环比降低4.39个百分点,同比提高14.57个百分点。6月装置检修相对集中。下月初多数检修设备将陆续恢复,市场预计7月前期企业开工负荷率将逐步回升至高位,而部分装置下月仍存检修计划,因此期间仍有回落预期。库存方面,截至月底企业库存18.2万吨,与上月底8.3万吨相比增加9.9万吨。从当前库存区域分布看,华北地区尿素企业库存8.9万吨,较上期增加4.8万吨;西北地区尿素企业库存6.9吨,较上期增加1.0万吨;华中地区尿素企业库存0.3万吨,较上期减少0.3万吨;西南地区尿素企业库存0.6万吨,较上期减少0.2万吨;华东地区尿素企业库存0.7万吨,较上期减少0.1万吨;东北地区尿素企业库存0.8万吨,较上期持平。 图11:复合肥现货价格(元/吨)

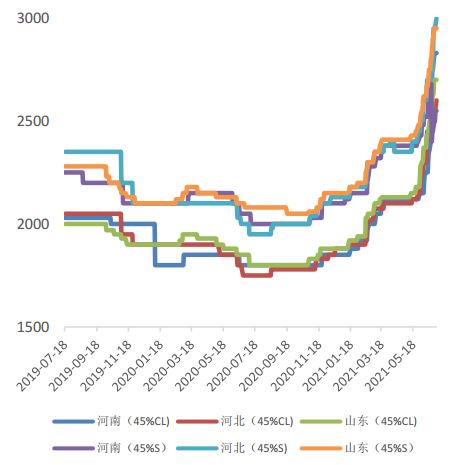

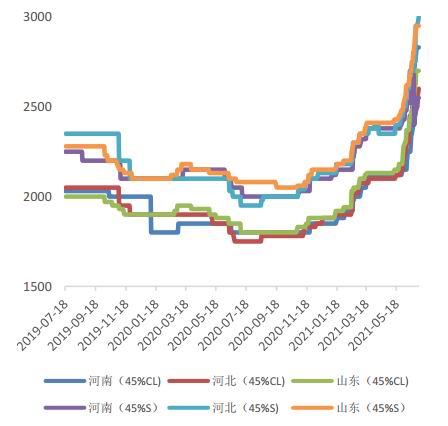

资料来源:Wind 中原期货 图12:三聚氰胺现货价格(元/吨)

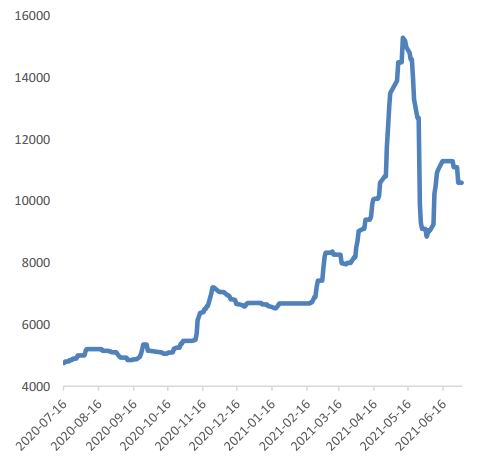

资料来源:Wind 中原期货 图13:全国胶合板价格指数(基准值1000)

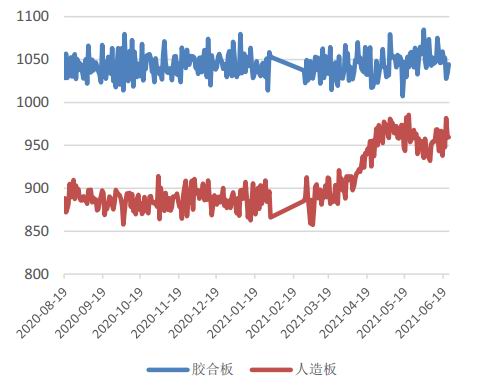

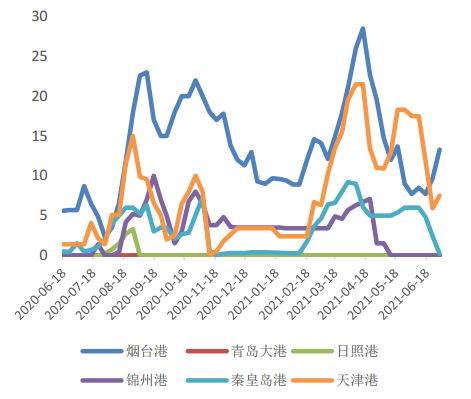

资料来源:Wind 中原期货 图14:主要港口库存(万吨)

资料来源:Wind 中原期货 4.小结 6月影响尿素开工前期主要在于故障短停以及检修,6月日产量稳中偏弱。年中新增产能有投产计划,从目前进度看产量形成有效增加仍需时间,后期仍有装置有检修,短时间产销压力更多在于下游需求的变动。供应端增加不及预期,以及成本端的支撑、库存低位,在需求启动之时价格持续走高。近期尿素企业开工负荷减量明显,供应端减量显著此外。国际价格持续上涨,虽然上半年多数时间处于倒挂,但国外出口也成为国内货源的托底。7月份对于出口而言要考虑国内港口出口能力以及政策限制可能造成的影响。需求端的秋季肥政策多数仍未出台,时间上晚于往年。尿素等原料价格高位,肥企拿货较为谨慎。7月西北、东北农需结束之后,周边货源有往主销区流转的可能,下游板材夏季进入检修期,对尿素需求有转弱迹象。但玉米(2600, -17.00, -0.65%)水稻的追肥以及秋季肥订货的增加又对尿素需求有增加预期。所以对于后期现货价格而言除成本压力之外,下游新单跟进以及政策出台也是调整的一个关键。 策略建议: 盘面仍处于高位贴水,基差有修复预期,不建议过度追空。09以区间操作为宜,可逢高参入远月空单。 二、尿素数据表

三、价差及基本面数据 图15:甲醇(2697, 62.00, 2.35%)与尿素期货价差(元/吨)

资料来源:Wind 中原期货 图16:尿素与无烟煤价差(元/吨)

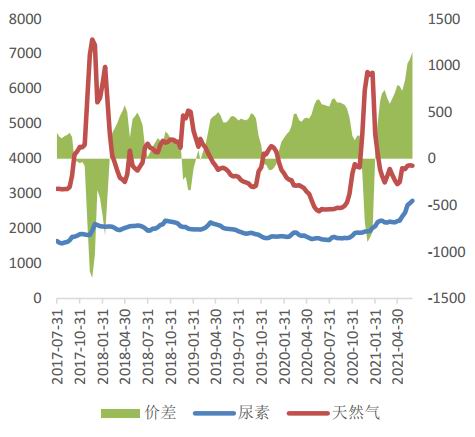

资料来源:Wind 中原期货 图17:尿素与天然气价差(元/吨)

资料来源:Wind 中原期货 图18:尿素大颗粒与小颗粒价差(元/吨)

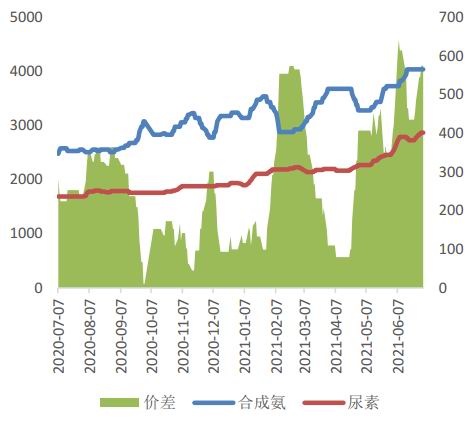

资料来源:Wind 中原期货 图19:合成氨与尿素价差(元/吨)

资料来源:Wind 中原期货 图20:甲醇与尿素价差(元/吨)

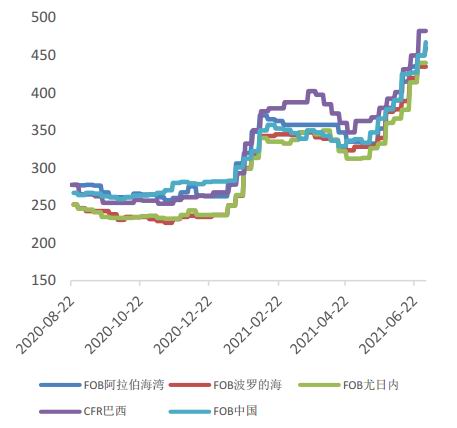

资料来源:Wind 中原期货 图21:FOB尿素价格(美元/吨)

资料来源:Wind 中原期货 图22:FOB尿素价差(美元/吨)

资料来源:Wind 中原期货 图23:合成氨现货价格(元/吨)

资料来源:Wind 中原期货 图24:甲醇现货价格(元/吨)

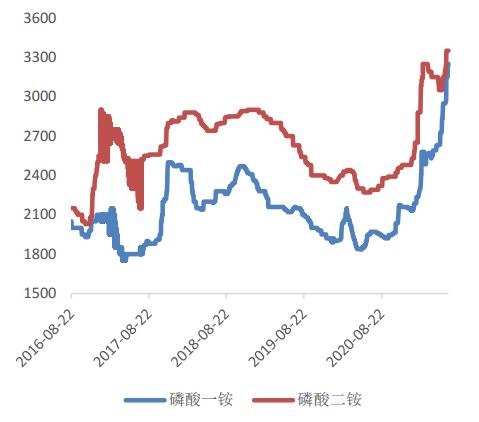

资料来源:Wind 中原期货 图25:磷酸一铵(MAP)、磷酸二铵(DAP)现货价格

资料来源:Wind 中原期货 图26:复合肥主产地价格(元/吨)

资料来源:Wind 中原期货 中原期货 周涛 王朝瑞 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);