摘要: 宏观面,美联储议息会议转鹰,市场对流动性收紧的担忧仍存;国内经济持续向好,但政策端对大宗商品价格有所打压。 产业方面,原料端支撑仍存,镍矿需求向好,镍铁报价坚挺,印尼政策的不确定性亦给原料价格带来支撑;不锈钢供需两旺,当前货源仍然较为紧张,不过供应端仍有增加的预期,后续不锈钢价格或出现压力。 总的来说,宏观利空因素有所显现,但已逐步消化;基本面支撑仍存,特别是原料端表现强势,后续镍价仍有支撑,而不锈钢方面或逐渐显现压力。沪镍(139940, 1960.00, 1.42%)2108参考区间130000-140000元/吨,SS2108参考区间15500-16800元/吨。 操作策略: 操作上,沪镍观望为主,不锈钢逢高做空,亦可考虑多镍空不锈钢的套利策略。 不确定性风险: 疫情发展,经济刺激政策,镍资源进口情况 一、行情综述 6月初,镍价呈震荡运行的态势,虽然原料端支撑有所显现,但宏观情绪波动仍然较为剧烈,特别是在美联储释放偏鹰信号后,镍价迎来一轮下行行情。下旬,市场对于宏观利空逐渐消化,叠加印尼方面又传出可能禁止镍铁出口的消息,令镍价触底回升。不锈钢方面表现较为强势,除了原料端的支撑以外,市场持续的缺货亦给不锈钢价格较好支撑,不锈钢在6月呈震荡上行的态势。 图1:NI2108盘面走势

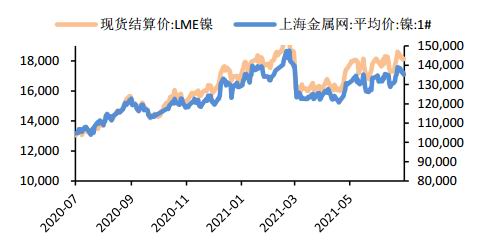

数据来源:文华财经,中信建投期货 图2:镍现货走势

数据来源:Wind,中信建投期货 二、价格影响因素分析 1、宏观面 1.1 国外:美联储鹰派信号扰动市场,货币流动性仍然宽松 图3:美元指数

数据来源:Wind,中信建投期货 图4:美国CPI

数据来源:Wind,中信建投期货 美联储议息会议释放鹰派信号一度给市场带来压力,不过随后美联储官员言论持续安抚市场,市场流动性仍然宽松。 拜登基建法案取得进展,美国就业市场总体向好,但通胀压力仍然显著。 欧央行仍持极度宽松立场,经济逐渐从底部反弹,PMI数据进一步走高。 总的来说,全球经济形势进一步好转,通胀压力持续显现,欧洲方面货币持续宽松,而美联储货币政策转向的迹象,不过当前美联储官员表态总体保守,短期资产价格压力并不显著。 1.2 国内:PMI放缓,经济总体仍保持良好态势 中国6月官方制造业PMI50.9,预期50.8,前值51。中国6月官方非制造业PMI53.5,预期55.3,前值55.2。中国6月官方综合PMI52.9,前值54.2。 中国6月财新制造业PMI:51.3,前值52,预期51.8。 中国物流与采购联合会发布的2021年6月份中国物流业景气指数为54.6%,较上月回落1.2个百分点;中国仓储指数为53.2%,较上月回升1.9个百分点。 5月国内经济保持良好的态势,就业、固定资产投资、消费等领域保持较快速度增长。 国家能源局发布数据显示,5月份,我国经济持续稳定恢复,全社会用电量持续快速增长,达到6724亿千瓦时,同比增长12.5%,较2019年同期增长18.7%。 中国5月规模以上工业增加值同比实际增长8.8%,比2019年同期增长13.6%,两年平均增长6.6%。1-5月规模以上工业增加值同比增长17.8%,两年平均增长7%。 中国1-5月固定资产投资(不含农户)同比增15.4%,比2019年1-5月增长8.5%,两年平均增长4.2%。其中,制造业投资同比增长20.4%,两年平均增速由1-4月下降转为增长0.6%;民间投资同比增长18.1%,两年平均增长3.7%。 中国5月社会消费品零售总额同比增长12.4%,比2019年5月增长9.3%,两年平均增速为4.5%。其中,除汽车以外消费品零售额增长13.2%;扣除价格因素,5月社会消费品零售总额实际增长10.1%,两年平均增长3%。 中国5月城镇调查失业率为5%,环比下降0.1个百分点,同比下降0.9个百分点。1-5月全国城镇新增就业574万人,完成全年目标的52.2%。 图5:PMI

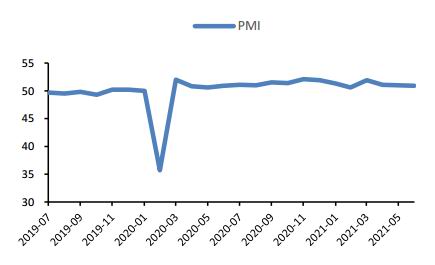

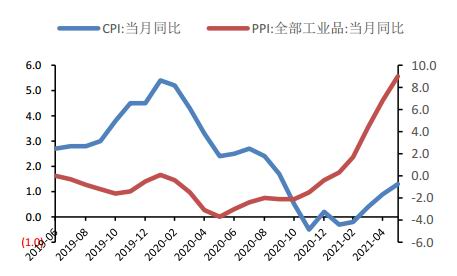

数据来源:Wind,中信建投期货 图6:CPI与PPI

数据来源:Wind,中信建投期货 2、基本面 2.1 镍供应持续短缺 世界金属统计局(WBMS)最近公布的报告显示,2021年1-4月全球镍市场供应短缺3.43万吨。2021年4月全球镍市场消费量为23.68万吨。2021年1-4月全球镍市场需求量为85.48万吨。2021年4月全球镍市场产量为22.23万吨,1-4月产量为82.05万吨。 目前全球镍市供需平衡从过剩逐渐转向短缺,市场需求进一步恢复,但供应端短期并未有进一步的增长,不过随着印尼方面湿法项目逐渐投产,供应增量仍然可期,有望缓解供应短缺的状况。 图7:WBMS供需平衡(万吨)

数据来源:Wind,中信建投期货 图8:镍矿进口(吨)

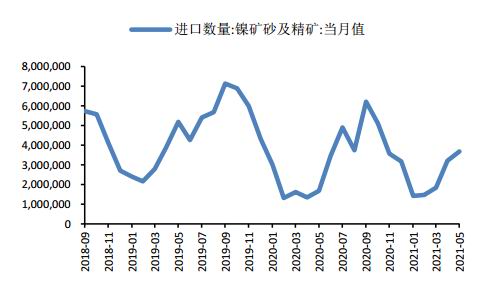

数据来源:Wind,中信建投期货 2.2 镍矿供应仍紧,价格表现坚挺 6月以来,镍矿价格企稳回升,印尼镍矿内贸价格上调。矿价的支撑主要来源于需求端,虽然菲律宾方面供应节奏加快,但国内库存仍呈下行之势。Mysteel数据显示,截止2021年7月2日,国内13港口镍矿库存687.42万吨,较上周增加7.54万吨。 海关数据显示,2021年5月份中国镍矿进口量为368.4万吨,环比增加47.56万吨,增幅14.83%;同比增加200.07万吨,增幅118.85%。其中,中国自菲律宾进口量为350.63万吨,环比增加62.13万吨,增幅21.53%;同比增加215.57万吨,增幅159.61%。 2.3 镍铁需求向好,价格进一步走高 钢厂利润持续走高,采购积极性有所提高,对于镍铁报价的接受度亦不断提升,近期国内高镍铁报价已升至1230元/镍附近。在后续钢厂需求向好的背景下,镍铁价格仍有较好支撑。 进口方面,2021年5月份中国镍铁进口量为30.10万吨,环比减少1.5万吨,降幅4.74%;同比增加6.42万吨,增幅27.11%。其中,自印尼进口量为26.24万吨,环比减少1.83万吨,降幅6.52%;同比增加7.07万吨,增幅36.89%。 生产方面,据SMM数据,2021年5月全国高镍生铁产量环比上涨5.32%至3.57万镍吨,分品位看,高镍铁5月份产量为2.94万镍吨,环比上涨10%。低镍铁5月份产量为0.63万镍吨,环比下降12.1%。 图9:镍铁进口(吨)

数据来源:Wind,中信建投期货 图10:镍铁报价(元/吨,元/镍点)

数据来源:Wind,中信建投期货 2.4 电解镍库存持续下降 图11:电解镍产量

数据来源:Wind,中信建投期货 图12:镍进口盈亏

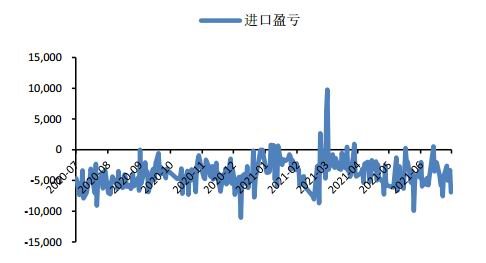

数据来源:Wind,中信建投期货 电解镍供需总体向好,上期所与LME镍库存均持续走低。从生产端来看,据SMM数据,2021年5月全国电解镍产量约1.24万吨,环比降低4.53%,产量较4月减少590吨左右。开工率57%。 2.5 不锈钢货源仍显紧张,供应增量可期 市场反映缺货的状态延续,现货价格持续表现强势。近期不锈钢呈现供需两旺的特征,库存仍在低位,不过与此同时,不锈钢生产利润持续走高,钢厂出货意愿增强,市场逐渐开始担忧后续钢厂到货增加给价格带来压力,后续钢厂出货大概率将增加。库存方面,Mysteel数据显示,截止7月2日,无锡不锈钢库存35.16万吨,较上周减少2.05万吨,佛山不锈钢库存13.93万吨,较上周减少0.51万吨。 图13:不锈钢现货价格(元/吨)

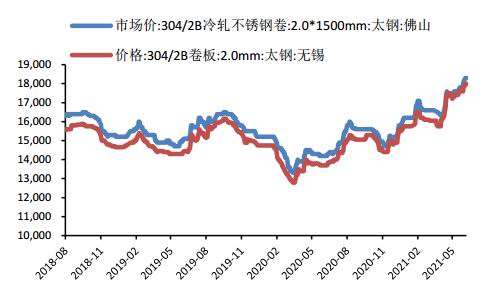

数据来源:Wind,中信建投期货 图14:不锈钢库存(吨)

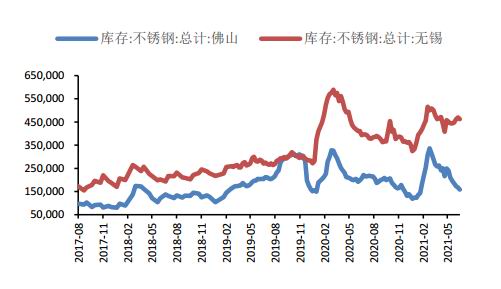

数据来源:Wind,中信建投期货 图15:家电产量

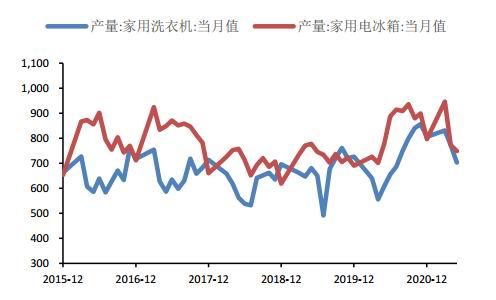

数据来源:Wind,中信建投期货 图16:固定资产投资

数据来源:Wind,中信建投期货 2.6 持仓情况 截止6月30日,LME镍总持仓为21.3万手,总持仓水平较上月减少1.01万手。国内方面,截止6月30日,上期所镍总持仓22.8万手,总持仓水平较上月底增加1.06万手。上期所不锈钢总持仓9.41万手,较上月减少3.20万手。 三、行情展望与投资策略 宏观面,美联储议息会议转鹰,市场对流动性收紧的担忧仍存;国内经济持续向好,但政策端对大宗商品价格有所打压。 产业方面,原料端支撑仍存,镍矿需求向好,镍铁报价坚挺,印尼政策的不确定性亦给原料价格带来支撑;不锈钢供需两旺,当前货源仍然较为紧张,不过供应端仍有增加的预期,后续不锈钢价格或出现压力。 总的来说,宏观利空因素有所显现,但已逐步消化;基本面支撑仍存,特别是原料端表现强势,后续镍价仍有支撑,而不锈钢方面或逐渐显现压力。沪镍2108参考区间130000-140000元/吨,SS2108参考区间15500-16800元/吨。 操作上,沪镍观望为主,不锈钢逢高做空,亦可考虑多镍空不锈钢的套利策略。 中信建投期货 王彦青 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);