摘要 2021年上半年锡价整体呈现单边上行走势,较2020年底上涨约37.51%。宏观面上,全球疫情逐渐得到改善,主要经济体PMI数据继续保持高速增长,显示经济复苏势头强劲。不过美联储提前收紧宽松政策的担忧升温,6月议息会议的点阵图显示加息时间略有提前,令美元指数企稳回升。基本面上,上游当前缅甸锡矿产区面临工人短缺情况,加之当地近年来开采技术落后,锡矿供应量逐年下降,因此长期来看锡矿供应紧张局面难以改观。原料趋紧将对精炼锡产量造成长期影响,并且今年云南地区降雨减少,导致冶炼厂受到限电限产影响,预计三季度逐渐改善。此外由于海外市场供应短缺严重,使得大量国内货源外流,进而带动国内库存大幅去化。下游方面,由于锡价走高抑制下游需求表现,不过由于锡库存处于低位,供应商提价意愿依然较高。终端电子行业发展势头较好,利好锡市需求表现。展望2021年下半年,预计沪锡(216340, 240.00, 0.11%)震荡上行,运行区间关注190000-240000元/吨。 一、上半年锡价行情回顾 2021年上半年锡价呈现单边上行走势,其主要因宏观面维持宽松政策,加之全球经济逐渐复苏;并且缅甸因疫情影响导致锡矿供应放缓,国内因限电限产导致精炼锡供应下降,同时海外库存持续低位,供应短缺情况严重,使得出口窗口打开,带动国内库存去化,支撑锡价持续上行。我们根据锡市场行情走势,将2021年上半年锡价走势整体分为两个阶段: 第一阶段,2020年1月初-3月底,锡价冲高回落。主要因美联储继续维持超宽松货币政策,全球主要经济体复苏势头加快,市场风险情绪升温;并且缅甸锡矿供应缺乏改善,炼厂生产受到限制,使得锡价走高。不过随后由于下游需求表现乏力,市场畏高情绪较重;加之炼厂利润扩大情况下开始增产,国内库存快速上升,使得锡价高位回落。期间涨幅14.99%。 第二阶段,4月初-6月底,锡价震荡上行。由于上游锡矿进口量维持低位,国内锡矿供应难有改善;加之海外库存降至历史低位,海外市场供应短缺情况严重,使得国内出口窗口打开,货源流入量大幅增加,带动国内库存去化,支撑锡价震荡上行,期间涨幅19.61%。 截止6月28日,沪锡期货指数上半年运行区间为151120-213160元/吨,较2020年12月末上涨37.51%,相应的伦锡运行区间为20380-31850美元/吨,年上涨50.59%。

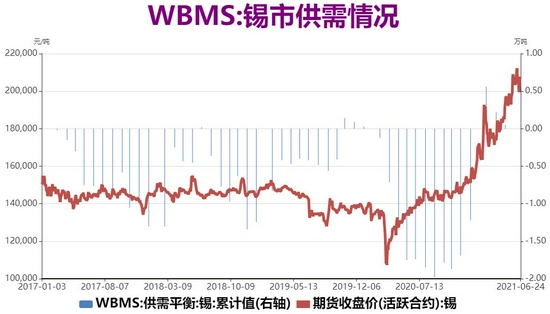

数据来源:瑞达期货、WIND资讯 二、锡市供需分析 1、全球锡市供应过剩缩窄 世界金属统计局(WBMS)最新公布报告显示,2021年1-4月全球锡市场供应过剩500吨。2021年4月全球锡市场需求量为3.89万吨;1-4月需求量为13.61万吨。2021年4月全球锡市场产量为3.79万吨。

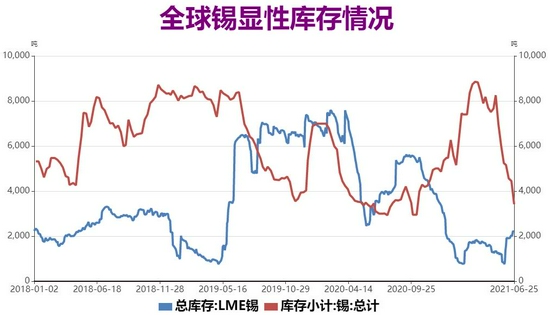

数据来源:瑞达期货、WBMS 2、沪伦锡总库存大幅下降 库存方面,截至6月25日,伦沪两市总库存为5608吨,较上月末减少458吨,较去年同期减少1068吨。其中LME锡库存报2190吨,较上月末增加1365吨,在5月底触及历史低位后回升,较去年同期减少1380吨。同期,上期所锡库存报3418吨,较上月末减少1823吨,4月份以来快速大幅回落,目前已接近去年3000吨左右的最低水平,较去年同期下降1068吨。整体来看,沪伦两市总库存较去年同期下降,主要因海外市场供应短缺,LME锡库存持续低位,加之国内出口窗口打开,使得国内货源大量流出,带动国内库存大幅去化。

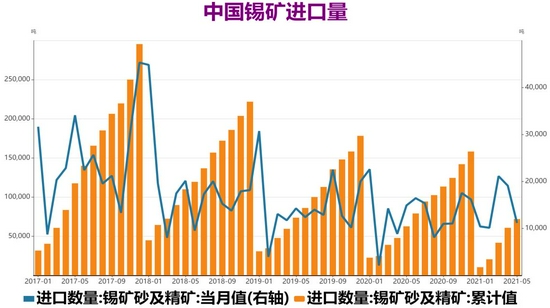

数据来源:瑞达期货、WIND 三、锡市供应 1、锡矿供应紧张局面难改 中国海关数据显示,2021年5月中国锡矿进口11159.1吨,折合金属量6017吨,环比下降41.8%,同比减少25%。其中缅甸矿6157吨,折合金属量3065吨,环比减少61%,同比下降45%。1-5月我国累计进口锡精矿实物量71891吨,折合金属量18819吨,同比增加14.8%,同比增速大幅下滑。5月来自其他国家的锡矿较多,达到了2500吨,其中绝大部分来自玻利维亚和刚果(金),进口量分别为1100吨和900吨。锡矿贸易商表示,缅甸锡矿主产区目前仍然面临工人短缺的状态,随着政策管控,工人短缺的现象可能会加剧,后面几个月锡精矿的产量可能只能维持在2000-3000吨左右,预计6月锡精矿出货量也将处于较低水平,可能少于3000吨。长期来看,锡矿进口供应短缺局面依旧难以改观。

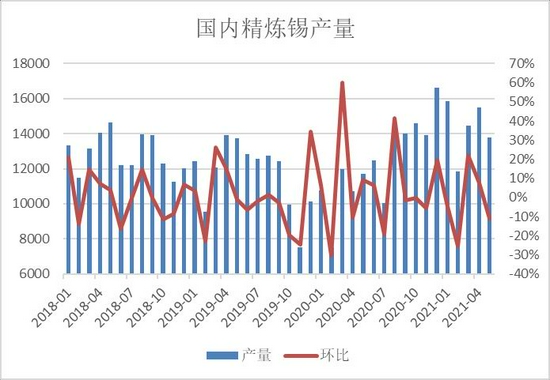

数据来源:瑞达期货、WIND 2、精炼锡产能释放受限 精炼锡产量方面,2021年5月中国精炼锡产量13768吨,环比下降11.2%,同比增加17.4%。2021年1-5月份精炼锡产量71406吨,同比增加35.38%。精炼锡产量累计同比增加,主要因今年一季度锡价大幅上涨,使得冶炼厂生产利润较为可观,精炼锡产量因此出现明显增加。不过5月下旬云南限电升级导致当地所有民营冶炼厂停产,对云南地区精锡产量构成较大影响;此外,内蒙地区锡厂因银漫复产而恢复部分产量,江西地区个别前期产量小的锡厂受近期锡价走势强劲的影响出现复产、增产现象,为产量贡献力量。进入6月,云南地区雨水增多,当地限电措施有所缓和,目前部分冶炼厂恢复电解等耗电较少的生产环节,但尚未完全复产,预计6月中旬当地锡厂有望进一步恢复生产,预计6月份国内精炼锡产量约14800吨。长期来看,云南限电措施继续缓解,加之锡价走高也将刺激炼厂扩大产量,不过锡矿原料供应紧张局面难改,预计仍将对国内精炼锡产量造成较长时间的限制。

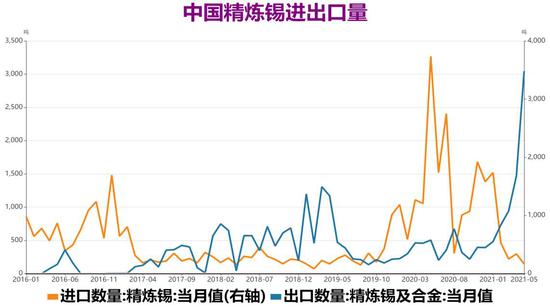

数据来源:瑞达期货,WIND 3、精炼锡净出口量大幅增加 根据海关数据显示,2021年5月份我国精锡进口量121吨,环比减少52.9%,同比减少96.7%。1-5月累计进口精锡2467吨,同比减少67.9%。5月份我国精锡出口量3045吨,环比增加107.7%,同比增加505.4%。1-5月累计出口精锡6662吨,同比增加244.3%。5月份我国精锡净出口2924吨,进入2021年以来连续5个月保持扩张。今年中国迅速转为精炼锡净出口国家,主要因海外精炼锡库存降至历史低位,海外市场供应短缺情况严重,使得国内进口窗口打开,并且出口利润持续大幅亏损,5月份以来进口亏损便持续位于40000元/吨以上。长期来看,海外经济逐渐复苏将拉动需求增长,预计海外系库存将维持低位水平,而国内产量受限以及大量出口也将使得国内库存下降,预计后市出口窗口将逐渐收窄,净出口量也将逐渐回落。

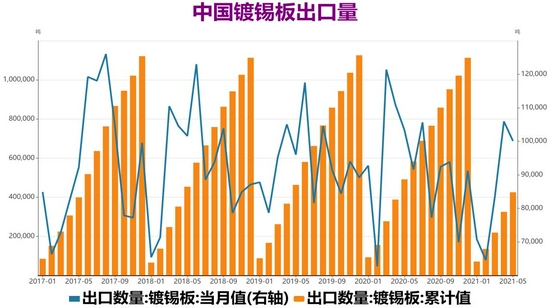

数据来源:瑞达期货、WIND 四、锡市需求 1、镀锡板出口需求尚显平淡 镀锡板方面,根据海关总署数据显示,2021年5月中国镀锡板出口量10.01万吨,环比减少5.5%,同比减少3.15%;2021年1-5月中国镀锡板累计出口量42.49万吨,同比减少13.48%。年初因春节假期因素,镀锡板出口量降至低位,二季度随着旺季到来,出口需求得到释放。不过同比来看出现较大降幅,因原材料上涨,打压钢厂排产积极性,进而影响镀锡板的需求。展望后市,海外需求持续复苏叠加隐形库存处于历史低位,海外市场供应紧张程度加剧,镀锡板出口量有望进一步增长。

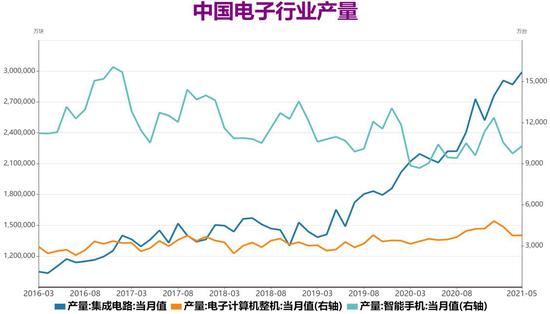

数据来源:瑞达期货、WIND 2、电子行业需求潜力持续释放 电子行业方面,根据国家统计局数据显示,2021年5月集成电路当月产量299亿块,环比增加4.18%,同比增加39.07%。2021年1-5月集成电路累计产量1399亿块,同比增加49.64%。2021年5月电子计算机整机当月产量3764.3万台,环比增加0.36%,同比增加7.26%。2021年1-5月电子计算机整机累计产量18647.6万台,同比增加42.96%。2021年5月智能手机当月产量10273万台,环比减少5.44%,同比增加13.46%。2021年1-5月智能手机累计产量46269万台,同比增加29.85%。今年随着新冠疫情影响将逐步消退,电子产品在生活中的使用仍有较大增长空间,以及5G产业链的建设也将带动电子行业继续向好。从数据来看,集成电路和电子计算机整机的表现已经完全走出疫情的影响,行业巨大的增长潜力正在快速释放。而智能手机在近两年增长陷入停滞,不过5G手机换机潮以及折叠屏、快充等新兴科技将带动周期性的换机需求,加之新兴市场的需求支撑,预计2021年智能手机产量将回升至13.6亿部,年增9%。

数据来源:瑞达期货、WIND 3、家电行业需求前景面临压力 产业在线数据显示,产业在线数据显示,2021年5月空调行业产量1546万台,同比下降4.03%;1-5月累计产量7124.2万台,同比增加23.04%,较2019年同期下降4.03%。2021年5月空调行业销量1588万台,同比下降3.3%;1-5月累计销量6986.5万台,同比增加18.6%,较2019年同期下降7.28%。其中1-5月,内销出货量同比增加21.8%,较2019年同期下降19.5%;外销出货量同比增加15.7%,较2019年同期增加8.6%。夏季进入空调销售旺季,不过今年国内空调重点销售区域出现降雨偏多的情况,内销表现依然表现乏力,而外销则表现较好,显示国外空调行业复苏较慢,不过原材料上涨压力,也对外销带来一定不利影响。整体来看,一方面,大宗商品涨价对于行业生产节奏的影响较大,导致内销出现较大下滑,拖累了整个空调行业增长;另一方面,家电是地产后周期行业,当前房贷利率提升,国内地产销售回落以及美国房屋销售数据也表现不佳,需求前景也面临较大的压力。

数据来源:瑞达期货、WIND 五、下半年锡价展望及操作策略 宏观面上,全球新冠肺炎疫情逐渐得到改善,主要经济体疫苗接种工作推进速度较快,经济活动复苏的信心增加,6月欧元区和美国PMI数据均表现强劲,其中制造业PMI继续保持高速增长,显示经济强劲复苏态势。世界银行最新的经济展望,预计2021年全球经济将增长5.6%,较1月份预测的上调1.5个百分点,将成为80年来经济衰退后达到的最快增速,主要依靠少数几个主要经济体的强力支撑,这也拉动了需求的复苏。不过美国经济加快复苏以及通胀压力上升的情况下,美联储提前收紧宽松政策的担忧升温,在6月份的美联储议息会议上,点阵图显示加息时间略有提前,令美元指数企稳回升。 从锡的基本面看,上游当前缅甸锡矿产区面临工人短缺的情况,增加了锡矿供应紧张的局面,并且近年来由于缅甸锡矿开采技术落后,破坏性开采使得资源面临枯竭,锡矿供应量逐年下降,长期来看锡矿供应紧张局面依旧难以改观。今年云南地区因降雨量较少,电力供应受限,导致精炼锡产量受到较大限制,短期供应减少的影响仍存,预计三季度该情况将逐渐改善,而长期来看由于锡矿原料供应紧张,预计对国内精炼锡产量将造成较长时间的影响。此外今年由于海外市场供应短缺情况严重,库存亦降至历史低位,使得国内出口窗口打开,刺激大量国内货源外流,进而带动国内库存去化。下游方面,当前下游需求表现较为平淡,主要因锡价处于高位对需求造成抑制,不过由于锡库存处于低位,供应商挺价意愿也较高,因此市场整体呈现供需两淡局面。终端行业发展势头放缓,其中镀锡板由于钢厂排产积极性受原材料上涨打压,需求表现平淡,后市仍可关注海外需求复苏情况;电子行业发展势头依然较好,其中集成电路需求潜力还在快速释放;不过空调行业由于国内地产销售回落以及美国房屋销售数据也表现不佳,需求前景也面临较大压力。 在此背景下,笔者认为2021年锡价将呈现震荡上行走势,其中上游锡矿供应紧张局面难改,国内外精锡库存均降至历史低位,而需求端以按需采购为主,使得供应商挺价意愿较高,使得锡价保持上行趋势。2021年下半年沪锡的运行区间关注190000-240000元/吨,相应的伦锡则交投于29000-36000美元/吨。投资者可尝试逢低建立长期战略多单的机会。 瑞达期货 陈一兰 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);