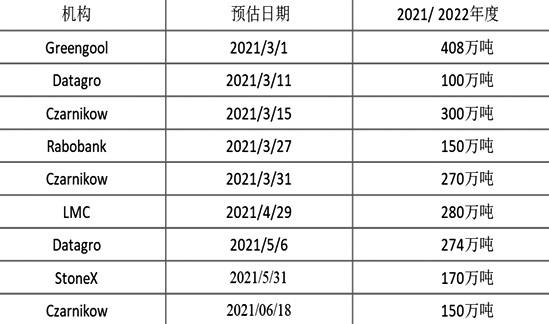

原标题:国际糖价或保持上行态势 来源:期货日报 作者:刘珂 综合来看,原糖在17美分/磅附近仍有较强支撑。后期应继续关注巴西天气变化,以及进入夏季后印度、泰国季风情况,若是天气受阻,原糖价格或重新更上一台阶,回到20美分/磅以上也不是很大问题。 国际供需过剩逐步调低,糖价不具备深跌基础 2020/2021榨季进入尾声,糖市供给出现小幅缺口,而2021/2022榨季供应出现小幅过剩情况。但随着巴西出现严重干旱,以及后疫情时代全球宏观消费复苏,供给缺口逐步呈现收敛态势。总体来看,供需矛盾不大,但阶段性供需矛盾仍存。 机构预估方面,国际糖业组织(ISO)的5月报告显示,2020/2021年度全球食糖预计产不足需,或短缺350万吨;预计2020/2021榨季全球糖产量为1.711亿吨,其中泰国预估值为820万吨,印度预估值为3100万吨,欧盟预估值为1630万吨;预计全球食糖消费为1.746亿吨,同比增长2.9%。咨询公司TRS预计2020/2021年度全球将出现207万吨的缺口(原糖值),2021/2022年度全球糖市将出现供应过剩518万吨,产量将攀升5%至1.9151亿吨,全球糖消费量预计增加1%至1.8633亿吨。花旗银行(Citibank)预计2021/2022年度全球食糖过剩量将小于市场最初的预期,降低至290万吨,比3月的预测低约20%。

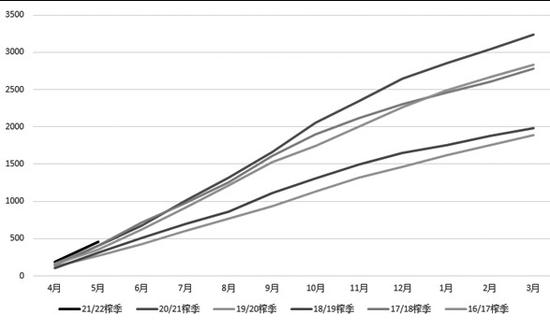

图为2020/2021榨季全球食糖供需缺口预估 进入6月,2021/2022榨季缺口进一步收敛。据英国贸易公司Czarnikow的数据,2021/2022年度全球食糖供应过剩量为150万吨,2020/2021年度过剩量为270万吨,因主产区产量增加。2021/2022年度巴西中南部地区的糖产量估计为3560万吨,同比下降约6%,减产主要受到迄今为止巴西甘蔗收成中观察到的状况影响。在几个月的恶劣天气之后,巴西中南部糖厂开榨被推迟,等待作物更好地生长。泰国糖产量预计为1100万吨,同比增加58%;墨西哥糖产量预计达到600万吨(增加6%)。预计2021/2022年度全球糖产量为1.7636亿吨。从数据来看,供应过剩量逐步调低,且整体过剩幅度较小,糖价继续大跌的空间不是很大。

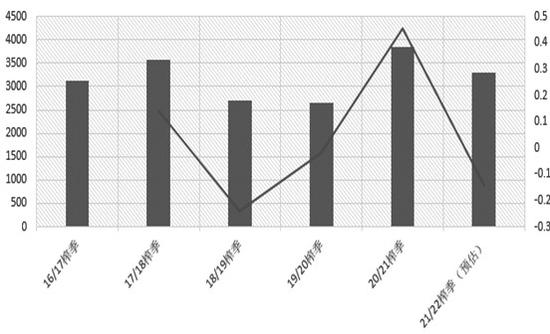

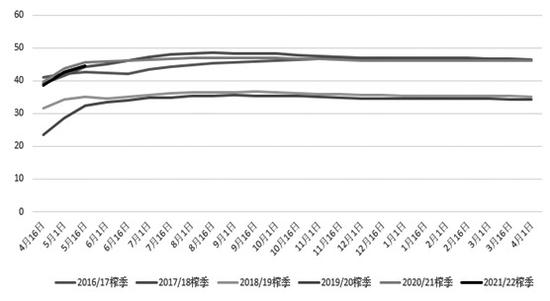

图为2021/2022榨季全球食糖供需缺口预估 巴西乙醇仍占优势,新榨季甘蔗产量不理想 巴西方面,在巴西生物燃料价格高企的情况下,为满足日益增长的需求,巴西糖厂和乙醇厂可能会暂时减少糖产量,以增加乙醇产量。6月14日的数据显示,目前巴西中南部乙醇出厂价折算纽糖原糖高达17.96美分/磅,而从当前的原糖价格来看,乙醇价格明显高于原糖。虽然目前巴西的疫情远未结束,但是民众汽车的出行量已经逐步增加,因此,乙醇价格在6月再次走高。 从最新的生产商调研来看,巴西大型糖和乙醇生产商SaoMartinhoSA称,该公司在2021/2022榨季倾向于将更多的甘蔗加工为乙醇,而非加工为糖。该公司称,预计在2021/2022榨季,公司加工的甘蔗中,大约有58%用于生产乙醇,这将高于上一榨季的53%。由于乙醇价格维持在高位,叠加国际油价走升,巴西乙醇销售也在增加。 前期巴西遭受干旱冲击,数据显示,巴西中南部2021/2022年度食糖产量预计为3505万吨,这将比上—年度减少325万吨。据估计,由于甘蔗生长期间的气候比正常情况干燥,新榨季的甘蔗总压榨量预计为5.74亿吨,比上年减少4.35%。虽然进入6月巴西干旱天气有所缓解,但是当前甘蔗的蔗龄也更老,前期持续的干旱使得翻兜(新植蔗)的进度落后。巴西近期降雨接近正常值,糖料生长有一定恢复,但是降雨量难挽前期干旱造成的甘蔗减产。

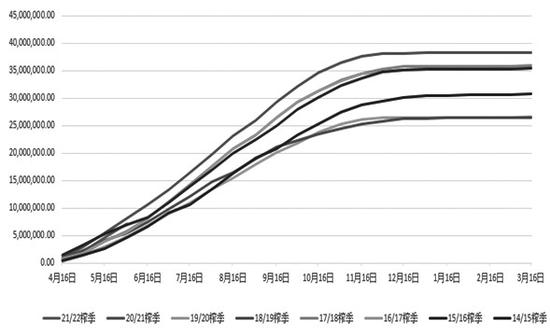

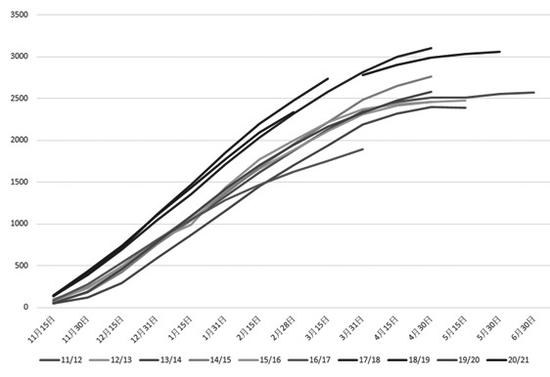

图为巴西中南部各榨季产糖量 标普全球普氏能源资讯(S&PGlobalPlatts)公布的一项综合11位分析师意见的调查结果显示,预计巴西中南部地区6月上半月糖产量为247.2万吨,同比减少3.4%。受访分析师对甘蔗压榨量的预估值为3640万至4400万吨。甘蔗压榨量预估均值为4000万吨,同比减少4.4%。

图为巴西中南部产糖进度

图为巴西糖醇比

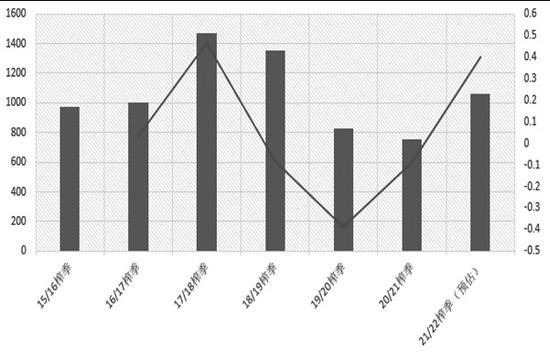

图为巴西糖出口进度 北半球增产已被消化,印度乙醇计划受关注 泰国方面,前期的利空消息在盘面上的影响基本已经得到释放。不久前美国农业部(USDA)的农业专员预计,泰国2021/2022年度食糖产量将恢复到1060万吨,较2020/2021年度因干旱骤降的产量大幅增加40%;出口估计达到1045万吨。 印度方面,本榨季产量恢复至3400万吨水平,部分产区下榨季有较强的增产预期。但是该信息基本被市场达成一定共识,在盘面上有充分的体现,后期进入新榨季也是不断落实前期事实过程,对盘面的利空影响有限。而最新的泰国榨季预估,泰国糖厂公司(TSMC)近日将2021/2022年度甘蔗产量预估下调至1亿吨以下,因糖厂在激烈的甘蔗收购竞争中提高了收购价。据悉,干旱是产量减少的主要因素,这将影响糖产量和出口。TSMC认为,即使在雨季,泰国今年的降雨量也预计减少。预计2021/2022榨季糖厂的产量将低于700万吨,远低于前期USDA的预估值。 另外,印度政府计划逐步增加汽油中添加乙醇的比例,以减少污染和减少石油进口开销,这可能是自欧洲糖业改革以来全球糖业市场最大的变化,而该计划有可能使得印度的糖产量发生改变,点燃糖的多头趋势。根据食品贸易商和供应链服务提供商CzarnikowGroup发布的一份报告,印度乙醇计划将导致政府终止食糖出口补贴,并消除该国的出口。该公司首席分析师StephenGeldart在报告中称,印度计划到2023年将乙醇汽油混合比例上调至20%,而目前只有大约5%,如果计划成功,这将刺激糖厂从蔗汁和糖浆中生产60亿升乙醇,糖产量可预计下滑600万吨以上水平。印度的糖产量将从每年最多3300万吨减少到2700万吨。由于目前消费量约为2500万吨,并且未来可能会增长,印度将不再是主要的生产过剩国和出口国。 早在2009年,印度糖产量下降至1470万吨,几乎在一年内减半。印度迅速从糖出口国转变为进口国。因为甘蔗种植需要12—18个月才能成熟,因此面对供应缺口,世界主要的蔗糖生产商无法立刻增加产量。面对食糖供应短缺,产量无法立刻提高,国际糖价因此上涨,先升至30美分/磅,然后升至30年高点36美分/磅。

图为印度产糖进度(单位:万吨)

图为泰国糖产量(单位:万吨) 后市行情展望 综合来看,国际方面,原糖在17美分/磅附近仍有较强支撑。2021/2022榨季考虑到巴西天气的问题,以及后疫情时代全球宏观消费复苏,加上原油价格强劲以及燃料乙醇的价格优势,供给的缺口逐步呈现出收敛态势,国际糖价继续大幅下挫空间有限。虽然巴西后期仍有降雨,但是不足以挽回前期的干旱导致的甘蔗受损,减产已是板上钉钉。印度方面,后期的乙醇计划值得关注,若是计划得以实施,国际原糖供应与需求端极大的改善,或推动原糖价格往更高台阶迈进。另外,后期应继续关注巴西天气变化,以及进入夏季后印度、泰国季风情况,若是天气受阻,原糖价格或重新上一台阶,回到20美分/磅以上也不是很大问题。 |

|

|  |

|

微信:

微信: QQ:

QQ: