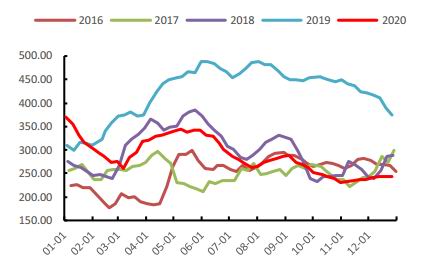

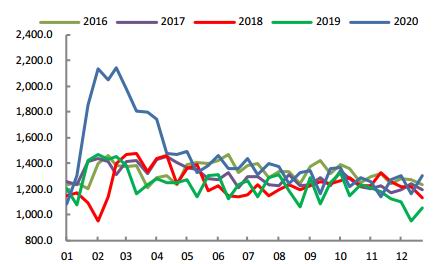

一、行情回顾 焦煤(1942, -6.50, -0.33%):5月焦煤价格大幅波动,冲高回落,上旬黑色系集体火热,焦煤突破历史新高,下旬国常会开始调控黑色系价格,焦煤大幅回落,焦煤供给仍然偏紧,库存持续去化,供不应求,进口澳洲焦煤通关彻底关闭,蒙煤进口通关因疫情再度下降,进口受阻。下游焦化厂开工率因高利润刺激持续火热,下游钢厂需求因环保检查叠加双高限产政策,生产开工受限,钢材社库连续走低,终端需求向好。5月焦煤价格投机旺盛,遭遇政策打压,并且国家保供政策效果逐步显现,供给端主要矛盾预期缓解,矛盾逐渐转移至需求端。5月盘面焦煤主力合约报收1767元/吨,下跌-37元,涨幅-0.34%,振幅28.23%。现货价格高位稳定,5月京唐港主焦煤价格2100元/吨。 焦炭(2640, 8.50, 0.32%):5月焦炭价格高位巨震,上旬随着黑色系火热快速拉涨,下旬因国家出手调控大宗商品价格,焦炭价格随之大幅下跌,焦炭现货高位稳定,有提降预期,焦化厂开工率因双高限产有所下降,焦炭供不应求,库存整体处于低位,补库需求明显,对焦炭价格有支撑;下游钢厂开工率因双高限产有所下降,且国家今年目标压缩粗钢产量,各地相继出台限产政策,需求端长期受限。终端需求持续向好,钢材社会库存连降12周,焦炭基本面供给紧张,需求短期向好,叠加焦炭利润遭受钢厂打压,双重驱动焦炭价格走低。5月盘面焦炭主力合约报收于2479元/吨(-206.5),涨幅-4.89%,振幅28.10%,现货方面天津港一级冶金焦3090元/吨。 图1 焦煤主力合约走势

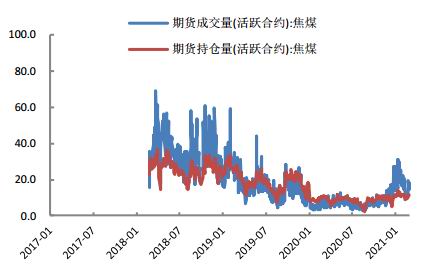

数据来源:Wind、国都期货研究所 图2 焦煤主力合约成交量及持仓量

数据来源:Wind、国都期货研究所 图3 焦煤主力合约基差

数据来源:Wind、国都期货研究所 图4 焦炭主力合约走势

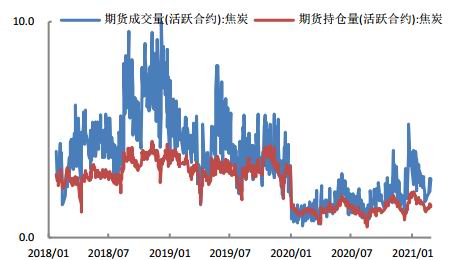

数据来源:Wind、国都期货研究所 图5 焦炭主力合约成交量及持仓量

数据来源:Wind、国都期货研究所 图6 焦炭主力合约基差

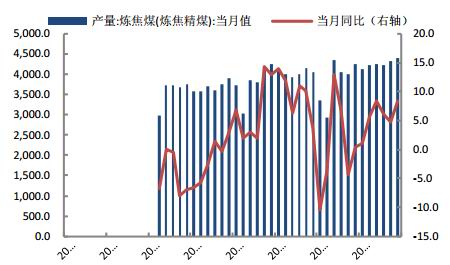

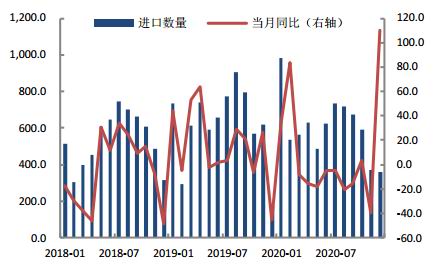

数据来源:Wind、国都期货研究所 二、基本面分析 (一)供应端 焦煤:蒙煤通关因疫情继续走低,洗煤厂工率71.59%较上期值增0.85%;日均产量60.83万吨增0.31万吨;洗煤厂开工率小幅回升,焦煤供给紧张局面短期难以改善。各个地区煤矿安检仍然偏紧,与发改委煤矿保供政策冲突,煤矿保供落实不及预期。预计短期内难以改善。 焦炭:全国230家独立焦企剔除淘汰产能的利用率为88.82%(0.45%);日均产量73.94万吨(1.12);焦企开工率保持高位。全国各地环保检查和双高限产成为常态化政策施行,焦企限产预期增加,影响规模较大,供给偏紧。 图7 炼焦煤产量与同比增速

数据来源:Wind、国都期货研究所 图8 炼焦煤进口数量与同比增速

数据来源:Wind、国都期货研究所 图9 炼焦煤进口主要来源国分布

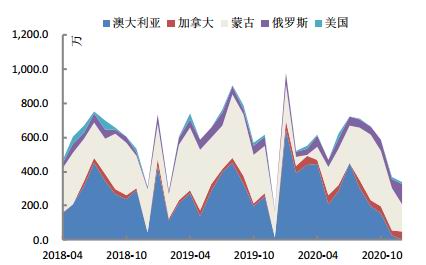

数据来源:Wind、国都期货研究所 图10 炼焦煤进口数量年度对比

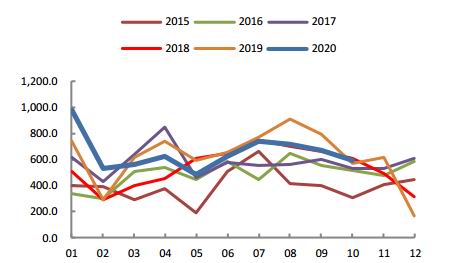

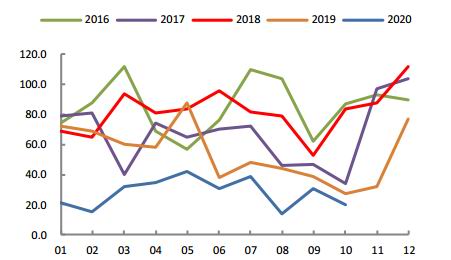

数据来源:Wind、国都期货研究所 图11 焦炭月度产量与同比增速

数据来源:Wind、国都期货研究所 图12 炼焦利润

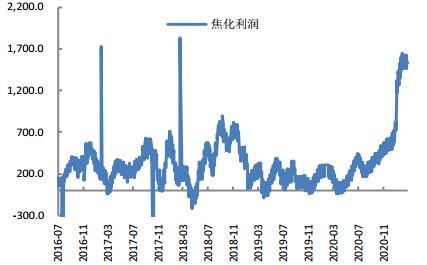

数据来源:Wind、国都期货研究所 (二)需求端 焦煤:全国230家独立焦企剔除淘汰产能的利用率为88.82%(0.45%);日均产量73.94万吨(1.12);焦企开工率高位稳定。全国247家钢厂高炉开工率80.86%(-0.13),高炉炼铁产能利用率91.89%(0.48),日均铁水产量244.59万吨(1.82)。5月底唐山长流程钢厂已处盈亏边缘。5月下旬钢价大幅回调,且高于原材料价格跌幅,钢厂扩产动力不足,并且部分钢厂开始停产检修任务,影响部分产量。本周,全国主要钢材社会库存1451.88万吨,较上周减少85.37万吨,较上月减少270.03万吨;螺纹钢(5158, 51.00, 1.00%)库存总量780.58万吨。终端需求向好,需求端逐渐走强。 焦炭:全国247家钢厂高炉开工率80.86%(-0.13),高炉炼铁产能利用率91.89%(0.48),日均铁水产量244.59万吨(1.82)。开工率保持高位稳定。本周,全国主要钢材社会库存1391.99万吨,较上周减少14.72万吨,较上月减少227.08万吨;螺纹钢库存总量733.97万吨。终端需求持续火热。社会库存消化加快,终端需求持续火热。全国钢厂近日陆续开展检修与产能置换任务,影响下游需求,短期原材料需求形成扰动。 图13 炼焦煤消费量

数据来源:Wind、国都期货研究所 图14 炼焦煤消费量年度对比

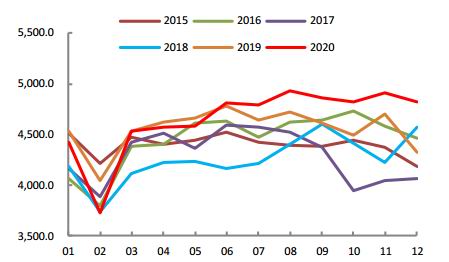

数据来源:Wind、国都期货研究所 图15 焦炭及半焦炭出口数量

数据来源:Wind、国都期货研究所 图16 焦炭及半焦炭出口数量年度对比

数据来源:Wind、国都期货研究所 图17 生铁月度产量

数据来源:Wind、国都期货研究所 图18 高炉开工率

数据来源:Wind、国都期货研究所 图19 上海线螺采购

数据来源:Wind、国都期货研究所 图20 固定资产与房地产开发投资完成额

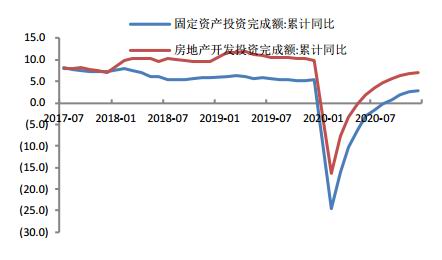

数据来源:Wind、国都期货研究所 图21 房屋新开工面积与累计同比

数据来源:Wind、国都期货研究所 图22 我国商品房销售面积与累计同比

数据来源:Wind、国都期货研究所 图23 汽车产量与当月同比

数据来源:Wind、国都期货研究所 图24 钢坯利润

数据来源:Wind、国都期货研究所 (三)库存 焦煤:港口412(-19),焦化厂798.71(5.75),钢厂802.15(-7.92)。港口库存有所走低,焦化厂、钢厂库存保持低位,下游有被动去库现象。 焦炭:港口222万吨(-16.5),焦化厂16.96万吨(2.94),钢厂437.40万吨(11.81),港口库存走低,交易降温,焦化厂钢厂库存维持稳定,下游仍有主动补库需求。 图25 主要港口炼焦煤库存

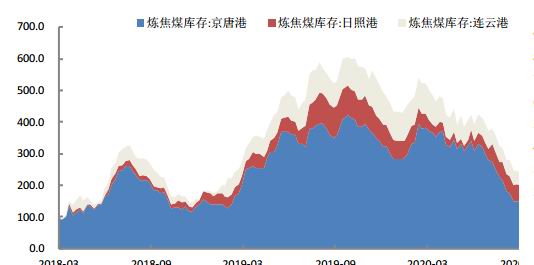

数据来源:Wind、国都期货研究所 图26 港口炼焦煤库存季节性

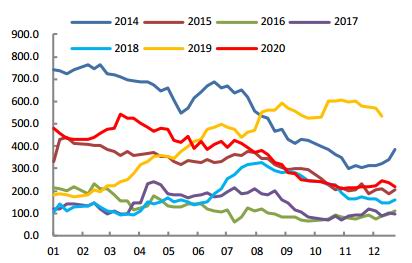

数据来源:Wind、国都期货研究所 图27 独立焦化厂炼焦煤库存

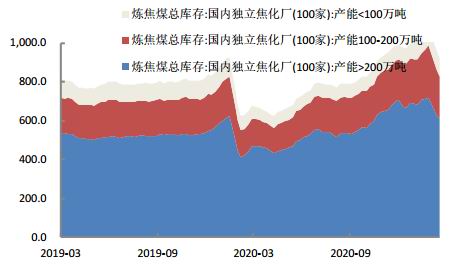

数据来源:Wind、国都期货研究所 图28 样本钢厂炼焦煤库存

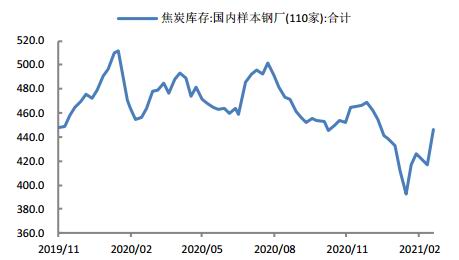

数据来源:Wind、国都期货研究所 图29 独立焦化厂焦炭库存

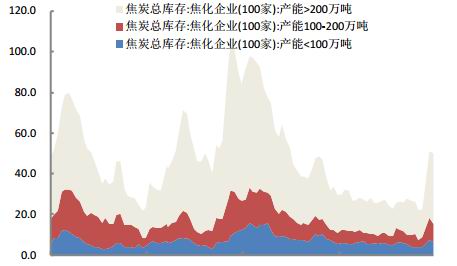

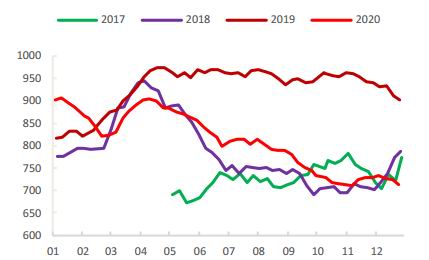

数据来源:Wind、国都期货研究所 图30 样本钢厂焦炭库存

数据来源:Wind、国都期货研究所 图31 焦炭全环节库存

数据来源:Wind、国都期货研究所 图32 主要港口焦炭库存季节性

数据来源:Wind、国都期货研究所 图33 各品种钢材总库存

数据来源:Wind、国都期货研究所 图34 各品种钢材总库存季节性

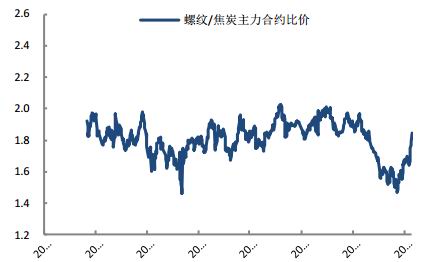

数据来源:Wind、国都期货研究所 (四)套利机会 目前J/JM的期货比价为1.368,有所回落,处于正常水平。螺纹/焦炭的期货比价为2.03,有所上涨,逐渐回归正常区间。其他跨期套利机会不多,建议观望。 图35 焦炭/焦煤主力合约比价

数据来源:Wind、国都期货研究所 图36 螺纹/焦炭主力合约比价

数据来源:Wind、国都期货研究所 图37 焦煤期差01-05

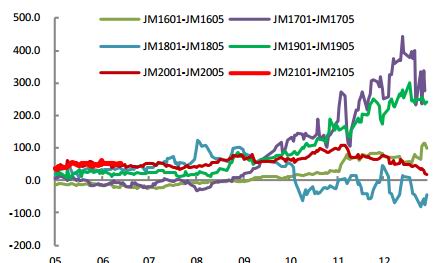

数据来源:Wind、国都期货研究所 图38 焦煤期差05-09

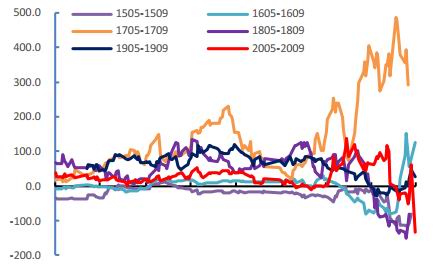

数据来源:Wind、国都期货研究所 图39 焦煤期差09-01

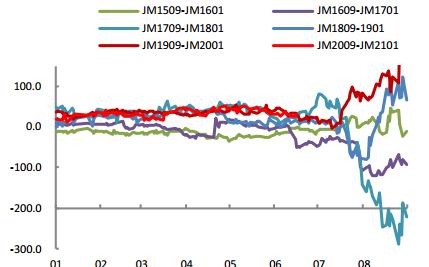

数据来源:Wind、国都期货研究所 图40 焦炭期差09-01

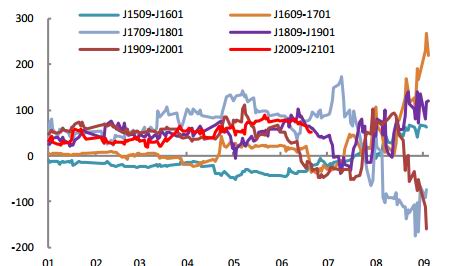

数据来源:Wind、国都期货研究所 图41 焦炭期差01-05

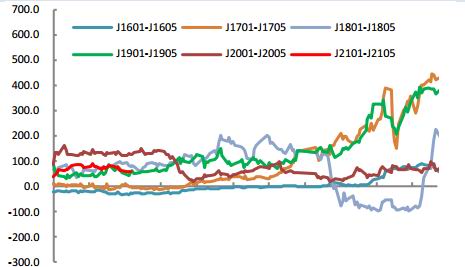

数据来源:Wind、国都期货研究所 图42 焦炭期差05-09

数据来源:Wind、国都期货研究所 三、后市展望 焦煤:澳煤进口关闭,蒙煤进口因疫情再次降低。洗煤厂开工率小幅回升,但焦煤供给仍然紧张,对焦煤价格有利好。国家规划到“十四五”末,国内煤炭产量控制在41亿吨左右,全国煤炭消费量控制在42亿吨左右,年均消费增长1%左右。煤炭产量增幅有限,供给长期偏紧。国家调控保供效果逐步显现,市场逐步回归基本面主导,供给端紧张局面预期有所缓解,并每周有针对性的实施有效监管,价格监管趋严,大宗商品不具备快速上涨的基础。全国煤矿安全检查将成为常态化检查政策,为确保建党100周年期间保证煤矿安全,煤矿在核定产能下难有增量,供给持续偏紧。下游焦企利润仍然居高,生产积极,开工率保持高位,需求旺盛,焦煤库存持续走低,有主动补库需求,焦煤价格下方有支撑。焦煤主要矛盾集中在国内供给端紧张难有增量,叠加需求持续火热,焦煤基本面供不应求,随着国家调控效果逐步显现,焦煤价格反弹力度有限,涨势趋缓,下游焦化企业产能压缩,若库存能快速补充,则焦煤上涨承压。建议保持观望。(风险提示:政策宏观调控再度加码,环保政策频繁扰动) 焦炭:焦炭八轮提涨落地,预期开启提降,焦企利润仍然居高,开工率高位稳定。在双碳战略背景下,环保检查成为常态化工作,对高能耗高排放的焦化行业限产严格,焦化去产能效果进一步加强,焦炭供给受限,短期内难有增量,焦炭缺乏快速上涨基础,供给紧张局面预期短期内难以改善。全国鼓励重点区域高炉-转炉长流程钢铁企业转型为电炉短流程企业。对焦炭原材料有强大替代作用,长期来看,利空焦炭需求。各地钢材企业开启限产,粗钢压缩产能影响下游产量,焦炭需求长期受限。政策调控保证焦炭供给效果逐渐显现,盘面回归市场基本面主导。焦企现在库存保持低位,即产即销,库存处于低位。近期钢价大幅回调,且高于原材料价格跌幅,部分钢厂利润大幅压缩,抵涨情绪强烈,对焦炭价格形成压制,随着焦炭开启一轮提降,焦炭期货价格随之走低。焦炭矛盾集中在供给侧紧张,基本面短期供不应求,随着钢铁去产能任务逐渐深化,主要矛盾逐步转移至需求端,叠加利润遭下游打压双重向下驱动。焦炭价格将震荡走低,建议逢高持有空单。(风险提示:政策调控再度加码,环保及双高限产政策松动) 国都期货 穆新宇 |

|

|  |

|