摘要 6月中旬为我国传统端午节日,市场短期需求有所增加,蛋价有望短暂回升,不过提振幅度不及五一节日,价格上涨幅度有限,在期价本就存在较高升水的情况下,反弹高度亦受限。另外,在补栏量不断上升,淘汰量趋于放缓的情况下,市场预期供给较为宽松,蛋价大幅上涨的概率不大。不过在养殖成本高企的情况下,蛋价回落幅度亦有限。预计鸡蛋(4831, 15.00, 0.31%)期价将呈现宽幅震荡。 一、5月鸡蛋市场行情回顾 2021年5月,鸡蛋期价走势呈现震荡下跌格局。主要是因为五一假日结束,鸡蛋需求处于季节性弱势,市场走货整体一般,叠加市场供应较为宽松,故现货价格整体呈现季节性回落,期价预期较弱。但是饲料玉米(2626, 32.00, 1.23%)和豆粕(3461, 54.00, 1.58%)价格仍处于高位震荡运行,故期价回落幅度不大。 大连商品交易所鸡蛋2109合约日K线图

图片来源:文华财经 二、基本面分析 1、饲料成本分析 玉米分析:在玉米种植面积预期增加,且短期天气利好春播及生长的情况下,美国农业部5月USDA报告和我国农村农业部供需报告预期均对市场表现为利空,玉米期价表现为高位回落。然而在采购成本支撑下,现货市场价格相对较为坚挺,截止5月26日,全国玉米平均价为2920元/吨,较上月同期2909.38元/吨略微有所上涨,进入6月份之后,玉米腾仓基本已完成,出货压力减少,同时,小麦上市价格普遍高于往年,且由于南方麦区部分地区遭遇强降雨等不利天气,出于对部分地区新麦产量和质量的担忧,一些厂家纷纷补建陈粮库存,陈麦价格反季节上涨明显,对玉米市场亦表现出外溢支撑。另外,产量开篇预估相对较高,后期天气扰动下调产量的可能性较高,且在收购成本的支撑下,贸易商降价出售意愿不强,价格回落的安全边界较高,整体重心将处于逐步上移的状态。不过,在国家政策不断加码形势下,上涨高度亦有限。短期内玉米价格整体仍将处于高位震荡。 豆粕分析:在美豆库存偏低的背景下,前期天气炒作,美豆期货大幅上涨,成本传导所致,豆粕价格大幅上涨。不过,随着USDA报告预估美豆偏紧预期有所缓解,叠加天气近期利好,美豆播种及生长状况良好,美豆大幅回落,进口成本大幅下降,叠加巴西大豆(5490, -92.00, -1.65%)大量到港,油厂开机率回升,豆粕库存增加,而生猪价格下跌、养殖利润走弱,补栏或慢于预期,豆粕需求量或将不及预期,截止5月26日,全国豆粕平均价为2568.57元/吨,较上月同期3614元/吨略微有所下降。短期来看,美豆天气炒作告一段落,目前缺乏利好支撑,美豆或将维持回落,不过长期来看,美豆旧作库存较低,而天气炒作因素可能卷土重来,豆粕或将继续呈现震荡走势。 总的来看,短期内饲料成本大幅波动可能性不大,仍将处于目前水平运行。 鸡蛋饲料原料玉米、豆粕价格走势图

图表来源:瑞达期货研究院、Wind 2、养殖利润分析 随着五一假期结束,鸡蛋现货价格有所回落,不过总体回落幅度不大,根据wind数据显示,截止5月12日,蛋鸡养殖预期盈利为27.90元/只,较4月同期相比增加19.33元/只,养殖利润预期大幅增加,养殖企业补栏量整体呈现逐步增加状态,饲料需求增强,截至5月21日,蛋鸡配合料平均价格小幅上涨至3.10元/公斤,和4月同期相比上涨0.14元/公斤,养殖成本较上月相比有所增加。在高成本压力下,养殖端挺价意愿较强,看涨心态强烈,对期价形成支撑。然而养殖预期盈利较高,养殖企业会继续扩大养殖规模,增加补栏量,鸡蛋供应面预期较为宽松,或将对远期蛋价上涨形成制约。

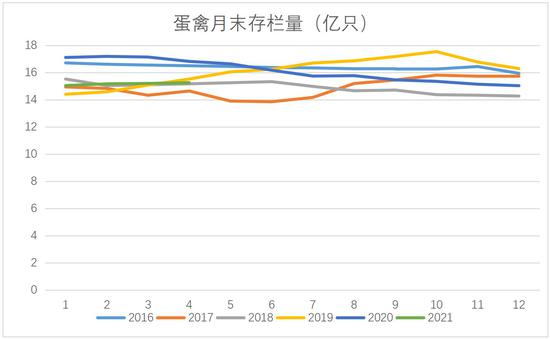

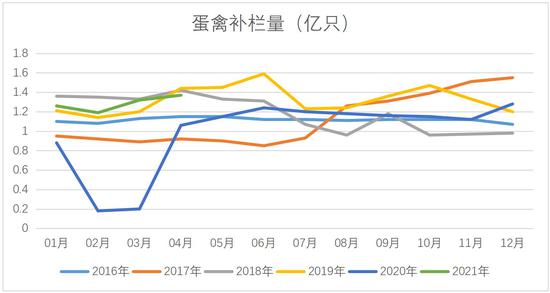

图表来源:瑞达期货研究院、Wind 3、存栏及补栏量分析 根据布瑞克数据显示,4月全国蛋禽月末总存栏量为15.26亿只,较上月15.21增加了0.05亿只,增幅为0.33%,较去年同期16.83减少1.57亿,减幅为9.33%。4月份蛋禽补栏量为1.37亿只,较上月1.32亿只增加了0.05亿只,增幅3.79%,较去年同期1.06增加了0.31亿只,增幅为29.25%。

数据来源:布瑞克 wind 瑞达研究院

数据来源:布瑞克 wind 瑞达研究院 根据wind数据显示,截止5月21日,蛋鸡苗价格为4.0元/只,较上月同期上涨0.08元/只,涨幅2.0%;淘汰鸡价格为12.30元/公斤,较上月同期上涨1.78元/只,涨幅16.92%。

数据来源:布瑞克 wind 瑞达研究院 从养殖利润来看,市场预期利润较高,企业在利润驱使下,补栏量总体预期呈现增加趋势;从蛋鸡苗价格上来看,蛋鸡苗价格亦较为坚挺,市场整体需求较好,也从侧面印证了补栏量表现较佳。后备鸡存栏量呈现逐步增加态势,为鸡蛋供应提供保障。 另外,淘汰鸡价格持续震荡上涨,屠宰企业生产成本增加,而白条鸡销售情况不佳,屠宰企业处于亏损的状态,采购高价货源积极性不高,企业存在限产、停产意愿。叠加市场整体看好下半年行情,部分规模企业有强制换羽操作,随着换羽蛋鸡陆续恢复开产,总体存栏量预期亦呈现小幅增加,市场供应预期仍将较为宽松。 三、基差分析 截止5月26日,鸡蛋现货平均价格为4248元/500千克,而2109合约期货收盘价为4855元/500千克,期货较现货升水较高,处于同期较高水平。由于2020年蛋鸡养殖企业普遍亏损,补栏量处于较低水平,今年市场普遍看好后市行情,看涨预期较强,盘面表现较为充分。6月中旬为传统端午节日,鸡蛋消费量预计迎来一波反弹,现货价格预期有望止跌回升,而期货较现货升水本就较高,回升幅度预计不大,待端午气氛过后,市场回归平静,现货价格回落,期价在升水较高的情况下,有回归现货的意愿,故期价会再次回落。 鸡蛋主力合约与现货价价差

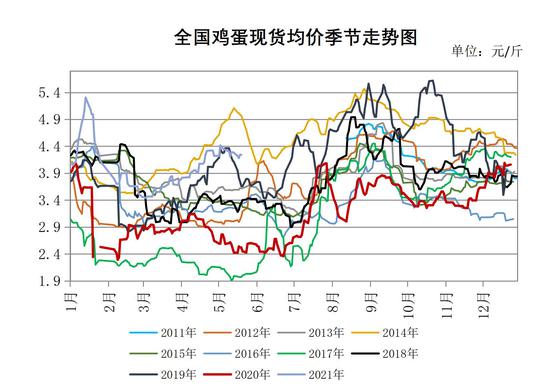

数据来源:博亚和讯 瑞达研究院 四、现货季节性分析 通过对比历史价格走势图可以发现,鸡蛋市场价格走势季节性规律明显,随着端午节日到来,市场短期需求有所增加,蛋价有望短暂回升,不过提振幅度不及五一节日,价格上涨幅度有限,加上,在补栏量不断上升,淘汰量趋于放缓的情况下,市场预期供给较为宽松,蛋价或将呈现先有所反弹再进入回落阶段。

数据来源:博亚和讯 瑞达研究院 五、6月鸡蛋市场展望及期货策略建议 6月中旬为我国传统端午节日,市场短期需求有所增加,蛋价有望短暂回升,不过提振幅度不及五一节日,价格上涨幅度有限,在期价本就存在较高升水的情况下,反弹高度亦受限。另外,在补栏量不断上升,淘汰量趋于放缓的情况下,市场预期供给较为宽松,蛋价大幅上涨的概率不大。不过在养殖成本高企的情况下,蛋价回落幅度亦有限。预计鸡蛋期价将呈现宽幅震荡。 操作建议方面: 1、投机策略 对于短线操作者,建议2109合约在4650-5000元/500千克区间内交易,止损各50元/500千克。 2、套利策略 2201合约交投不活跃,不建议9-1跨期套利。 3、套保策略 建议蛋鸡养殖企业可考虑在5000元/500千克附近卖出鸡蛋2109合约进行卖出套保,止损参考5050元/500千克。下游食品厂可以考虑在4650附近买入鸡蛋2109合约进行买入套保,止损参考4600元/500千克。 瑞达期货 王翠冰 |

|

|  |

|