原标题:股指流动性良好 可择机买入 来源:期货日报 作者:陈畅 上周A股风格轮动较快,使得上证50和中证500交替表现,跨品种套利方面IC/IH比价持续振荡。目前股指流动性保持良性,如果成交额能够进一步放大,指数支撑明显。

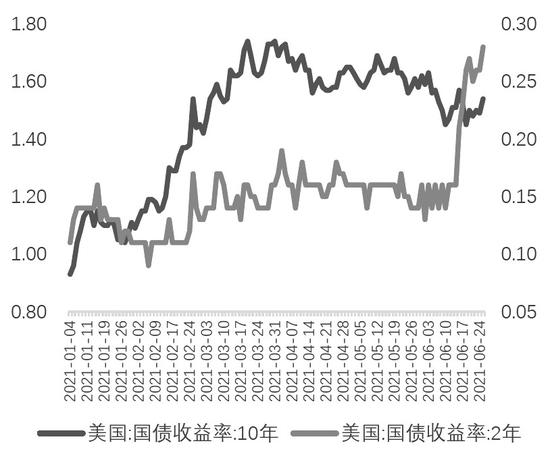

上周五市场大幅上涨,上证综指盘中突破3600点,重回3月以来箱体上沿附近。在6月22日晚间美联储鸽派表态和人民币汇率升值背景下,北上资金继续流入,上周五北上资金成交净买入额更是达到141亿元,为年内第五。行业方面,非银金融、钢铁、化工、有色板块领涨,通信、公用事业、计算机板块领跌,板块轮动效应依然明显。此外,在上周五个交易日中,无论北上资金流入还是流出,两市成交额始终维持在万亿元之上,说明随着7月1日重大庆典的临近,市场风险偏好较端午节后那周出现明显回升。 流动性预期修复带动市场风险偏好提升 从3月9日以来的市场表现可以看出,在经济基本面较为稳定的前提下,驱动指数层面振荡中枢逐渐抬升的主要因素在于国内外流动性预期的修复和市场风险偏好的提升。特别是5月中旬以来,指数层面的上涨正是由于市场开始修复国内外没有那么悲观的流动性预期。回顾2月18日至3月9日期间,随着美债收益率的加速上行和国内新发基金规模的边际减缓,抱团品种开始出现瓦解,指数层面出现剧烈波动。市场普遍预期在疫苗接种提速和财政、基建等稳增长政策作用下,二季度美债收益率依然存在上行空间。叠加3月24日召开的央行货币政策委员会2021年第一季度例会通稿删去了“不急转弯”的表述,投资者认为二季度国内信用环境同样面临边际趋紧的压力。事实上,从二季度整体视角来看,国内外流动性预期并不像投资者预想的那么悲观。 一方面,美国市场方面,十年期美债收益率自3月末以来逐渐回落,使得市场对短期估值的容忍度提升。尽管6月17日美联储议息会议后,美元指数大幅反弹,美债收益率出现了短端利率显著上行、长端利率快速下行的“熊平”特征。但6月22日晚间鲍威尔鸽派讲话后,美元指数小幅回落,美债收益率的“熊平”现象也得到了缓解。 另一方面,国内市场方面,在3月、4月、5月连续三个月DR007

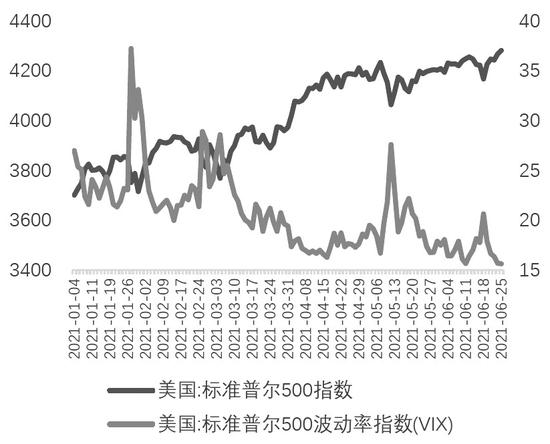

均值位于政策利率2.2%之下,6月银行间流动性继续保持稳定,大部分时间位于2.2%以下。6月25日人民银行以利率招标方式开展300亿元逆回购操作,打破了近四个月以来每日100亿元逆回购操作、每日100亿元逆回购到期的操作惯例,“稳货币”政策导向明显。在此背景下,市场利率持续大幅向上偏离政策利率的可能性不大。 外资及高风险偏好资金入市推动市场上涨 随着投资者对国内外流动性预期的逐渐修复,市场的风险偏好不断提升。从股票市场微观流动性角度来看,做多市场的资金主要来自于以北上资金为代表的外资和以两融资金为代表的A股高风险偏好投资者。从北上资金的角度来看,外资持股占流通A股市值比例与美股走势高度吻合。这是因为外资在做全球市场配置时,更加关注权益资产的总体持仓,而对各个市场的择时关注相对较少。在不发生系统性风险的情况下,外资的流入意愿主要取决于各个市场自身的趋势和赚钱效应。一旦美股发生剧烈调整,外资在收缩风险资产配置的同时也会收缩A股的配置(类似2018年2月、2018年10月、2019年5月和2020年3月)。二季度以来美股市场振荡走高,即使5月12日和6月17日前后美股曾因4月通胀数据超预期和6月美联储议息会议出现短暂调整,但随后便迅速反弹,上周纳斯达克指数更是创出历史新高。此外,在二季度市场调整的过程中VIX指数并未持续走高,说明市场并未出现恐慌情绪。考虑到短期美股出现系统性风险的概率小之又小、加上人民币汇率短线存在被动升值动力,预计北上资金将继续流入。从两融资金的角度来看,5月下旬两融余额就已经突破年初高点,目前依然在持续增加,表明A股市场风险偏好在不断回升。从盘面来看,虽然当前市场板块轮动效应明显、并未形成类似年初机构抱团核心资产似的一致性预期,而高风险偏好资金对于题材股的轮动挖掘,使得两市成交额连续六个交易日维持在万亿元水平之上,有利于整体市场情绪的回暖。

图为2年期和10年期美债收益率(%)

图为标普500与VIX指数 指数短期大概率将维持偏强振荡 就短期而言,我们认为在美联储鸽派、拜登1.2万亿美元基建计划达成协议、人民币升值、国内宏观流动性总体无忧、风险偏好提升的背景下,北上资金将继续增加对A股的配置,指数层面大概率将维持偏强振荡,不排除复制2020年6月末至7月初强势走势的可能性,除非以下三点因素发生重大不利改变: 一是美股走势。自5月以来,市场对于美联储政策导向和美股走势的关注度持续提升。不少投资者认为,随着美国疫苗的普及和就业的恢复,美联储势必要逐渐收回前期过于宽松的政策导向,而8月的Jackson Hole会议很可能成为美联储发出Taper信号的关键时点。我们认为,除非美联储明确释放出Taper信号,否则投资者无需对此过度担忧。就短期而言,在6月22日美联储的鸽派声明以及较低的市场波动率背景下,美股出现系统性风险的概率小之又小,而美股市场的走强有利于北上资金继续增加对A股的配置。 二是人民币汇率。6月17日美联储议息会议前后,美元指数跳升使得人民币汇率随之出现被动贬值。上周随着美元指数出现小幅回落、美债收益率的“熊平”现象也得到了缓解,人民币汇率逐渐企稳。就短期而言,在美联储维持鸽派表态的背景下,预计人民币汇率仍将维持强势。 三是沪深两市成交额。上周A股风格轮动较快,使得上证50和中证500交替表现,跨品种套利方面IC/IH比价持续振荡。美股方面亦是如此,道琼斯指数和纳斯达克指数轮番表现,表明价值和成长在争夺流动性。目前A股流动性争夺现象较为良性,如果成交额能够维持在当前水平,甚至进一步放大,指数层面短期无虞,但如果后期成交量快速萎缩则容易恶化。 操作上,随着上证综指重回3600点以及3月以来箱体上沿等重要技术关口,指数层面出现振荡较为正常。只要上述三点因素并未发生重大不利改变,那么回调即是上车机会。因此,建议投资者密切关注上述三点因素是否发生重大改变,尤其是沪深两市成交额的变动情况。若成交额能够持续维持在当前水平,则指数层面有望维持偏强振荡。考虑到中报季临近和人民币汇率升值影响,上证50指数(3517.4400, -17.58, -0.50%)短线性价比增强,部分题材股可能由于流动性因素而出现回落。在此背景下,单边层面以布局IF、IH多单为主,多IC空IH跨品种套利策略暂时平仓离场。若成交额能够持续进一步放大,市场极有可能复制类似2020年6月末至7月初强势走势。在此背景下,期指三品种均可布局多单。若成交额不能持续维持在当前水平,甚至出现缩量,期指单边多单立刻平仓离场,继续布局多IC空IH跨品种套利。(作者单位:一德期货) |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);