报告要点 全球铜矿产量温和增长,但仍受制于南美,疫情及潜在罢工及政治风险影响南美铜矿产量增长。受益于高铜价刺激,废铜供应增长,中国铜原料4月环比回落,但维持在年内高位,中国精铜5月产量环比回落,受冶炼厂集中检修影响。5月中国铜消费趋弱,在5月中旬铜价调整的刺激下,沪铜(68620, -310.00, -0.45%)终于迎来像样去库,但持续性还需要看铜价走势。 摘要: 5月中国铜消费如我们此前预期般走弱,主要铜加工板块开工率普遍回落,其中主板块铜杆线仍偏弱,铜管和铜板带箔企业开工率环比明显回落。海外铜消费延续改善,但美国房地产销售放缓有负面影响。整体看,全球铜消费增长放缓。 根据WBMS统计数据,一季度全球铜矿产量增长2.3%,全球铜矿产出温和增长,主要是由于南美洲和欧洲矿产出负增长,拖累全球铜矿产出增长的幅度。中国3/4月铜原料供应大增,一方面是受益于中国铜矿产量增长及进口回升,另外一方面是受到废铜和粗铜进口大增。受益于中国铜原料供应大增,中国前4个月精铜产量也保持高增长。受冶炼厂集中检修影响,中国5月精铜产量环比或回落,并且进口亏损幅度较大,5月中国精铜净进口将放缓,5月精铜供应将放缓。 截止5月28日,三大交易所+上海保税库铜库存约为80.7万吨,环比微降,同比增加12.9万吨(2-4月合计累库约24万吨,往年年初普遍累库25-40万吨),显性库存终于将迎来拐点。 风险因素:中国铜消费趋弱超预期、供应增长超预期 一、全球铜消费增长放缓 4月美国房地产市场销售放缓,4月欧美汽车销售环比也有所回落,缺芯片对汽车产销构成一些负面影响,但跟去年同期相比,美国房地产市场及欧美汽车产销均表现强劲,海外铜下游消费延续复苏势头;中国在3/4月铜消费季节性回升后,5月铜消费有放缓迹象。整体上看,全球铜消费增长放缓。 1.1、海外铜消费延续改善 1.1.1 美国房地产市场继续放缓 美国房地产市场整体延续高景气的局面,但最近几个月持续温和放缓。2021年4月成屋年化销量585万套,环比下降约3%,同比增长35%。4月新屋销售年化86万套,环比下降15%,同比增长51%。 图表1:美国成屋销售 单位:万户、%

资料来源:Wind 中信期货研究部 图表2:美国新屋销售 单位:万户、%

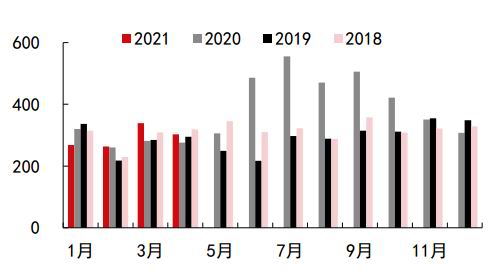

资料来源:Wind 中信期货研究部 1.1.2 海外汽车市场延续回暖,新能源汽车大幅增长 根据OICA统计数据,2021年3月全球汽车销量751万辆,同比增长53%。4月欧美汽车销量放缓,4月欧洲汽车注册量104万辆,环比下降25%,同比增长256%,较2019年4月下降23%,美国4月国产汽车销量34.8万辆,同比增长95%,环比下降4.7%。芯片紧张是汽车产销放缓的重要原因,机构预测今年因缺芯片而导致的汽车产量下降将达到400万辆。 新能源汽车销量延续去年下半年强劲增长的势头,3月全球新能源汽车销量53.2万辆,同比增长176%,环比增长100%,其中3月欧洲新能源汽车销量22.8万辆,环比增长100%,同比增长171%,中国新能源汽车销售22.6万辆,环比增长100%,同比增长107.6%,3月中国新能源汽车销售22.6万辆,环比增长100%,同比增长213%,4月中国新能源汽车销量小幅回落到20.6万辆,1-4月中国新能源汽车累计销量72.1万辆,同比增长227%,1-4月中国新能源车对传统车的替代比例为8.2%,跟2020年5.4%的替代比例相比明显提升。 图表3:全球汽车销量 单位:辆

资料来源:OICA 中信期货研究部 图表4:全球新能源汽车销售 单位:辆

资料来源:Wind 中信期货研究部 1.2、中国铜消费走弱 1.2.1 电力投资增速放缓 4月电力投资达到633亿元,环比回升0.8%,同比增长5.9%,1-4月电力累计投资1968亿元,同比增长26%。1-4月电网累计投资852亿元,同比增长27.2%,1-4月电源累计投资1116亿元,同比增长25.5%。4月电力投资保持在高位,增速较1-2月放缓,就线缆企业普遍反映,电网今年订单下降,同时,过快的价格上涨,电网订单交付也存在一些问题。 图表5:电网投资增速 单位:%

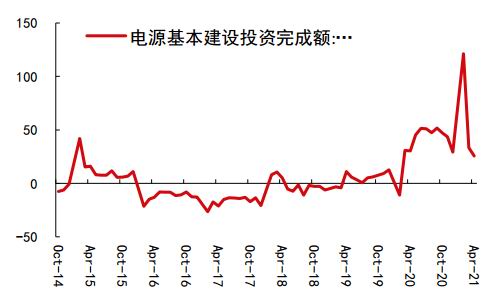

资料来源:Wind 中信期货研究部 图表6:电源投资增速 单位:%

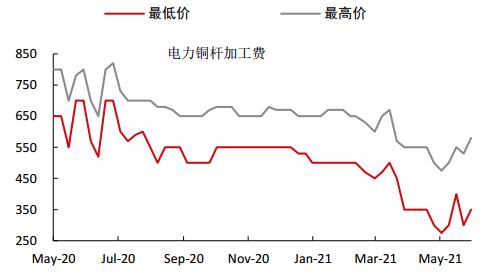

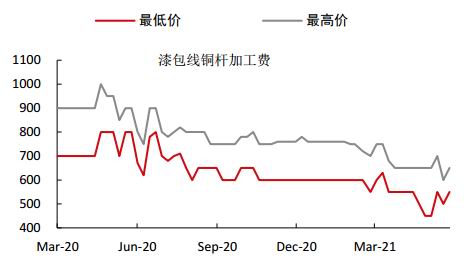

资料来源:Wind 中信期货研究部 进入5月以来,电力铜杆加工费和漆包线铜杆加工费均继续走弱,主要原因还是两条:1、国家电网订单下降,2、铜精废价差处于纪录高位,废铜制杆有较强的价格优势。5月中旬因铜精废价差快速收窄,电力铜杆加工费一度出现反弹,但随着铜精废价差再度扩大,电力铜杆加工费也快速回落。 图表7:电力铜杆加工费 单位:元/吨

资料来源:SMM 中信期货研究部 图表8:漆包线铜杆加工费 单位:元/吨

资料来源:SMM 中信期货研究部 1.2.2 家电出口保持在高位,汽车销售继续放缓 4月空调、冰箱和洗衣机产量环比出现不同程度的回落,但同比保持高增长,而且普遍比2019年同期高,这说明家电行业保持高景气,家电出口保持在高位。2021年4月空调出口768万台,同比增长5.9%;3月冰箱出口383万台,同比增长29.8%。考虑到美国房屋市场近几个月有温和降温,欧美疫情普遍缓和且疫苗接种快速推进,中国家电出口可能逐渐放缓。 图表9:空调出口 单位:万台

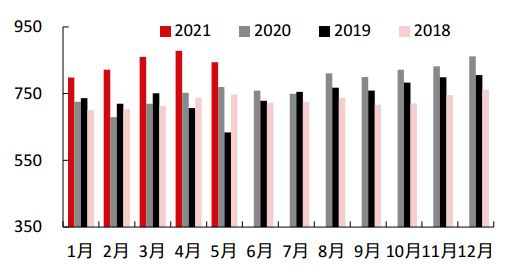

资料来源:Wind 中信期货研究部 图表10:冰箱出口 单位:万台

资料来源:Wind 中信期货研究部 由于2020年4月中国汽车市场基本恢复正常,所以我们看到今年4月汽车销售同比明显放缓,5月份国内汽车销售继续放缓。4月中国汽车销量225万辆,同比增长9%,1-4月累计销售874万辆,较2019年同期同比增长4.7%。5月1-23日中国汽车销量同比增长1%,环比4月同期下降4%。 图表11:5月乘联会汽车销量 单位:辆,%

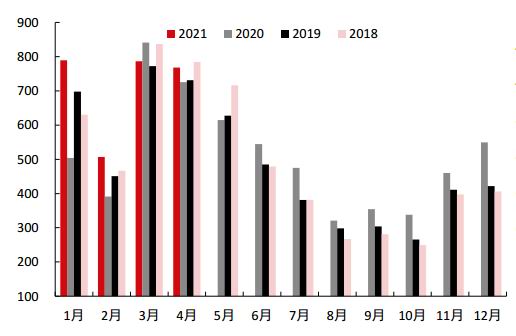

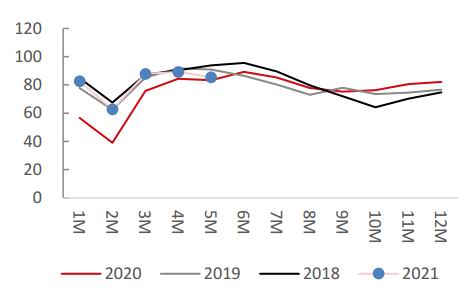

资料来源:乘联会 中信期货研究部 1.2.3 铜加工材开工率回落 从铜加工环节来看,在3/4月季节性回升之后,5月铜杆企业开工率微降,低于过去几年同期水平,铜管企业开工率明显回落,铜板带箔企业开工率也自高位回落。总体来看,我们认为5月铜材企业开工率将回落,并且低于往年同期水平,间接说明国内铜消费走弱。 图表12:铜材企业开工率 单位:%

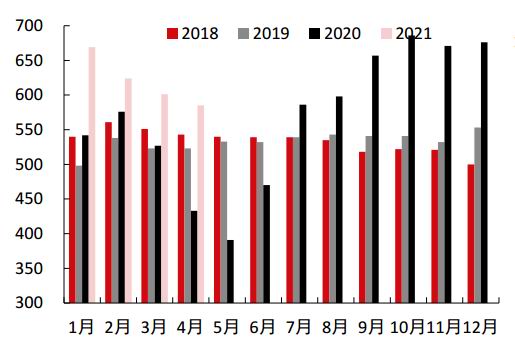

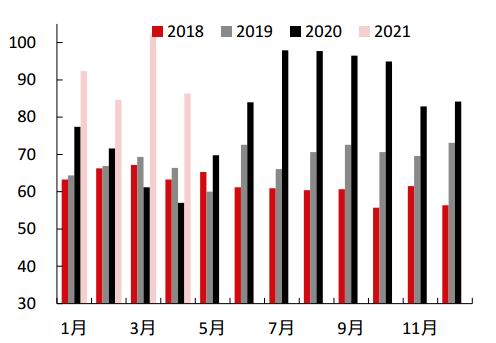

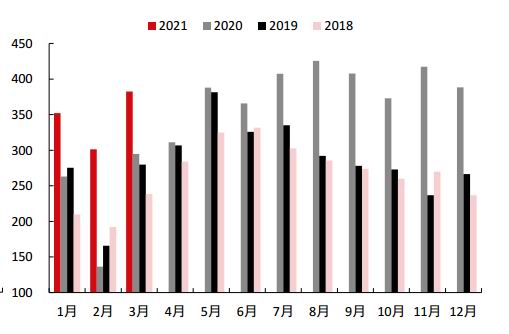

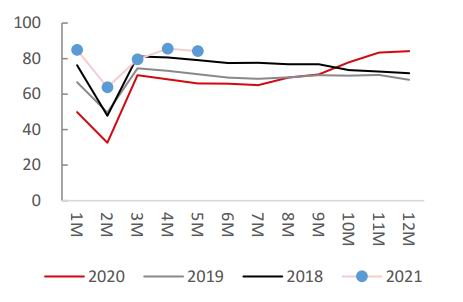

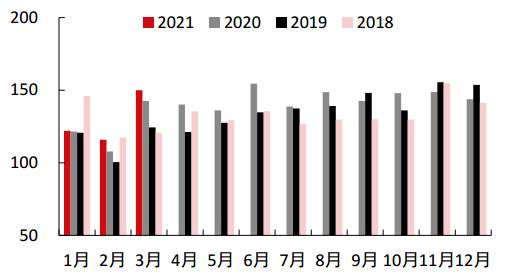

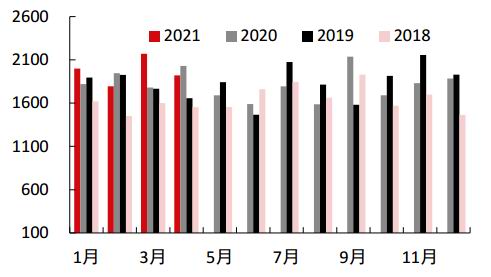

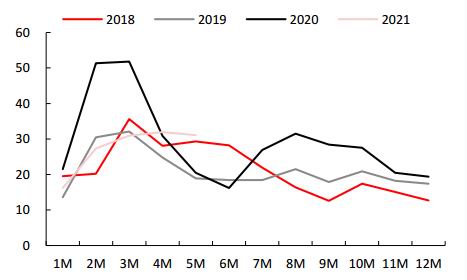

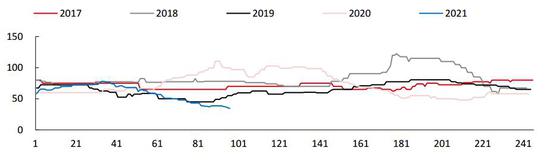

资料来源:SMM 中信期货研究部 图表13:铜杆企业开工率 单位:%

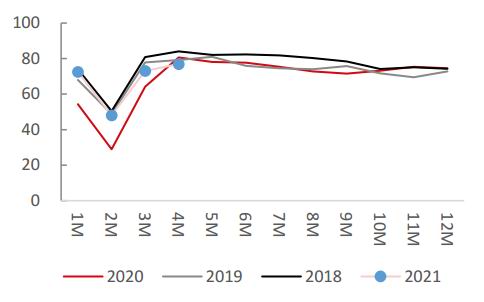

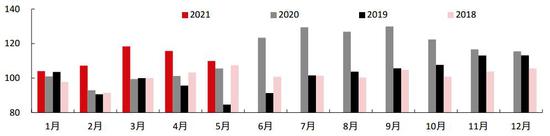

资料来源:SMM 中信期货研究部 图表14:铜管企业开工率 单位:%

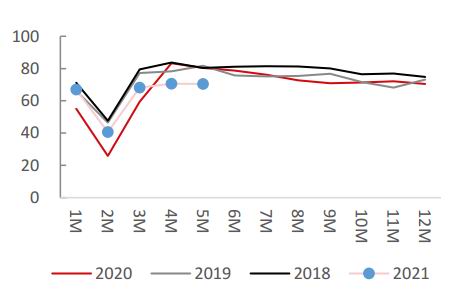

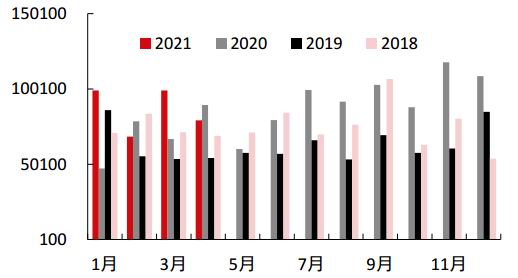

资料来源:SMM 中信期货研究部 图表15:铜板带箔企业开工率 单位:%

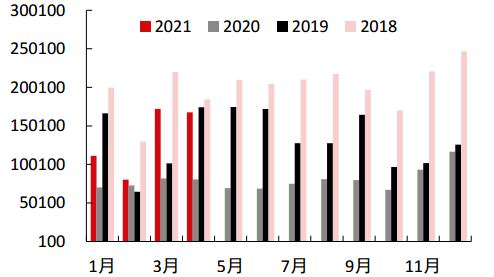

资料来源:SMM 中信期货研究部 1.2.4 中国精铜表观消费维持在高位 2021年4月中国精铜表观消费小幅回落,尽管4月精铜产量继续回升,但精铜进口下降,并且精铜出口增长,这使得4月精铜表观消费环比回落,4月中国精铜表观消费同比增长14%,1-4月累计同比增长13%。考虑到5月精铜产量下降,我们估计5月中国精铜表观消费同比增速将收窄到4%。 图表16:中国精铜表观消费量 单位:万吨

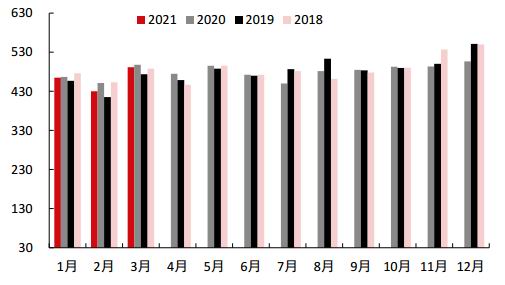

资料来源:Wind SMM 中信期货研究部 二、全球铜矿产出温和增长,中国精铜供应放缓 根据WBMS统计数据,一季度全球铜矿产量增长2.3%,全球铜矿产出温和增长,主要是由于南美铜矿产出负增长,拖累全球铜矿产出增长的幅度。中国3/4月铜原料供应大增,一方面是受益于中国铜矿产量增长及进口回升,另外一方面是受到废铜和粗铜进口大增。受益于中国铜原料供应大增,中国前4个月精铜产量也保持高增长。 2.1 海外铜矿产出温和增长,主要是受到南美拖累 秘鲁和智利3月铜矿产量走势继续分化,3月秘鲁铜矿产量16.6万吨,同比增长20%,环比回升6%,3月智利铜矿产量49.2万吨,同比下降1%,环比回升14%,1-3月秘鲁和智利铜矿产量同比分别增长3%和下降2%。南美铜矿产量没有增长主要是受到疫情的干扰,劳资纠纷也是一个重要原因。当前南美铜矿可能还面临政治风险,智利政府考虑给矿企加税,秘鲁总统候选人准备效仿智利,这可能会对南美铜矿长期产量构成负面影响。 同期,海外其余地区产量均有不程度的回升,我们看到刚果金Kamoa-Kakula铜矿5月25日生产出第一批铜矿,这意味着该矿第一期项目经过反复提速后终于投产,这说明在铜矿高利润的背景下,矿企有较强的动力去积极生产。5月初秘鲁Mina Justa铜矿投产,年产量约10万吨;紫金矿业塞尔维亚Timok铜金矿预计在6月投产,年产量约为7.9万吨。 根据WBMS统计的数据,1-3月全球铜矿产出516万吨,同比增长2.3%。考虑到智利疫苗接种较高,5月中旬每百人接种在90剂以上,我们认为二季度疫情对南美铜矿产出的负面影响有望进一步弱化,全球铜矿产量将继续改善。 图表17:智利铜矿产量 单位:千吨

资料来源:INE 中信期货研究部 图表18:秘鲁铜矿产量 单位:千吨

资料来源:INEI 中信期货研究部 2.2 中国铜原料供应维持在高位,精铜供应放缓 2021年3月中国铜矿产量15.8万吨,同比增长10%,1-3月中国铜矿产量39.5万吨,同比增长6%,受益于高铜价及新扩建项目投产。4月中国铜精矿进口192.1万实物吨,同比下降5.3%,1-4月累计进口788.7万实物吨,同比增长4.1%。4月废铜进口16.8万吨,同比增长108%,1-4月累计进口53.1万吨,同比增长74%。4月粗铜进口7.9万吨,同比下降11.5%,1-4月累计进口34.6万吨,同比增长22.5%。 图表19:中国铜矿产量 单位:千吨

资料来源:SMM 中信期货研究部 图表20:中国铜矿进口量 单位:千吨

资料来源:Wind 中信期货研究部 图表21:中国阳极铜进口 单位:吨

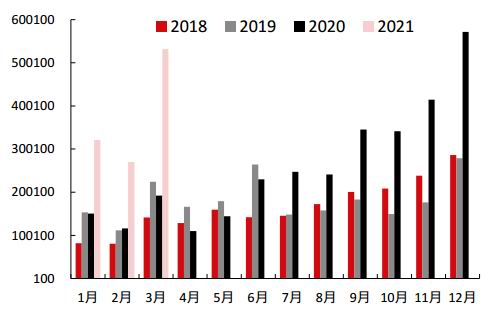

资料来源:SMM 中信期货研究部 图表22:中国废杂铜进口 单位:实物吨

资料来源:Wind 中信期货研究部 4月SMM中国精铜产量87.8万吨,同比增长17%,1-4月中国精铜产量累计335.9万吨,同比增长17%,SMM预测5月精铜产量将小幅回落到84.4万吨,同比增长10%。4月中国未锻造铜与铜材进48.5万吨,同比增长5.1%,1-4月累计进口192.3万吨,同比增长9.9%,4月精铜进口约为30.3万吨,同比增长9.7%,1-4月累计同比增长3.2%。考虑到5月精铜进口亏损较大,估计5月精铜净进口有望继续回落。 图表23:中国精铜产量 单位:千吨

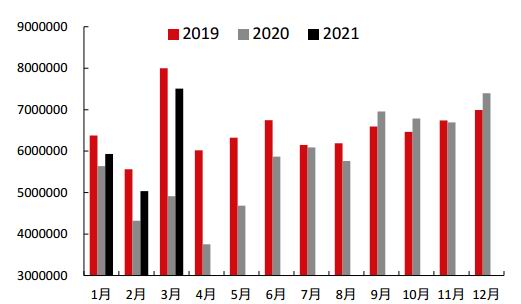

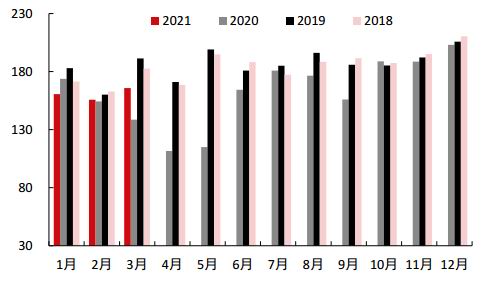

资料来源:SMM 中信期货研究部 图表24:中国精铜进口量 单位:千吨

资料来源:Wind 中信期货研究部 2.3、沪铜终于迎来去库,但现货仍偏弱 进入4月份以来,沪铜库存和SMM三地铜社库均没有像往年一样去库,反倒是库存出现温和持续回升,直到5月中旬才开始下降。现货端也表现的偏弱,沪铜升水弱于往年同期,洋山铜溢价持续走弱。 2.3.1 沪铜迎来去库,但持续性还要看铜价 二季度是铜消费的传统旺季,一般年份在进入二季度后都会展开去库,但今年却表现的较为异常,在4月初沪铜库存略降之后便震荡走高,去库表现得异常艰难,SMM三地铜社库也不断走高。 图表25:沪铜库存 单位:吨

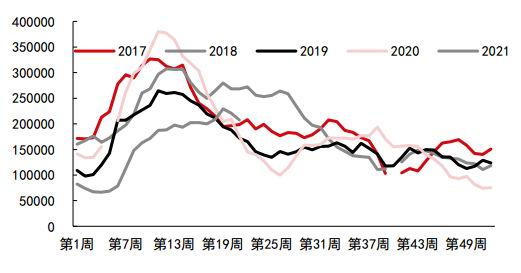

资料来源:Wind 中信期货研究部 图表26:SMM三地铜社库 单位:千吨

资料来源:SMM 中信期货研究部 今年之所以出现这种局面,我们认为跟消费提前透支有一定关系,春节期间就地过年政策鼓励企业不放假,部分订单较好的企业在春节期间开足马力生产。同时,高铜价对消费也有一些负面抑制,尤其电力相关的板块。 铜价在5月中旬调整后,这为沪铜去库创造了一些条件,我们看到下游逢低买盘,叠加冶炼厂集中检修及出口增多,这在一定程度上驱动沪铜去库。考虑到这个去库并非是由需求主动推动的,进一步去库的节奏还是要看铜价走势。 截止5月28日,三大交易所+上海保税库铜库存约为80.7万吨,环比微降,同比增长12.9万吨(今年2-4月3大交易所+上海保税库累计增长约24万吨,往年年初普遍增长25-40万吨,今年累库总量相对偏低)。截止5月28日,SMM三地(广东、江苏和上海)铜社库31.07万吨,自年内高位回落。总体来看,显性库存终于迎来去库拐点。 2.3.2 现货升水弱于往年同期,进口需求低迷 4月中旬以后,沪铜现货升水出现了明显的走弱,不仅仅表现为由之前升水转为大幅贴水,而且是明显弱于往年同期水平,这是消费逐步趋弱的信号。5月份,伦铜Cash-3M价差也由升水转为贴水,这说明在中国消费趋弱的背景下,海外消费回升的力度也并不强。 图表27:上海铜现货升水 单位:元/吨

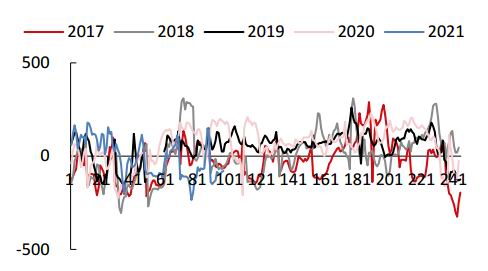

资料来源:SMM 中信期货研究部 图表28:伦铜Cash-3M 单位:美元/吨

资料来源:Wind 中信期货研究部 图表29:洋山港铜溢价 单位:美元/吨

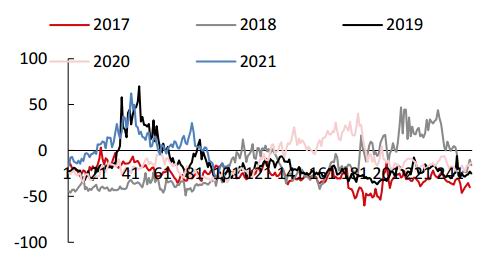

资料来源:Wind 中信期货研究部 洋山港铜溢价在3月份以来呈现持续震荡下降的势头,直到5月中旬才止跌,当前洋山港铜溢价处于历史同期较低的水平,这说明国内进口需求疲弱。 中信期货 郑琼香 覃静 沈照明 |

|

|  |

|