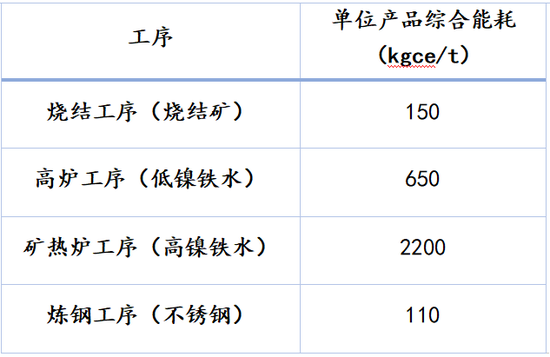

来源: 国泰君安期货 摘要 【热点:印尼又出幺蛾子?从“禁矿”到“禁铁”的影响】2021年6月22日,CNBC报道称:“印尼能源和矿产资源部提议限制建设FeNi和NPI这两类镍冶炼厂。因为这两类镍产品的附加值低,印尼政府计划限制FeNi和NPI冶炼厂建设和出口,鼓励建设硫酸镍或不锈钢等冶炼厂”。 6月22日CNBC发布政府将限制FeNi和NPI冶炼厂的消息 2021年6月22日,CNBC报道称:“印尼能源和矿产资源部提议限制建设FeNi和NPI这两类镍冶炼厂。因为这两类镍产品的附加值低,印尼政府计划限制FeNi和NPI冶炼厂建设和出口,鼓励建设硫酸镍或不锈钢等冶炼厂”。 这则消息并非由官方渠道发布,需要进一步考证内容的真实性。但可以先从这条消息背后,谈一谈印尼政府目前所面临的难点和其希望实现的价值是什么。 1 全球镍矿资源稀缺并且有限,印尼政府希望实现镍矿的价值最大化。对于政府而言,关注的是最终产品价值,镍矿加工至不锈钢和硫酸镍后,货值的绝对价格高于FeNi和NPI。但对于企业来说,企业不仅关注售价,还关注成本和毛利。 从利润率角度而言,进一步加工至不锈钢或者硫酸镍的毛利率与加工至FeNi和NP的毛利率在当前基本持平,进一步深加工所带来的收益非常有限。新进入印尼的企业,必然是希望选择成本收益最大化的镍铁行业,印尼政府的这一规则恰好是在指引和鼓励新进入企业选择高附加值但低毛利的二次加工行业。 2 在碳中和的引导下,印尼政府与其他各国相同都在寻求低碳的生产方式。以红土镍矿为原料冶炼不锈钢过程中,镍矿冶炼高镍铁排放80%的碳排放量,高镍铁冶炼至不锈钢的碳排放量占20%,深加工至不锈钢将大幅减少单位产品的碳排放量。对于硫酸镍产品而言,除了高冰镍工艺外,湿法冶炼硫酸镍的碳排放量远远小于火法冶炼硫酸镍或者镍铁产品。 以红土镍矿为原料冶炼不锈钢企业的产品能耗

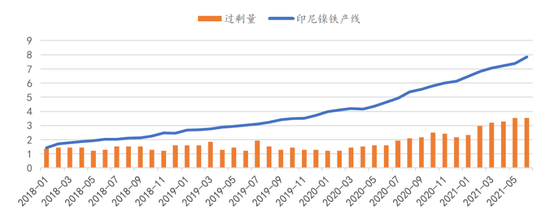

资料来源:福建省工业和信息化厅,国泰君安期货产业服务研究所 印尼曾作出承诺,到2030年将温室气体减排幅度至少较2015年减少29%,在碳排放约束下,印尼政府限制高碳排的火法工艺以及鼓励水电生产是大势所趋。 3 作为拥有镍矿资源禀赋的国家,向塑造世界最大的电池基地而转型。前期,印尼已经引入了大量新能源电池所需的镍中间品和硫酸镍的生产企业。2021年7月,印尼首家电池生产企业LG化学确也将开工,电池厂的产能为10GWh,总投资为98亿美元。印尼的野心不再仅仅停留在打造世界最大的镍铁冶炼厂,而是转向塑造世界最大的电池基地。 但是如果“印尼禁铁”落地,将对整个产业链、镍价和钢价造成什么影响?以区分仅限制镍铁新增产能和同时限制镍铁投产及出口两种情况来讨论。 如果印尼仅限制镍铁新增产能,导致我国生产不锈钢的所需原料受限,将同时推涨镍价和钢价。这与近期的表现相似,2021年上半年,在海外需求和国内不锈钢粗钢产量高位维持的情况下,出现镍系资源供应紧张的局面,镍系价格上涨的同时,抬高不锈钢价格,镍钢齐涨。 印尼禁止镍铁出口将在国内形成镍铁过剩

资料来源:SMM,国泰君安期货产业服务研究所 如果印尼同时限制镍铁投产及出口,镍元素将以不锈钢的形式流入中国,利空我国不锈钢价格。而印尼取消镍铁出口将大幅减少中国的镍资源供应,我国不锈钢厂巧妇难为无米之炊,对沪镍(138320, 920.00, 0.67%)价格形成利多,利空不锈钢利润。 虽然印尼政府在执行禁矿政策时经常反复多变,2014年开始的印尼禁矿上演了长达6年之久的起承转合,基于印尼禁矿的历史经验,市场担心禁铁会复制禁矿时期的“禁禁停停”。 但是我们认为印尼并不需要中途取消镍铁出口的禁令,因为按照目前印尼在建的新能源相关项目,基本可以充分消化由于镍铁禁止出口而导致的镍矿冗余的情况,并且随着新能源产线的增加,镍矿的需求将进一步加大。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);