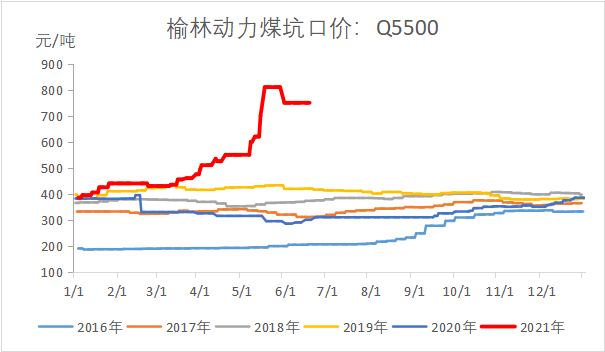

原标题:动力煤(847, -0.80, -0.09%)下游需求持续旺盛 密切关注保供、安保和进口政策变化

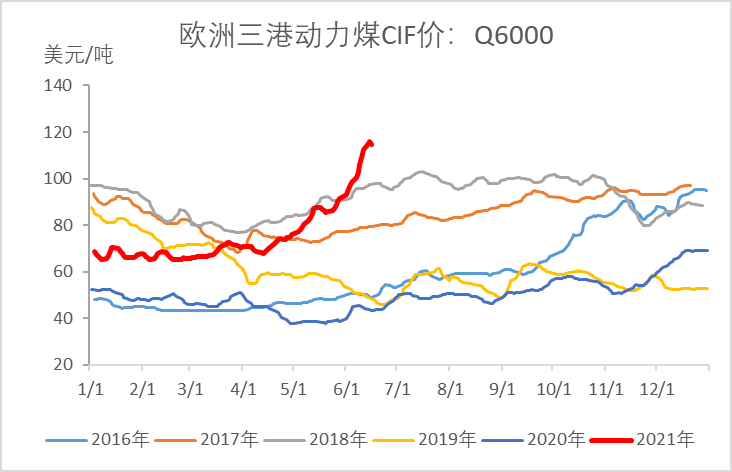

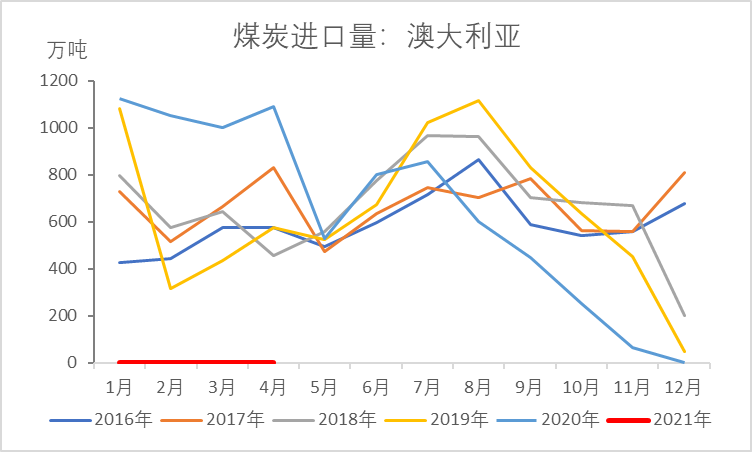

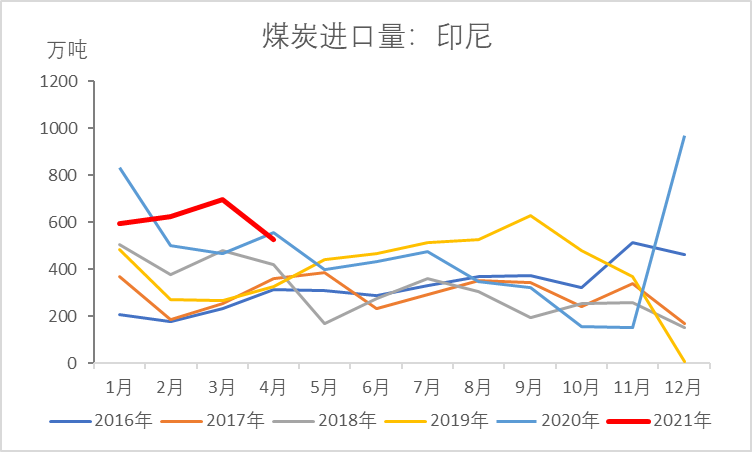

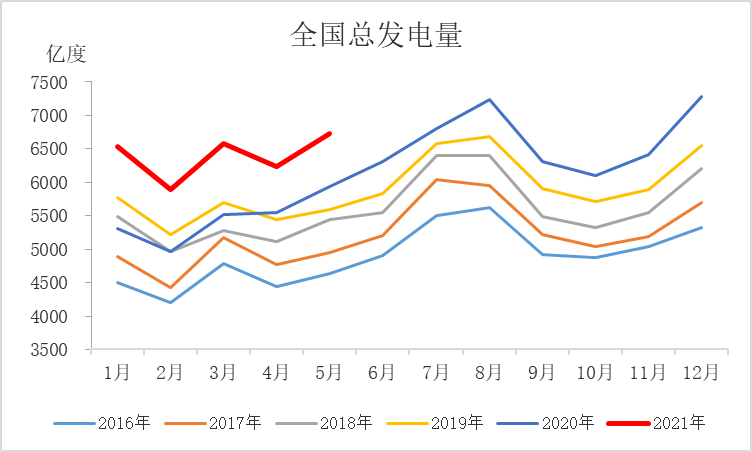

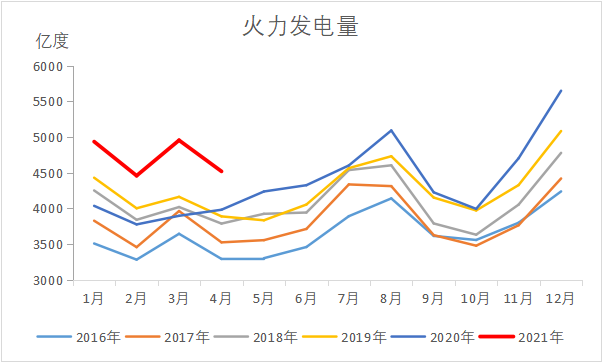

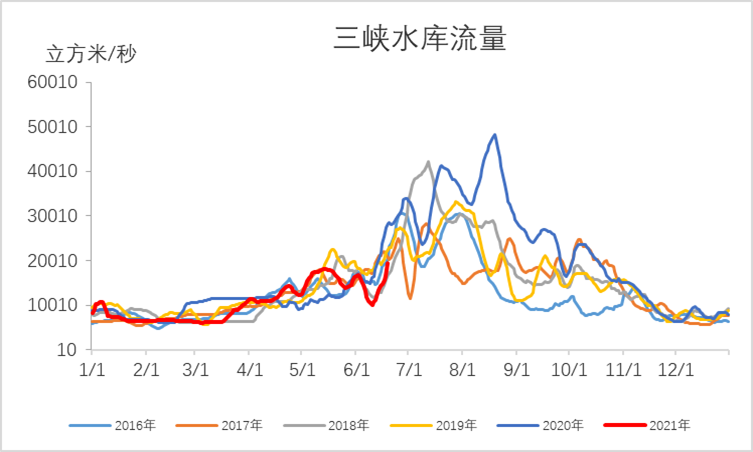

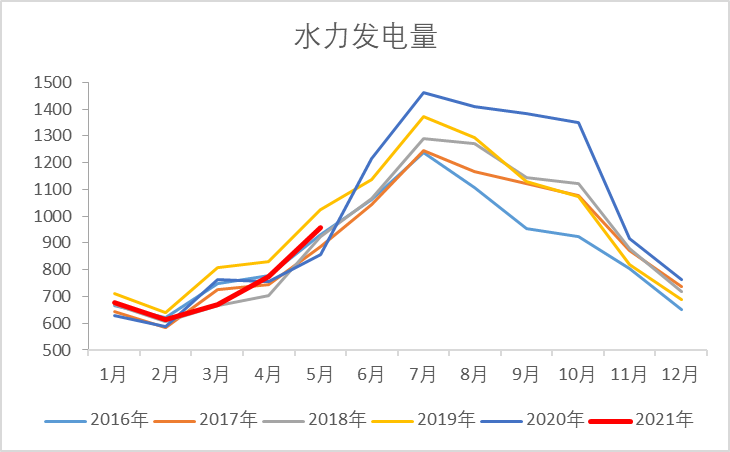

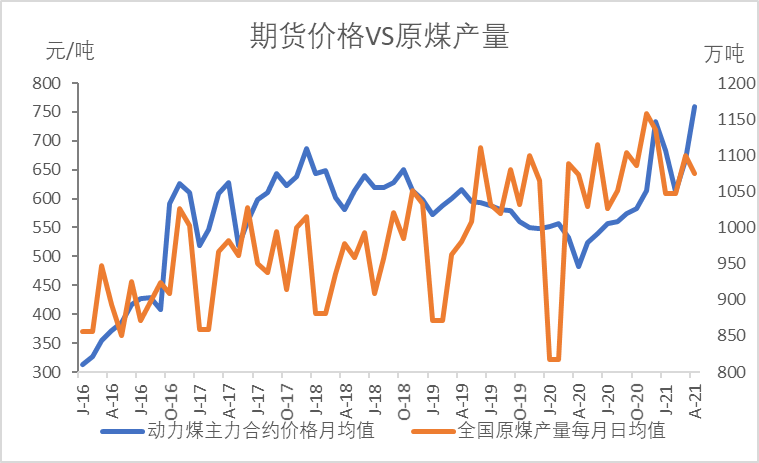

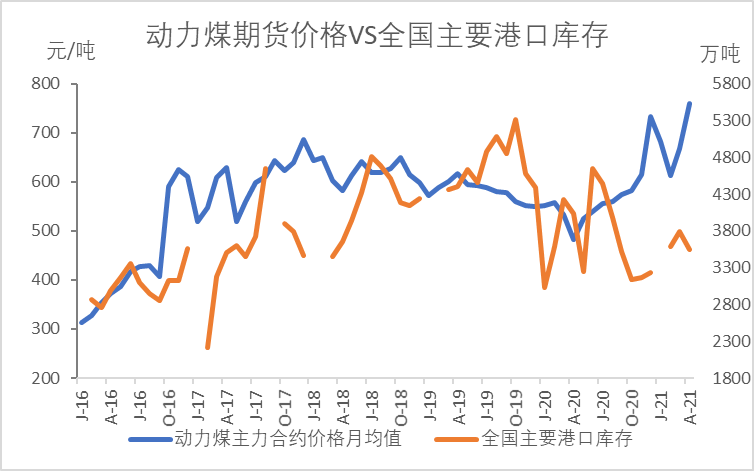

动力煤基本面分析 供给方面,煤炭安全生产形势严峻,多地安保措施升级:河南省约70%-80%的煤矿停产,华中地区煤炭供需紧张。6月16日山西泰业煤矿发生事故导致七人被困。山西决定从6月10日起全省开展为期一个月的安全生产集中检查督查。煤炭产量短期内难以出现较大幅度增长,预计本周内煤炭供应继续偏紧。 进口方面,受日韩、印度、台湾等亚洲国家和地区的强劲需求支撑,纽卡斯尔港、南非理查兹湾港和欧洲三港动力煤集体大幅上涨。虽然浙江、江苏、福建除澳煤外已全面放开进口煤管控,但受制于进口船期及进口资源偏紧,预计6月底前到港资源有限;澳煤进口政策仍没有确切消息放开。印尼煤供应仍偏紧,预计近期进口量难以明显增长。 库存方面,受制于煤炭产能增产困难,而贸易商随封航解除,北上拉煤积极,北方港口煤炭调入量不及调出量,预计库存以下降为主。 下游方面,电力生产增长较快。能源局公布5月份全社会用电量同比增长12.5%。火电厂补库压力较大,个别电厂甚至出现了电煤告急的情况。从7号开始,陆陆续续有终端用户招标放出,开始了新一轮的集中招标补库。但随着长江流域雨季到来,水力发电量恢复常年同期水平,华南中部及云南东部等地部分地区累计降水量较常年同期偏多5-8成;华北、东北累计雨量较常年同期偏多5成至1倍。未来一段时间,我国中东部雨带较前期北抬,北方地区降水增多,预计将比常年同期偏多4-7成,水力发电量有望增至2019年水平,比常年同期高10%左右,但仍难弥补火电需求。 综合来看,传统煤炭夏季消费旺季近在咫尺,终端补库需求强烈。但是,在保安全生产的情况下,短期内国内煤矿产量大概率难以有明显增量。港口完成疏港后,受成本倒挂、产地供应偏紧等因素制约,港口调入难有较大改善,而终端补库将带动调出好转,港口或将迎来一轮降库。进口煤方面,目前确定的进口煤政策,受时间窗口的限制,进口煤增量或有限。短期煤炭供需仍然偏紧。

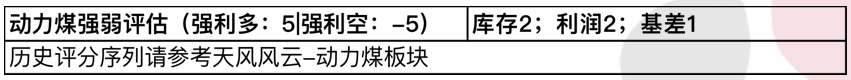

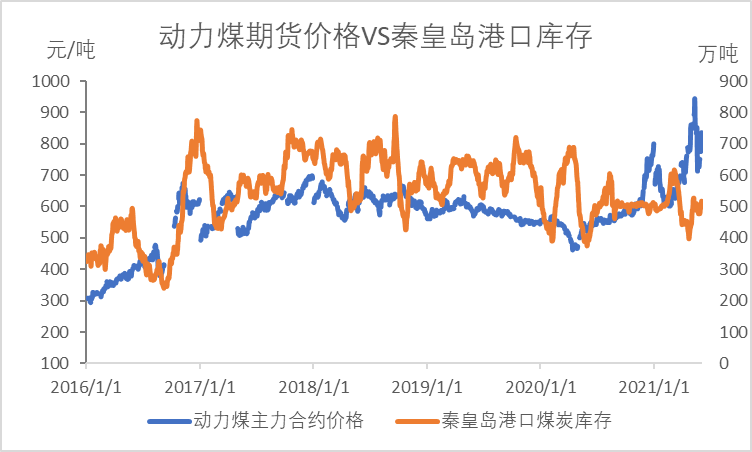

动力煤市场价格分析? 动力煤现货价格 6月18日,CCTD秦皇岛周度均价:5500综合价795元/吨,上涨19元/吨,现货价950元/吨,上涨28元/吨,5000现货价851元/吨,上涨28元/吨。煤价继续呈现淡季不淡的特点,价格比历史同期高四成以上。

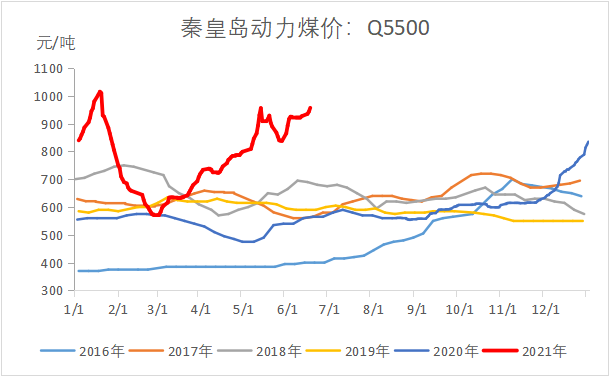

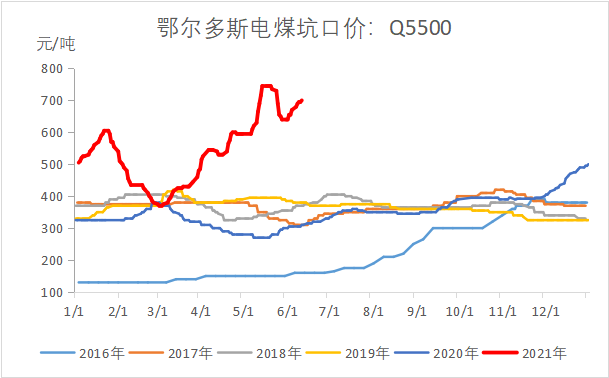

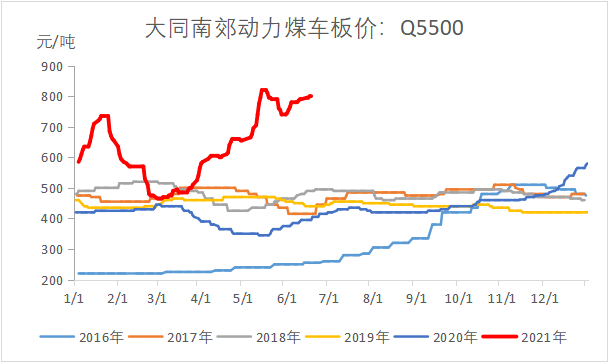

数据来源:CCTD、天风期货 动力煤产地价格 煤炭主产地安保政策和土地手续不断执行,供不应求的局面短期内难以改变。 近日河南区域煤矿大面积停产使得河南省内及湖北等地电厂转向榆林地区采购煤炭,榆林地区在产煤矿排队拉煤车辆增多,整体车多煤少,区域内煤价以稳为主;鄂尔多斯地区在产煤矿煤炭维持供不应求状态,煤价稳中有涨。

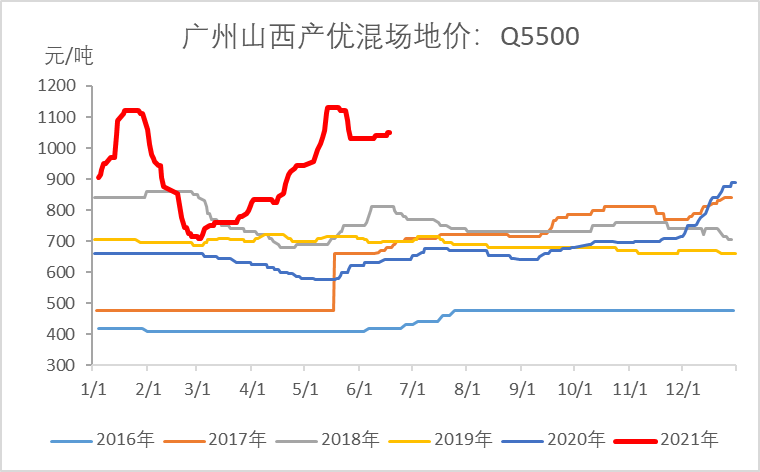

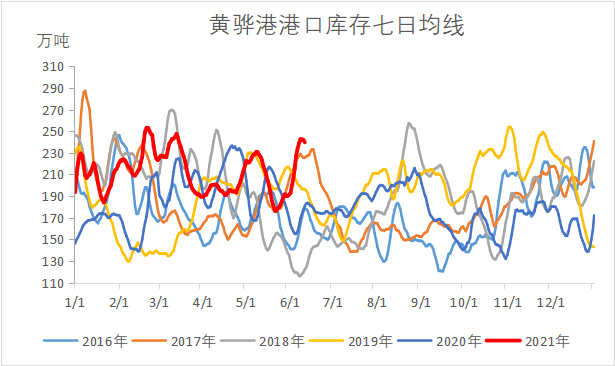

数据来源:CCTD、天风期货 动力煤国内港口价格 当前终端用户纷纷寻求6月底前到港的进口煤货盘,但由于前期贸易商低价甩货再加上印尼矿方因为天气等原因增产较难,市场上6月份货源寥寥无几。

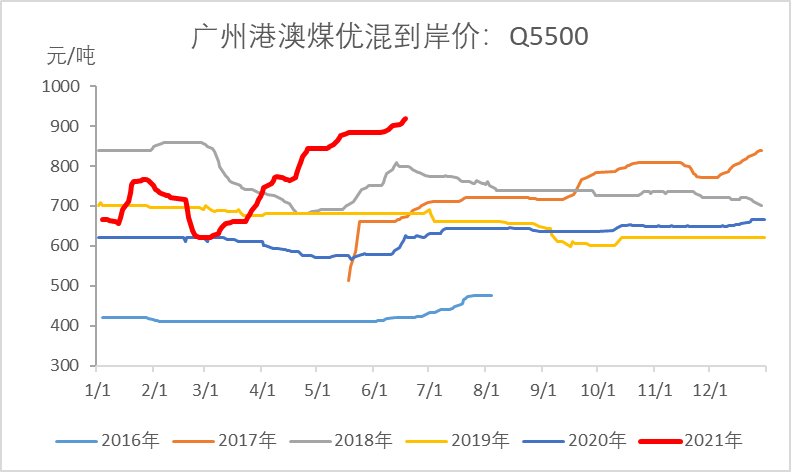

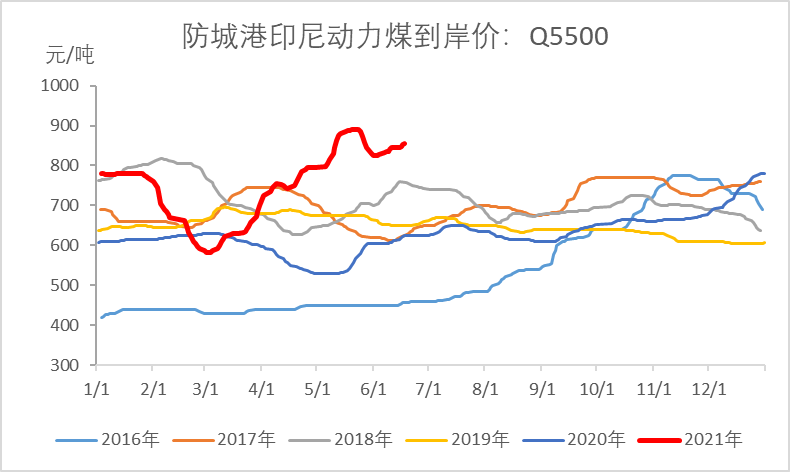

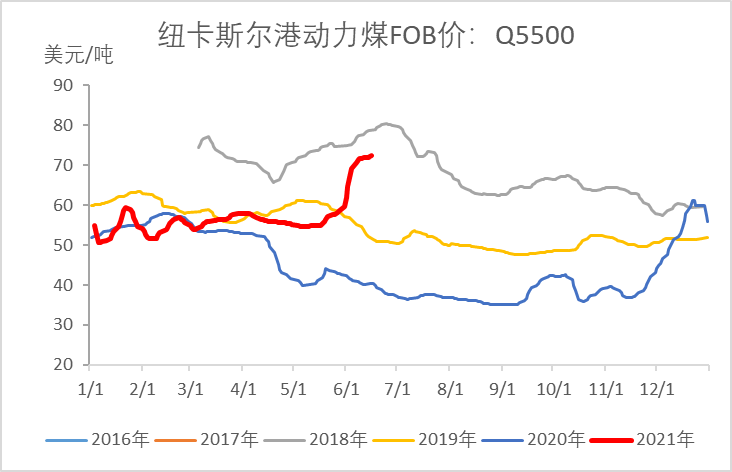

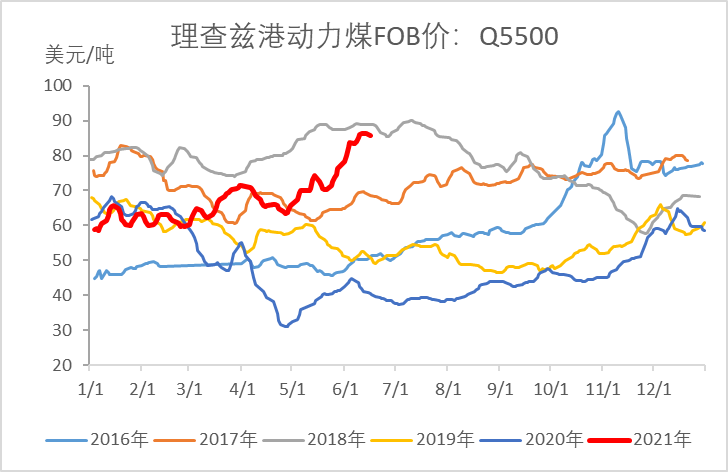

数据来源:CCTD、天风期货 动力煤国际港口价格 全球煤炭供应处于整体偏紧状态。印尼煤受亚太地区需求刺激供应紧张。哥伦比亚供应不断受到煤矿工人罢工的影响。南非运煤铁路下月检修,煤企限产,理查兹港库存处于历史低位,出口量收窄。

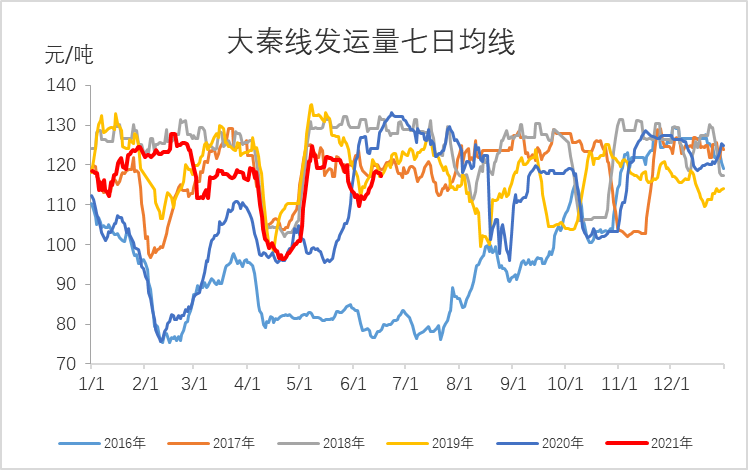

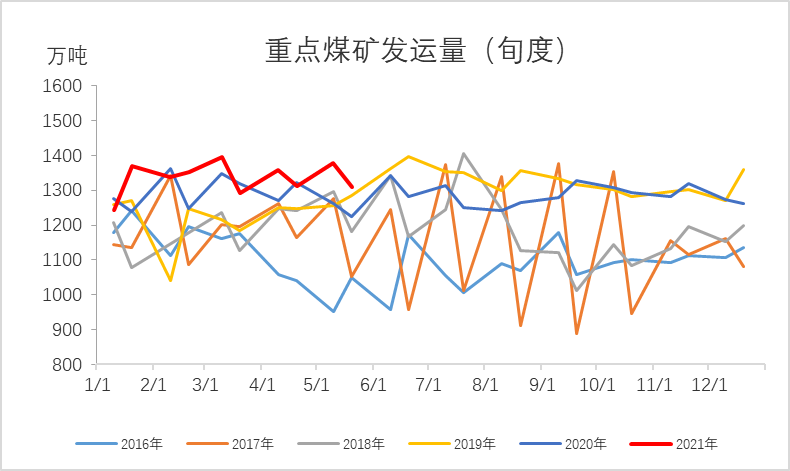

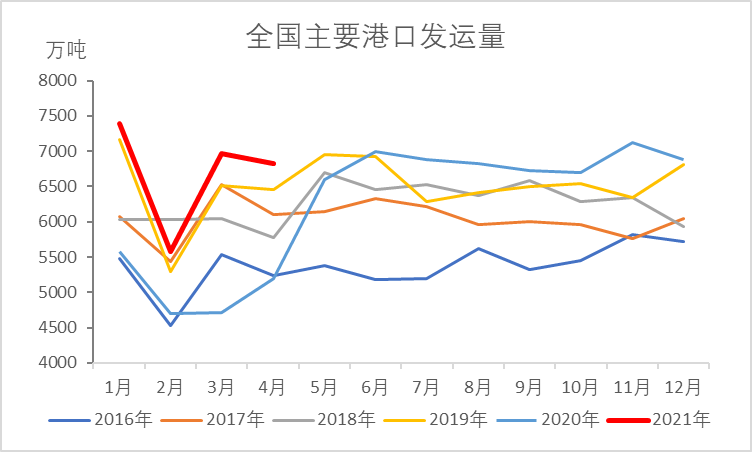

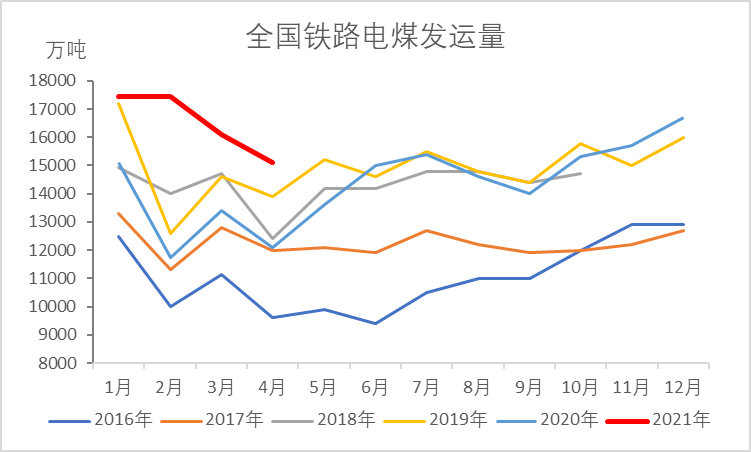

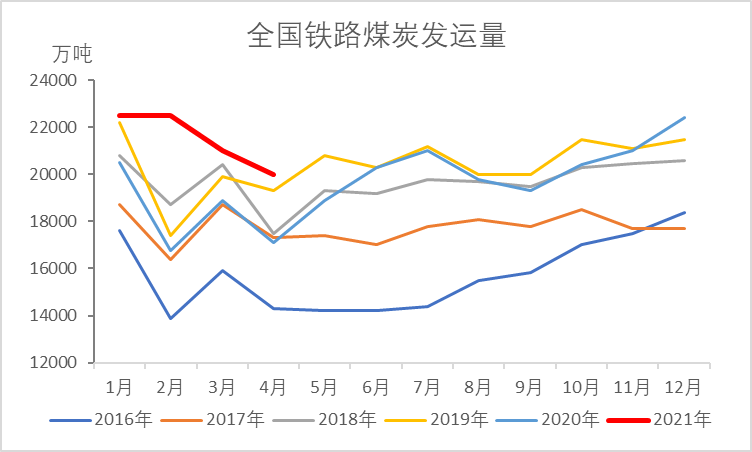

数据来源:CCTD、天风期货 动力煤的供给? 煤炭发运量 根据大秦线的发运量和重点煤矿发运量显示,煤炭的发运在下游旺盛的需求下并没有明显增长。

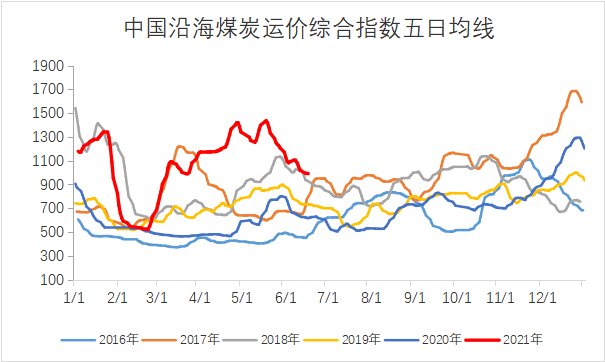

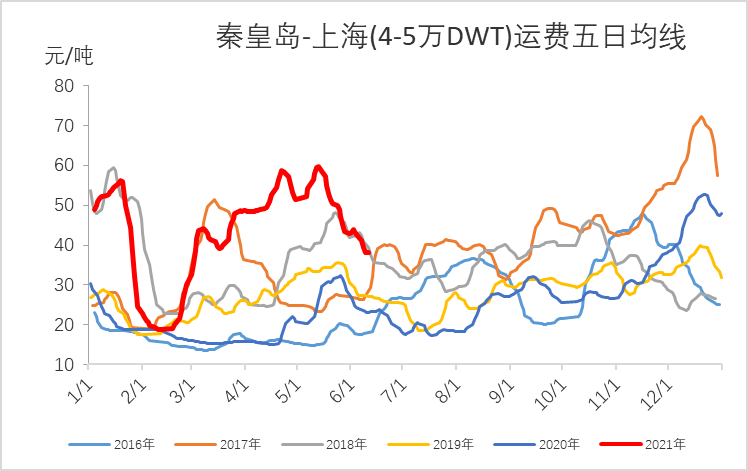

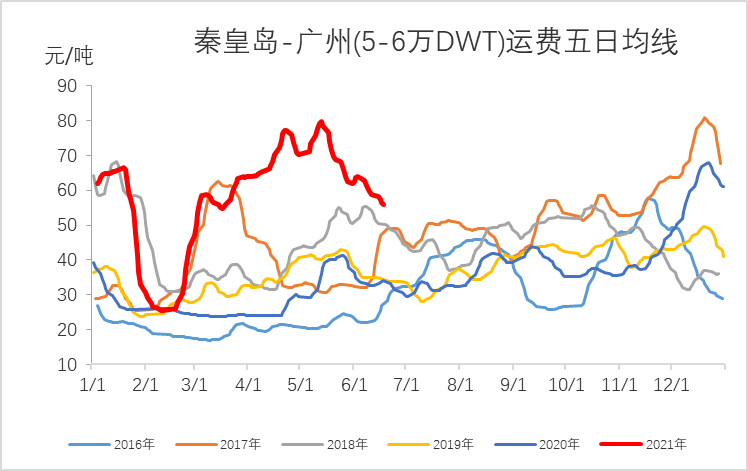

数据来源:CCTD、天风期货 沿海动力煤运价 近期政策调控频繁,加之海运费进入下行通道,下游观望情绪较浓,市场成交较前期走弱。

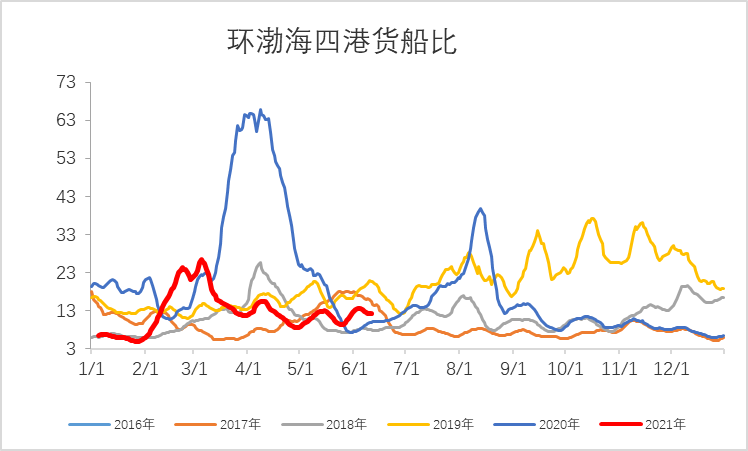

数据来源:CCTD、天风期货 煤炭发运量 5月环渤海四港煤炭日均调入量196.02万吨,比上月日均调入量增加10.18万吨,较去年同期增加36.86万吨;日均调出量187.23万吨,比上月日均调出量下降5.61万吨,较去年同期增加5.22万吨。

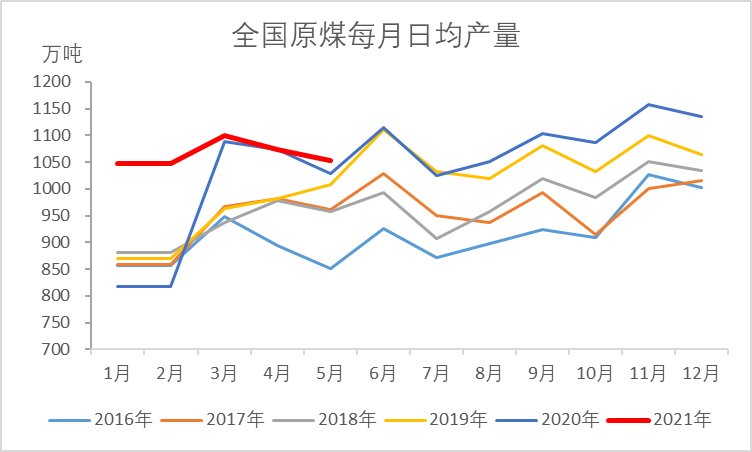

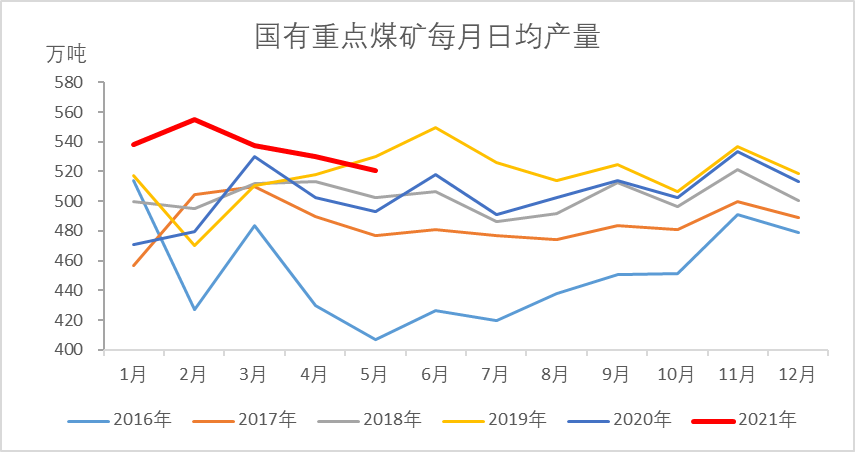

数据来源:CCTD、天风期货 动力煤供应数据 6月是“安全生产月”,但是接连发生的多起煤矿事故再次为安全生产工作敲响警钟。为保障煤矿正常生产,近期主产地一些煤矿已经开展或计划开展设备检修工作,导致出现停产、减产现象,供应有趋紧的态势。据CCTD监测,榆林区域煤矿开工率有所下降,由5月末的74%降至目前的73%左右;鄂尔多斯6上旬公路煤炭销量在1200万吨左右,与去年同期基本持平,但是明显低于5月上旬和2019年同期水平。

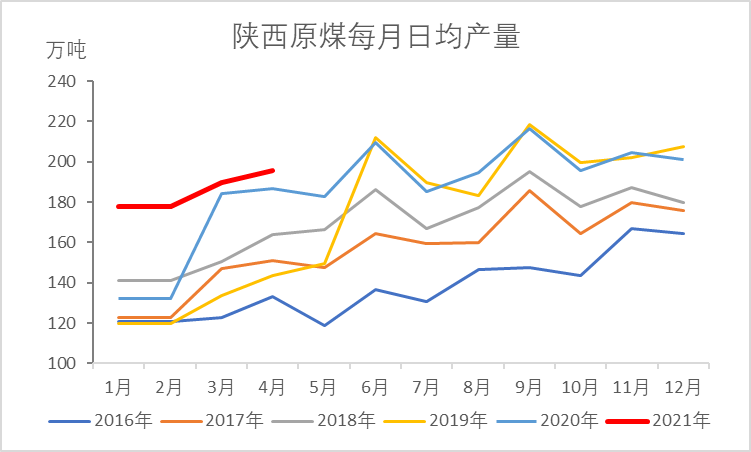

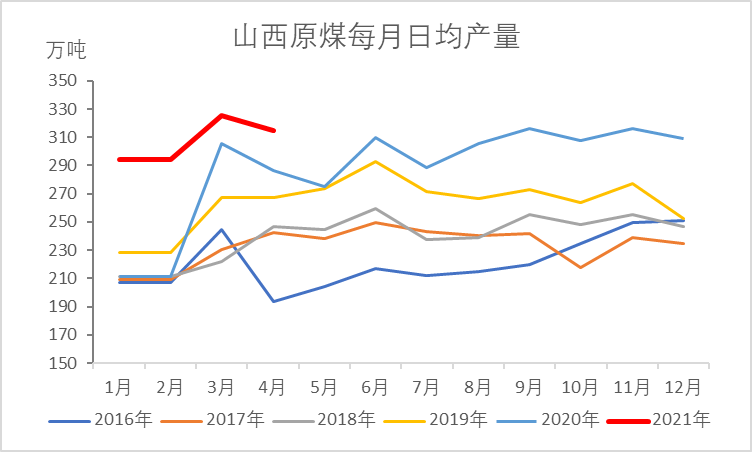

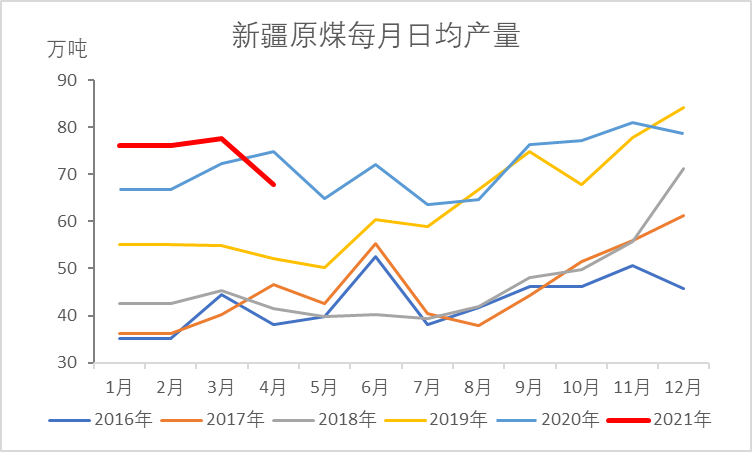

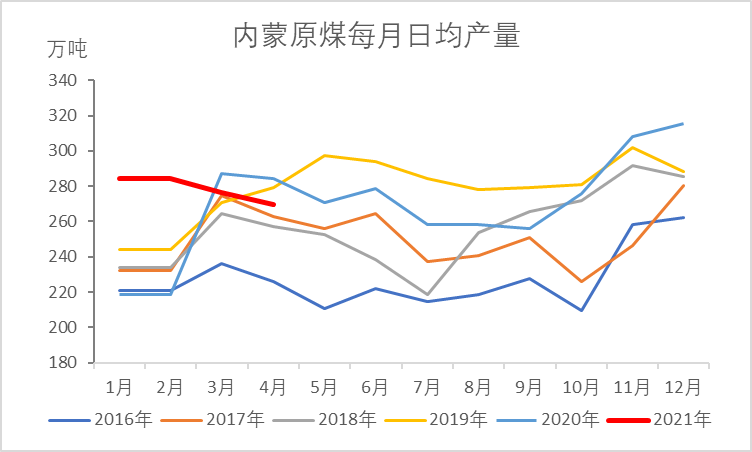

数据来源:统计局、全国煤炭运销协会、天风期货 动力煤主产地数据

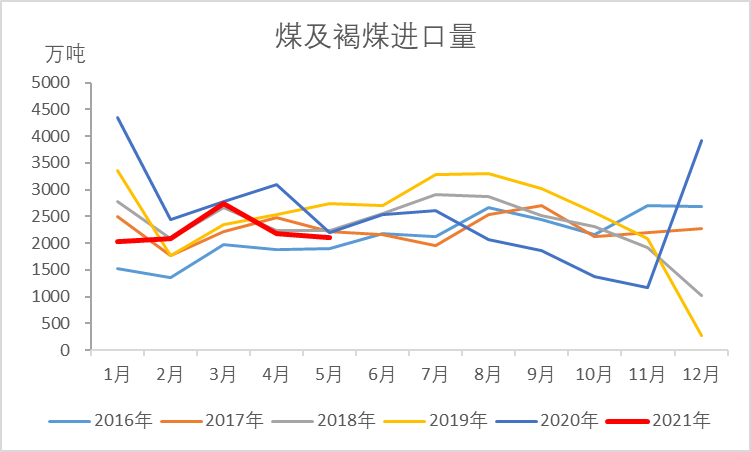

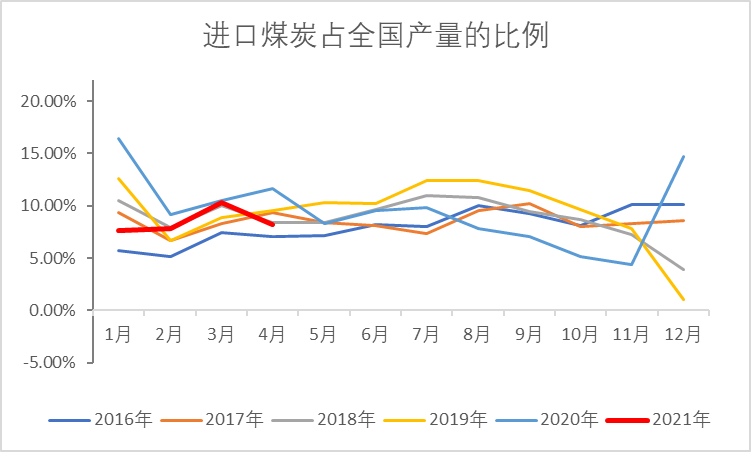

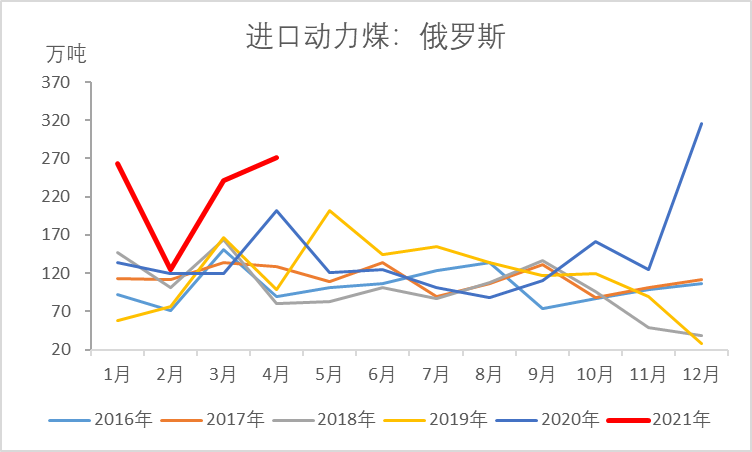

数据来源:统计局、天风期货 动力煤进口量 6月份,华东和华南部分省份将全面放开对除澳洲煤以外的进口煤管控,6月底前到港的进口煤货源可以不计入全年额度。进口煤政策放宽的消息对市场情绪有一定提振。尽管进口煤放宽政策带来的利好,但由于印尼煤生产和装运仍然受到降雨影响,煤炭进口增量有限。

数据来源:海关总署、天风期货 动力煤进口量:分国家 今年印度尼西亚是我国进口煤来源第一大国,但进口量同比小幅减少,主要受制印尼降雨,为弥补澳大利亚进口的缺口,我国增加了从其他国家的进口量。从俄罗斯和加拿大进口煤数量同比分别增加了26.3%和32.8%,从蒙古国和哥伦比亚和美国进口煤数量同比分别增加了75.1%、125.2%和571.6%,从南非进口煤数量也由无到有。

数据来源:CCTD、天风期货 煤炭发运量

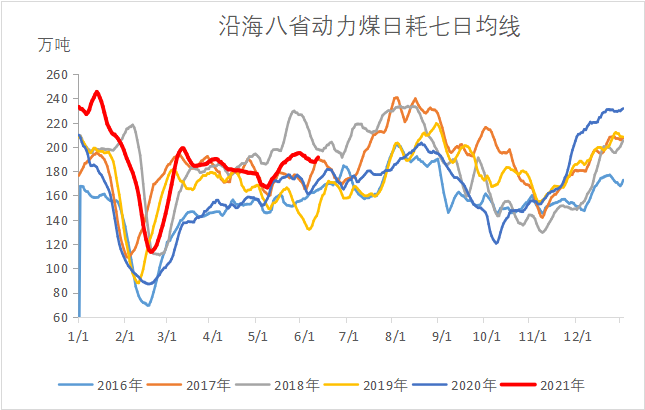

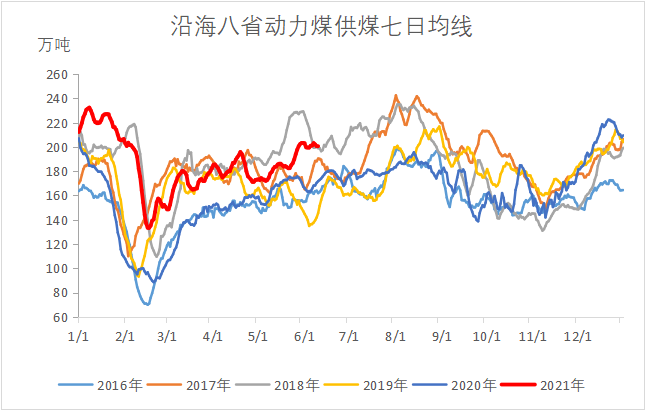

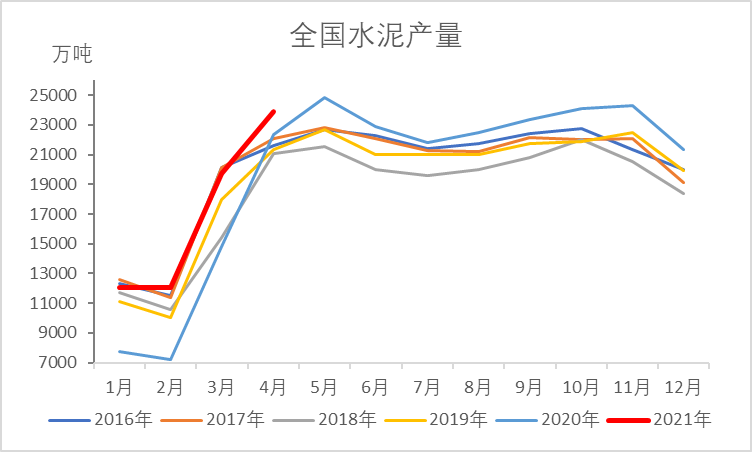

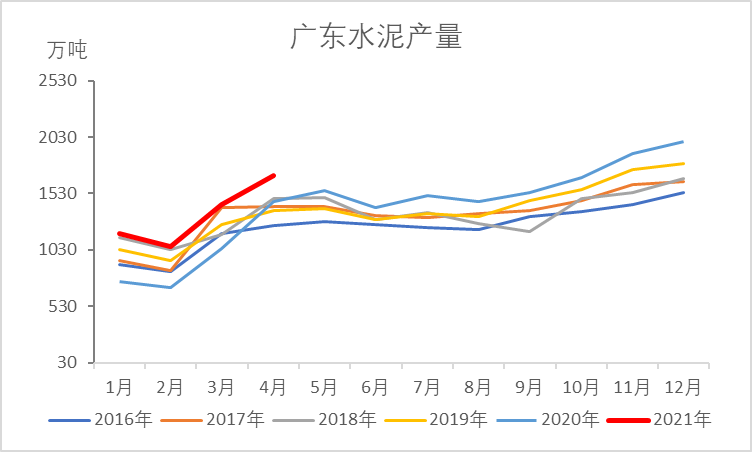

数据来源:CCTD、天风期货 动力煤的需求及库存? 沿海八省日耗与库存 今年上半年,我国国民经济持续恢复,工业生产稳这有升,固定资产投资、房地产开发投资、基础设施建设投资、民间投资同比均保持快速增长,工业增加值同比快速增长,水泥产量同比较快增长,火电量同比快速增长,生铁产量平稳增长,总体上经济基本面对煤炭需求的拉动力度较为强健。

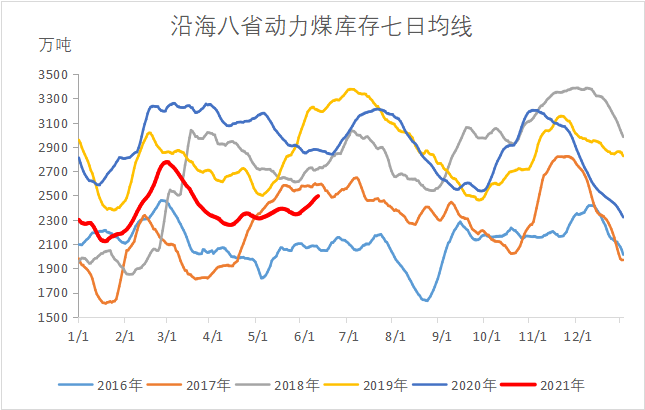

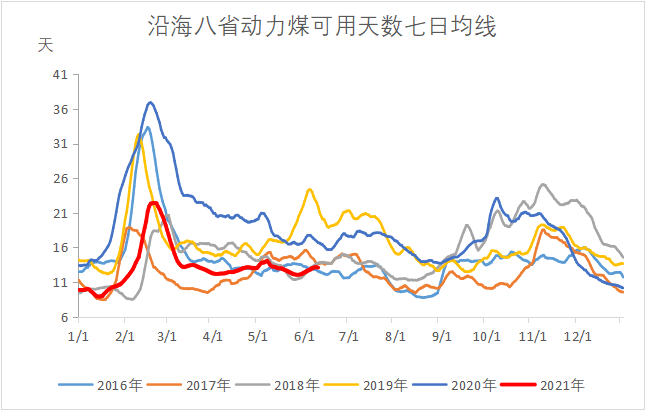

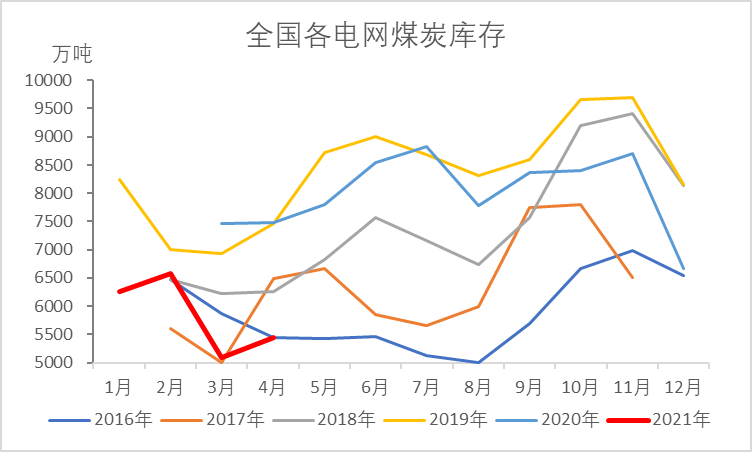

数据来源:CCTD、天风期货 虽然终端供煤增加,终端库存库存增加明显,但是由于日耗处于高位,终端动力煤可用天数仍然处于常年同期偏低水平。

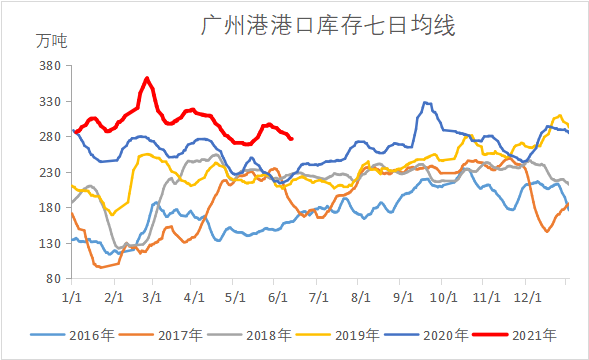

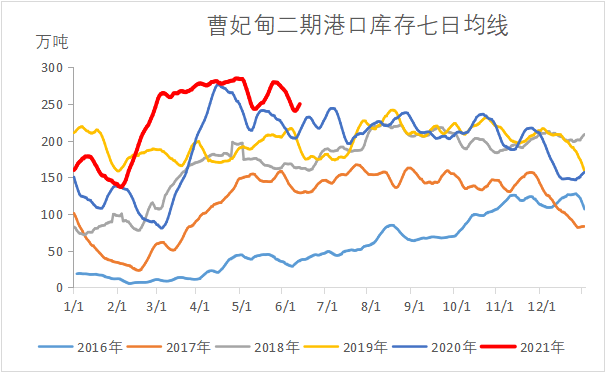

数据来源:CCTD、天风期货 动力煤库存

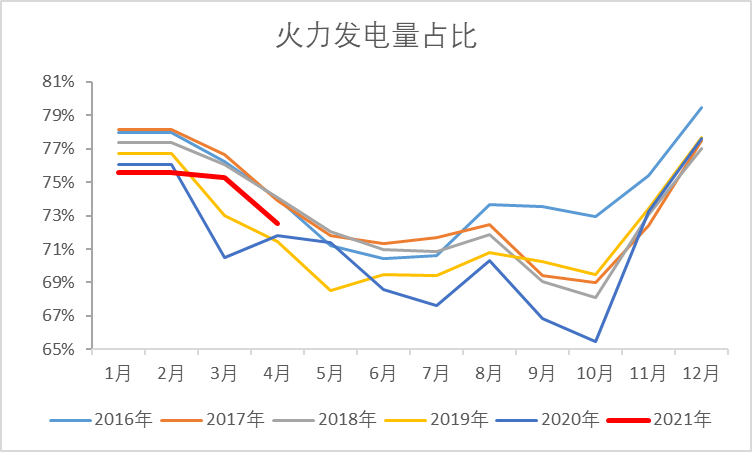

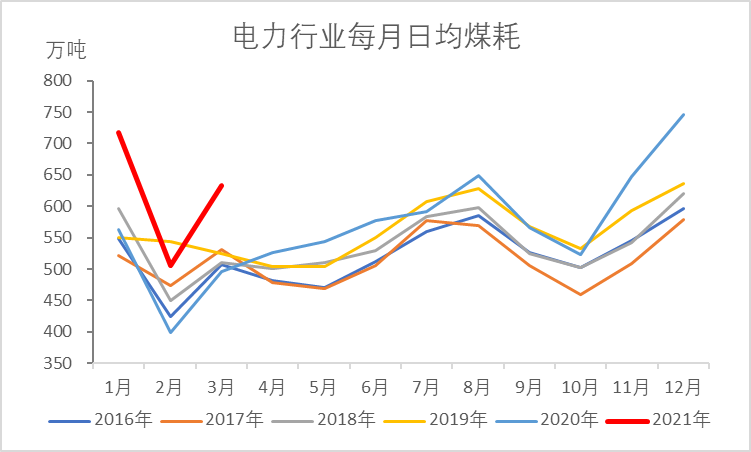

数据来源:CCTD、天风期货 发电量 受经济持续向好、工业生产旺盛、高温天气等诸多因素影响,用电需求持续攀升,虽然广东等地开始错峰限电,但是电煤消耗仍居高不下,在当前偏低的库存下,终端补库压力与日俱增,刚性采购需求将进一步释放。终端用户耗煤再创历史同期新高,补库压力较大,个别电厂甚至出现了电煤告急的情况。从7号开始,陆陆续续有终端用户招标放出,开始了新一轮的集中招标补库。预计火电的需求仍将维持较高水平。

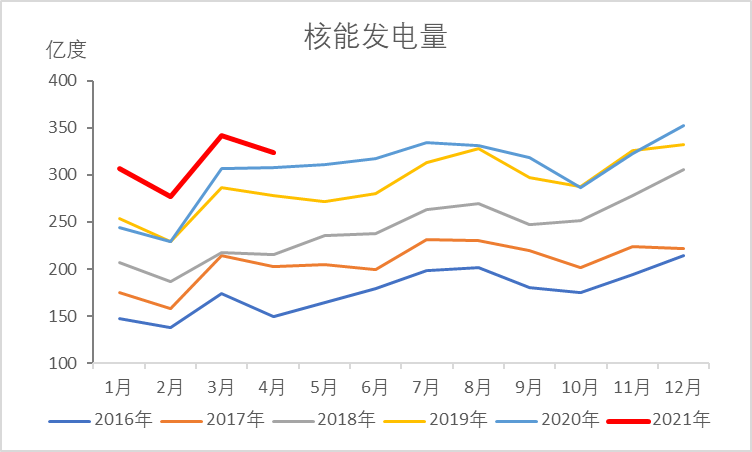

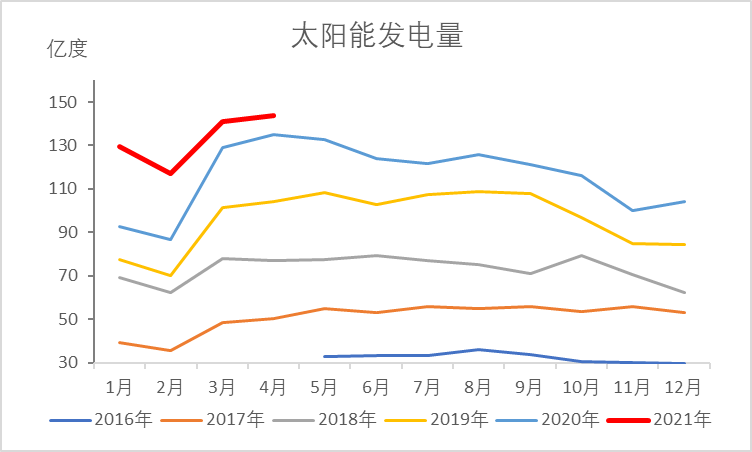

发电量同比增长 替代能源发电量 近期降雨区域和降雨量均明显增加,水电的替代效应在增强,三峡出库流量上涨明显,水力发电量恢复常年同期水平,预计水力发电将比常年同期高10%左右。但水力发电量的占比远小于火力发电,难以弥补电力需求的缺口。

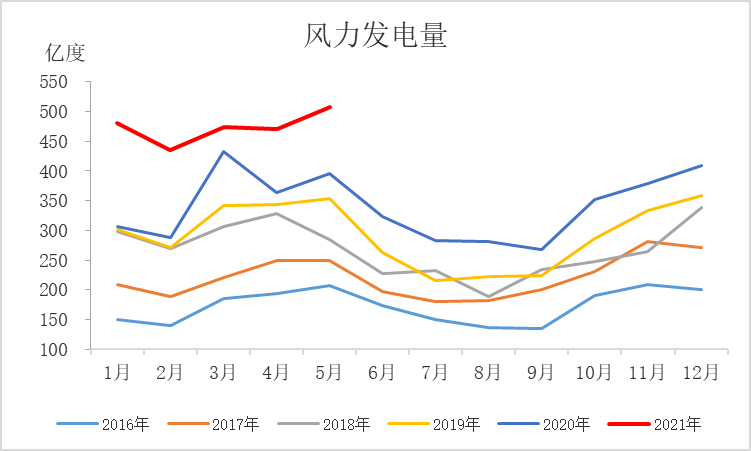

新能源发电近年增长迅速,但由于基数偏低,仍难以弥补电力需求缺口。

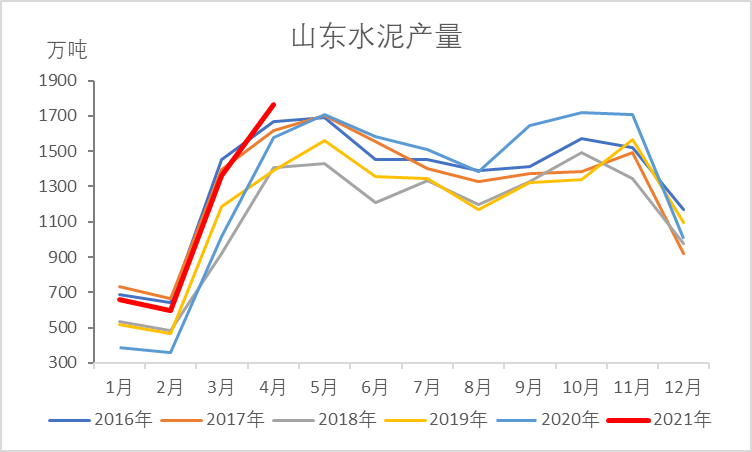

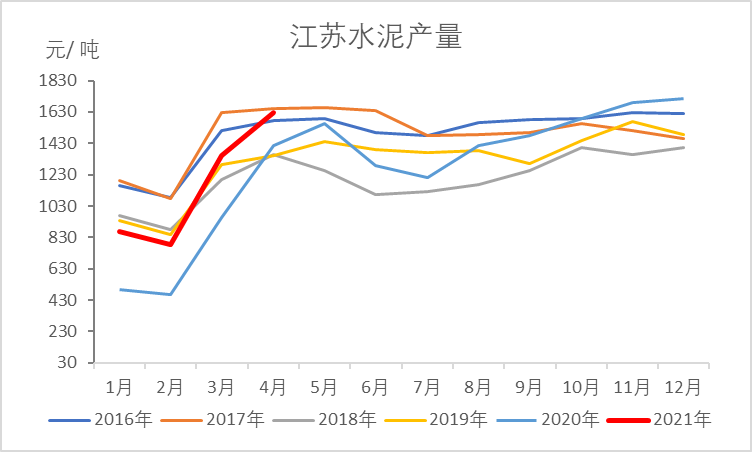

水泥产量

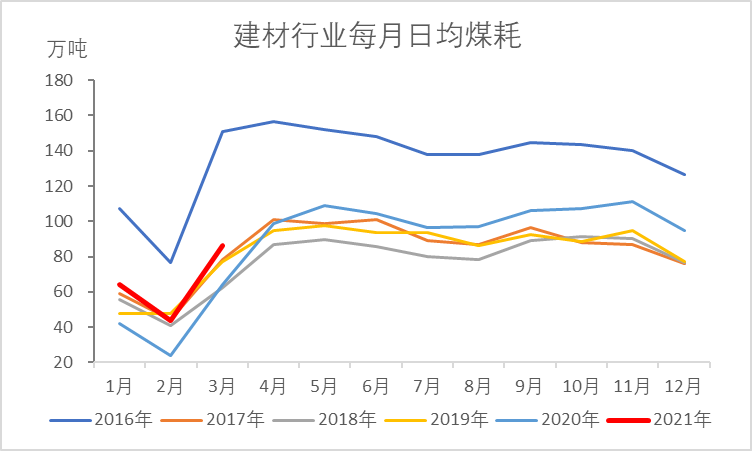

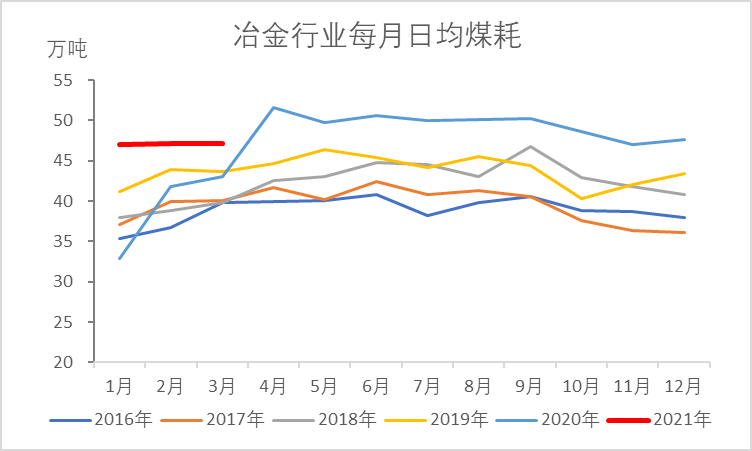

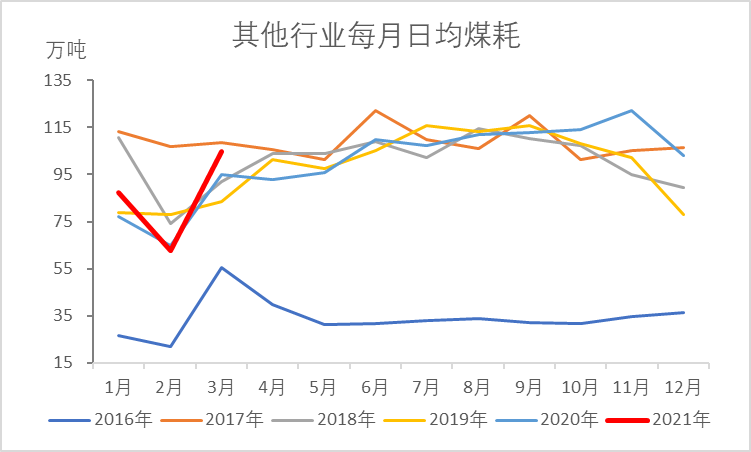

数据来源:CCTD、天风期货 动力煤消费量 1-4月份,电力、钢铁、建材、化工四大行业累计煤炭消费量分别为8.0亿吨、2.4亿吨、1.4亿吨和0.96亿吨,同比增幅分别为19.0%、8.5%、25.4%和8.3%。

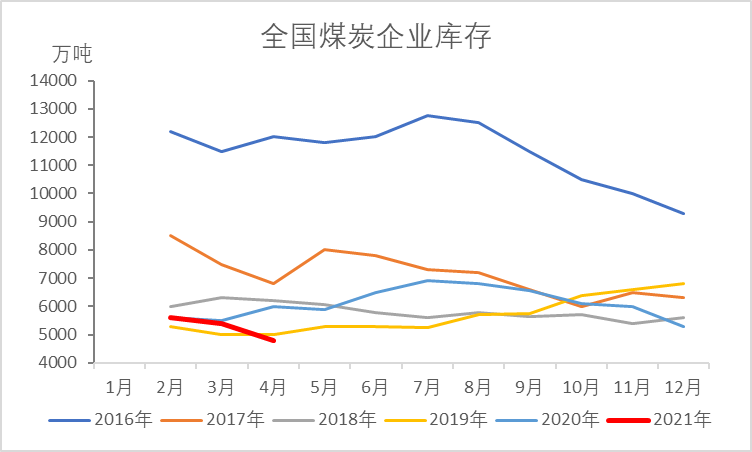

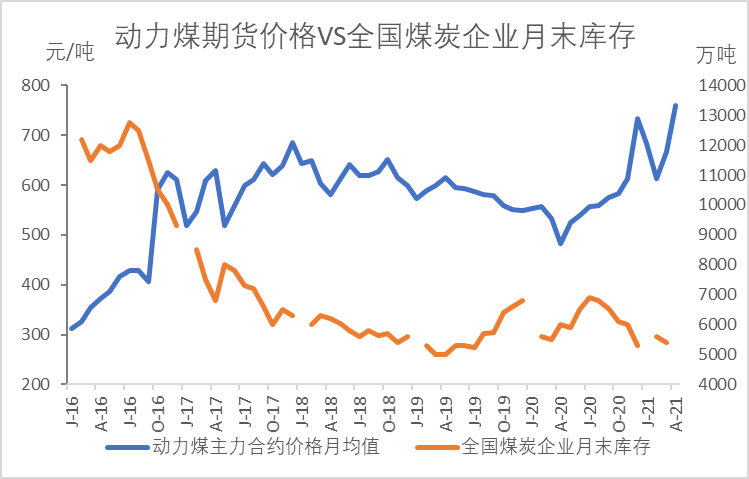

数据来源:WIND、天风期货 动力煤库存 全社会煤炭库存量有所下降,反映煤炭供求关系略显偏紧。

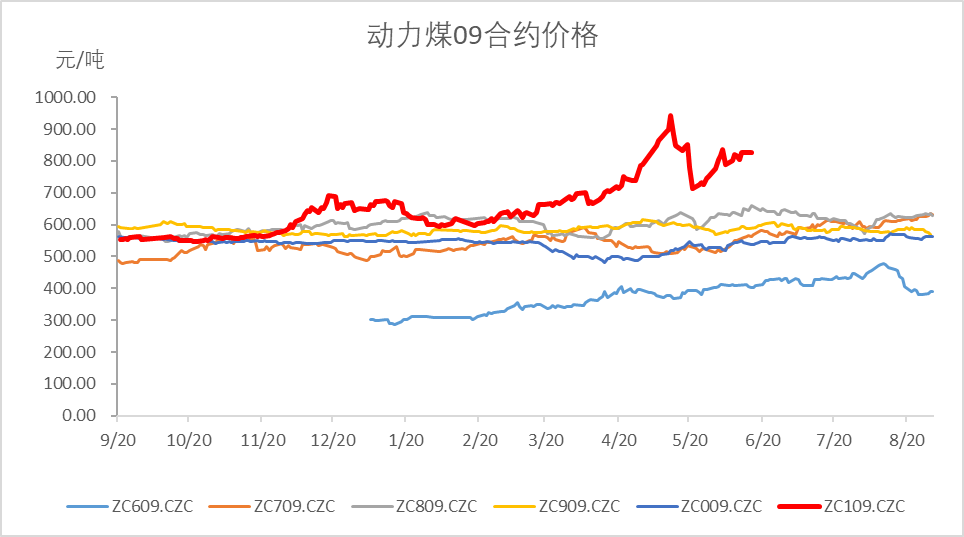

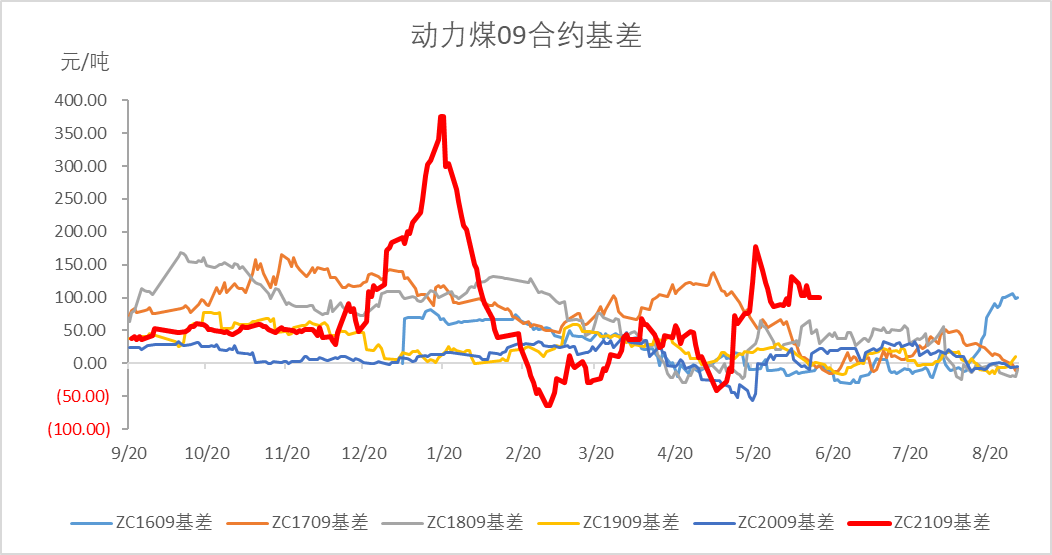

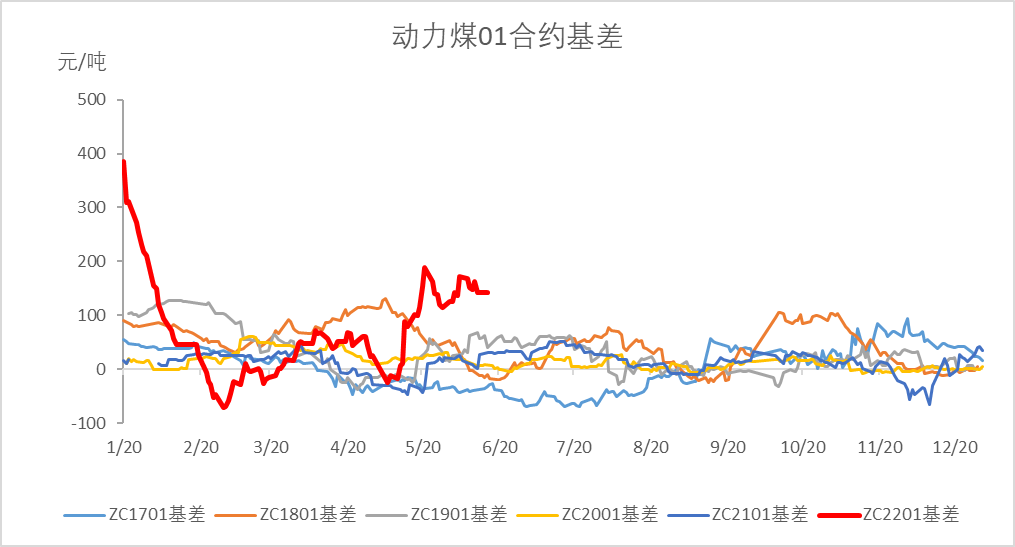

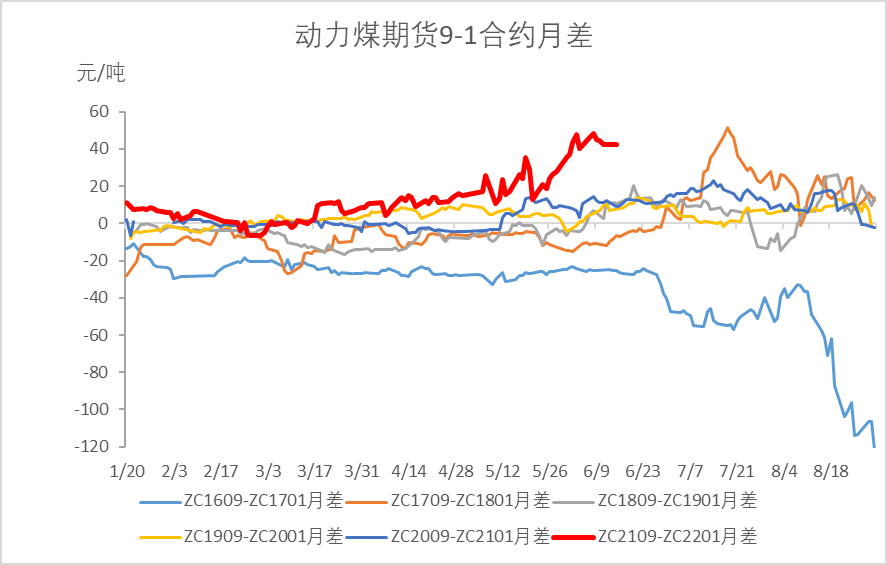

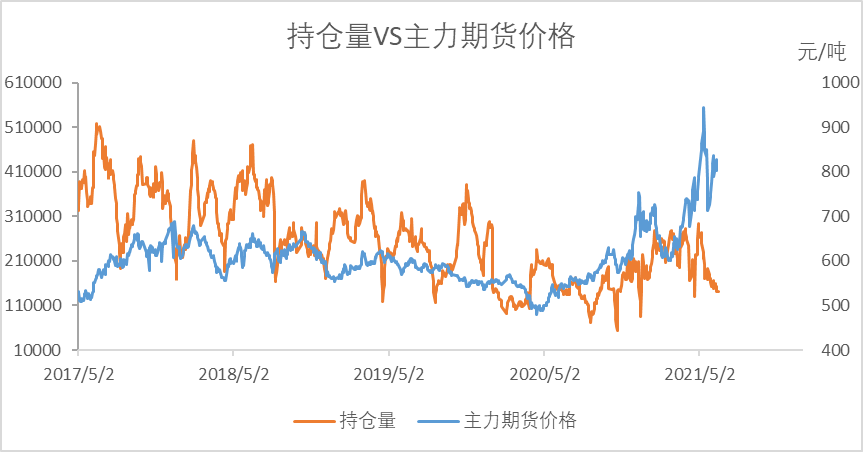

数据来源:CCTD、天风期货 动力煤期货? 动力煤期货价格与基差 期货价格本周呈现震荡走高的态势,主力合约基差稳中有降,9-1合约月差稳中有降。

数据来源:WIND、天风期货

数据来源:WIND、天风期货

数据来源:WIND、天风期货 动力煤期货对比图

数据来源:WIND、CCTD、天风期货

|

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);