摘要: 宏观面,经济复苏趋势持续,美联储纪要首次提及缩减购债,国内官方频繁提及大宗商品价格,大宗商品频繁受压。 产业方面,力勤湿法产品下线,新能源镍原料再迎供应增量,镍矿与镍铁供应趋于增长,原料端价格仍有一定压力;不锈钢期货深度贴水,钢厂利润高位或带来更多供应,而下游受错峰限电影响,需求或遭打压,或逐渐传到至上游影响镍需求。 总的来说,近期宏观与基本面均显现一定利空因素,短期镍价或继续承压运行,不过经济复苏趋势持续,下游需求有底,镍及不锈钢后续仍有支撑。沪镍(127290, -2920.00, -2.24%)2107参考区间128000-136000元/吨,SS2107参考区间15100-16100元/吨。 操作策略: 操作上,NI2107与SS2107可逢低布局多单。 不确定性风险: 疫情发展,经济刺激政策,镍资源进口情况 一、行情综述 4月底,镍价经历了一轮快速上涨行情,这一轮上涨主要受宏观情绪的推动,整个金属板块均有较大幅度的上涨。5月以来,镍价涨势渐缓,并显露一定的颓势,随着官方频繁出手调控大宗商品价格,且基本面供应预期亦进一步加大,镍价迎来一轮回调。5月下旬,利空逐渐出尽,宏观情绪转暖,镍价再次回升。不锈钢最近一个月基本跟随镍价走势,不过由于其受黑色系整体带动,价格表现更为坚挺。 图1:NI2107盘面走势

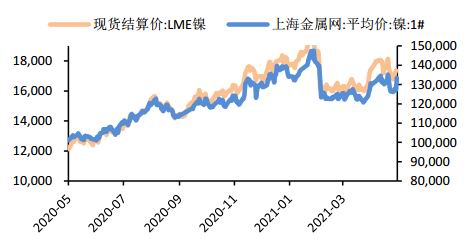

数据来源:文华财经,中信建投期货 图2:镍现货走势

数据来源:Wind,中信建投期货 二、价格影响因素分析 1、宏观面 1.1 国外:疫情担忧减弱,宽松政策短期难以退出 图3:美元指数

数据来源:Wind,中信建投期货 图4:美国CPI

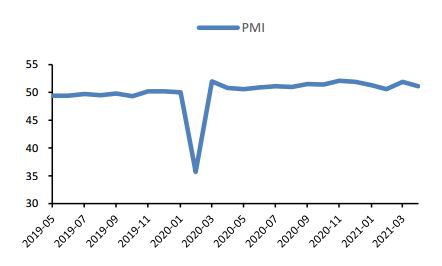

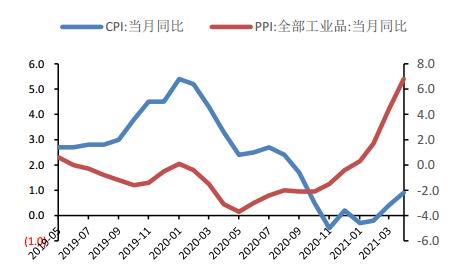

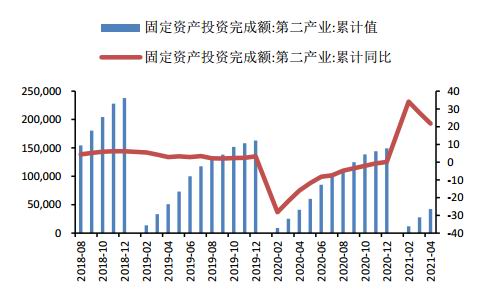

数据来源:Wind,中信建投期货 全球疫情形势有所好转,经济复苏仍是大势所趋。 美联储会议纪要首次提及缩减购债,拜登愿就基建法案做出妥协,但随后又提出超预期预算案。美国经济复苏步伐略有放缓,就业及地产数据不及预期,且通胀压力明显加大。 欧洲疫情压力渐缓,各国陆续放松疫情封锁,经济复苏动力加强,而欧央行偏鸽立场不变。 总的来说,经济趋势总体向好,宽松的货币政策短期难以转向,不过近期美联储多次提及缩减购债的讨论,或给后续市场带来一定压力。 1.2 国内:工业复苏加快,官方聚焦大宗商品价格 中国4月规模以上工业增加值同比增长9.8%;两年平均增长6.8%,比3月加快0.6个百分点;社会消费品零售总额同比增长17.7%,两年平均增长4.3%;环比增长0.32%。1-4月固定资产投资(不含农户)同比增长19.9%,两年平均增长3.9%;其中,民间固定资产投资同比增长21%。4月固定资产投资(不含农户)环比增长1.49%。 国家统计局公布数据显示,1-4月全国城镇新增就业437万人,4月全国城镇调查失业率为5.1%,比3月下降0.2个百分点,同比下降0.9个百分点。 中国1-4月房地产开发投资同比增长21.6%,两年平均增长8.4%;其中,住宅投资增长24.4%。1-4月商品房销售面积同比增长48.1%,两年平均增长9.3%;商品房销售额53609亿元,同比增长68.2%,两年平均增长17.0%。 国务院常务会议连续两次聚焦大宗商品价格问题。会议指出,要高度重视大宗商品价格攀升带来的不利影响,针对市场变化,突出重点综合施策,保障大宗商品供给,遏制其价格不合理上涨,努力防止向居民消费价格传导。 图5:PMI

数据来源:Wind,中信建投期货 图6:CPI与PPI

数据来源:Wind,中信建投期货 2、基本面 2.1 镍供应转向短缺 世界金属统计局(WBMS)最近公布的报告显示,2021年1-3月全球镍市场供应短缺,表观需求超过产量1.85万吨。此前在2020年全年供应过剩量为9.54万吨。2021年1-3月精炼镍产量总计为58.59万吨,需求量为60.44万吨。2021年1-3月矿山镍产量为56.77万吨,较2020年同期增加4.43万吨。2021年1-3月全球表观需求量同比增加7.9万吨。2021年3月,镍冶炼厂/精炼厂产量为19.73万吨,需求量为21.12万吨。 目前全球镍市供需平衡短期向短缺转变仍偏向于过剩,不过在印尼方面产能仍在继续建设的情况下,短缺预期持续下降。近期力勤HPAL项目正式宣告投产,首批氢氧化镍钴已下线,对三元正极材料的供应能力有望迎来较大幅度增长,未来新能源缺镍的担忧减弱。 图7:WBMS供需平衡(万吨)

数据来源:Wind,中信建投期货 图8:镍矿进口(吨)

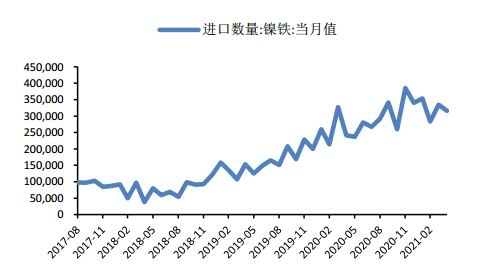

数据来源:Wind,中信建投期货 2.2 镍矿供应增加,价格保持稳定 5月以来,镍矿价格以稳为主,菲律宾雨季结束国内镍矿供应逐渐增加,镍矿库存有所积累,而镍铁价格有所抬升,镍矿需求仍有保障。Mysteel数据显示,截止2021年5月28日,国内13港口镍矿库存672.77万吨,较上周增加2.5万吨。 海关数据显示,4月国内镍矿进口量320.84万吨,环比增74.35%,同比增139.94%。其中,从菲律宾进口镍矿288.51万吨,环比增加73.1%,同比增165.18%。 2.3 镍铁需求尚可,价格略有走高 图9:镍铁进口(吨)

数据来源:Wind,中信建投期货 图10:镍铁报价(元/吨,元/镍点)

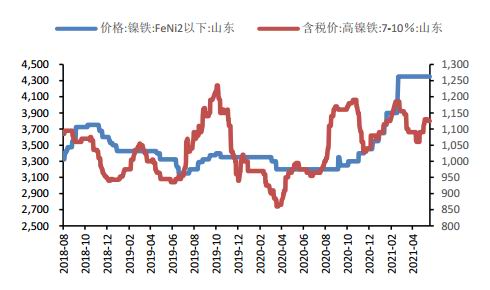

数据来源:Wind,中信建投期货 钢厂采购价格逐渐上调,主要受镍价走高的带动。近期钢厂高镍铁采购成交价最高运行至1150元/镍附近,在不锈钢厂需求向好的情况下,镍铁价格有较好支撑。 进口方面,2021年4月中国镍铁进口量为31.59万吨,环比减少5.52%,同比增加31.24%。其中,4月中国自印尼进口镍铁量28.07万吨,环比增加1.05%,同比增加49.29%。1-4月中国镍铁进口总量为128.86万吨,同比增加23.8%。其中,自印尼进口镍铁量108.16万吨,同比增24.04%。 生产方面,据SMM数据,2021年4月中国高镍生铁产量环比降低11.9%至3.39万镍吨,分品位看,高镍铁4月份产量为2.67万镍吨,环比下降12.87%,低镍铁4月份产量为0.72万镍吨,环比减少8.16%。 2.4 电解镍供需总体向好 图11:电解镍产量

数据来源:Wind,中信建投期货 图12:镍进口盈亏

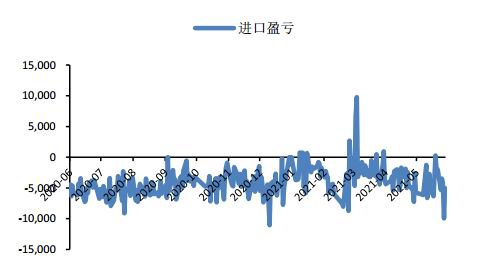

数据来源:Wind,中信建投期货 电解镍供需总体向好,现货普遍呈升水状态,上期所镍库存持续处在低位。从生产端来看,2021年4月中国电解镍产量约1.3万吨,环比降低0.21%,产量较3月变化较小。 2.5 不锈钢货源仍显紧张,限电扰动终端需求 不锈钢方面,在不锈钢价格持续走高的背景下,钢厂利润较好,生产动力加强。需求方面,终端反应需求一般,而且近期佛山地区面临限电问题,终端需求或受到一定压制。库存方面,据Mysteel数据,截止5月28日,无锡不锈钢库存36.76万吨,较上周增加0.28万吨,佛山不锈钢库存17.42万吨,较上周减少1.41万吨。 图13:不锈钢现货价格(元/吨)

数据来源:Wind,中信建投期货 图14:不锈钢库存(吨)

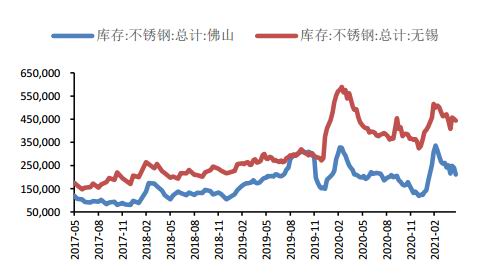

数据来源:Wind,中信建投期货 图15:家电产量

数据来源:Wind,中信建投期货 图16:固定资产投资

数据来源:Wind,中信建投期货 2.6 持仓情况 截止5月28日,LME镍总持仓为22.3万手,总持仓水平较上月增加0.80万手。国内方面,截止5月28日,上期所镍总持仓21.8万手,总持仓水平较上月底减少3.54万手。上期所不锈钢总持仓12.3万手,较上月增加0.05万手。 三、行情展望与投资策略 宏观面,经济复苏趋势持续,美联储纪要首次提及缩减购债,国内官方频繁提及大宗商品价格,大宗商品频繁受压。 产业方面,力勤湿法产品下线,新能源镍原料再迎供应增量,镍矿与镍铁供应趋于增长,原料端价格仍有一定压力;不锈钢期货深度贴水,钢厂利润高位或带来更多供应,而下游受错峰限电影响,需求或遭打压,或逐渐传到至上游影响镍需求。 总的来说,近期宏观与基本面均显现一定利空因素,短期镍价或继续承压运行,不过经济复苏趋势持续,下游需求有底,镍及不锈钢后续仍有支撑。沪镍2107参考区间128000-136000元/吨,SS2107参考区间15100-16100元/吨。 操作上,NI2107与SS2107可逢低布局多单。 中信建投期货 王彦青 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);