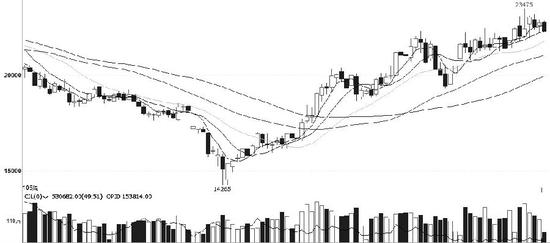

原标题:沪锌面临波段回调 来源:期货日报 作者:陈喆 沪锌短期借势可能还会高位振荡,但是到临界点后会迎来一波像样的中线调整,之后将维持慢牛格局。密切关注沪锌2107合约20日线的支撑力度,可在此线附近试探性做空。

2021年已近过半,锌价(22600, 45.00, 0.20%)再接再厉保持住了今年以来的慢牛形态,沪锌主力合约2107价格创下年内新高23470元/吨后呈现高位振荡模式,交易重心始终处在缓慢提高的过程中,多头氛围比较浓重。不过当下市场形势有所变化,锌价长线稳步上涨的大趋势虽然没有动摇,不过笔者判断短中期在资金面趋紧、政策面阻碍、市场通胀预期的共同影响下或开启一波像样的调整。 资金趋紧 中美步调或一致 美国在经历今年几轮疯狂放水之后,仍然采取向世界输出通胀的老办法。纽约联储在6月14日公布的报告显示美国消费者未来三年预计通胀率达3.6%,创下八年以来最高水平,而一年期通胀预期更是高达4%,创下历史新高。在目前的形势下,其实美国资产领域已经做出价格反馈,标普指数距离新高仅仅一步之遥,183个大都市中九成房价大涨,精英阶层大笔资金配置数字货币以求保值增值。当然笔者判断美国进入通胀周期并非一蹴而就,按照惯例近期美联储会议将产生激烈的争论,此现象已经算宏观面开始收紧了,后期一旦CPI数据有抬头迹象,则货币政策将发生转向。 无独有偶,中国也恰恰在同时进入到资金面紧张时期,传统6月下旬是银行年中考核存款的时间节点,相对较高的收益将吸引部分投资回流金融机构,资产端会有一个暂时的失血期。另外,从政策面看,锌作为大宗商品也会受到管理层调控,因资源类商品屡创新高导致原材料成本居高不下,下游企业亏损严重进一步危害中国经济复苏。笔者判断从5月开始的大宗商品调控并不会立即结束,国务院或仍有不少保留手段以备不时之需。 供应偏紧 淡季不淡去库存 受制于国内的能耗双控和环保督察政策,上游锌矿生产量始终在每月50万吨以下的低位徘徊,2012年3月炼厂产能利用率仅为82.72%,可以说今年供应偏紧的格局始终没有得到改善。锌下游消费却呈现出淡季不淡的情形,精炼锌库存和冶炼厂库存双双下降,截至6月15日中国主要市场锌锭现货库存仅为12.94万吨,且已经形成较为可靠的下降趋势。一定程度的供需矛盾是锌价长期走好的基础,当然短中期主导行情的是市场情绪和资金走向。 国际方面情况稍逊于国内,世界金属统计局(WBMS)5月19日公布的最新报告显示,2021年1—3月全球锌市场供应过剩7.8万吨,2020年供应过剩62万吨。2021年1—3月LME库存增加,3月末较2020年12月水平高出6.84万吨,有部分库存是上期所方面转移过去的。总的来说,国际市场锌供应略微过剩,主要还看最大消费市场中国。 上升通道 完美图形有隐患 沪锌的K线多头排列比较漂亮,均价线基本都是向上运动,互相之间没有反作用力,重要支撑位20日线始终能够发挥作用稳定信心,且时间持续超过四个月趋势相对牢固。更为重要的是,在国务院重点调节大宗商品的利空下锌价仍然岿然不动,强势表现说明未来价格有更大想象空间。当然锌涨幅不及铜铝也是其现在走势坚挺的部分原因,在后者都已经见顶回落前提下,同为基本金属将产生比价效应,同时结合宏观面分析沪锌虽然图形完美,但已经有突然调整的隐患,毕竟现阶段技术形态方面的突然转势大部分时间是没有任何前兆的。 综上所述,沪锌短期借势可能还会高位振荡,但是到临界点后会迎来一波像样的中线调整,之后将维持慢牛格局。建议密切关注沪锌2107合约20日线的支撑力度,可在这个附近试探性做空,仓位要轻且止损不宜设置过大。(作者单位:贯邦基金) |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);