摘要 展望6月,欧美宽松货币政策及夏季需求增长预期支撑油市,油市处于供需双双回升格局,部分地区疫情形势反复及伊朗潜在供应冲击加剧高位震荡幅度,预计原油期价呈现震荡上行走势,带动燃料油成本区间上行。供需端,国内燃料油产量环比回落,进口继续下降,出口大幅增长;新加坡地区燃料油销售量同比增长,高硫燃料油销售回升,新加坡燃料油库存小幅回升;欧美经济预期内加速修复,航运景气度上升,中东地区发电需求季节性回升,低硫燃料油与高硫燃料油价差处于区间波动;上期所燃料油库存大幅流出,低硫燃料油库存小幅回落。上游原油成本驱动,预计燃料油期价呈现震荡上行走势。FU2109合约将有望处于2300-2700元/吨区间运行;LU2108合约将有望处于3100-3500元/吨区间运行。 一、燃料油市场行情回顾 5月上旬,欧美疫情缓和及疫苗接种进程加快,市场对于夏季需求回升的乐观预期支撑油市,国际原油期价处于高位,新加坡燃料油现货价格上涨,低硫与高硫燃油价差回升,燃料油主力合约处于2450-2610元/吨区间波动;低硫燃料油主力合约处于3200-3358元/吨震荡。中下旬,伊朗核协议谈判取得进展令市场担忧供应增加,亚洲部分地区新冠疫情扩散压制市场氛围,国际原油市场宽幅震荡,燃料油期货市场出现探低回升走势;燃料油主力合约触及低点2278元/吨,随后反弹至2400元/吨区域,低硫燃料油主力合约下探3000元/吨关口后反弹至3200元/吨一线。 图1:上海燃料油主力连续K线图

数据来源:博易 图2:上海低硫燃料油主力连续K线图

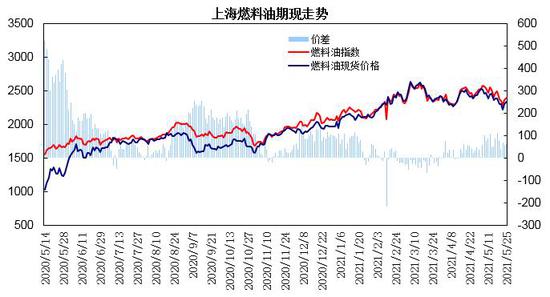

数据来源:博易 图3:上海燃料油期现走势

数据来源:WIND 瑞达研究院 图4:低硫燃料油期现走势

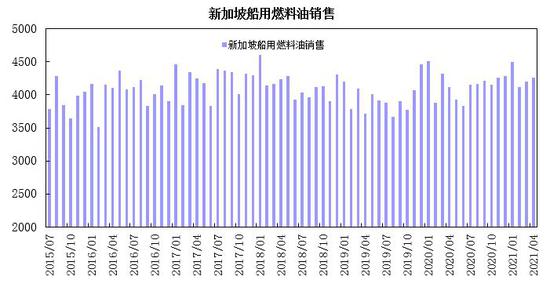

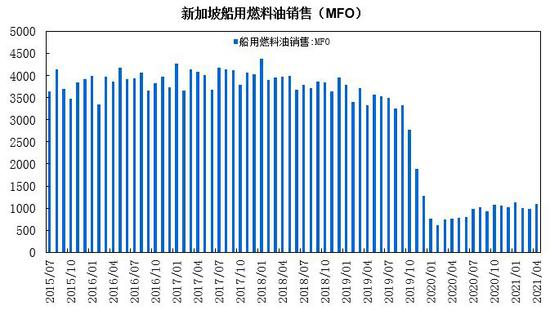

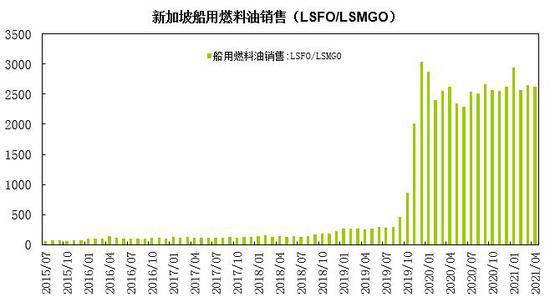

数据来源:WIND 瑞达研究院 二、燃料油市场分析 1、新加坡供应情况 据数据显示,4月新加坡船用燃料油销售量为425.6万吨,同比增长3.5%;其中,4月船用燃料油MFO销售量为109吨,同比增长41.4%;4月船用燃料油LSFO及LSMGO销售量为261.7万吨,同比下降0.5%。1-4月新加坡船用燃料油销售量总计为1707.9万吨,同比增长1.5%;1-4月船用燃料油MFO销售量累计为421.4万吨,同比增长45.6%;1-4月船用燃料油LSFO及LSMGO销售量累计为1077.7万吨,同比增长3%。 4月新加坡船用燃料油销售量环比增长1.4%,同比增长3.5%;MFO销售量环比增长9.9%;LSFO及LSMGO销售量环比下降1.3%。 图5:新加坡船用燃料油销售

数据来源:WIND 图6:新加坡船用燃料油销售(MFO)

数据来源:WIND 图7:新加坡船用燃料油销售(LSFO/LSMGO)

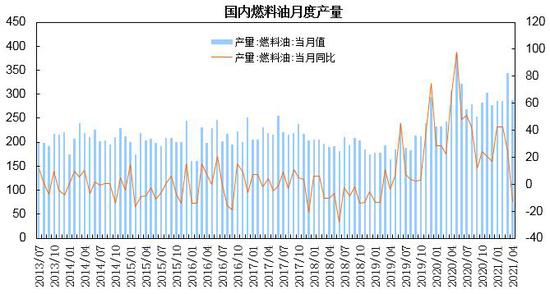

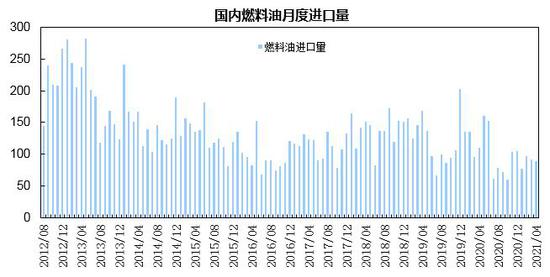

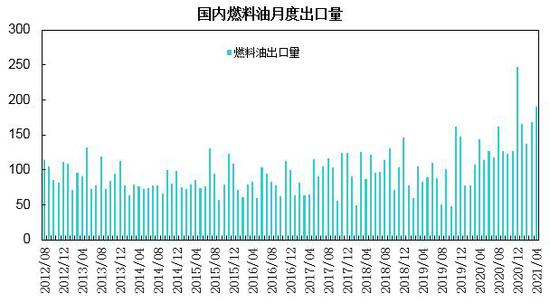

数据来源:WIND 2、中国供需情况 国家统计局数据显示,4月原油加工量为5790万吨,同比增长7.5%。1-4月原油加工量累计为2.32亿吨,同比增长14.2%。4月燃料油产量为288万吨,同比下降13.2%。其中,保税用低硫船用燃料油产量在89.2万吨,同比增长35.1%,环比下降12.5%。1-4月燃料油累计产量为1202.7万吨,同比增长19.4%。 中国海关数据显示,中国海关总署公布的数据显示,4月5-7号燃料油进口量为88.88万吨,同比下降19%;1-4月5-7号燃料油累计进口量为355.34万吨,同比下降25.5%。4月5-7号燃料油出口量为189.69万吨,同比增长32.4%;1-4月5-7号燃料油累计出口量为660.03万吨,同比增长62.4%。 4月国内燃料油净出口量为100.81万吨,中国燃料油的进口依存度为47.5%。 图8:中国燃料油产量

数据来源:中国统计局 图9:中国燃料油进口

数据来源:中国海关 图10:中国燃料油出口量

数据来源:中国海关 3、燃料油库存状况 新加坡企业发展局(ESG)公布的数据显示,截至5月19日当周,新加坡包括燃料油及低硫含蜡残油在内的残渣燃料油库存为2496万桶,较上月增加40.1万桶,环比增幅为1.6%,较上年同期下降4.6%。包括石脑油、汽油、重整油在内的轻质馏分油库存为1256.1万桶,较上月增加17.6万桶,环比增幅为1.4%,较上年同期下降17.4%;新加坡中质馏分油库存为1359.4万桶,较上月增加64万桶,环比增幅为4.9%,较上年同期下降3.8%。 新加坡燃料油库存先增后减,较上月小幅增加,中质及轻质馏分油库存环比小幅增长。 图11:新加坡燃料油库存

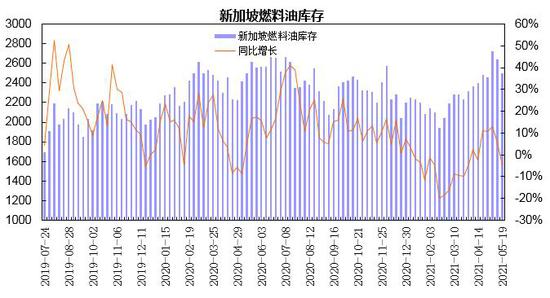

数据来源:ESG 图12:新加坡馏分油库存

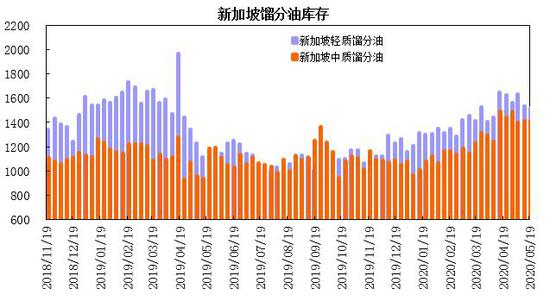

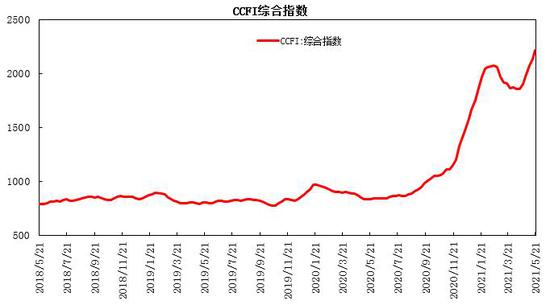

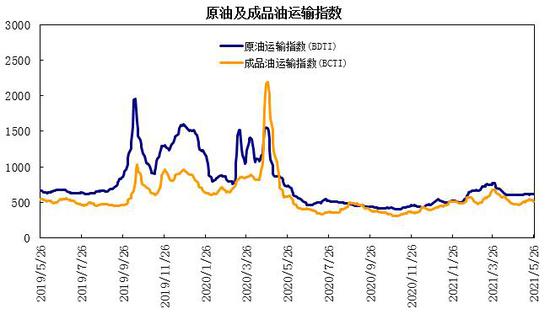

数据来源:ESG 4、航运市场状况 波罗的海贸易海运交易所公布的数据显示,截至5月26日,波罗的海干散货运费指数(BDI)为2754点,较上月下跌299点,环比跌幅为9.8%,同比涨幅为444.3%。其中好望角型运费指数(BCI)为3572点,环比跌幅为59.9%,同比涨幅为2329.9%;巴拿马型运费指数(BPI)为2767点,环比涨幅为3.7%,同比涨幅为321.8%;超级大灵便型运费指数(BSI)为2492点,环比涨幅为18.6%,同比涨幅为403.4%;小灵便型运费指数(BHSI)为1335点,环比涨幅为16.3%,同比涨幅为419.5%。 截至5月26日,原油运输指数(BDTI)为610点,环比上涨0.7%,同比下跌15%;成品油运输指数(BCTI)为510点,环比上涨8.7%,同比下跌12.1%。 截至5月下旬,中国出口集装箱运价指数(CCFI指数)为2216.63点,较上月上涨225.47点,涨幅为11.3%,同比上涨164.9%。 5月份BDI指数冲高回落,上旬创出十年来新高3266,中下旬出现连续回落,好望角型运费环比大幅回落。5月OPEC+开始逐步增产,原油及成品油指数环比小幅上升;中国集运指数再度创出新高。 图13:波罗的海干散货指数

数据来源:WIND 图14:CCFI综合指数

数据来源:WIND 图15:原油及成品油运输指数

数据来源:WIND 5、低硫燃料油与高硫燃料油走势 5月上旬,国际原油走高带动燃料油上涨,新加坡低硫燃料油与高硫燃料油价差逐步走阔,处于105-115美元/吨区间;中下旬,国际原油宽幅震荡,低硫燃料油表现强于高硫,新加坡低硫燃料油与高硫燃料油价差升至偏高水平,处于113-120美元/吨区间波动。期货市场,低硫燃料油9月合约与燃料油9月合约收盘价价差较上月有所缩窄,上旬低硫与高硫价差处于720-750元/吨的高位区间,中下旬,两者价差小幅扩至730-790元/吨区间波动。 夏季中东地区发电需求支撑高硫燃料油,但OPEC增产及伊朗潜在供应也增加高硫供应,预计低硫与高硫燃料油9月合约价差延续区间波动,两者价差有望处于700-850区间波动。 图16:新加坡低硫与高硫燃料油走势

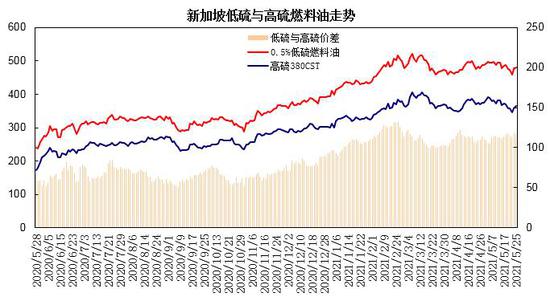

数据来源:WIND 图17:低硫燃料油与燃料油期货合约价差走势

数据来源:上海期货交易所 三、燃料油市场行情展望 综述,欧美宽松货币政策及夏季需求增长预期支撑油市,油市处于供需双双回升格局,部分地区疫情形势反复及伊朗潜在供应冲击加剧高位震荡幅度,预计原油期价呈现震荡上行走势,带动燃料油成本区间上行。供需端,国内燃料油产量环比回落,进口继续下降,出口大幅增长;新加坡地区燃料油销售量同比增长,高硫燃料油销售回升,新加坡燃料油库存小幅回升;欧美经济预期内加速修复,航运景气度上升,中东地区发电需求季节性回升,低硫燃料油与高硫燃料油价差处于区间波动;上期所燃料油库存大幅流出,低硫燃料油库存小幅回落。上游原油成本驱动,预计燃料油期价呈现震荡上行走势。FU2109合约将有望处于2300-2700元/吨区间运行;LU2108合约将有望处于3100-3500元/吨区间运行。 策略方案 | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | FU2109 | 操作品种合约 | LU2109 FU2109 | | 操作方向 | 做多 | 操作方向 | 买FU2109 卖LU2109 | | 入场价区 | 2350 | 入场价区 | 850 | | 目标价区 | 2650 | 目标价区 | 720 | | 止损价区 | 2250 | 止损价区 | 890 |

瑞达期货 林静宜 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);