主要观点: 五月份钢价先扬后抑,月初在通胀预期的情绪推动下,期现价格出现非理性的强势上涨,但钢价高企明显对下游行业造成伤害,因此招致监管层连续发声进行价格调控,钢价在中下旬承压迎来连续暴跌。总体来看,在基本面未有明显转变的情况下,4月宏观数据不及预期以及宏观调控令市场的预期管理快速转换导致钢价大起大落,当前价格已回落至四月初的水平,市场悲观情绪得到释放,钢价也有所企稳。 进入六月份,政策影响或逐渐消退,钢价运行回归供需基本面。今年以来,市场对压减粗钢产量的预期过高,随着政策对物价调控,6月压减政策或有所放缓,粗钢供应在保供稳价的前提下保持高位稳定;需求方面,下游在钢价连续下行风险释放之后存在一定的补库需求,但南方雨季来临对工地施工有所拖累,下游刚需有所减弱。总体来看,上半年的需求高点已过,对钢价支撑有所减弱,6月份即将进入传统的需求淡季,供需关系阶段性走向宽松,库存或重新累库,钢价在暴跌之后存在反弹动能,但反弹高度受到需求走弱的牵制,在未有其他明显驱动出现前,以宽幅震荡运行为主。 操作建议: 单边:4700-5500区间震荡,关注4800附近支撑做多。 套利:10-01合约正套持有。 重点关注及风险因素: 政策调控;库存去化情况;需求走弱情况 一、行情回顾 截止5月28日,全国25个主要城市HRB400螺纹钢(5014, 44.00, 0.89%)价格均价5083元/吨,较上月底跌172元/吨;上海地区螺纹钢报价4870元/吨,较上月底跌400元/吨。高层频繁点名大宗商品,以及下游对高价的抵触,宏观和微观压制钢价大幅回落。期货方面,宏观压力以及对压减政策预期的减弱,市场情绪由亢奋转为悲观,资金高位获利离场。 图1:现货价格

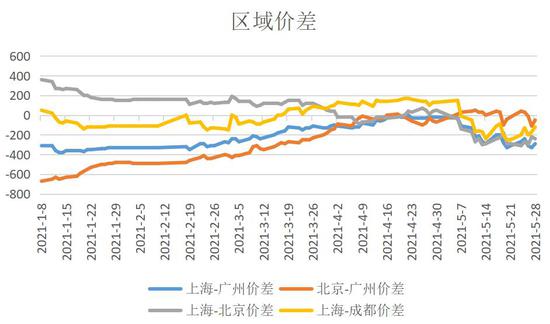

来源:MYSTEEL、华联期货 图2:现货区域价差

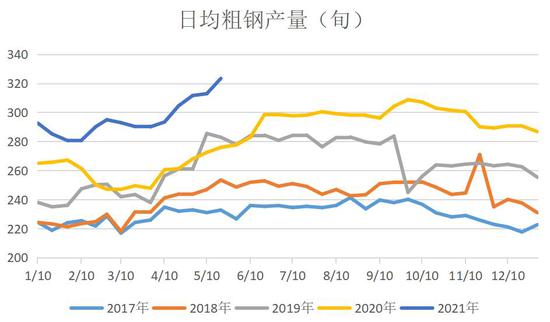

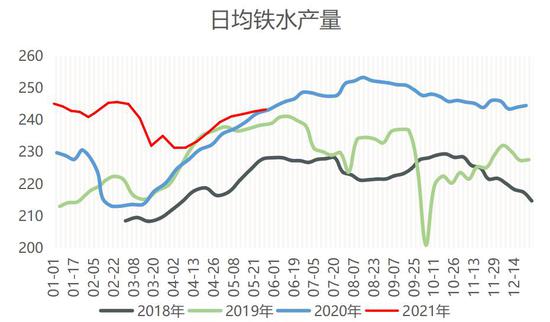

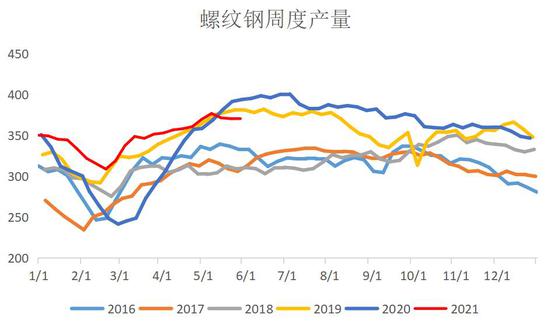

来源:MYSTEEL、华联期货 二、供应:保价稳供,粗钢压减或放缓 4月份生铁产量维持增长态势,部分新增产能投放导致生铁保持增长,但由于局部地区限产压制,同环比增速有所放缓,4月生铁日均产量253.23万吨,较上月增长5.0%。 今年市场对压减粗钢预期过高,其中即使有唐山的严格限产,但粗钢产量的增长并未见明显下降,1-4月份全国粗钢产量3.75亿吨,同比增长15.8%;日均产量326.17万吨,创下历史新高。其中华北和东北地区由于限产影响,同比增速较为缓慢,但其他地区在下游用钢需求增加,以及利润提升刺激钢厂的生产积极性,同比增速均达到两位数。 从钢材产量来看,2021年1-4月份,我国钢材产量4.53亿吨,同比增长20.1%。其中,钢筋产量8702万吨,同比增长16.9%;线材产量5347.7万吨,同比增长14.1%。 根据中钢协统计,5月份重点钢企粗钢旬度日均产量继续增上升,虽然下旬由于钢价大幅回调导致利润大幅收窄,部分钢厂生产动力或有所不足,但预计5月份的日均粗钢产量仍有增加,特别是在国常会对保供稳价的要求下,粗钢减产将有所放缓,供给端仍呈小幅扩张状态。 截止5月28日Mysteel调研247家钢厂高炉开工率80.99%,同比去年下降10.03%;高炉炼铁产能利用率91.41%,同比去年增加0.03%;日均铁水产量243.31万吨,同比去年增加0.07万吨。近期限产略有放松,钢厂高炉开工率呈缓慢回升,铁水产量处于同期高位,但依然受到限产压制。根据以往,6月份进入季节性检修开始,高炉和轧线的检修减产有所增加,预计螺纹钢产量或维持高位平稳。 总体来看,国内钢铁置换产能仍在投放,粗钢继续保持增长态势,在保供稳价的要求下,粗钢压减政策或放缓,供应仍处高位,对钢价下行带来压力。 图3:粗钢日均产量

来源:国家统计局、MYSTEEL、华联期货 图4:日均铁水产量

来源:国家统计局、MYSTEEL、华联期货 图5:高炉开工率

来源:国家统计局、MYSTEEL、华联期货 图6:螺纹钢产量

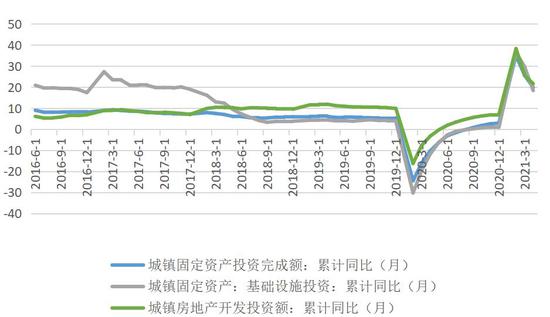

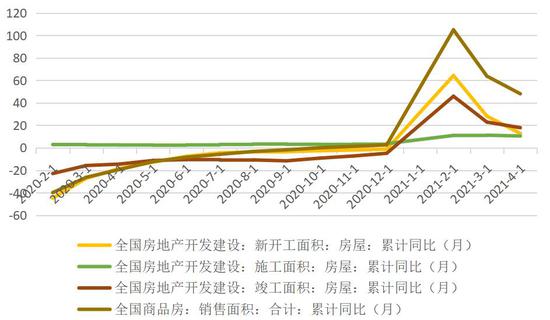

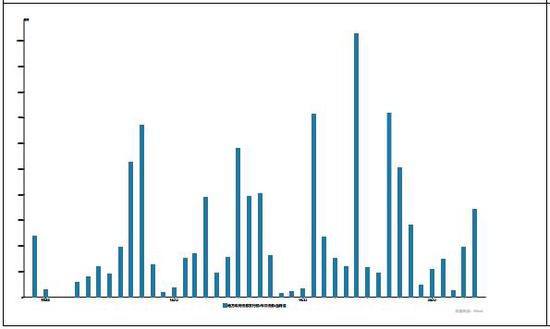

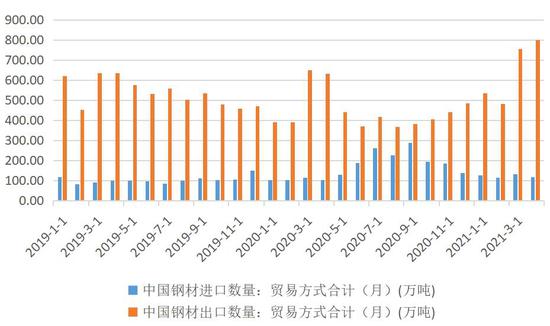

来源:国家统计局、MYSTEEL、华联期货 三、需求:南方雨季,需求淡季来临 目前全球经济仍处于复苏进程当中,海内外需求总量仍在回升。国内方面,从宏观指标上来看,4月份CPI则表现较为平稳,但PPI翘头严重,显示原材料通胀上升,下游制造业、建筑工地等受到明显冲击。另外从货币数据来看,M2、社融等各项指标明显收缩,表明货币边际收紧,但目前暂未尚未传导致实体经济。1-4月份,全国固定资产投资(不含农户)143804亿元,同比增长19.9%;比2019年1-4月份增长8.0%,两年平均增长3.9%。国内投资增速保持温和增长,投资需求仍处扩张阶段,不断促进国内需求加快恢复。具体来看, 1-4月份,全国房地产开发投资40240亿元,同比增长21.6%;比2019年1—4月份增长17.6%,两年平均增长8.4%。房地产行业持续受到政策调控,作为稳投资的一环,总体仍保持较好增速。 1-4月份房地产开发企业房屋施工面积818513万平方米,同比增长10.5%;房屋新开工面积53905万平方米,增长12.8%。1-4月份,商品房销售面积50305万平方米,同比增长48.1%;比2019年1—4月份增长19.5%,两年平均增长9.3%。当前房地产销售好转,地产施工资金较为充足,前期销售回升为地产提供资金来源,在加速推盘、交房的推动下,加速存量施工继续维持增长,但是由于房企前期拿地热情下降,以及高钢价导致工地调整施工节奏,造成4月份当月新开工面积增速同比转负。 1-4月份,房地产开发企业土地购置面积3301万平方米,同比增长4.8%;土地成交价款1203亿元,下降29.2%。今年在贯彻党中央国务院“房子是用来住的,不是用来炒的”定位,及“稳地价、稳房价、稳预期”的决策部署,对全国22城市实行集中供地政策,进一步将住宅用地出让信息合理适度集中,重点城市要对住宅用地集中公告、集中供应。从4月底到5月份是今年土拍的高峰阶段,多地公布首批集中供地计划并陆续进行拍卖,预计5月份的土地购置增速将环比增加,预计后期新开工面积增速将有所回暖。 基建方面,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长18.4%。其中,水利管理业投资增长24.9%;公共设施管理业投资增长14.1%;道路运输业投资增长16.8%;铁路运输业投资增长27.5%。主要是在经济走好阶段,基建作为托底经济的作用在逐渐退出,整体增速保持平稳。另外也是受到地方专项债发行的影响对基建投资也有所影响,1-4月全国发行地方政府债券16709亿元,截止4月末全国地方政府债务余额266047亿元,二季度专项债的发行有望加速,基建投资将环比有所回暖。 出口方面,1-4月份累计出口钢材2565.4万吨,同比增长24.5%;4月份出口量环比增加43.1万吨,创近几年单月出口量新高。海外主要经济体正处于经济的快速复苏阶段,欧美地区供需渠口明显导致钢价大幅上涨,间接提振国内出口需求,虽然4月底取消了钢材出口退税,但短期在海内外价差较大的情况下,对国内出口影响不大。 总体来看,海内外钢价差别较大导致出口增加,进口也难以放量,国内钢材需求仍保持一定韧性,但考虑进入6月份将迎来高温多雨天气,工地建设将明显受到影响,预计建材需求将明显衰减,而板材需求影响较小,卷螺需求将有所分化。 图7:国内投资

来源:国家统计局、MYSTEEL、华联期货 图8:房地产数据

来源:国家统计局、MYSTEEL、华联期货 图9:专项债发行

来源:国家统计局、MYSTEEL、华联期货 图10:螺纹钢表观消费量

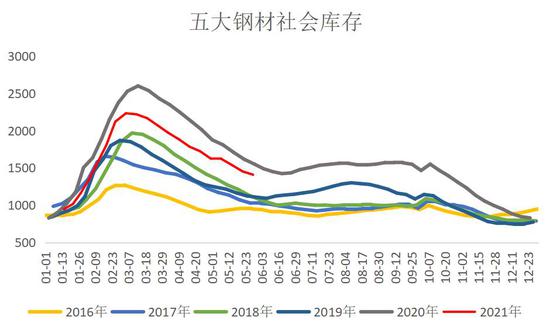

来源:国家统计局、MYSTEEL、华联期货 四、库存 截止5月27日,Mysteel统计五大钢材社会库存1408.24万吨,环比上月降216.68万吨;螺纹钢总库存1078.2万吨,较上月底降182.57万吨。5月份下游对高钢价的抵触明显,部分需求受到高价抑制,库存降幅明显收窄。根据以往规律,6月份由于需求季节性走弱,库存均有所回升,在供应保持平稳的情况下,随着雨季来临或导致建材库存重新累库,但需关注因5月份大涨大跌而抑制的部分需求延后释放,预计6月累库幅度或小于往年。 图11:五大钢材库存

来源:MYSTEEL、华联期货 图12:螺纹钢库存

来源:MYSTEEL、华联期货 五、期现价差 截止5月28日,全国主要地区的螺纹钢现货价格低位企稳,北京地区螺纹钢报价5110元/吨,上海地区螺纹钢报价4870元/吨,广州地区螺纹钢报价5160元/吨,螺纹钢2110合约收盘价4933元/吨。随着需求即将进入淡季,而供给总量仍处高位,供需关系阶段性转向宽松令钢价上涨承压;同时,区域现货继续保持北强南弱,南方高位多雨影响下游需求释放,而且新增置换产能较多,南方价格表现弱于北方。 合约价差方面,在利空情绪释放之后钢价存在反弹动能,2110后期有金九银十的需求旺季支撑,而2201合约处于需求淡季,2110-2201合约价差有望逐渐走扩。 图13:期现基差

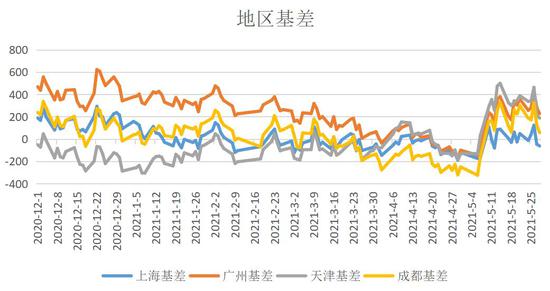

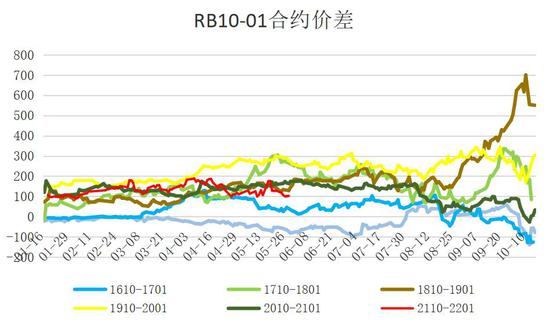

来源:MYSTEEL、华联期货 图14:合约价差

来源:MYSTEEL、华联期货 六、结论 进入六月份,政策影响或逐渐消退,钢价运行回归供需基本面。今年以来,市场对压减粗钢产量的预期过高,随着政策对物价调控,6月压减政策或有所放缓,粗钢供应在保供稳价的前提下保持高位稳定;需求方面,下游在钢价连续下行风险释放之后存在一定的补库需求,但南方雨季来临对工地施工有所拖累,下游刚需有所减弱。总体来看,上半年的需求高点已过,对钢价支撑有所减弱,6月份即将进入传统的需求淡季,供需关系阶段性走向宽松,库存或重新累库,钢价在暴跌之后存在反弹动能,但反弹高度受到需求走弱的牵制,在未有其他明显驱动出现前,以宽幅震荡运行为主。 华联期货 孙伟涛 |

|

|  |

|