前几天,有读者在后台留言,问基金一直亏损怎么办。另外一位读者回复,用网格交易法或者定投可以解决这个问题。 定投我们说过很多遍了,那什么是网格交易法呢?这一策略有这么神奇吗? 什么是网格交易策略 随着投资市场的进步,一些之前运用在期货、外汇市场的策略,现在也可以很好的运行在基金投资上。这些策略有着更稳健的回报,更清晰的操作模式,网格交易策略就是其中的一种。 网格交易策略的思路来源于上世纪40年代的某一天。这一天,信息论之父申农在黑板上给大家演示了他的投资理论:

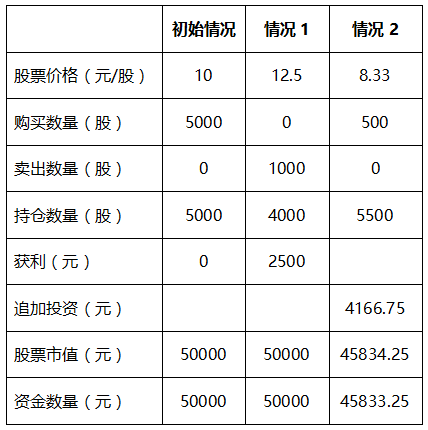

1、在任意一个价位上,用50%的资金买入股票。即,资金数量:股票市值=50%:50%。 例如,我有10万块钱,当前股价是10元/股。我花5万块钱,买了5000股(股票市值5万元),我还剩5万元。 此时,我的资金数量:股票市值=50%:50%。 2、股票价格上涨一定幅度就卖出一部分股票,保持剩余的资金数量:剩余股票市值=50%:50%;反之股票价格下跌一定幅度,就用剩余资金买进一部分股票,始终保持剩余资金数量:剩余股票市值=50%:50%。 还是那个例子,如果股票涨到12.5元/股,就卖掉1000股。 此时,我的资金数量还是5万元,不包含收益。 股票市值 = (5000-1000)股 * 12.5元 = 5万元。 资金数量:股票市值=50%:50%,保持不变。此时我的收益是2500元。 再举个反例,如果股票跌到8.33元/股,就买入500股,花了4167元。 此时,我的资金数量是45833.25元。 股票市值 = (5000+500)* 8.33 = 45834.25元。 资金数量:股票市值=50%:50%,维持在一个大致相同的比例。 注:为了演示算法,股票价格仅保留两位小数点。 下表展示了这几种情况下的资金数量和股票市值。

3、用这个办法来对付股票价格的随机走势,长期交易是盈利的。 申农在十多年的交易生涯中,资金获得了29%的年复利增长。而这套方法不断的完善进化,形成了现在的网格交易策略。 为什么申农最后没有成为巴菲特呢?是这套方法失灵了吗? 不是。是因为申农50岁后得了老年痴呆症,交易战绩没能延续。

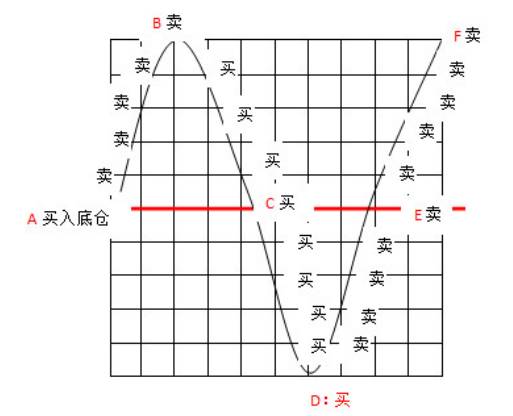

网格交易策略在基金投资领域的应用 网格交易法虽然一开始是用在股票上的,但是同样可以运用在基金投资上,为买卖时点提供参考。具体做法如下: 首先,针对基金的净值事先做好规划,在一个固定的净值区间内,人为的分为N个档位; 同时,将自己的资金也分为几等份。在某一范围内,每下跌一个档位就投入一等份资金,每上升一个档位就卖出一部分基金,像渔网一样捕捉市场上的价格波动赚钱。 举一个直观的例子,把模型做简单一点,在价格区间内等分为10个网格,价格的波动区间设定为2%,也就是每波动2%操作一次。假设初始资金是10万元,我们可以计算一下我们能够赚多少(不考虑基金收购、赎回手续费)。

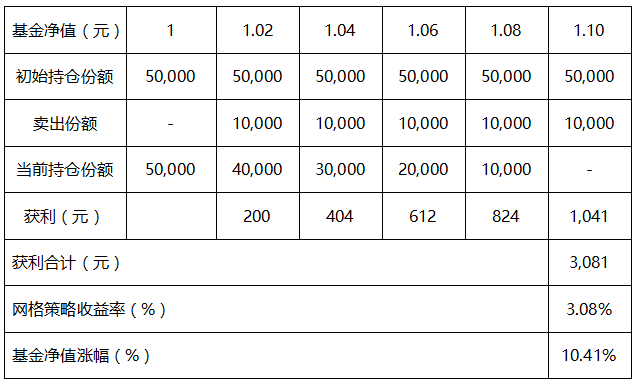

1、假设我们选中的基金净值的价格中枢线是1元,当这只基金的净值达到1元时就买入,作为底仓,假设为全部资金的50%。 此时,我持有的基金份额是5万份。 2、假设底仓为每上涨一档则卖出10%,每下跌一档则买入10%。当基金净值运动到B点的时候,我们已经卖出了5次,所有底仓卖空,赚了到达B点基金净值上升了10%,而我们的网格策略赚了3%。 计算过程如下:

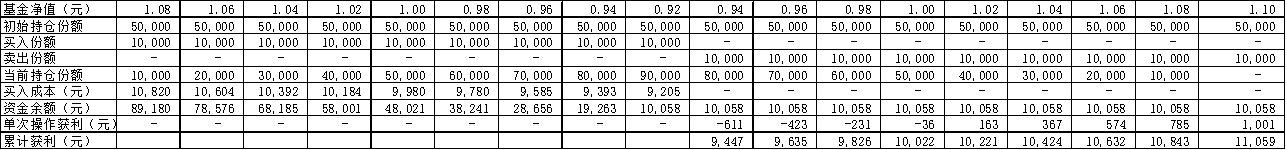

3、假设此时基金净值开始向下运动,到达D点时一共买入9档,此时仓位已达到100%。随后,基金净值由D点低点开始往上,我们此时开始卖出,一共卖出9档,卖光所有仓位,赚9%。这一波操作总共赚了11%,而基金净值从A点运动到E点,总共上涨了10%,网格交易法收益高于持仓不动1个点。 计算过程如下:

虽然这样计算起来似乎也没高多少,但需要注意的是,我们也无法判断我们是否要在A点满仓投入,并一直持有下去,有可能在中途就被震荡出局;网格交易法的策略是一种机械化的投资策略,设定好了规则,机械化执行即可获取收益。 注:本案例暂不考虑基金申购、赎回手续费。收益为获利金额/投资成本,非年化收益。 网格交易策略需要关注3个重要的点: 1、大盘择时:不能在大盘进入一个狂热的阶段进行网格操作。比如去年大盘在5000点的时候,此时你进行网格操作,有极大的风险会单边跌穿你所设置的下轨。因此,我们需要进行大盘择时,在大盘估值高位设立底仓风险极大,会造成很大的损失,我们以大盘的市盈率划分区间,适时调整基本仓位,例如用上证50为例,当上证50PE小于10倍时,可以建立较高的底仓,例如50%;当10<PE <12,底仓可以降低为30%;当12<PE <20,底仓可以降低为20%;当20<PE,不设立底仓。 2、选择基金:选择波动性高的基金进行交易。由于网格交易策略是一种针对震荡性市场的策略,因此基金的波动性越高,网格交易的效用越大,在大盘、中小板、创业板、各行业的基金中,选择估值较低,波动性较高的基金,严格按照设立的网格规则进行交易,就可以实现机械化操作,省心省力。 3、交易成本:基金买卖操作需考虑交易成本。由于网格交易的操作比较频繁,因此必须考虑交易成本,否则很有可能得不偿失。我们的建议:一是选择费用较低指数基金,二是合理设置波动档位(例如本文案例为2%,可适当扩大这一档位,以覆盖成本)。 结论 网格交易策略可以应用在基金投资上,用于指导基金买卖行为。这一策略的好处在于比较适用于震荡市,能够取得比持有不动更好的投资效果,但是要注意入场时机、基金标的和交易成本。 |

|

|  |

|

2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;

2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;  2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: );

);