原标题:原油 重心稳步上移 来源:期货日报 基本面持续向好

目前,欧美经济复苏势头继续向好,流动性短期缺乏收紧预期,而北半球夏季用油高峰季到来,需求潜力有望进一步释放。在此背景下,原油期价料继续维持偏强格局。 一方面,OPEC+产油国维持既定增产计划,且伊朗石油投放时点延后,削弱了供应端增量的预期;另一方面,欧美国家新冠疫苗接种率稳步提高,增强了夏季原油消费补偿式增长的潜力。国际油市供需结构有望继续向好,提振上周国内外原油价格重心稳步上移。其中,美国WTI原油期货一度涨至69.40美元/桶,创2018年10月以来新高,而布伦特原油最高涨至71.99美元/桶,创2019年5月以来新高。国内原油期货2107合约最高上冲至453.6元/桶。三者尽显强势姿态。 市场流动性暂无收紧压力 虽然印度和东南亚等地新冠肺炎疫情加重,令局部地区防疫形势恶化,但是作为全球主要能源消费地区的欧美国家却在疫苗接种率稳步提高的帮助下,经济复苏趋势得到强化。据统计,欧元区5月IHS Markit综合采购经理人指数PMI攀升至56.9,创自2018年2月以来的最高水平。同时,美国5月ISM制造业PMI录得61.2,也显著高于市场预期。随着欧美发达经济体陆续发布强劲的宏观数据后,投资者重新开始看多油价,给予乐观预期。 与此同时,随着美国不断推出超预期的财政刺激政策,市场对于经济复苏和通胀上行的确定性进一步升温。为了压制通胀上行,后期美联储的货币政策存在较大变数,提前出台收紧措施的可能性正在提高,这显然不利于油价继续攀升。不过,从短期美联储加大逆回购投放量力度来看,美债利率波动不明显,反映出短周期内美联储货币政策对通胀的“容忍”态度有所增强。在流动性暂无收紧压力的情况下,未来一个月,通胀预期可能继续推升原油等风险资产价格重心。 产油国延续既定增持计划 基于欧美国家和中国在夏季强劲的原油需求,OPEC+产油国在6月初的会议中决定,继续维持此前的增产协议不变,即按照4月达成的协议,OPEC+在5—7月分别增产35万桶/日、35万桶/日和44.1万桶/日。同时,沙特将逐渐退出其100万桶/日的额外减产。由于目前伊朗核谈判进展慢于预期,此次会议并未涉及伊朗石油重回市场的讨论。即使未来伊朗与美国在核议程的某些方面达成初步协议,伊朗石油得到解禁豁免,初期重返油市的规模也仅可能在50万桶/日左右,毕竟真正回归全球油市会是一个渐进的过程,时间节点预计在7—8月,第四季度开始逐步增加。 整体来看,随着原油需求端逐步复苏,第三季度油市供需紧平衡的预期较高。据OPEC+产油国预计,今年全球GDP增长率为5.5%,高于上次会议的5.4%。因此,未来逐步增产符合经济和石油需求回暖的需要,全球经济延续复苏的态势不会改变。如果7月后依然维持当前产量不变,2021年全球原油库存将每日平均下降140万桶,并从9月开始加速下降,预计9—12月全球原油库存将至少每日下降200万桶。换言之,以目前油市供应增量规模将无法满足下半年逐渐增长的需求预期,OPEC+产油国增产威胁有限。 出行旺季带来补偿式增长

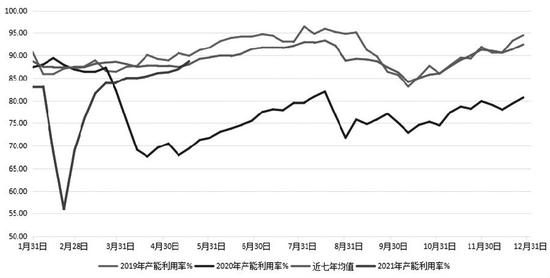

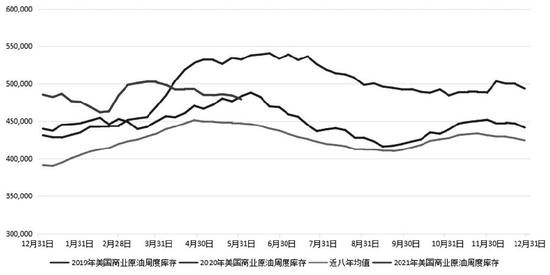

图为2014—2021年美国炼油厂产能利用率 随着欧美国家新冠疫苗接种推广效果逐渐显露,市场越来越关注北半球出行旺季,料带来原油补偿式增长。一般来讲,5月31日过后,北美夏季用油高峰季开启,美国炼厂开工率步入季节性回升阶段,预示着未来原油消费力量将持续回暖。据统计,截至5月28日当周,美国炼厂开工率继续回升至88.70%,不仅比去年同期大幅增长19.30%,而且高于近7年均值。根据过去7年美国炼厂开工率走势规律来看,需求回暖态势有望延续至7月底至8月初,这意味着未来原油需求有望进一步改善。 受益于原油需求好转,全球库存去化得到了保障。可以看到,自2020年下半年以来,全球原油库存去化主要体现在海上在途原油库存与海上浮仓库存。而步入2021年以来,海上原油库存已经去库到位,陆上原油库存去化开始提速。一般来讲,观测指标为美国石油库存和经合组织商业石油库存。其中,美国石油库存占比较大,可以作为观测原油库存去化是否顺畅的高频指标。数据显示,经合组织4月商业石油库存已经比5年平均水平低了2%,从2020年中期32亿桶的峰值下降了2.5亿桶,库存周期为66天,比2020年4月下降12天。同时,美国能源信息署最新发布的数据显示,截至5月28日当周,美国原油库存为4.93亿桶,周环比回落507.9万桶,较去年同期大幅下滑9.97%,并低于2019年同期400万桶左右。根据过去8年库存走势规律来看,接下来的北半球用油消费旺季有望推动原油库存延续去化节奏。

图为2013—2021年美国商业原油周度库存 综上所述,欧美经济复苏势头继续向好,流动性短期缺乏收紧预期,叠加OPEC+产油国增产有限,而北半球夏季用油高峰季到来,需求潜力有望进一步释放,油市供需维持紧平衡有助于强化库存去化节奏。由此预计,后市原油期价有望继续维持偏强格局,重心料稳步抬升。(作者单位:宝城期货) |

|

|  |

|

微信:

微信: QQ:

QQ: