撰文|杆姐&编辑|雯雯 一家2008年才成立的房企,截至2021年2月28日,总计只有86个项目,其中82个项目由其附属公司开发,4个由合营企业及联营公司开发。 它叫石榴投资集团,来自北京,准备登陆港交所。 2021年5月的最后一天,港交所网站披露了石榴集团的招股书。

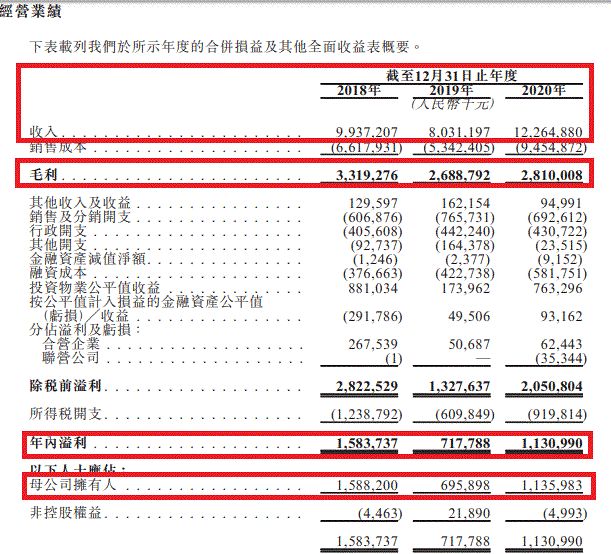

这样一家年轻的房企,和老牌企业比社会知名度,显然是吃亏的。不过任何招股书都是要最大程度炫耀自己的厉害: 按合约销售计,我们在中国房地产业协会的2021中国房地产开发企业综合实力TOP 100中排名第70位。我们于2014年至2021年连续八年位列‘中国房地产开发企业100强’之一,而于2020年,按成长速度及区域运营计,我们为中国房地产业协会、上海易居房地产研究院及中国房地产测评中心所颁佈‘中国房地产500强’中的十强之一。 根据中国指数研究院,我们亦为中国房地产开发公司40强之一。 当然,石榴集团到底地位如何,不用杠杆地产多说,杆友有自己判断,我只谈它披露的财务情况。 01 增收也有反复,同时不增利,跑得也不快 增收不增利的问题,今年困扰很多房企。 原因很多,地价高、融资成本高、限价、企业开支增加等。石榴集团也有这个问题,2018年营收99.37亿元,毛利尚有33.19亿元。 到了2020年,营收增至122.65亿元,如下图。而毛利反倒只有28.10亿元。 是的,不升反降低。

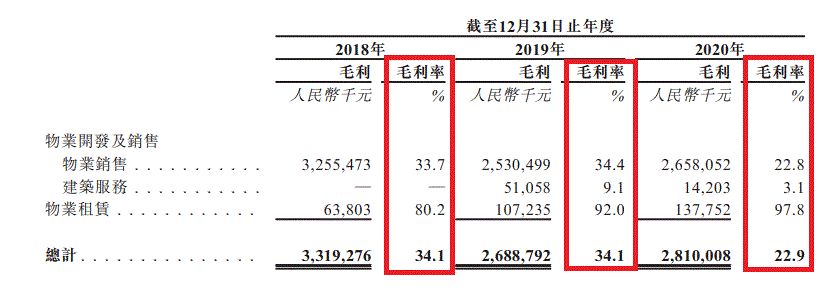

同时,杠杆地产注意到,2018、2019、2020年,石榴集团的营收也并非一帆风顺上升。 2018年营收99.37亿元,2019年下降为80.31亿元,2020年又升至122.65亿元。 我们知道,2018、2019、2020年结算的营收,其实都是前几年了,而前几年,恰恰应该是楼市较好行情时。 换句话说,石榴集团过去几年,可能错过了一轮大增长的机会。 毛利相对于2018年下滑的同时,石榴集团的净利润近3年走势也不是太好看,2018年净利润为15.84亿元,2019年下滑至7.18亿元,2020年营收增长但净利也只有11.31亿元。 如上图,归母净利润也呈现相似的走势。 招股书披露,2018年、2019年的毛利率均为34.1%,2020年降至22.9%。

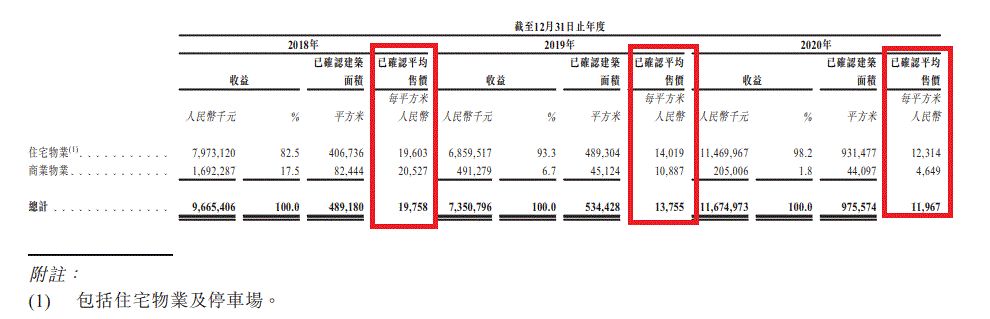

利润指标的走低,其实除了行政及其他开支的增加外,或许还有一个重要原因,如下文杠杆地产的发现。 02 销售均价总体持续下滑 看招股书,杠杆地产发现石榴集团很大一个问题是销售单价连续下滑。 招股书明确: 物业销售的收益取决于相关年度已交付物业的已确认总建筑面积及已确认平均售价。于往绩记录期间,我们的已确认建筑面积视乎项目规模及其开发阶段于不同期间波动。已交付物业的已确认平均售价亦视乎不同系列或不同类型物业的售价,以及我们开发及销售物业项目所在的城市及地区而在不同期间波动。 这句话很绕,句子很长,意思其实很简单,就是在为销售单价的持续下滑做阐释。 比如2018年物业的已确认平均售价,为19758元/平米,2019年降到13654元/平米,并进一步减少至2020年的每平米11967元。

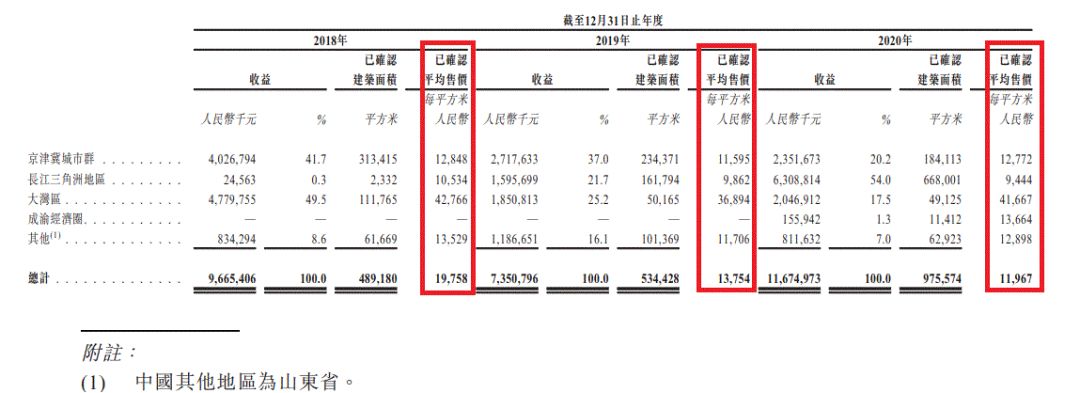

石榴集团说: 主要归因于来自我们位于大湾区的物业项目的收益贡献减少,而其已确认平均售价极高;在长江三角洲地区若干城市交付的物业大幅增加,而其物业售价较相对低于其他地区; 及我们开发所在城市及地区的物业的当前市况及售价波动。 这是所有物业的销售均价,分结构看,石榴集团的住宅、商业物业销售均价,这2年都呈现大幅度滑坡的趋势。 如上图,2018年已确认的住宅销售均价接近2万元/平米,2019年这个数字为1.4万元/平米,2020年更是降至1.2万元/平米。 这还不算最狠的,商业更夸张,2018年已确认平均售价超过2万元/平米,2019年降至1万元/平米,2020年只剩4000多元/平米。 另外,杠杆地产注意到,石榴集团的主要重仓区域,销售单价趋势总体都不理想。 如下图,京津冀城市群2018年已确认平均售价接近1.3万元/平米,2019年降到1.2万元以下/平米,2020年略有回升,但比2018年要略低。

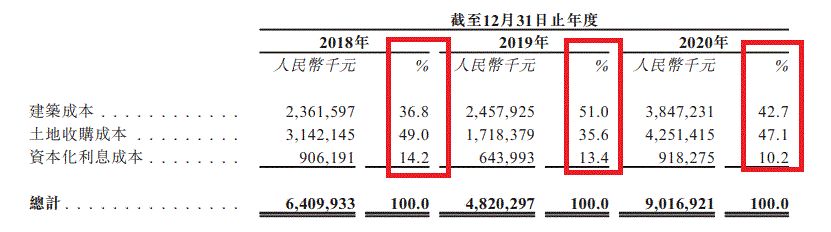

长三角地区则是持续下滑,2018年过万元/平米,2019、2020年都是低于1万元/平米,且持续降了点。 大湾区2019年已确认平均售价,从2018年的超4万元/平米,降至3.7万元/平米,2020年有所反弹,但是也低于2018年。 成渝地区不可比。 其他主要是山东省,已确认平均售价也是震荡。 03 成本增长,资金压力总体不小 此外,杠杆地产注意到,石榴集团建筑成本占比,2019年为51.0%,高于2018年及 2020年,主要归因于2019年的建筑材料(如钢材及水泥)的价格较高;及2019年已交付 精装住宅物业的比例较高,其建筑成本通常高于未有装潢的住宅物业。 看来这一波大宗商品价格上涨,对一些房企利润的挤压逐年会显现。 还不错的是,土地收购成本占物业销售总成本的百分比,由2018年的49.0%,下跌至2019年的35.6%,主要归因于,2019年已交付住宅物业的比例较高,而住宅物业的土地收购成本一般低于商业物业。 接着,土地收购成本于2019年至2020年大幅增加,主要由项目所在的本地物业市况推动。

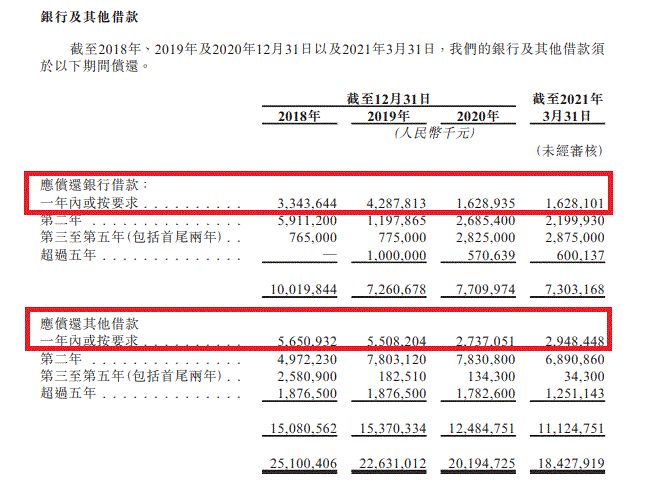

简单说,就是买的地更贵了。 从总的销售成本上说,杠杆地产注意到,石榴集团2019年为53.42亿元,2020年增加77.0%,到94.55亿元。 石榴集团解释说: 主要由于我们有关物业销售的销售成本有所增加所致。我们有关物业销售的销售成本由2019年的人民币4,820.3百万元增加87.1%至2020年的人民币9,016.9百万元,主要由于土地收购成本增加,原因是我们交付物业所在地区的地方物业市场状况整体改善及土地价值升值;原材料(如钢材及混凝土)成本不断增加及工人的平均工资水平上升,导致建筑成本增加;及已交付物业数目及已确认建筑面积增加,与我们的业务增长一致。 另外,杠杆地产注意到,石榴集团融资成本,由2019年的4.23亿元,增加37.6%至2020年的5.82亿元,主要由于: 就合约负债重大融资部分确认的利息有所增加;及与用作拨支项目建筑的资金相关的已资本化利息有所减少所致。 2018年融资成本为3.77亿元,2019年增加12.2%至4.23亿元。主要由于有关银行借款、信托融资及公司债券的利息增加。 石榴集团截至2021年3月末,一年内应还银行借款16亿元,一年内应还其他借款29.5亿元。

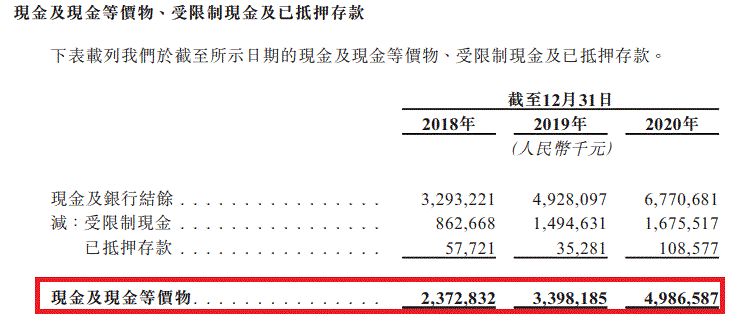

这两笔加起来,一年内要还45.5亿元。截至2020年末,石榴集团账上的现金及现金等价物为接近50亿元。 马马虎虎差不多,可以支撑短债。

但是毫无疑问,考虑到各种债务、支出,资金压力总体还是不小的。 上市融资,拓展更多资金渠道,无疑是办法之一。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);