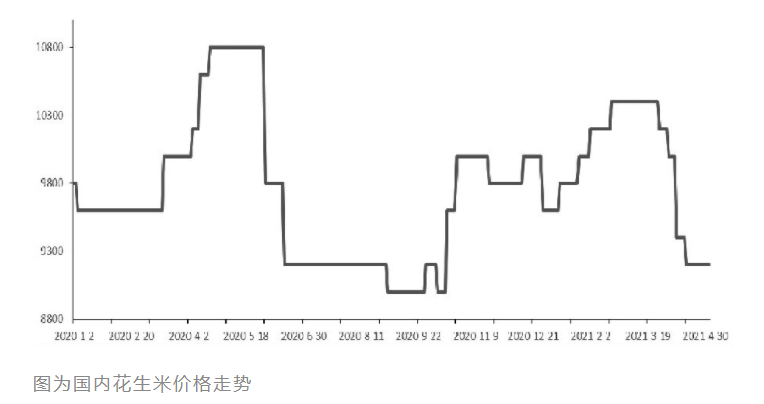

原标题:花生价格或将偏弱运行,重点关注油厂花生米和花生油库存 来源:期货日报 尽管农户和部分小贩对前期的花生降价不满,有抵制情绪,但考虑到花生保存的特殊性,在油厂收购结束后,花生价格有可能创出阶段性低点。 2017年花生丰产抑制其价格,2018年年初花生价格低至6000元/吨。2018年和2019年的花生种植面积分别下滑13.8%、1.6%。2020年种植面积虽增加6.9%,但因三大主产区不同程度遭遇恶劣天气,单产受损,花生产量恢复有限。今年花市场情况如何呢? 花生库存高于往年 2020年新冠肺炎疫情暴发,居家隔离催生了一波罕见的花生油需求。在疫情打击下,豆油、棕榈(7648, 76.00, 1.00%)油、菜油三大油脂价格大幅下挫,而花生油却逆势上涨。预计去年花生油需求增量约20%—30%,库存快速消耗刺激油厂抢货,带动花生价格出现一波上涨行情。同时,由于前期花生生长期遭遇不良天气,加之收获季东北出现霜冻,在花生油价格仍然看涨的背景下,有大型油厂担心减产导致原料不足提价收购,带动贸易商被动跟风囤货,掀起了一波收购季的花生涨价潮。

随着花生油价格上涨,花生油与豆油之间的价差达到10000元/吨的历史高位。高价对需求的抑制和替代效应显现,花生油价格在去年11月初见顶。诸多因素叠加使得春节旺季需求并未明显支撑起花生油价格,今年花生油价格小幅振荡下跌,需求同比降幅明显。与此同时,花生库存高于往年同期。而随着气温不断升高,出货压力渐增。而花生消费明显下降,降幅在20%—30%。 进出口方面,进口延迟到港使得供应压力延后,集中在4月和5月,预计进口花生米到港会持续到7月;出口市场也因疫情和物流运费大涨影响而萎缩20%—50%不等。 新季种植面积减少 目前春花生已经开始种植,河南因湿冷天气影响,预计春花生要推迟上市半个月左右;春花生种植面积减少10%左右,但其在河南的占比仅约25%,小麦收割后还可以种麦茬花生,所以影响有限。不过,由于种玉米(2686, 15.00, 0.56%)收益和种花生收益相近,估计有部分小户麦茬花生田会转种玉米。一些核心产区种植面积仍稳定,不会大幅波动。 近几年来,山东产区花生种植面积一直呈现下降趋势,但一些丘陵区域也不适合改种其他作物,预计可减面积有限,不过目前还不好确定下降幅度。辽宁、吉林产区预计也会因为改种玉米的缘故,从而减少花生种植面积,但是部分地区的土质特征更适合种花生,预计可减面积有限。 市场主体心态谨慎 花生种植户习惯了2020年的高价,对春节后的降价难以接受,有惜售挺价心理。目前农户手中的花生存货仍有5%—10%。同时,玉米、大豆(5755, 48.00, 0.84%)以及土豆、地瓜的种植收益也都不错,这使得某些区域会转种收益更好的农作物。 春节前跟风炒作囤货的花生贸易商目前浮亏2000—3000元/吨。有贸易商亏损出货,也有少量拥有自有冷库的贸易商趁低价补库待涨。花生筛选厂家筛选花生的利润抵不上花生的掉价幅度,春节前收货的厂家也都陷入亏损,面对期货盘面的高升水,多个厂家考虑卖出仓单。直接与非洲当地企业合作的国内进口商,花生成本很低,行情不好就低价甩货,而高价进口花生的进口商因没有锁定下游合同也陷入亏损。油厂花生和花生油库存累积,只能选择提高花生收购标准,变相压价原料。对于新季花生收购,厂家会更加谨慎,甚至可能推迟收购,这也要看后期花生油需求和天气情况。 进口稳定出口减少 春节后炒作的进口延迟随着非洲米的到港也告一段落。预计5—7月陆续会有非洲米到港,今年花生进口量基本稳定。去年国内进口花生约105万吨,进口花生油27万吨。整体上看,国内进口花生占比较小,不到十分之一,但如果考虑到港时间的集中性(主要在2—5月),以及主要用于沿海油厂做油料米,那么进口的影响力也不容忽视。 出口方面,因为疫情以及高昂的物流运费,今年国内对欧盟和日韩出口同比出现20%—50%的下降。 仓单价值愈发凸显 花生仓单标准是以中等偏上油料米定价。目前花生期货盘面在10400—10600元/吨,油料米现货在8800—9000元/吨。如以陈米做仓单计算,仓单溢价油料米300—400元/吨,冷库费250元/吨,资金成本50—150元/吨,这样算下来仓单成本最多10000元/吨。 不同区域参与者对仓单的态度不同,河南地区的参与者担心入库指标不好把握,如出库时酸价和黄曲霉超标,加之目前的价差不足以激励他们去承担风险。山东地区的参与者长期以来制作仓单的热情较高。在当前的价位,部分产业人士希望赚价差。部分进口商因为需求差也考虑在期货盘面上操作,但还有所顾虑。 我们认为随着产业链利润的压缩,无论是油厂还是贸易商抑或是进出口商,当利润被压缩到一定程度,仓单的价值也会越发凸显。 资金参与热情较低 从花生2110合约的成交和持仓来看,产业客户和机构资金还没有真正参与进来。品种的活跃离不开产业的参与。据了解,目前产业的参与度较低,原因如下:一是产业从业者缺乏期货知识,多处于学习阶段,对期货持谨慎态度;二是期现的连接点在仓单,目前交割虽有利润,但有交割能力的主体对交割标准还不熟悉;三是交割库设置在山东、河南、河北,地域特点使得厂库主体相对保守与谨慎,在压榨利润还不错的情况下,不愿轻易冒险。 品种的活跃离不开资金的介入。目前,国内部分私募开始了解并尝试参与花生期现货。但现实是,花生产业链数据相对不完整不统一,在不确定情况下,投资机构不会贸然参与。 综上所述,短期内花生食用需求难以明显改善,去年的大增情况难以再现。同时,花生油与豆油的价差较大,对花生油需求不利,后期的中秋备货能否带动油厂去库存,目前尚未可知。不过,即使需求季节性好转,油厂新季花生收购也会谨慎,在库存压力下不排除延迟收购。后期应重点关注油厂花生米和花生油库存。 新季花生种植面积小幅下降,如天气正常,随着单产恢复,未来供给仍有压力。期货盘面的高升水难以长期维持,随着时间推移,套保的风险收益比在提高。 根据历史花生上市季收购价在8000—9000元/吨,目前的盘面定价偏高。尽管农户和部分小贩对前期的花生降价不满,有抵制情绪,但考虑到花生保存的特殊性,在油厂收购结束后,花生价格有可能创出阶段性低点。同时,进口延迟到港将进一步挤压国内需求。后期,花生价格偏弱运行。(作者单位:华泰期货) |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);