主要观点 行情回顾:各国通胀走高,且消费和生产进一步恢复,经济前景较好。此外,美联储多次强调维持宽松货币政策,美元指数走弱利好铜价。因各国环保和多产业电气化的发展趋势,铜长期需求增速抬升。当前中长期因素均带动铜价走强,伦铜站上1万美元。 海外市场:4月,虽然印度疫情局势紧张,但欧、美、日、韩等多国经济均走强,乐观情绪抬升。欧元区零售和生产均有好转,3月零售销售年率录得12%,德国3月季调后工业产出月率录得2.5%,3月季调后出口月率1.2%,均好于预期,德国工厂订单已实现连续三个月增长。日本、韩国消费和贸易也持续修复,韩国4月出口年率达41.1%。美国国内消费强劲,3月贸易逆差大幅扩大5.6%,创下744亿美元的纪录新高。最新公布的劳动力数据显示,4月失业率6.1%,非农就业人数增加26.6万人,均不及预期。虽然市场对美国就业市场并不悲观,但4月份就业数据或推后美联储加息预期,并为拜登另一轮的经济刺激计划提供支撑,利好风险资产价格。4月摩根大通制造业PMI55.8,创10年新高,欧元区制造业PMI62.9,创历史新高。短期内,海外经济加速增长,风险暂不明显。且由于去年的低基数效应,二季度数据大概率超预期。 国内市场:3月社零同比增速为34.2%,好于预期,内需扩张加速;规模以上工业增加值同比增长14.1%,略低于预期,增速放缓;3月固定资产投资同比增25.6%,好于预期。整体来看,国内经济运行平稳。 3月国内从智利进口铜矿82.5万吨,同比增12.6%,从秘鲁进口铜矿51.8万吨,同比增1.4%。3月铜矿进口累计同比7.7%,较2月增速上行6.8个百分点。3月精炼铜累计产量248.70万吨,累计同比15.2%,增速上行2.9个百分点。 后市展望:铜矿TC维持低位,短期供应仍偏紧。目前国内经济增速放缓,但海外市场需求加速增长,且由于去年二季度的低基数,预计整个二季度经济数据大概率向好。而由于4月美国就业数据疲软,美联储预计维持宽松政策不变。目前铜价利空因素有限,铜价继续上涨。 一、行情回顾 各国通胀走高,且消费和生产进一步恢复,经济前景较好。此外,美联储多次强调维持宽松货币政策,美元指数走弱利好铜价。因各国环保和多产业电气化的发展趋势,铜长期需求增速抬升。当前中长期因素均带动铜价走强,伦铜站上1万美元。截止上月末,沪铜(71750, -880.00, -1.21%)主力合约收于71,890.00元/吨,涨跌幅+9.59%,持仓量371,601手,持仓量变化24,675手。伦铜LME3报收9,809.00美元/吨,涨跌幅+11.34%:LME铜投资基金多头周持仓51,908.46手,持仓量变化2,994.13手;空头周持仓14,858.67手,持仓量变化2,187.05手。COMEX连续铜报收4.4560美元/磅,涨跌幅+11.87%。COMEX铜非商业多头持仓128,571张,持仓量变化18,586张;非商业空头持仓74,801张,持仓量变化7,826张。 图1 LME铜和沪铜走势

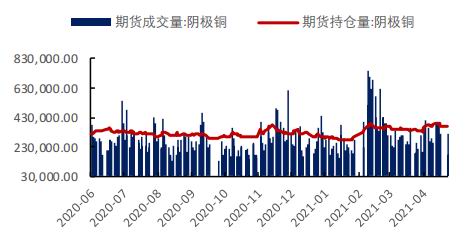

数据来源:Wind、国都期货研究所 图2 沪铜成交量及持仓量(手)

数据来源:Wind、国都期货研究所 图3 LME投资基金多空头持仓数量(手)

数据来源:Wind、国都期货研究所 图4 COMEX非商业多空头持仓数量(张)

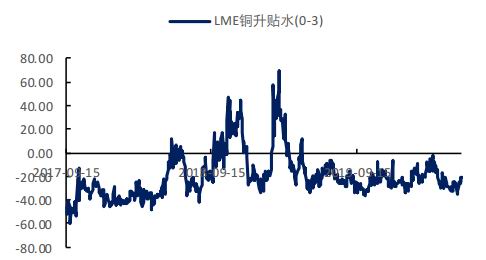

数据来源:Wind、国都期货研究所 图5 LME铜升贴水(0-3)(美元/吨)

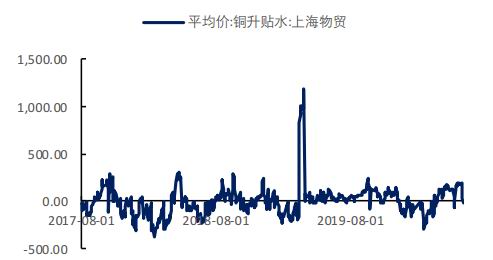

数据来源:Wind、国都期货研究所 图6 现货铜升贴水(元/吨)

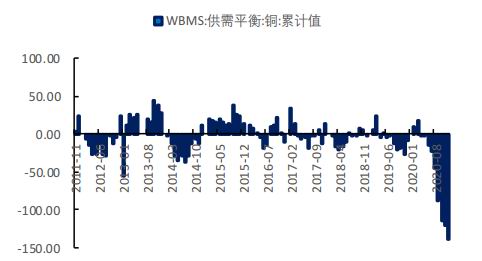

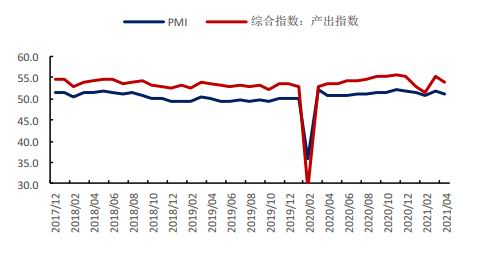

数据来源:Wind、国都期货研究所 二、基本面分析 (一)海外市场 据ICSG统计,2021年1月当月铜消费206.9万吨,同比3.40%。 WBMS全球铜供需数据显示,2020年12月铜累计供需不足139.10万吨,铜供需继续大幅收紧。 4月,虽然印度疫情局势紧张,但欧、美、日、韩等多国经济均走强,乐观情绪抬升。欧元区零售和生产均有好转,3月零售销售年率录得12%,德国3月季调后工业产出月率录得2.5%,3月季调后出口月率1.2%,均好于预期,德国工厂订单已实现连续三个月增长。日本、韩国消费和贸易也持续修复,韩国4月出口年率达41.1%。美国国内消费强劲,3月贸易逆差大幅扩大5.6%,创下744亿美元的纪录新高。最新公布的劳动力数据显示,4月失业率6.1%,非农就业人数增加26.6万人,均不及预期。虽然市场对美国就业市场并不悲观,但4月份就业数据或推后美联储加息预期,并为拜登另一轮的经济刺激计划提供支撑,利好风险资产价格。4月摩根大通制造业PMI55.8,创10年新高,欧元区制造业PMI62.9,创历史新高。短期内,海外经济加速增长,风险暂不明显。且由于去年的低基数效应,二季度数据大概率超预期。 图7 铜价与全球PMI走势

数据来源:Wind、国都期货研究所 图8 发达地区制造业PMI

数据来源:Wind、国都期货研究所 图9 新兴市场制造业PMI

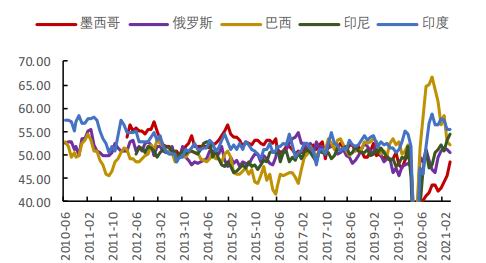

数据来源:Wind、国都期货研究所 图10 ICSG:全球精炼铜消费量:当月值(千吨)

数据来源:Wind、国都期货研究所 图11 WBMS:供需平衡:铜:累计值(万吨)

数据来源:Wind、国都期货研究所 图12 期价与全球显性库存

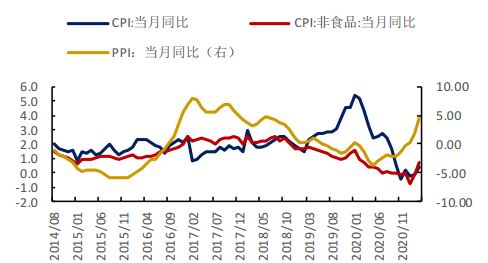

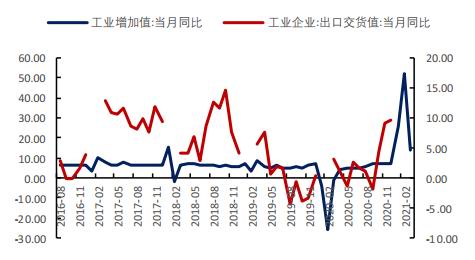

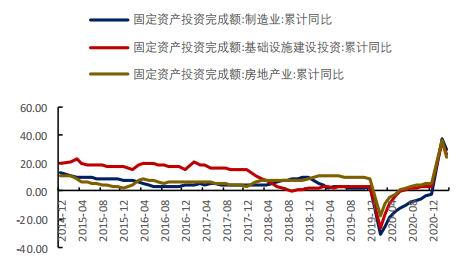

数据来源:Wind、国都期货研究所 (二)国内市场 3月国内出口2411.3亿美元,同比增长30.6%,略低于市场预期;进口2273.4亿美元,同比增长38.1%,显著高于市场预期。因海外市场生产逐渐恢复,出口增速放缓,但进口量仍在高位,经济维持繁荣迹象。 3月社零同比增速为34.2%,好于预期,内需扩张加速;规模以上工业增加值同比增长14.1%,略低于预期,增速放缓;3月固定资产投资同比增25.6%,好于预期。整体来看,国内经济运行平稳。 从固定资产投资分项来看,3月房地产开发投资同比增长25.6%,地产投资和销售数据超预期但土地购置面积增速由正转负,新开工面积增速也显著走弱。且房贷利率走高,销售端或承压。而房企融资方面,银行等渠道受限,房企加杠杆受阻,预计后期对铜等原料增量有限。3月制造业投资累计同比29.8%,相比2019年年化增速仍为负值,不及预期。但民间投资回暖,后期仍有上行动力。 3月新增社融新增33400亿元,不及预期37000亿元;新增人民币贷款27300亿元,同比少增1200亿元。虽然从结构上看,中长期贷款同比多增5158亿元,信贷结构更加稳健,但总量上谈不上宽松。3月M1同比7.1%,较前值下行0.3个百分点,3月M2同比9.4%,较前值下行0.7个百分点,也显示国内目前只维持金融系统性稳定,并无大幅放水之意。 铜的具体下游分别来看,今年前3月,电网投资累计540亿元,同比增47.95%;电源投资累计795亿元,同比增33.29%。家电领域,前3月,冰箱产量为2157.80万台,同比增54.60%;空调产量为5595.30万台,同比增长49.80%;洗衣机产量为2144.70台,同比增50.70%。汽车方面,据中汽协,中国3月份汽车销量252.6万辆,同比增长74.9%;1-3月份汽车销量648.4万辆,同比增长75.6%,汽车行情尚好。 3月国内从智利进口铜矿82.5万吨,同比增12.6%,从秘鲁进口铜矿51.8万吨,同比增1.4%。3月铜矿进口累计同比7.7%,较2月增速上行6.8个百分点。3月精炼铜累计产量248.70万吨,累计同比15.2%,增速上行2.9个百分点。 上周铜矿加工费基本持稳至31.7美元/吨的低位。 图13 CPI和PPI

数据来源:Wind、国都期货研究所 图14 工业增加值和出口交货值增速(%)

数据来源:Wind、国都期货研究所 图15 PMI

数据来源:Wind、国都期货研究所 图16 电网投资累计同比(%)

数据来源:Wind、国都期货研究所 图17 汽车产量与利润同比(%)

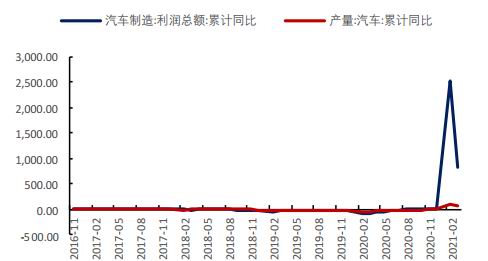

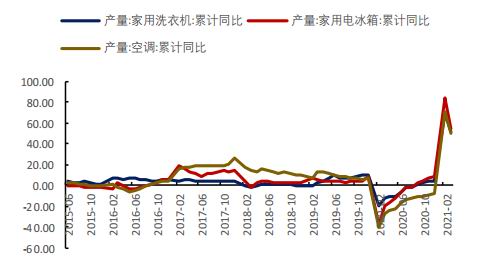

数据来源:Wind、国都期货研究所 图18 家电产量同比(%)

数据来源:Wind、国都期货研究所 图19 基建、房地产、制造业投资同比(%)

数据来源:Wind、国都期货研究所 图20 铜矿石进口数量累计同比(%)

数据来源:Wind、国都期货研究所 图21 精炼铜累计产量及增速

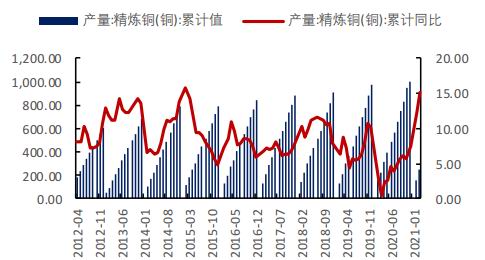

数据来源:Wind、国都期货研究所 图22 中国铜冶炼厂粗炼费(美元/干吨)

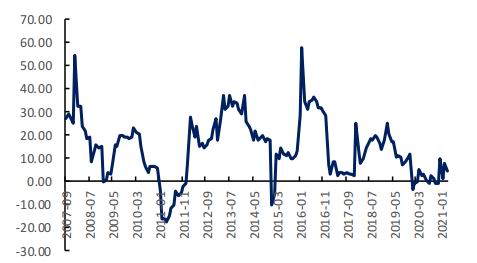

数据来源:Wind、国都期货研究所 三、后市展望 铜矿TC维持低位,短期供应仍偏紧。目前国内经济增速放缓,但海外市场需求加速增长,且由于去年二季度的低基数,预计整个二季度经济数据大概率向好。而由于4月美国就业数据疲软,美联储预计维持宽松政策不变。目前铜价利空因素有限,铜价继续上涨。 国都期货 王琼玮 |

|

|  |

|