黑色分析师 刘德填 从业资格号:F0230738 投资咨询号:Z0000188 2021年5月18日,乌兰察布市工业和信息化局下达了关于2021年5-6月份高耗能企业预算用电量的函,通知具体要求高耗能企业5-6月份用电量不得突破75.8亿千瓦时(不含化成箔生产企业用电)。各旗县用电量分配按照,A类企业压减12%用电负荷;B类企业压减48%用电负荷;C类企业压减60%用电负荷,同时为加快推动半密闭炉型进行全密闭改造,有半密闭矿热炉的企业按C类企业压减负荷,D类企业压减全部用电负荷进行预算。与此同时,2020年12月份停产检修企业(项目),结合全市总用电预算指标,按用电容量测算基础用电量,5-6月份将全密闭普通铁合金矿热炉、全工序石墨碳素及30000KVA以上全密闭电石炉纳入用电计划,由各旗县人民政府统筹接入。其中文件还重点强调,加大能耗产出效益评价指标中税收评价权重,5-6月份将单位能耗税收指标权重从10%提高到30%,强化指标约束。同时,对“十三五”期间违规投产项目一律停止生产。 5月18日,宁夏自治区发布《自治区发展改革委党组关于成立碳达峰碳中和暨能耗双控工作领导小组的通知》,宣告宁夏自治区铁合金能耗双控正式拉开帷幕。 受内蒙、宁夏能耗双控政策消息提振,锰硅(7580, 186.00, 2.52%)、硅铁(8096, 18.00, 0.22%)双双强势上涨,一扫近期黑色系下跌灰霾。 后续锰硅、硅铁行情如何演绎?有何投资策略,我们结合近期政策就此做阐述分析。 从政策方面看,今年铁合金行业的能耗双控政策有望持续进行,这将对锰硅、硅铁的供给侧进行有效约束。而另一方面,国常会强调遏制大宗商品价格不合理上涨,部署保供稳价工作。对于政策微调,从压产量钢厂政策调整为压产能政策,对于合金的需求端来说,短期没有收缩的政策风险,且季节性有增量需求的提升空间。 我们从乌兰察布的高耗能用电指标看,5-6月份的高耗能企业用电量不得突破75.8亿千瓦时,月均37.9亿千瓦时,环比4月34.5亿千瓦时增9.86%。尽管从用量指标看,5-6月的高耗能企业用量整体提高,但是文件将全密闭普通铁合金矿热炉、全工序石墨碳素及30000KVA以上全密闭电石炉纳入用电计划,同时将单位能耗税收指标权重从10%提高到30%,强化指标约束。 由于乌兰察布地区是内蒙锰硅、铬铁的核心产区,将全密闭普通铁合金矿热炉入表以及加大指标约束,强化对锰硅供给约束,对锰硅价格有偏正面提振。而宁夏自治区成立能耗双控领导小组,将从顶层设计推动宁夏的铁合金供给改革,预计后市相关措施将会逐步落地。 第一,我们先根据前期宁夏的能源消费总量双控文件进行分析。4月16日,宁夏《2021年度能源消费总量和强度双控目标任务及重点工作安排》要求,全区单位GDP能耗同比下降3.3%,能耗增量控制在260万吨标准煤。根据文件设置的能源消耗标准,我们推算中卫、石嘴山等核心硅铁、锰硅产区压缩理论值硅铁产量为1.40万吨/月,锰硅为3.84万吨/月。占21年1-4月宁夏硅铁月均产量10.07万吨的13.90%,或全国月均产量51.56万吨的2.72%,占宁夏锰硅月均产量20.13万吨的19.08%,或全国月均产量88.39万吨的4.34%。 第二,参照内蒙能耗双控政策原则,淘小限大。定额限产。参照总量控制,具体实施的原则对标宁夏能源双控对锰硅硅铁的影响进行定量分析。 一、 限制类25000千伏安及以下普通合金矿热炉和30000千伏安以下电石矿热炉实施淘汰退出。 二、 对25000千伏安半密合金矿热炉,30000千伏安以上全密闭矿热炉未实现综合利用,按2020年12月份实际用电量减少47-50% 。 我们假设参考内蒙标准执行,限制类25000千伏安及以下普通合金矿热炉退出 ,对25000千伏安半密合金矿热炉,30000千伏安以上全密闭矿热炉未实现综合利用,按2020年12月份实际用电量减少47-50% 。 则影响宁夏硅铁产量1.97万吨,退出0.36万吨,合计2.33万吨/月。占宁夏1-4月硅铁产量的23.13%。 影响宁夏锰硅产量1.59万吨,退出2.42万吨,合计4.01万吨/月,占宁夏1-4月锰硅产量的19.92%。 综合评估,影响宁夏硅铁产量在1.4-2.33万吨/月,影响宁夏锰硅产量在3.84-4.01万吨/月。 具体展开来看,对锰硅的影响,我们从产业的角度看。盘面持续的升水变现对能耗双控政策的憧憬以及对未来的乐观预期。今年以来,特别是4-5月份,锰硅期货的升水率在临近5%附近波动。期货盘面领先于现货波动。

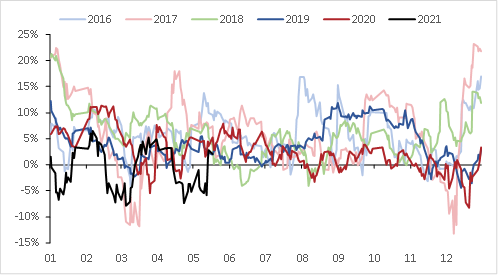

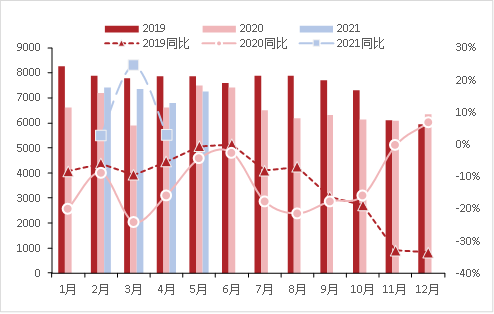

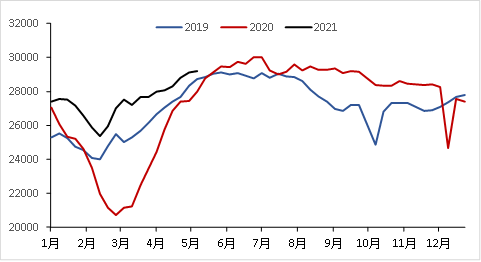

锰硅期货基差

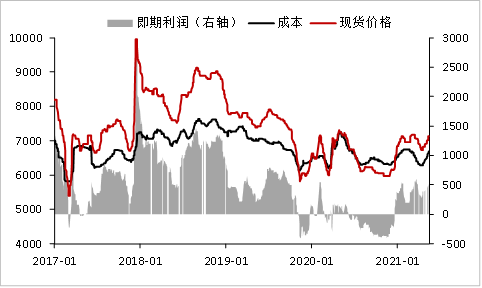

锰硅期货主力合约基差 从利润角度看,受能耗双控政策红利和原料锰矿供应相对宽松的利好支撑,锰硅的利润水平维持在中等偏高水平。内蒙锰硅主产区利润在680元/吨水平,广西锰硅主产区利润在600元/吨水平。整体来的利润水平高于往年平均水平,接近于2018年钢铁供给侧改革同期利润水平。

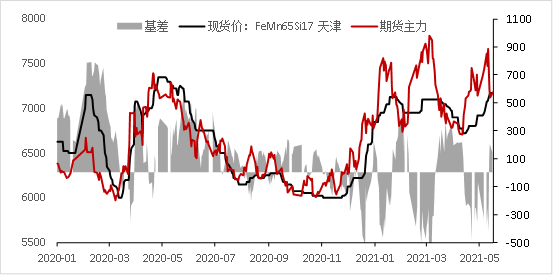

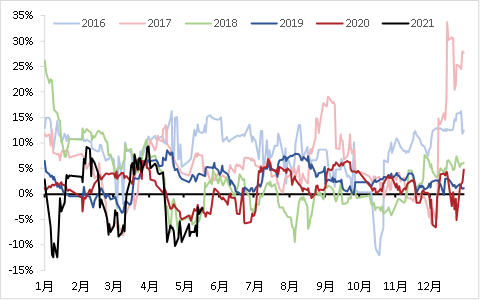

锰硅主产区利润季节性

内蒙产区利润

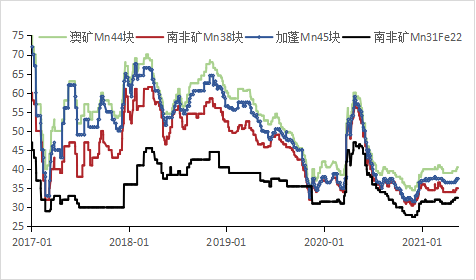

广西产区利润 从库存的角度看,钢联调研的锰硅样本数据经过2-3月的累库后,从4月底开始重新进入缓慢的去库阶段,印证钢厂需求对锰硅价格有正面驱动。 我们再从成本端的角度看,锰矿远期6月报盘先降后升,远期锰矿端对锰硅现货价格有支撑。South32 2021年6月对华锰矿报盘:澳块报5.04美元/吨度,较上月报价降0.49美元/吨度;澳籽报价4.79美元/吨度,较上月报价降0.47美元/吨度。UMK 2021年6月对华锰矿报价:Mn36%南非块4.2美元/吨度,较2021年5月下调0.5美元/吨度。而Jupiter 2021年6月对华锰矿装船报价为Mn36.5%南非半碳酸块4.54美元/吨度,环比上调0.12美元/吨度。Mn30.5%南非半碳酸块4.02美元/吨度,环比上调0.17美元/吨度,Mn35%南非粉报4.02美元/吨度。

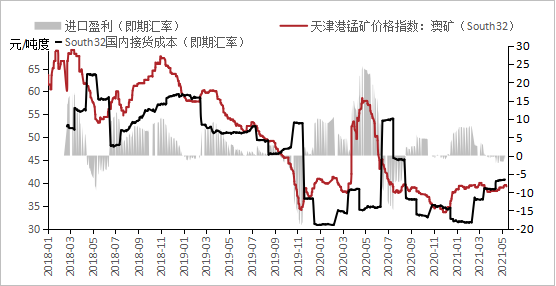

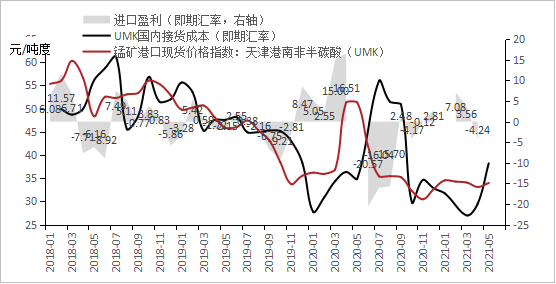

天津港锰硅价格 锰矿整体偏宽松,港口进口锰矿目前处于倒挂的阶段。当期汇率下5月份的主流进口澳矿亏损1.4元/吨度,进口南非矿进口利润为-4.71元/吨度。

主流澳矿进口利润

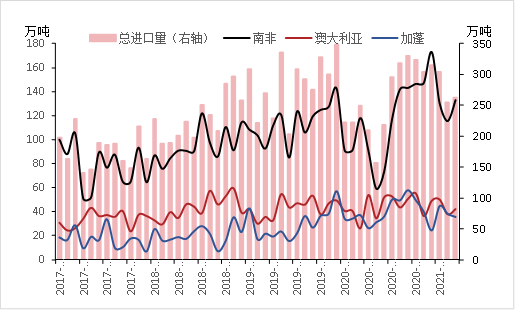

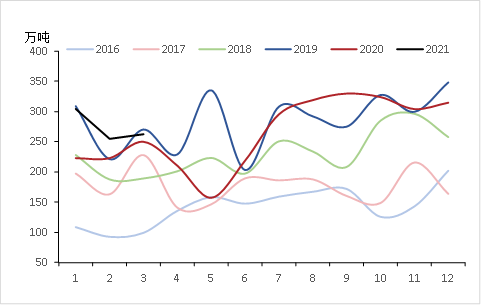

主流南非矿进口利润 而从锰矿进口矿量来看,3月中国的进口锰矿为262万吨,环比增2.76%,其中南非矿132万吨,澳矿42万吨,南非矿进口环比增15.2%。澳矿进口环比增11.2%。锰矿进口量略高于去年同期水平。

锰矿进口量

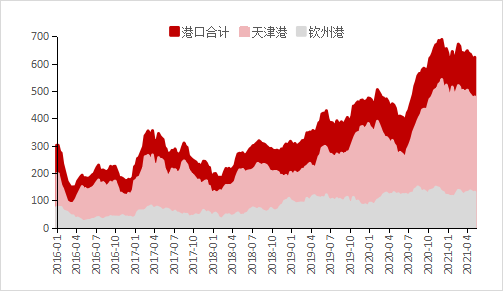

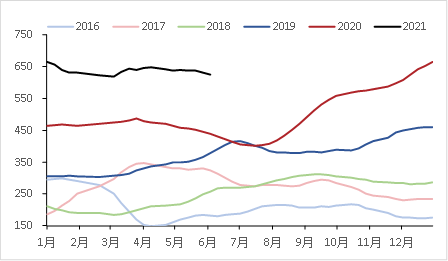

锰矿进口量季节性 截止5月14日,锰矿的港口库存为605.1万吨,锰矿港口库存处于近年同期高位水平,但进入4月份后,近一个月整体处于缓慢去库过程。

锰矿港口库存

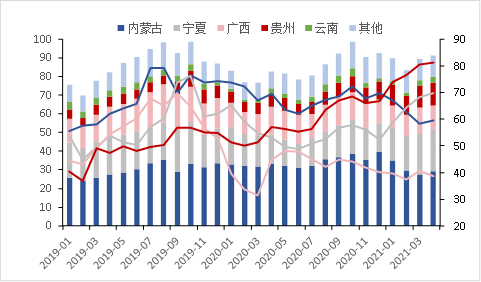

锰矿港口库存季节性 从锰硅的供应端看,4月钢联样本全国锰硅91.13万吨,其中内蒙产区29.2万吨,宁夏22.5万吨,广西12.9万吨,贵州12.1万吨。

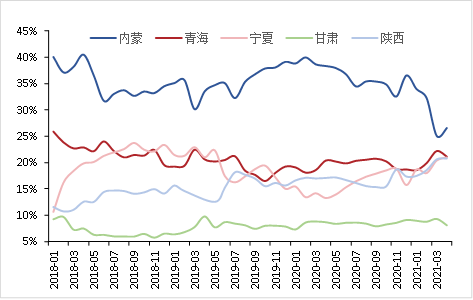

锰硅产量及开工率 从产量的趋势上看,其中内蒙产量占比微升1%至32%,宁夏占比25%,广西产量占比环比回落2%至14%。

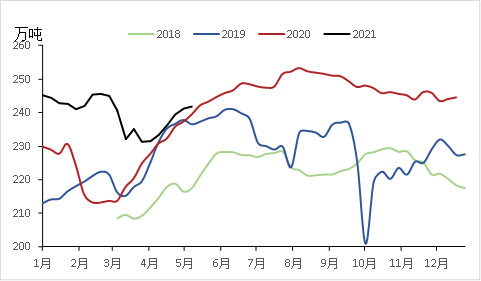

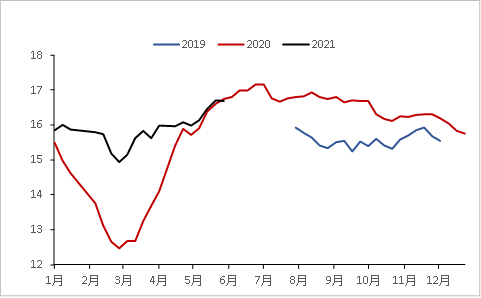

主产区产量占比 我们再从需求端的观察,钢联样本247家高炉日均铁水回升至241万吨水平,高于去年同期水平,周度需求为16.68万吨,需求趋势缓慢抬升。

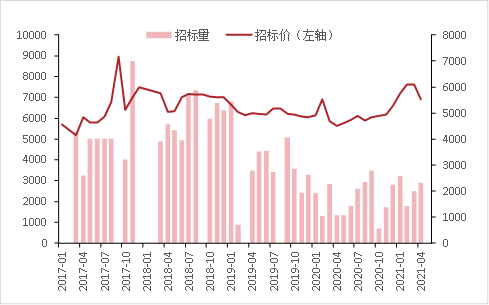

而最新的5月河钢钢招硅锰6517招标定价7250元/吨,较4月上调450元/吨,数量24600吨。从钢招的表现来看,市场对于钢厂需求回暖的态势较为明显。

河钢钢招价格

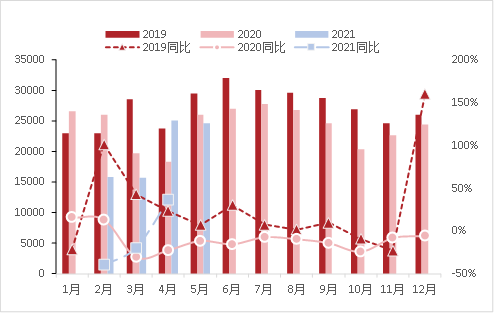

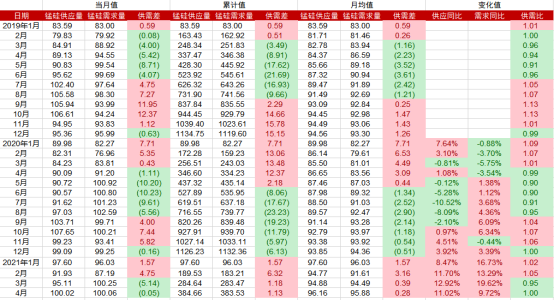

河钢钢招量 最后,我们总结和推演锰硅供需平衡表,进入3月,随着钢厂需求的提升以及内蒙能耗双控政策的执行,锰硅从偏过剩转入偏紧的状态,供需比整体在平衡线上方附近需求略偏宽松波动转入下方略短缺波动。因此综合,在成本支撑以及需求提振的情况下,锰硅07-09合约7000附近有强支撑,锰硅价格上方仍政策红利空间,可看高一线,近期关注7700附近阻力。

锰硅供需比趋势

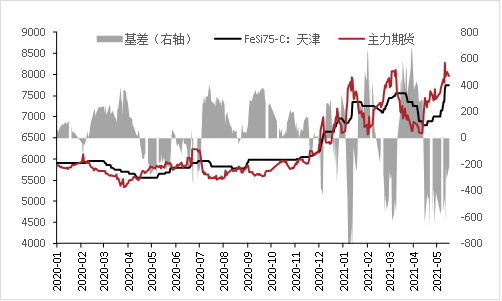

锰硅供需平衡表 相对于锰硅,硅铁的产业集中度高于锰硅,且能耗高于锰硅,因此市场对于能耗双控政策带来的价格红利弹性也高于锰硅,盘面的升水在大多数时间都高于锰硅。今年以来,硅铁期货的盘面升水率最高超过10%,牵引着现货向上波动。

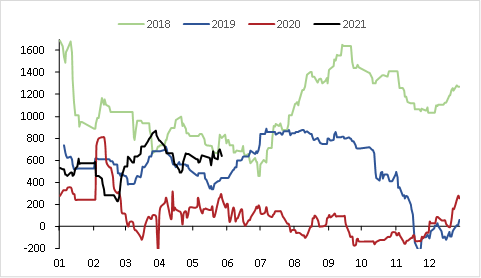

硅铁基差率

硅铁基差季节性 而从我们推算的硅铁生产利润来看,硅铁的吨生产利润已经到达18年同期水平。内蒙主产区1250元/吨,宁夏主产区1210元/吨。

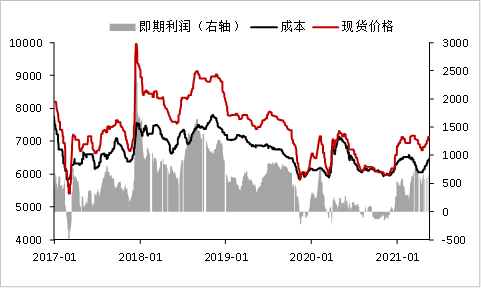

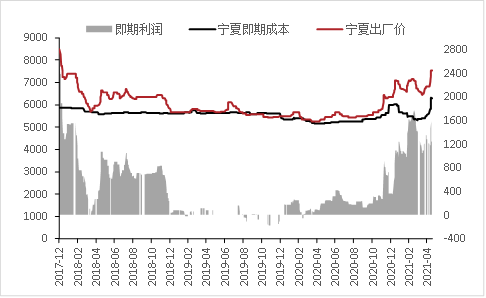

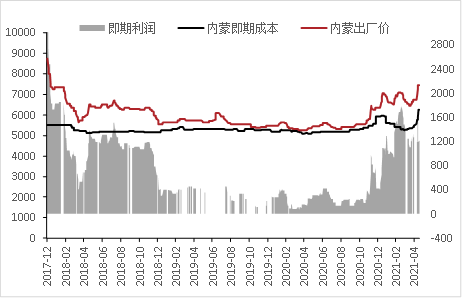

硅铁生产利润

宁夏硅铁生产利润

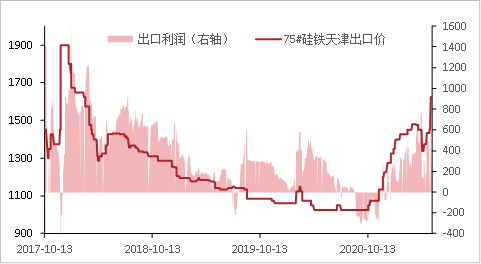

内蒙硅铁生产利润 另一方面,我们从出口利润的角度看,尽管出口税从20%上调至25%,但海外需求良好,出口价格上涨出口利润修复。目前出口利润仍有258元/吨。

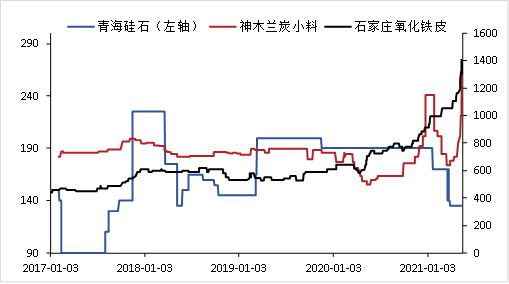

硅铁出口 结合钢联的硅铁工厂样本库存调研数据,自从2月中旬库存高点11.98万吨去库至5月中旬的3.68万吨,显示需求偏强,去库良好。 成本端方面,硅石价格略有回落,但氧化铁皮自从年初以来800元/吨一路上涨至目前1400元/吨,累计上涨近600元/吨。而占硅铁成本30%的兰炭小料,在经过神木兰炭集团的两轮报价引导下,从3月中旬低点640元/吨上涨至目前1400元/吨,价格接近翻番。

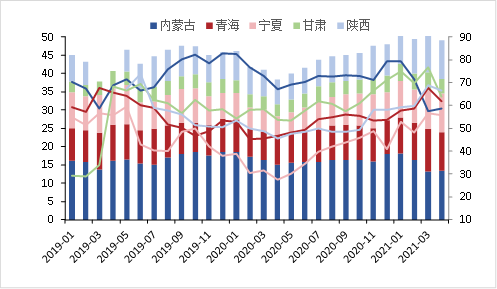

硅铁原料价格 我们再从供给端的角度看,4月钢联样本全国硅铁回落至50.27万吨,其中内蒙产区小幅回升至13.37万吨,宁夏10.53万吨,陕西10.45万吨,青海10.62万吨。

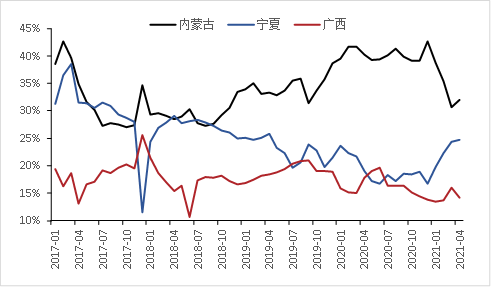

硅铁产量及产能利用率 从产量的趋势上看,其中内蒙产量占比小幅反弹0.5%至26.6%,宁夏占比上升0.58%至20.93%,广西产量占比环比上升至20.79%。但4月整体产量环比小幅回落2.15万吨至50.27万吨。

硅铁主产区产量比例 我们再从需求端的观察,截止5月14日,钢联样本周度需求为2.92万吨,高于去年同期水平,需求趋势逐步攀升。

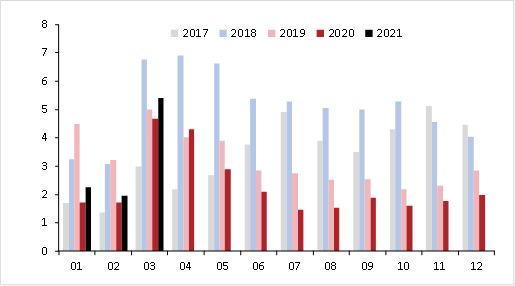

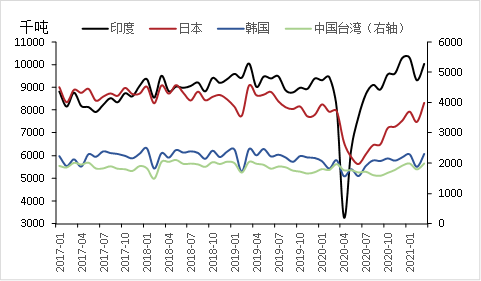

硅铁周度需求量 而从出口看,得益于海外国家及地区印度、日本、韩国的强势需求强势驱动,3月硅铁出口上升至5.39万吨,高于去年同期。

硅铁出口量

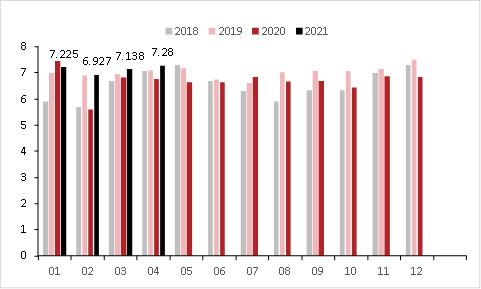

国内硅铁出口地区粗钢产量 另一方面,下游金属镁产量稳步提升,国内金属镁4月产量7.28万吨,高于去年同期.对硅铁需求也产生正面提振。

金属镁产量 从钢厂招标的反应看,主力代表钢厂河钢4月硅铁招标价格为6900元/吨,较3月7600元/吨降700元/吨,招标2332吨,较上月增332吨。尽管5月仍未出台,但从市场反馈看,5月钢招价格上涨几成定局。

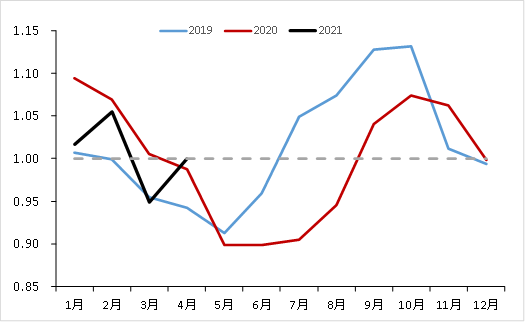

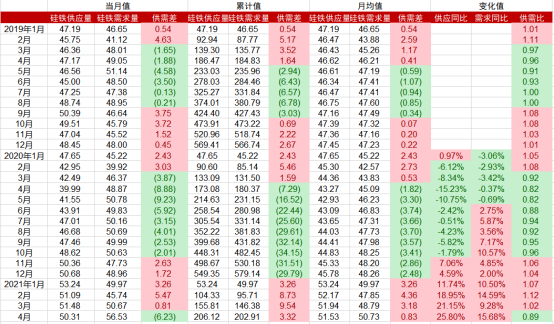

河钢硅铁招标 最后,我们归纳推演一下硅铁供需平衡表,进入4月,钢厂需求的提升但硅铁供应收缩,硅铁大幅短缺6.23万吨,供需比趋势快速回落。因此,需求和宁夏能耗双控预期的提振情况下,硅铁09合约价格上方仍有上行空间,有望继续上行,挑战17年价格高点。

锰硅供需比趋势

硅铁供需平衡表 |

|

|  |

|