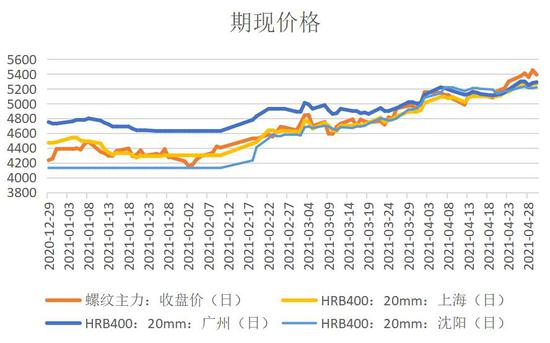

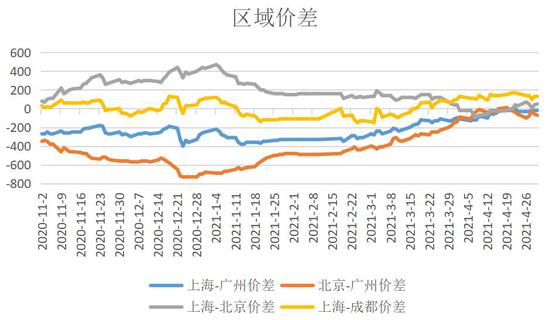

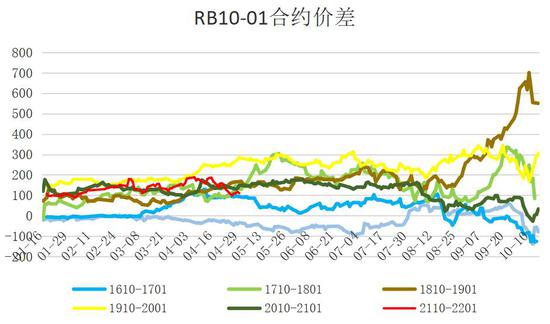

主要观点: 四月份国内钢价节节攀升,主要受到供需基本面持续好转的支撑,以及国内环保限产政策落地以及对减排政策预期的刺激,同时国内外宏观环境保持稳定对大宗商品市价格上涨来利好。 对于五月份来看,钢材供需基本面将进入平稳状态。供应端,国内一季度粗钢产量保持增长态势,虽然四月份受环保限产影响,但钢厂在高利润的驱动下生产意愿较强,粗钢产量预计同比仍有增长,在碳达峰、碳中和的背景下,随着钢铁行业相关的出口征税政策出台,市场对减排压产配套政策落地时间或接近,预计钢材产量延续增长趋势,但增长斜率继续放缓。需求端,今年地方债发行相对延迟,大量新开工的重点项目后期或随着地方债陆续发行对需求构成支撑,而地产项目新开工面积虽有所放缓,但难以形成大幅度回落,3月份房地产和基建投资增速有所下滑,但仍高于市场预期,对钢材的消费韧性仍存,随着金三银四的传统旺季即将结束,五月需求逐步进入淡季的开头。总体来看,供应端增长受到政策抑制呈缓慢攀升,环保限产的作用在高利润冲击下淡化,市场期待减排压产政策的全面部署;需求旺季进入尾声,钢材消费增长空间有限,雨季即将来临影响建材需求,表需或呈高位波动,预计钢价涨势将有所放缓。操作上,黑色系均处于高位,技术上依旧强势,但持续向上的风险压力加剧,螺纹钢(5060, -384.00, -7.05%)进入阶段性偏强震荡调整,可适当区间短线交易。 操作建议: 单边:高位震荡,回调做多持多为主。 套利:10-01合约价差在100以下介入正套。 重点关注及风险因素: 减排压产政策;库存去化情况; 一、行情回顾 截止4月30日,全国25个主要城市HRB400螺纹钢价格均价5255元/吨,较上月底涨353元/吨;上海地区螺纹钢报价5270元/吨,月上涨380元/吨;期螺2110合约收盘5391元/吨。现货方面,四月份随着需求全面释放,以及国内限产政策执行,供需矛盾持续改善,对钢价上行带来支撑;同时,在北方限产以及南方产能投产的影响下,南北价差持续下移。期货方面,需求启动和限产形成供需错配,以及全球大宗商品价格上涨提振,期货价格走势强于现货,期现基差大幅收窄,上海螺纹钢基差处于近年低位水平。 图1:现货价格

来源:MYSTEEL、华联期货 图2:现货区域价差

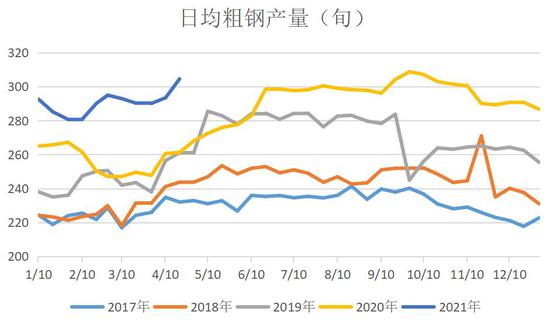

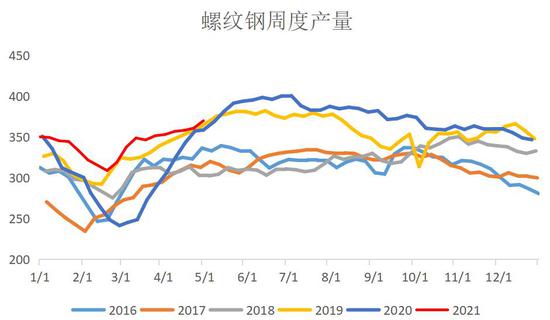

来源:MYSTEEL、华联期货 二、供应:限产作用淡化,期待减排压产政策出台 北方地区三月份开始执行严格限产,粗钢产量依旧延续增长态势,仅是增长速度放缓,一季度国内粗钢产量2.71亿吨,同比增长15.60%,比2019年一季度增长17.3%。 截止4月30日Mysteel调研247家钢厂高炉开工率80.08%,同比去年下降7.55%;高炉炼铁产能利用率89.93%,同比去年增加1.35%;日均铁水产量239.38万吨,同比去年增加3.61万吨。目前处于钢厂生产季节性回升阶段,无论是生铁、粗钢或是螺纹钢产量均同比往年继续增长。国家统计局最新数据显示,2021年3月份钢筋产量为2295.8万吨,同比增长20.1%;1-3月累计产量为6335.7万吨,同比增长18.9%。四月份唐山部分高炉恢复生产以及其它非限产地区增产意愿较强,由于环保限产执行严格,长流程钢企受到政策影响较多,短流程钢企生产负荷提升,长短流程通过提高铁矿(1124, -87.50, -7.22%)石品位以及废钢添加比例来达到增产目的,环保限产带来的压制作用因利润冲击有所淡化。 从成本和利润来看,4月份国内焦炭(2440, -178.50, -6.82%)、焦煤(1783, -154.50, -7.98%)供应受淘汰落后产能以及安全检查等影响,铁矿石因四大矿山恢复不及预期以及印度疫情影响,加上中澳关系变化,供应也存在潜在风险,因此原料端价格均有所回升,钢材成本仍较为坚挺,利润高位小幅回落。 另外则是出口回流,四月底有关钢铁行业的征税政策终于落地,自5月1日起取消146个相关钢材品产品的出口退税以及降低半成品进口税率。此举有利于国内扩大钢铁资源进口,降低进口成本以及支持国内压减粗钢产量和降能减排。 总体来看,国内钢铁产能持续增长,粗钢短期难以明显下降,钢材利润高位促动钢厂提高生产效率,限产作用有所弱化,但在碳中和背景下,粗钢增速放缓。 图3:粗钢日均产量

来源:国家统计局、MYSTEEL、华联期货 图4:螺纹钢产量

来源:国家统计局、MYSTEEL、华联期货 图5:高炉开工率

来源:国家统计局、MYSTEEL、华联期货 图6:钢材利润

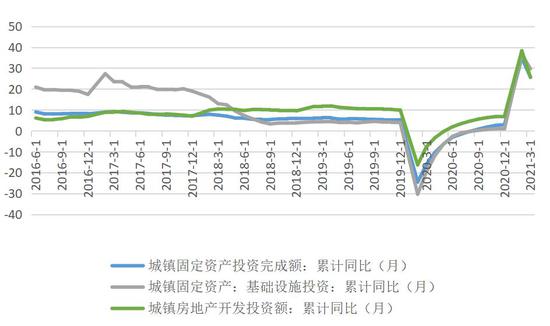

来源:国家统计局、MYSTEEL、华联期货 三、需求:旺季需求接近尾声 1-3月份,全国固定资产投资(不含农户)95994亿元,同比增长25.6%;比2019年1-3月份增长6.0%,两年平均增长2.9%;经季节调整后与去年10-12月份环比增长2.06%。国内投资保持较好增速,虽然3月份房地产和基建投资增速环比有所回落,但仍高于市场预期。 1-3月份全国房地产开发投资27576亿元,同比增长25.6%;比2019年1-3月份增长15.9%,两年平均增长7.6%。房地产行业虽然持续受到政策调控,在1-2月份的高增速后高位回落,但短期仍是稳投资的重要一环。 1-3月份房地产开发企业房屋施工面积798394万平方米,同比增长11.2%;房屋新开工面积36163万平方米,增长28.2%。当前地产融资受“三道红线”限制,房企对资金的需求令其对存量土地以及以及在建项目加速施工,对钢材消费形成较好的拉动作用。 1-3月份房地产开发企业土地购置面积2301万平方米,同比增长16.9%;土地成交价款809亿元,下降17.3%。商品房销售面积36007万平方米,同比增长63.8%;比2019年1—3月份增长20.7%,两年平均增长9.9%。今年地产销售景气,预收款和居民贷款为房企带来较好的现金流,令房企有较强的资金周转来加速推盘,带动新开工需求保持韧性。 基建方面,1-3月份基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长29.7%。其中,水利管理业投资增长42.5%;公共设施管理业投资增长23.5%;道路运输业投资增长25.7%;铁路运输业投资增长66.6%。基建投资作为逆周期调节的重要手段,随着经济持续回暖,其投资增速难以出现快速增长。但在当前的政策支持下,大量新增项目将逐渐进入用钢阶段,基建用钢需求仍有增量。 今年两会报告预算安排新增地方政府债务限额44700亿元,其中一般债务限额8200亿元、专项债务限额36500亿元,尽管2021年新增限额与2020年相比减少了2600亿元,但仍高于2019年水平。但是今年前4个月地方债发行规模仅16709亿元,其中,新增地方债发行3763亿元,其余为再融资债券,市场预计二季度将会迎来地方债发行高峰,为后期项目的资金来源提供稳定保证。 图7:国内投资

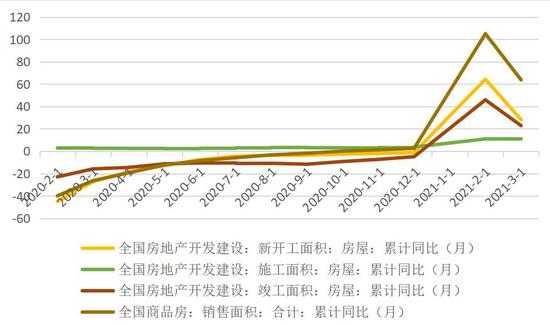

来源:国家统计局、MYSTEEL、华联期货 图8:房地产数据

来源:国家统计局、MYSTEEL、华联期货 图9:成交量

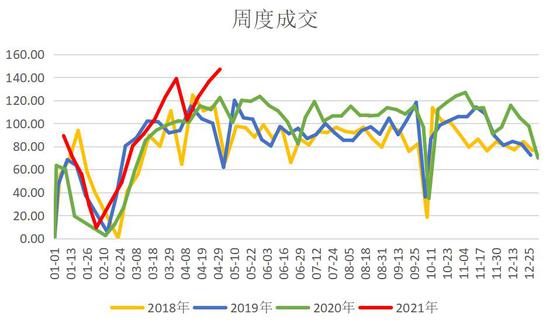

来源:国家统计局、MYSTEEL、华联期货 图10:螺纹钢表观消费量

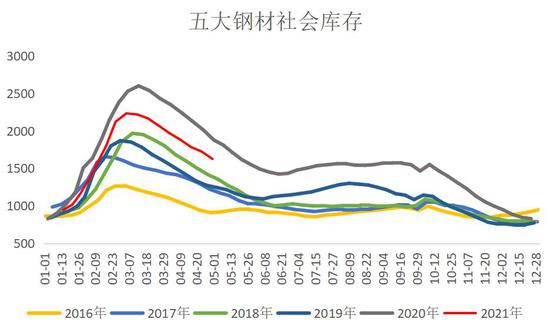

来源:国家统计局、MYSTEEL、华联期货 四、库存 截止4月29日,Mysteel统计五大钢材社会库存减少至1624.92万吨;螺纹钢厂库下降至352万吨,社会库存下降至908.77万吨。需求旺季带来库存的加速下降,4月份螺纹钢总去库465万吨,虽然螺纹钢表需持续回升至今年高位,但当前库存总量仍处于近年高位,去库仍有较大压力。后期随着旺季结束,表需或在6月份开始逐渐回落,库存将重新累库。 图11:五大钢材库存

来源:MYSTEEL、华联期货 图12:螺纹钢库存

来源:MYSTEEL、华联期货 五、期现价差 截止4月30日,全国主要地区的螺纹钢现货价格延续上涨趋势,北京地区螺纹钢报价5220元/吨,上海地区螺纹钢报价5270元/吨,广州地区螺纹钢报价5290元/吨。螺纹钢2110合约收盘价5391元/吨。4月份期现价格继续共振上行,需求全面释放支持钢价上行,但盘面在供给收缩预期的刺激下表现更为强势,期现基差呈现持续收窄。 合约价差方面,2105合约即将交割,市场在当前的供应压力下逐渐与现货收敛,2110合约受供给收缩预期以及金九银十旺季支撑,表现较为强势,2110-2201合约价差有望逐渐走扩。 图13:期现基差

来源:MYSTEEL、华联期货 图14:合约价差

来源:MYSTEEL、华联期货 六、结论 对于五月份来看,钢材供需基本面将进入平稳状态。供应端,国内一季度粗钢产量保持增长态势,虽然四月份受环保限产影响,但钢厂在高利润的驱动下生产意愿较强,粗钢产量预计同比仍有增长,在碳达峰、碳中和的背景下,随着钢铁行业相关的出口征税政策出台,市场对减排压产配套政策落地时间或接近,预计钢材产量延续增长趋势,但增长斜率继续放缓。需求端,今年地方债发行相对延迟,大量新开工的重点项目后期或随着地方债陆续发行对需求构成支撑,而地产项目新开工面积虽有所放缓,但难以形成大幅度回落,3月份房地产和基建投资增速有所下滑,但仍高于市场预期,对钢材的消费韧性仍存,随着金三银四的传统旺季即将结束,五月需求逐步进入淡季的开头。总体来看,供应端增长受到政策抑制呈缓慢攀升,环保限产的作用在高利润冲击下淡化,市场期待减排压产政策的全面部署;需求旺季进入尾声,钢材消费增长空间有限,雨季即将来临影响建材需求,表需或呈高位波动,预计钢价涨势将有所放缓。操作上,黑色系均处于高位,技术上依旧强势,但持续向上的风险压力加剧,螺纹钢进入阶段性偏强震荡调整,可适当短线区间交易。 华联期货 孙伟涛 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);