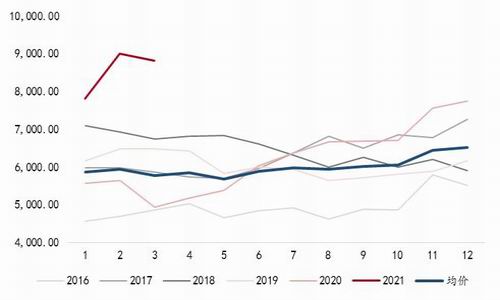

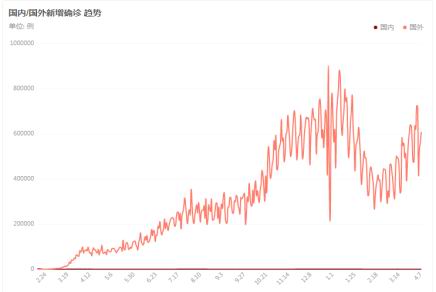

报告摘要 全球疫情的走势出现了反复,但随着全球日均接种数量的大幅上升,疫情将逐步好转。年内预计10年期美债收益率高点约为1.7%至2.4%。考虑到美国债务结构和美联储政策空间,年内美债收益率超预期大幅上行的风险并不大。2021年形势尚好,增长无忧,但风险意识上升。积极的财政政策支出更加细致,货币政策重在保持流动性合理充裕,同时也要防范海外通胀冲击,居民收入增速回升有望带动内需恢复的斜率上升。 供需展望 南美智利、秘鲁疫情管控加强,铜精矿加工费31.7美元,加工费小幅回升。国内铜精矿计价系数维持高位,短期精矿供应依旧偏紧。国内冶炼厂5月检修增多,进口亏损,国内精炼铜供应或短期下降。海外经济恢复,海外市场需求平稳。国内市场需求平稳,价格持续上涨,企业备库不足。 价格展望 预计5月铜价波动区间[67000,77000]元/吨,受输入性通胀加大影响,价格冲高震荡概率加大。 冶炼厂检修,进口亏损,现货供应或减少,升水有望回升,套利单可以择机买近卖远操作。 一、当前铜运行特征 1、期货价格高位震荡 4月,LME铜收盘月度环比涨11.2%,同比涨幅89.25%。4月,上海期货交易所沪铜(72380, -2830.00, -3.76%)主力合约收盘环比上涨9.59%,同比上涨67.42%。4月,上海长江现货铜月均价环比涨2.59%,同比涨63.9%。 4月国内外铜价出现大幅攀升局面,海外涨幅大于国内市场,国内期现货均表现弱于LME,海外市场是此轮铜价拉升的主要力量。 图:LME价格走势(美元/吨)

资料来源:WIND、中银国际期货 图:沪铜现货月均价走势(元/吨)

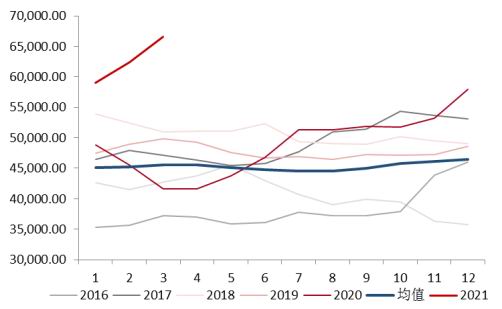

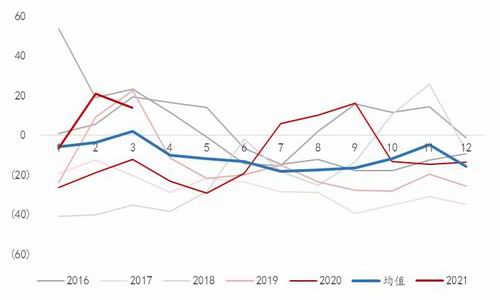

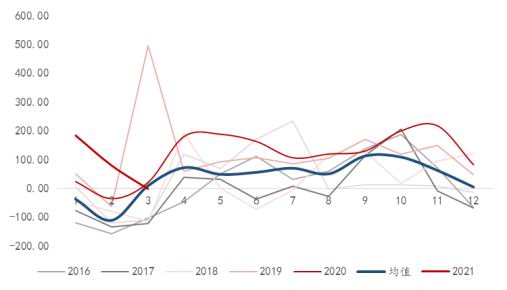

资料来源:WIND、中银国际期货 2、国内外现货升水分化 从LME现货升水看,4月LME铜现货平均升水9.57美元/吨,上月为13.66美元/吨。从国内现货升水看,4月沪铜现货升水-6.19元/吨,上月为-1.3元/吨,从历史上看,沪铜4月现货升水将季节性转强,但今年现货升水则持续回落,反映出终端需求压力较大,现货市场采购力度偏弱。 图:LME现货升贴水(美元/吨)

资料来源:WIND、中银国际期货 图:沪铜现货价格升水(元/吨)

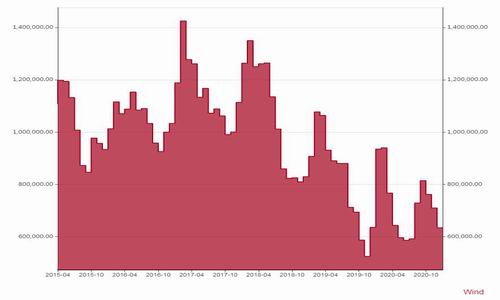

资料来源:WIND、中银国际期货 3、铜库存处于低位 截至4月30日,全球LME、COMEX、上期所、保税区铜合计显性铜库存81.6万吨,环比增2.47%,同比增6.74%。全球铜库存环比小幅回升,但总体库存仍处于2015年以来的低位区域。其中LME铜库存和上期所库存同比分别下降了42.8%和13.45%,保税区库存增加86.45%。反映出外贸进出口需求旺盛,现货市场需求较好,经济较去年疫情期间大幅回升。短期国内库存受现货贴水影响,交易所库存会小幅增加。 图:主要交易所铜库存(吨)

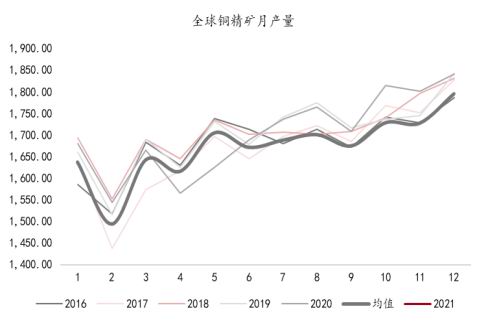

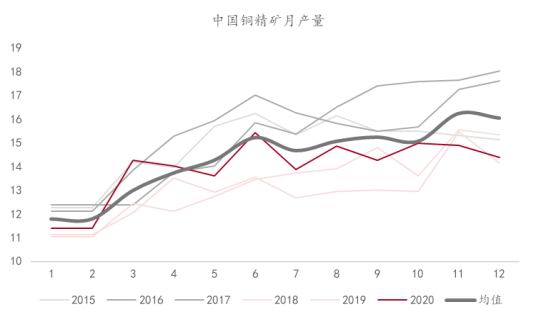

资料来源:WIND、中银国际期货 4月沪铜价格再度冲高。现货升水偏弱,库存上升。受价格上涨影响,现货需求有所放缓,废铜需求有所增加。总库存仍处于相对低位,下游消费二季度在海外复苏的引领下持续转好。 二、铜供应端维持偏紧局面 1、精矿供应缓慢回升 根据国际铜研究小组ICSG最新数据,今年1月全球铜矿产量较上年同期增长4%。其中火法冶炼增长5%,湿法冶炼同比增长0.5%。在去年4月和5月疫情导致的临时部分矿山临时停产,但7月后矿山产量开始逐渐回升。根据最新数据,智利1月产量与去年同比无变化。秘鲁受疫情影响1月铜矿产量同比下降7.5%,但2月产量开始小幅回升。印尼1月铜矿产量增长了39%,原因是该国主要铜矿向地下转移后,产量水平大幅提高。刚果民主共和国、蒙古、巴拿马的铜矿产量增长。巴拿马因新矿投产,产出保持增长。 截止2020年国内铜精矿累计产量167.33万吨,同比增2.8%。(国内主要矿山成本区间在38000~40000元每吨)。受环保因素制约,国内矿山产量处于近几年来的低位(2014年高峰产量在192万吨)。但随着铜价持续攀升,国内产量增速有所回升,但仍低于历史平均水平。 图:全球铜精矿月度产量(千吨)

资料来源:WIND、中银国际期货 图:中国铜精矿月度产量(万吨)

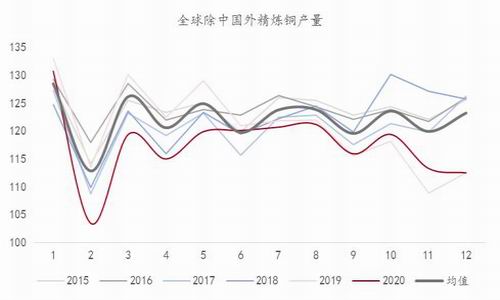

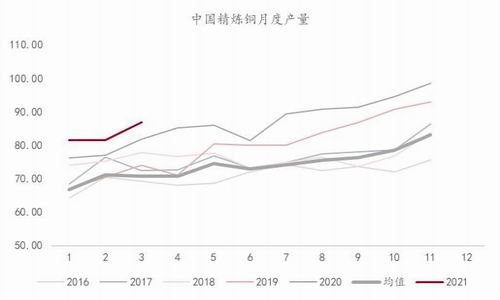

资料来源:WIND、中银国际期货 最新标准干净铜精矿TC最新31.7美元/干吨,较上周上涨1美元。进口铜精矿加工费近期逐渐止跌反弹,国内铜精矿计价系数稳步攀升,铜精矿整体供应依旧偏紧。5月中国冶炼厂集中检修,预计精炼铜供应小幅回落。CSPT小组会议决定2021年二季度铜精矿不设指导价,2021年一季度为53美元/干吨。中国冶炼厂中铜、江铜、铜陵、金川与自由港敲定2021年铜精矿长协Benchmark为TC59.5美元/干吨。主流港口铜精矿库存共计53.3万吨,较上周下滑2.6万吨。 2、全球铜冶炼产量小幅回升 受疫情影响,除中国外全球精炼铜产量低于预期。中国精炼铜产量总体保持增长,产量再创历史最高水平。但受到铜加工费偏低影响,产量增速低于2019年。 今年1月全球精炼铜产量增长了1.7%,其中铜精矿初级产量增长了2%,废铜二次产量保持不变。智利精炼铜总产量同比下滑7.8%,主要是湿法冶炼产量下滑。中国精炼铜产量增长2%。在非洲,因湿法项目扩张,刚果民主共和国的精炼产量增长了15%,赞比亚的产量增长了40%,赞比亚2019同期出现了临时关停。印度的产量预计较上年同期下降了20%,原因是Birla Copper在全国范围的疫情封锁减少了运营。日本的精炼产量保持不变。全球废铜冶炼与去年同期基本一致。 2021年1-3月中国精炼铜产量248.7万吨,同比增7.2%。受疫情和精矿供应影响,我国精炼铜产量增速前期受疫情影响偏低。2019-2021年,我国有108万吨产能建设计划,预计年度精炼铜供应增量在50-80万吨之间,冶炼产能保持稳步增长。 2021年1月全球再生精炼铜产量175.7万吨,同比增0.89%。由于疫情减少了生产活动,再生铜产量增幅缓慢(全球再生精炼铜产量约占总产量的17~18%)。 国内硫酸价格较去年同期上涨1-2倍,弥补冶炼利润的下滑。中部及南方地区的硫酸价格基本可以达到550元/吨以上。1100元的副产品利润,可以一定程度上弥补铜精矿加工费下降而导致的加工费亏损。 图:全球除中国外精炼铜产量(万吨)

资料来源:WIND、中银国际期货 图:中国精炼铜产量(万吨)

资料来源:WIND、中银国际期货 (我国再生精炼铜产量未公布,沿用2019年数据)2019年我国再生精炼铜产量235.5万吨,与上年持平。我国再生铜产量占精炼铜总产量约25~28%之间。随着我国的经济发展,国内再生铜产量进入增长期,我国再生铜产量持续增长,部分满足了部分国内精矿供应缺口。 中国铜进口量 我国精炼铜和铜精矿进口回升,废铜和阳极铜进口增加。整体需求保持,铜价偏高,进口铜、废铜和阳极板增速加快。 中国海关总署公布的数据显示,3月中国进口精炼铜共35.48万吨,同比16.08%;1-3月份累计进口精炼铜91.2万吨,累计同比增1.98%。中国3月铜矿砂及其精矿进口量约为217万吨,同比增28.36%;1-3月累计进口铜精矿596.15万吨,同比增7.69%。3月再生铜进口17.19万吨,同比增147.49%,1-3月累计进口再生铜36.34万吨,同比增73.28%。1-3月我国进口阳极铜26.6万吨,同比增38.26%。 国内精炼铜进口增速保持高位,现货升水回落,进口窗口暂时关闭,未来精炼铜进口量将减少。精矿进口增幅回升,但因精矿供应偏紧加上冶炼利润下降,国内冶炼厂检修增多。废铜进口1-3大幅回升,因去年11月废铜进口政策放开后,对废铜进口市场进口出现利好。预计未来废铜进口会明显回升,弥补国内精矿进口不足的缺口。阳极板进口增速较快,因阳极板加工费变动较小,企业冶炼利润增高。 表:中国铜进口量值表

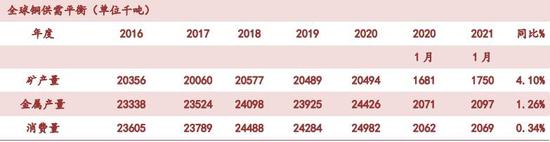

资料来源:WIND、中银国际期货 3、全球铜维持紧平衡局面 根据ICSG的数据,全球精炼铜消费量在1月同比下滑0.34%,供应过剩2.8万吨。疫情对全球主要地区的铜终端消费均造成了影响。全球除中国外表观消费下降9%,从地区来看,中国表观消费量增长2%。 表:全球铜供需平衡表(千吨)

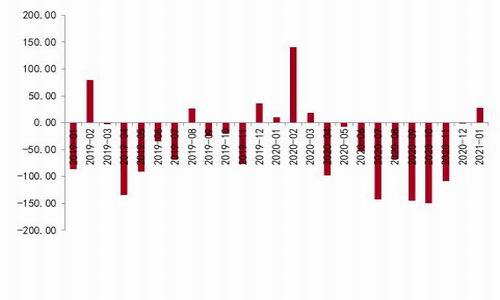

资料来源:ICSG、WIND、中银国际期货 中国市场消费高增长带动全球铜消费保持增长,中国铜月度消费量占全球的56.7%,疫情令中国铜消费相对其它地区增加明显。今年1月全球铜供应出现小幅过剩。 图:中国和全球铜消费(千吨)

资料来源:ICSG、WIND、中银国际期货 图:全球铜供需缺口(千吨)

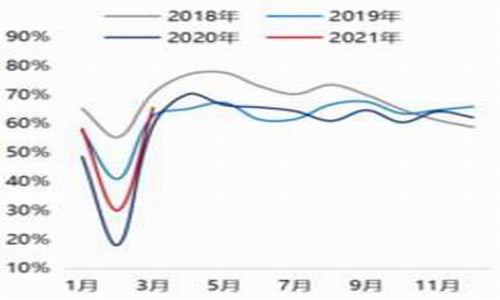

资料来源:ICSG、WIND、中银国际期货 4、中国铜终端消费 铜线杆:随着铜价再度回升,下游采购被迫跟进,铜杆消费延迟。精废价差偏高,废铜杆需求旺盛。企业按需采购,库存偏低。终端电子、5G基站需求较好,整体订单量平稳。 图:中国铜杆企业产能利用率(%)

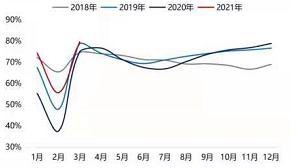

资料来源:钢联、中银国际期货 图:中国铜管企业产能利用率(%)

资料来源:钢联、中银国际期货 下游需求平稳,高铜价令企业生产备库减少,周转周期加快。铜管铜棒企业产销率略低,铜板带箔需求较好。 图:中国铜板带企业产能利用率(%)

资料来源:钢联、中银国际期货 图:中国铜棒企业产能利用率(%)

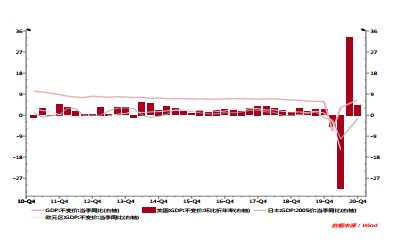

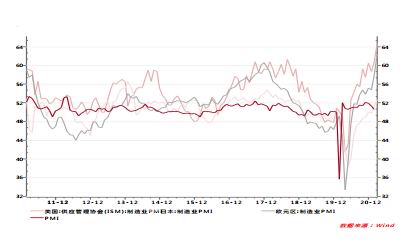

资料来源:钢联、中银国际期货 综上所述,南美智利、秘鲁疫情管控加强,铜精矿加工费31.7美元,加工费小幅回升。国内铜精矿计价系数维持高位,短期精矿供应依旧偏紧。国内冶炼厂5月检修增多,进口亏损,国内精炼铜供应或短期下降。海外经济恢复,海外市场需求平稳。国内市场需求平稳,价格持续上涨,企业备库不足。 三、影响有色金属价格的经济和汇率因素 1、主要全球经济稳定回升 IMF在4月发布《世界经济展望报告》,预计2021年全球经济将增长6%,较1月份上调0.5%;预计中国经济将增长8.4%;美国经济将增长6.4%,为1980年代初以来的最快增速,这比1月底预测的5.1%高出1.3个百分点。发达经济体增长的预期从4.3%上调至5.1%。 美国2020年四季度GDP为4.3%,中国四季度GDP为6.5%。欧元区三季度GDP为-4.4%;日本四季度数据-1.4%,全球GDP增速迅速回升。 美国2021年4月制造业PMI指数60.7,上月64.4,继续保持高位;中国4月PMI为51.1,上月为51.9;欧元区4月PMI至62.9,上月62.5;日本4月PMI为53.6,上月52.7。全球主要经济体制造业均处于快速回升期,日本也开始上升。 图:主要经济体GDP走势

资料来源:WIND、中银国际期货 图:主要经济体PMI

资料来源:WIND、中银国际期货 2、海外经济快速增长,货币宽松保持 美国一季度GDP环比折年率6.4%,经济加速修复。截止5月1日当周初请失业金人数降至49.8万,低于预期54万和前一周的59万,创去年3月14日以来的新低。欧元区4月CPI回升至1.6%,连续2个月回升,创19年4月以来新高。 美联储4月FOMC会议决议,维持零利率以及1200亿美元购债规模计划不变,符合市场预期。与上一次会议声明相比,此次美联储关于通胀和经济的表述发生了较为明显的变化,认为“通货膨胀已经上升”,“经济活动和就业指标得到加强”。触发缩减QE的条件不一定是达到通胀和就业目标,上一轮缩减QE也没有达到双重目标,鲍威尔在最近几次的发布会中都提到一个关键词“substantial further progress”,也就意味着或许只要通胀和就业达到实质性的进展,就已经符合缩减QE的条件。 图:海外新增确诊人数

资料来源:WIND、中银国际期货 图:美国国债收益率

资料来源:WIND、中银国际期货 3、中国PMI保持稳定 4月制造业PMI指数为51.1,其中新订单指数52,生产指数52.2,原材料库存指数48.3。与历史同期平均水平相比,大多处于上方,表明经济复苏依然向好,但其中仍存三大隐忧。一是价格上涨太快隐含工业通胀预期,压缩制造业利润空间,4月采购量PMI较历史同期平均水平走低,说明原材料涨价可能反而导致供给不畅。二是新出口订单指数回落至50.4,结合3月以来全球新冠疫情抬头的情况,需要关注海外疫情反复对我国外需的负面影响。三是生产指数较历史同期平均水平下降0.8个百分点,结合原材料库存与历史持平、产成品库存较历史偏低、新订单指数较历史小幅偏低、采购量指数较历史略低看,关注制造业可能出现利润增速大幅低于收入增速的情况,关注原材料库存。 一季度中国经济增长同比增加18.3%,连续四个季度正增长。需求端消费、投资、外需对经济增长的作用均为正向且消费对经济增长的拉动作用非常强劲。一季度季调环比折年率为2.4%,而往年的增长率基本维持在6%、7%左右,我国的经济复苏态势仍然具有进一步改善的空间。央行货币政策不会急于退出,下一步仍将会实施稳字当头的策略,保持宏观政策的连续性、稳定性和可持续性,坚持政策不急转弯,保持流动性的合理充裕,总量工具和结构性工具交叉使用。中国通胀比较稳定,应处于通缩到通胀的缓冲区,没有出现明显的经济过热。 图:中国GDP、M2

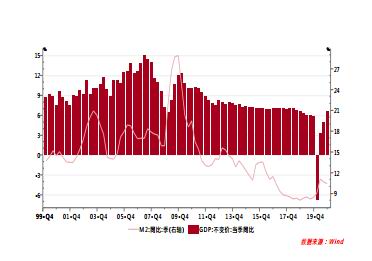

资料来源:WIND、中银国际期货 图:中国PPI、CPI

资料来源:WIND、中银国际期货 4、我国面临的总体环境 全球疫情的走势出现了反复,但随着全球日均接种数量的大幅上升,疫情将逐步好转。年内预计10年期美债收益率高点约为1.7%至2.4%。考虑到美国债务结构和美联储政策空间,年内美债收益率超预期大幅上行的风险并不大。2021年形势尚好,增长无忧,但风险意识上升。积极的财政政策支出更加细致,货币政策重在保持流动性合理充裕,同时也要防范海外通胀冲击,居民收入增速回升有望带动内需恢复的斜率上升。 中银国际期货 刘超 |

|

|  |

|

微信:

微信: QQ:

QQ: