来源:期货日报 油粕中期仍持多头观点,但短期美豆利多出尽后,国内油粕大概率将跟随走弱。 从驱动上讲,截至目前美豆多头行情仍然成立。上周USDA发布了5月月度报告,旧作数据没有调整,新作数据第一次发布,市场关注度比较高。2021/2022年度供需端数据没有太多看头,单产是50.8蒲式耳的趋势单产,面积8760万英亩沿用3月底的种植面积数据,产量将近1.2亿吨,同比增730万吨。但是由于期初库存过低, 2021/2022年度美豆期末库存380万吨,同比小幅增加56万吨,仍然处于最近20年的同期低值,并且这一次在给2021/2022年度数据时,美农同比下调了2021/2022年度的出口预估558万吨,美豆出口下调部分被巴西和阿根廷大豆(6221, 11.00, 0.18%)出口挤占,但其实南美新季大豆后期调整空间比较大。但是如果出口不调,那新季的美豆库存会出现负值。报告发布后,市场也认为这次报告其实是强行给市场降温。

从美豆新作的供需来看,这种库存格局下美豆的下跌拐点远没有到来,而是短期利多出尽,没有新的炒作题材出来,出现了高位调整。不过目前基本面还非常强势,调整幅度不会大。

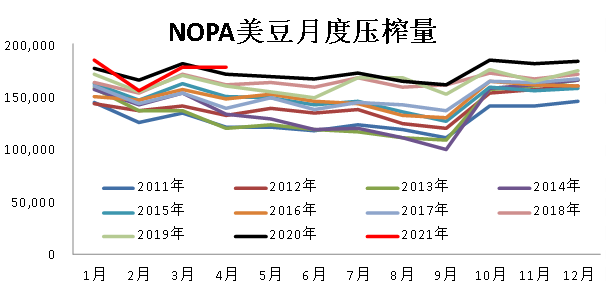

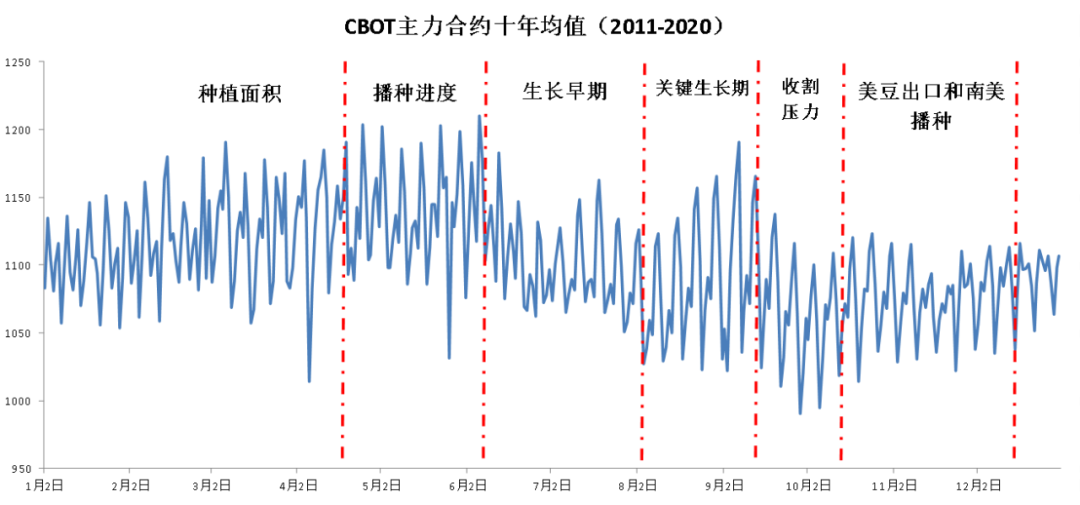

后续美豆的上涨驱动可能出自两个方面:一是美豆的国内压榨对旧作库存的挤压。美国今年生物柴油政策出现了调整,给美豆国内压榨很好的利润,月度压榨持续处于高位。二是新作的天气炒作。现在新作的播种比例刚刚到一半,后期炒作的时间窗口还很长,后面要做的就是关注产区天气,看炒作点什么时候给出。

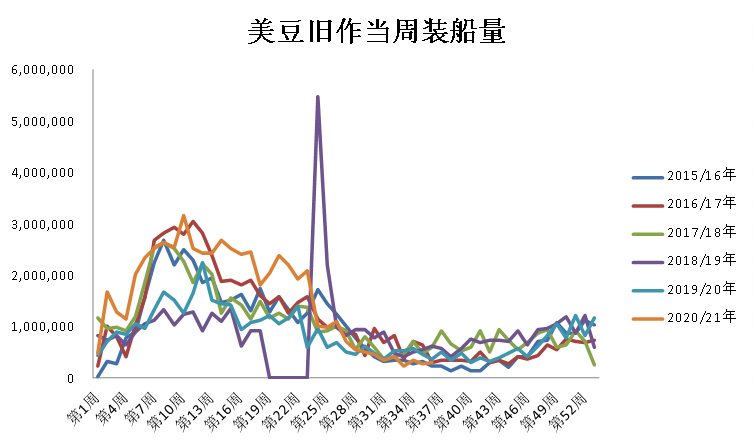

基于对美豆的判断,国内豆类油粕大的方向也是以回调买入为主。这与国内的供应构成有关,也就是压榨用的大豆对外依存度高,所以成本端受外盘牵制,这也是今年大家都在谈的输入性通胀。 豆粕(3616, 19.00, 0.53%)M09短期看3500—3550元/吨区间的支撑,寻找合适价位做多,豆油中期也可以持多头观点。虽然豆类油粕的大方向要看美豆,但短期国内现货的基本面波动也给出了一些短期套利的机会,像是最近M79的正套、豆菜粕价差走扩和豆棕价差走扩。 豆粕M79正套的主要逻辑在于国内榨利不佳导致7月以后国内买船进度慢。截至上周, 6月采购640万吨,完成八成,7月采购440万吨,完成六成。8月以后的采购数据还没看到。但是从榨利来看,8月的巴西大豆采购一直没给出利润,5月14号巴西大豆的压榨毛利是-66元,相对来讲,5月7号巴西大豆的压榨毛利是3元。而油厂净利还要再减去100—150元的加工费,也就是8月的巴西大豆目前一直是处于深亏状态,这对于国内油厂来说确实比较难采购。 而8月以后的采购进度落后也在国内的基差上有反应,以江苏为例,今天南通嘉吉6—7月报价-60元,8—9月基差报价+50元,7月和8月基差价差高达110元,对应7月存在补涨空间。所以总体来说,7—9的正套还可以再关注一段时间。(作者单位:中州期货) |

|

|  |

|