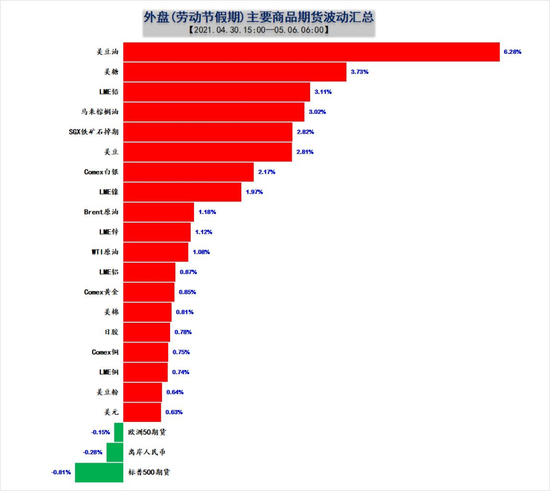

来源:期货日报 国内“五一”假期期间,外盘商品整体表现偏强。工业品方面,新交所铁矿(1089, -42.00, -3.72%)石掉期主力合约“从182.17美元/吨最高涨至193美元/吨,伦铜一度突破10000美元/吨大关,国际油价强势上扬;农产品方面,马来西亚棕榈(7410, -118.00, -1.57%)油价格大幅上涨,CBOT玉米(2733, -24.00, -0.87%)创八年新高。

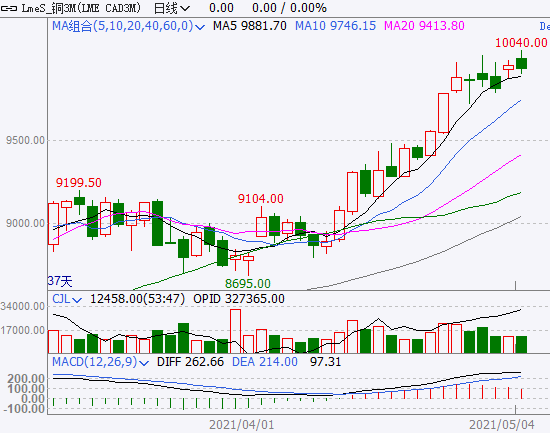

新交所铁矿石掉期跳涨 新交所铁矿石掉期主力合约“五一”假期期间从182.17美元/吨最高涨至193美元/吨,暂未突破前期高点。据了解,节前澳大利亚和巴西铁矿发运总量环比小幅增加;澳大利亚发货总量环比略有回升;巴西发货总量环比减少,总量环比增加,但同比仍转负。受前期天气影响发运,节前全国45个港口进口铁矿库存环比下降293.51万吨。 “当下铁水产量小幅增加,铁矿供需格局有所好转,节前钢厂在高利润下补库意愿十分旺盛,支撑铁矿石盘面价格。”南华期货铁矿石分析师表示,但税政策调整,显示国内压减粗钢产量意愿较强,中期铁矿石需求走弱预期仍在。对于后期走势,仍需关注成材利润和环保限产对铁矿石价格的影响情况。对于铁矿石的节后操作,建议短期仍以区间操作为主,警惕钢材产量继续明显回升风险。 对于焦炭(2607, -85.50, -3.18%),浙商期货黑色高级分析师王世凯表示,4月焦炭行情超出市场预期。据他介绍,4月现货端山西环保超预期,同期贸易商投机需求爆发,且高利润下非限产区域高炉加大生产力度。进入4月份环保组陆续入住山西、河南等焦炭主产区,使得焦炭产量从前期日均124万吨降至115万吨,降幅约9万吨,焦炭产量甚至低于2020年12月底水平,整个降幅超出市场预期。 从贸易端来看,春节后焦炭开启连续八轮下跌,港口贸易需求一直被压抑,进入4月后,在现货下跌动力不足的背景下,港口贸易商开始逐步补库,投机性贸易开始启动,焦炭港口库存从前期180万吨左右,回升至目前的268万吨,增加88万吨,贸易商补货导致焦化厂货源分流至港口。港口补库一方面导致焦化厂库存得到有效去化,另一方面使得钢厂库存开始下降,因此4月焦炭开启三轮的上涨行情。在高利润刺激下,非限产区域钢厂生产加码,铁水产量从低位开始回升。在供应边际持续收紧,需求边际回升的背景下,焦炭供需矛盾从前期的过剩快速转变为紧缺。特别是进入4月下旬,焦炭现货涨价节奏加快。 “从现在的基本面来看,焦炭现货仍然紧张。”王世凯认为,5月现货仍有两轮左右的涨价预期,后续的行情需要跟踪山西地区环保政策变动,按照目前已有的信息来看,进入5月份环保政策或有松动,因此对于5月中下旬行情并非特别乐观。 有色金属呈现普涨态势 国内“五一”假期期间,伦铜在5月5日延续涨势,时隔3个交易日后再次突破10000美元/吨大关,最高触及10040美元/吨;伦铝走势振荡,价格重心变化不大,库存微降;伦锌重心抬升,5月4日盘中一度触及2018年6月以来最高水平,库存微降,变化不大。

国内市场中,沪铜(71890, -440.00, -0.61%)在4月整体呈现出振荡上涨态势。“对于5月,宏观方面,美国多州放松封锁,欧盟寻求游客,经济即将复苏的预期提供金属市场普涨的动力。”徽商期货研究所工业品分析师张玺告诉期货日报记者,数据显示,截至5月4日,LME铜库存大减4.4%,受到需求上升和库存减少前景的支撑,伦铜价格周二再次升向10000美元/吨关口。 在她看来,节后外盘或将在一定程度上引领铜价上行,大量的反套投机者有望在入市后拉动国内沪铜走强补涨。国内方面,虽然铜消费未见明显改善,节前备库力度不足,内外贸市场需求均表现清淡,保税区库存继续增加,但是4—5月份国内冶炼厂集中进入检修,进口入关数量持续下降,5月后国内电解铜供应端有望进入偏紧状态。 对于4月整体呈现振荡偏强态势的沪锌,张玺介绍说,供应端,国内锌矿季节性稳步恢复中,5—6月将恢复至正常生产水平,而进口锌精矿近期持续到货,补充炼厂原料库存。节前国内库存保持去化,主要由于下游“五一”长假前有备货需求,以及市场到货量偏低、下游逢价格下跌采购较多的影响。预计节后消费偏弱,一方面是由于企业假期放假停产,另一方面是由于高价导致的国内订单走弱以及出口退税降低导致的镀锌出口订单走弱。 伦铅在假期一度升至2194美元/吨,为2019年10月以来高位,追随其他有色金属升势,但上行动力明显不及其他有色品种。张玺表示,从国内方面来看,节前河南地区主要交割品牌处于检修状态,供应环比减量,同时再生铅环保影响尚未全面解除,部分大型下游企业继续进行节前备库,以浙江地区为代表的仓库库存继续下降。考虑到目前国内铅锭到消费端的基本面相对偏弱,预计节后沪铅(15110, -185.00, -1.21%)涨幅受限。 国际油价表现偏强

国内“五一”假期期间,国际油价表现强势。市场仍旧关注全球疫情发酵,但对于未来需求恢复的信心改善。据东海期货高级能化分析师李婉莹介绍,中国方面,4月份中国制造业采购经理指数(PMI)、非制造业商务活动指数和综合PMI产出指数分别为51.1%、54.9%和53.8%,中国经济运行持续稳定恢复。近几月我国原油进口仍旧保持高位,汽车销量增加,均反映出国内成品油市场的持续修复。

美国方面,她表示,美国原油库存水平窄幅波动,市场预计库存将大幅下降,与实际基本一致。美国总统拜登在当地时间5月4日的讲话中宣布,美国下一阶段的防疫目标是在7月4日,即美国独立日前为70%的美国成年人接种至少1剂新冠疫苗,确保1.6亿美国成年人完成2剂疫苗接种。另外,夏季是传统出行旺季,欧盟也为吸引更多游客作出努力,预计短期内欧美成品油消费不断修复。但印度疫情仍旧严重,市场仍旧在观望等待进一步消息。总体来看,她认为近期油价整体将保持强势。 对国内能化板块而言,李婉莹预计SC原油将跟随外盘油价偏强运行。“其他原油的下游品种如燃料油与PTA(4816, -50.00, -1.03%),成本支撑较为坚挺,前段时间不少品种价格上涨的原因同样来自原油,因此节后开盘预计能化板块将整体保持上行势头。建议投资者继续关注需求端的恢复情况。”她说。 就聚烯烃品种而言,华融融达期货能化分析师柳姗姗表示,4月份处于检修季,上游供应端压力不大,后期需关注2105合约交割情况及交割后的需求表现。自出口订单逐步回落后主要看国内需求,但近阶段下游补库一般,更多是在观望,按需采购,2109合约基差或有收敛的可能,其中PP期货处于back结构,这导致套利机会不多,因此需要关注主力合约切换后2109合约的表现。 油脂油料大幅上涨 “五一”假期期间,外盘原糖价格先跌后涨,整体波动不大;美棉价格有所回落,整体走势偏弱;油脂油料大幅上涨。

据南华期货分析师介绍,“五一”假期期间美豆价格上涨,美国国内压榨强劲且出口较好,供需偏紧,新作种植受作物间种植效益竞争影响面积可能低于预期,巴西大豆(5809, -92.00, -1.56%)产量预期上调,但是4月出口达1738万吨的月度记录,CBOT大豆保持偏强走势。豆粕(3575, -32.00, -0.89%)方面,非洲猪瘟影响继续,且饲料中小麦替代增加对豆粕挤占进一步抑制豆粕需求,但是天气转暖,水产料需求回升,豆粕出货好转,近期库存有所下降,目前盘面净榨利亏损严重,大豆成本支撑显著,但随着南美大豆集中上市,到港量不断增加,供给压力将再次回升;菜粕方面,菜籽油厂压榨量维持低位,水产养殖逐步恢复,需求预期向好支撑价格,但是杂粕对其形成一定的竞争,因此,整体来看预计短期粕类可能振荡调整,关注需求与库存情况。 “五一”假期期间马来西亚棕榈油价格上涨。南华期货农产品分析师表示,船运机构数据显示马来西亚棕榈油4月出口增幅在10.1%—13.4%,而印尼方面尽管预期2021年产量增幅可能达到7.1%,但是就短期来看3月印尼库存同比下降5.4%,环比减少20.6%,供应紧俏,支撑马来西亚棕榈油价格,但是印度疫情一定程度影响市场需求预期。国内方面,天气转暖,棕榈油需求回升,但是进口利润倒挂在一定程度上限制棕榈油进口,库存持续下降。 南华期货农产品分析师表示,美豆供需持续紧张,近期新作播种陆续展开,天气炒作有所抬升,南美大豆集中上市,随着5—6月大豆大量到港,国内豆油供应偏紧格局将好转,但是目前盘面净榨利亏损严重可能一定程度限制供给增加情况。因此,整体来看,目前国内油脂库存仍在低位,供应相对偏紧,但是产量有增产预期,预计短期油脂可能在高位有所反复后再逐步转弱,关注库存与供应增加情况。 “假期外盘油脂油料大幅上涨,我国进口成本随之走高。若国内开盘前,外盘波动不大,国内期货大概率均会高开,预计豆二跟随美豆大概率高开2%,豆粕、菜粕涨幅在1%左右,豆油、棕榈油、菜油涨幅在3%—4%之间。”华融融达期货分析师张易梦表示,开盘后,交易逻辑将转向国内供需,5月开始南美大豆集中到港,按照去年的进口数据,近几月月均进口达1000万吨,国内油脂油料库存预计显著回升,库存压力迫使中下游订货谨慎,若基本面无重大利好,高开后回调可能性较大。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);