主要结论 三月合金价

格期现再度背离,期货大幅下跌,现货冲高回落总体回升,基差从极端负值变为偏高正值。 期货合金大幅下跌之后,3月底期货2105合约持仓仍然非常高.硅铁(7494, -86.00, -1.13%)持仓量仍然高达14.5万手,折合现货70多万吨,是1个半月的产量,实在还是太高;锰硅(7294, -92.00, -1.25%)持仓13.0万手,处于历史偏高位置。期货2105合约大幅贴水现货,多空分歧极大,5月合约未来面临多头挤仓,基差回归的可能性较大。 供需面来说,成本抬升、供应受限、需求暂稳。 由于内蒙、甘肃等地对限制及淘汰产能加电费,双硅成本有所抬升。 3月硅铁企业开工率、产量均迅速下降,由于内蒙能耗“双控”是按季度考核的,3月是1季度最后一个月,考核较差的市开始发力,包头三月硅铁厂生产迅速下降。硅铁或面临供应不足。需求持稳略好。 3月锰矿库存回落,锰硅生产平稳,需求较好。 总体而言,我们认为4月合金或重拾涨势。2季度整体走势要看钢材去产能和各地合金生产政策的变化节奏。 一、市场行情回顾 3月硅铁期货价格冲高大幅回落。截止2020年3月26日收盘,硅铁2105合约3月下跌818元/吨,跌幅10.49%,达6978元/吨。3月硅铁持仓有所减少,但05合约还有一个月就进入交割月了,目前的持仓量仍然高达14.5万手,折合现货70多万吨,是1个半月的产量,实在还是太高。不排除5月合约未来面临多头挤仓的可能性。 图:硅铁期货主力日K线

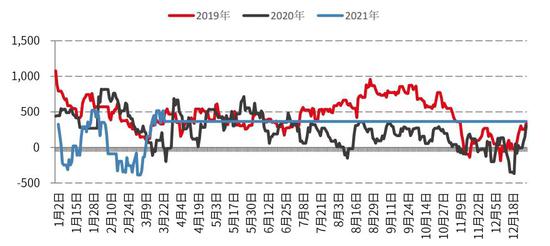

数据来源:博易大师 国信期货 硅铁现货价格高位运行,1月标志性钢厂定标价7200元/吨,2月、3月均为7600元/吨。现货出厂报价在涨后震荡上涨为主,3月后先涨后跌,但期货走势极弱。3月基差从2月的-700元/吨持续上涨,月末基差重新回至偏高200元/吨。现货企业可以进行买期货交钢厂的操作。 图:计算交割升贴水的硅铁基差(单位:元/吨)

数据来源:博易大师 国信期货 3月锰硅价格单边下跌。截止2021年3月26日收盘,锰硅2105合约3月下跌722元/吨,跌幅9.46%,达6910元/吨。锰硅期货持仓继续放大,市场仍未换月,对目前价格分歧较大,月末锰硅持仓13.0万手,处于历史偏高位置,警惕4月多头不退市场挤仓的可能性。 图:锰硅期货指数日K线

数据来源:博易大师 国信期货 锰硅现货小幅上涨,北方现货价格从6800元/吨先涨至7075元/吨,后回落至6925元/吨。标志性钢厂2月定价7400元/吨,3月定价7350元/吨。锰硅现货出厂价波动小于期货,期货走势极弱,单边下跌后,基差从-400元/吨升至300元/吨。 图:计算交割升贴水的锰硅基差(单位:元/吨)

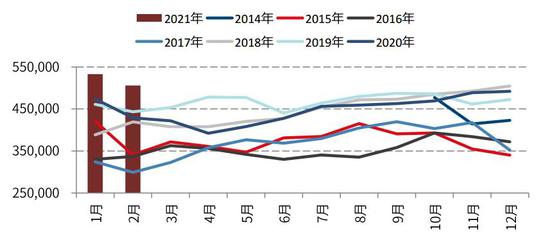

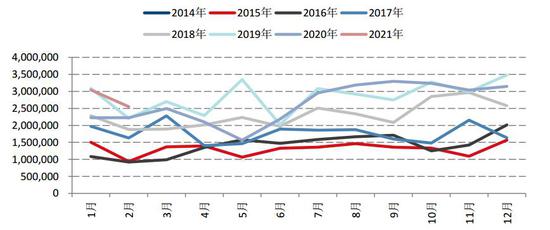

数据来源:博易大师 国信期货 二、供需分析 (一)硅铁供给 2021年2月,全国硅铁产量50.6万吨,同比增加18.02%,环比减少5.05%。虽然有限电等因素的影响,硅铁在利润好转后,产量大幅增长,1月创下历史新高,2月日均产量类似,但由于工作日少,月产量有所回落。内蒙降能耗政策未对2月产量产生直接影响反而高利润促使2月产量大幅增长。但3月以后情况发生了变化。 图:硅铁产量(单位:万吨)

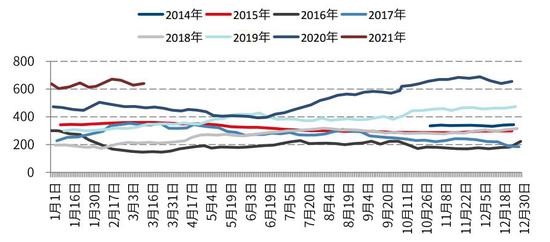

数据来源:Mysteel 国信期货 从略短周期的硅铁数据来看,3月硅铁企业开工率、产量均迅速下降,由于内蒙能耗“双控”是按季度考核的,3月是1季度最后一个月,考核较差的市开始发力,包头三月硅铁厂生产迅速下降。此外,内蒙、甘肃等地3月也出台了提高控制类、淘汰类产能的电费,将对硅铁供需格局产生重大影响。 图:硅铁日均产量(单位:吨)硅铁企业开工率(单位:%)

数据来源:Mysteel 国信期货 3月硅铁利润模型计算仍然处于高位。但实际上已经发生了一些变化,内蒙、甘肃无自备电厂的硅铁产能将提升800元/吨以上的成本。按此计算列入限制产能的硅铁电费大幅提升,根据其后出的明细,硅铁在产产能112.8万吨,约70%有自备电厂,拥有自备电厂的硅铁成本影响不大,但其余产能成本上涨820元/吨,导致高值成本对应的利润下滑至200元/吨。 图:硅铁高低值生产利润(单位:元/吨)

数据来源:Mysteel 国信期货 供应上来说,政策面限制对3月以后的产量产生重大影响。将使得硅铁从供应过剩转为供应不足。 (二)硅铁需求 硅铁15%的需求在金属镁。据SMM的统计,2021年2月全国镁锭产量71401吨。年初期间,我国镁价呈现冲高回落态势,加之2月正值农历新年,各厂普遍采取较为稳健的生产策略。进入3月,预计我国3月镁锭产量在当前基础上或迎来小幅回升。 硅铁主要需求在炼钢行业。钢材产量继续攀升。国家统计局数据显示:2021年1-2月我国粗钢日均产量296.6万吨,1-2月生铁日均产量245.3万吨,1-2月钢材日均产量355.1万吨。1-2月我国生铁产量14475万吨,同比增长6.4%。1-2月我国粗钢产量17499万吨,同比增长12.9%。1-2月我国钢材产量20953万吨,同比增长23.6%。 高频中钢协数据显示,3月中旬,被重点统计的钢铁企业共生产粗钢2213.63万吨,生铁1913.43万吨,钢材2076.21万吨。本旬平均日产粗钢221.36万吨,环比下降1.46%、同比增长20.53%;日产生铁191.34万吨,环比下降2.87%、同比增长12.04%;日产钢材207.62万吨,环比下降1.44%、同比增长18.07%。 黑色产业链的下游为经济生活的各个方面,主要是房地产、基建,以及机械、汽车、家电等行业。这些行业经历了疫情冲击之后,均有所复苏,由于2020年基数低,2021年数据同比特别高,环比也没有明显走弱。2021年初各地继续出台地产调控政策侧面印证了地产的火爆。根据统计局数据,2021年1-2月,全国房屋新开工面积17037万平方米,同比增长64.3%。新开工面积大幅增长主因是2020年基数太低。但不及2019年同期新开工面积18814万平方米。根据统计局数据,2021年1-2月,我国固定资产投资完成额45236亿元,同比增长35.0%。根据统计局数据,2021年1-2月,我国金属切削机床产量7.6万台,同比增长85.4%。2020年同期为3.6万台。2019年同期为8.2万台。金属切削机床是机械行业用钢的领先指标。根据统计局数据,2021年1-2月,全国汽车产量385.5万辆,同比增长89.9%,也超过2019年水平。从家电的累计同比增速来看,家电业持续复苏态势不减。2021年1-2月,全国家用电冰箱产量1210.7万台,同比增长83.0%;房间空气调节器产量2940.4万台,同比增长70.8%;家用洗衣机产量1313.5万台,同比增长68.2%。 图:粗钢产量(单位:吨、%)

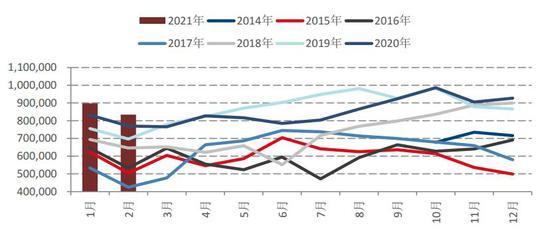

数据来源:Mysteel 国信期货 总体来说,硅铁需求呈现增长的态势。 (三)锰硅供给 2021年2月,全国锰硅累计产量83.4万吨,同比增长8.32%,环比回落7.02%。锰硅2月产量增长明显没有硅铁剧烈,且离前几年的最高值还有距离,主要原因在于政策面的限产。内蒙控制能耗,乌兰察布以铁合金为首,乌兰察布的铁合金又以锰硅为首,因此,乌兰察布限电直接限制了锰硅的产量,导致1、2月在高利润刺激下,产量没有继续增长。 图:锰硅产量(单位:万吨)

数据来源:Mysteel 国信期货 从略短周期的锰硅数据来看,锰硅的开工率维持60%左右。目前政策对锰硅产量的影响有两点。第一,是直接限电,导致减产。第二个是电费政策,内蒙对列入限制类的产能加电费,预期锰硅在产产能57.41万吨,这直接提升了锰硅的生产成本线,我们计算北方锰硅目前生产成本6107元/吨,加上运费6457元/吨,如果成本提升420元/吨,锰硅成本将达到6877元/吨。 图:锰硅日均产量(单位:吨)锰硅企业开工率(单位:%)

数据来源:Mysteel 国信期货 随着锰硅价格上涨,南北方利润大幅增长。南方因为矿价影响较北方少,因此南方利润维持在400元/吨的水平。北方因限产,产能不足,但矿价回落增大利润,北方利润在500-800元/吨。 图:北方锰硅厂利润(单位:元/吨)

数据来源:WIND 国信期货 图:南方锰硅厂利润(单位:元/吨)

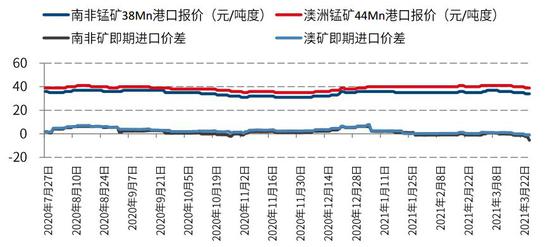

数据来源:WIND 国信期货 锰硅的主要成本在锰矿。3月锰矿进口价上调,但港口价格有所回落。3月锰矿进口利润持续为负。一方面合金企业限产导致合金企业对锰矿的需求没有维持增长,一方面,锰矿供应仍然持续。大矿山见锰硅价格向好及全球市场复苏,又上调远期售价,导致锰矿商持续受压。 图:锰矿进口报价及港口现货报价(单位:美元/吨度,元/吨度(右轴))

数据来源:Mysteel 国信期货 2021年1-2月锰矿进口量559.3万吨,同比增加25.71%,为历史同期最高水平,超过2019年同期。原因在于2020年底锰矿进口利润较好,但是2月后锰矿进口利润转负,及全球其余地区需求复苏,锰矿在3月进口预计将有所回落。 图:锰矿进口量(单位:万吨)

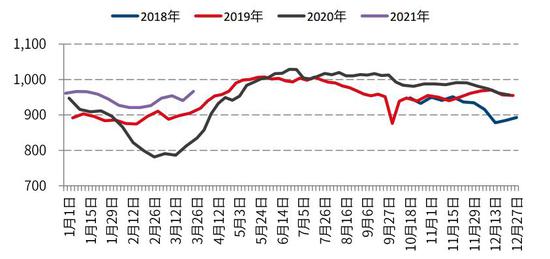

数据来源:Mysteel 国信期货 锰矿港口库存震荡为主,3月有所回落。截止3月19日锰矿港口库存632.2万吨,环比2月同期回落5.88%,但同比仍然增长34.14%。 图:锰矿库存(单位:万吨)

数据来源:Mysteel 国信期货 (四)锰硅需求 锰硅需求主要在炼钢行业,也有小部分用于铸造等。而炼钢行业中,锰硅用量最大的品种是钢筋,也就是我们经常说的螺纹钢(5397, 15.00, 0.28%)。2021年1-2月我国螺纹钢累计产量4048万吨,同比增长19.0%。 图:钢筋产量(单位:吨、%)

数据来源:Mysteel 国信期货 从更高频的数据来看,四大钢材品种产量在仍然处于回升的态势之中。 图:四大钢材品种产量(单位:万吨)

数据来源:Mysteel 国信期货 三、总结与展望 三月合金价格期现再度背离,期货大幅下跌,现货冲高回落总体回升,基差从极端负值变为偏高正值。 期货合金大幅下跌之后,3月底期货2105合约持仓仍然非常高.硅铁持仓量仍然高达14.5万手,折合现货70多万吨,是1个半月的产量,实在还是太高;锰硅持仓13.0万手,处于历史偏高位置。期货2105合约大幅贴水现货,多空分歧极大,5月合约未来面临多头挤仓,基差回归的可能性较大。 供需面来说,成本抬升、供应受限、需求暂稳。 由于内蒙、甘肃等地对限制及淘汰产能加电费,双硅成本有所抬升。 3月硅铁企业开工率、产量均迅速下降,由于内蒙能耗“双控”是按季度考核的,3月是1季度最后一个月,考核较差的市开始发力,包头三月硅铁厂生产迅速下降。硅铁或面临供应不足。需求持稳略好。 3月锰矿库存回落,锰硅生产平稳,需求较好。 总体而言,我们认为4月合金或重拾涨势。2季度整体走势要看钢材去产能和各地合金生产政策的变化节奏。 国信期货 李文婧 |

|

|  |

|