摘要: 一季度以来,动力煤(748, 3.20, 0.43%)盘面大起大落波动剧烈,整体重心略有上移。在目前本该进入二季度淡季的时候,却表现出淡季不淡的行情走势。其中下游需求较为旺盛是行情强势的关键,而推动力则依然是从去年就开始发酵至今的供给端偏紧问题。未来二季度,上游产出端不会有大的增量,进口煤方面也受限于成本优势较弱以及国外需求恢复等因素难以大规模放量。而需求端在供暖季结束后工业用电、用煤又随后顶上,电厂日耗也较往年偏高运行。整体而言,我们对动力煤维持弱供给强需求的基本面研判。需要注意的是,二季度将迎来水电高峰期,如果今年水电依然较丰,或将对煤炭需求形成较强打击。另外目前超高的煤炭价格也引来了发改委的关注,对于事关民生的煤炭价格限价也是很有可能,需要随时关注政策面的指引。 【操作建议】从盘面上看,我们建议05合约目前价位750附近可以择机逢高短空,下方支撑位650-670附近再逢回调建多单;09合约710附近择机逢高空,下方支撑位620-650附近再逢回调建多单。期权方面,我们建议煤炭企业可以在目前价位买入07合约的平值看跌期权以保护目前较高的利润水平。 第一部分 走势回顾 一、一季度动力煤盘面先扬后抑再上涨 一季度动力煤盘面先扬后抑再上涨,从年初的供应端偏到春节前需求淡季来临带来的大幅下挫。之后又迎来的节后复工复产所带来的需求回升,也使得供应端紧张的预期再度发酵。动力煤价格在今年一季度可以说是过山车行情。与其他比如有色板块依靠宏观货币层面驱动不同,动力煤大起大落的背后还是自身基本面情况在持续推动盘面。截至3月31日,动力煤主力合约ZC2105收盘在730元/吨,季度涨幅8.31%。 图1-1:动力煤期货主力合约日K线走势图

资料来源:文华财经,方正中期研究院整理 图1-2:动力煤期货主力合约周K线走势图

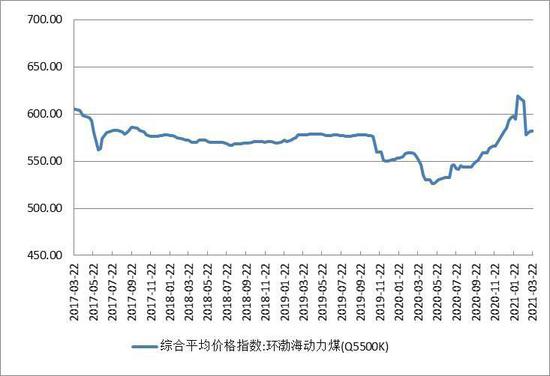

资料来源:文华财经,方正中期研究院整理 二、一季度动力煤现货走势回顾 一季度以来,周度的环渤海动力煤价格指数先扬后抑。最新一期的环渤海动力煤价格指数报收于585元/吨,比前一报告周期上涨3元/吨。5500大卡动力煤在秦皇岛港、黄骅港、天津港、曹妃甸港、京唐港和国投京唐港的主流成交价格区间报收于580-590元/吨。 图1-3:环渤海动力煤价格指数走势

资料来源:Wind资讯,方正中期研究院整理 图1-4:北方六港5800大卡动力煤平仓价走势

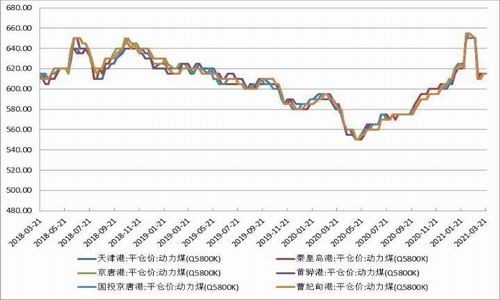

资料来源:Wind资讯,方正中期研究院整理 图1-5:方六港5500大卡动力煤平仓价走势

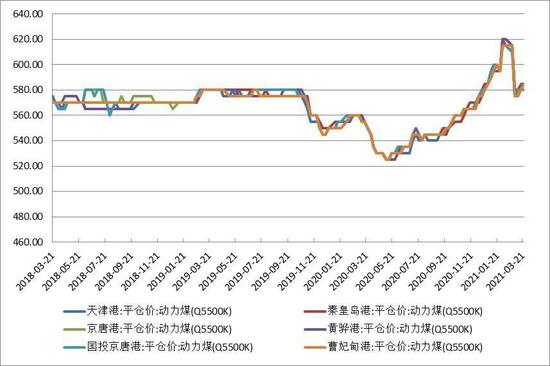

资料来源:Wind资讯,方正中期研究院整理 图1-6:北方六港5000大卡动力煤平仓价走势

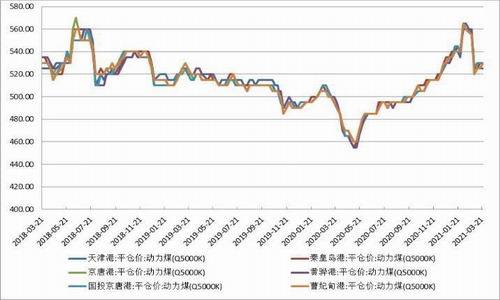

资料来源:Wind资讯,方正中期研究院整理 图1-7:方六港4500大卡动力煤平仓价走势

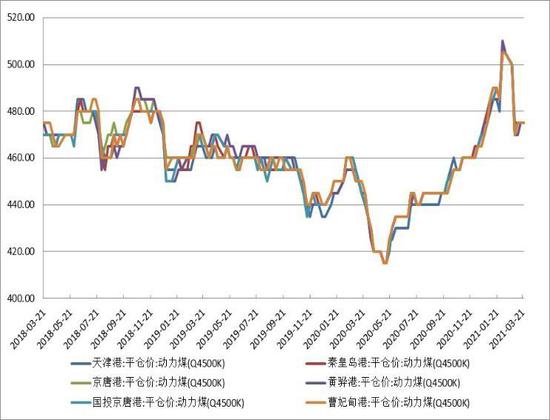

资料来源:Wind资讯,方正中期研究院整理 一季度以来国际煤炭价格走势有所分化。在几大国际主要港口煤炭价中,欧洲ARA三港煤炭价格指数以及南非理查德港煤炭价格指数都涨幅较小,只有澳大利亚纽卡斯尔港煤炭价格指数涨幅较大。截至3月26日,澳大利亚纽卡斯尔港NEWC动力煤价格报收103.95美元/吨;南非理查德港动力煤价格指数报收100.48美元/吨;欧洲ARA三港市场动力煤价格指数报收70.75美元/吨。 图1-8:国际主要港口动力煤价格走势(美元/吨)

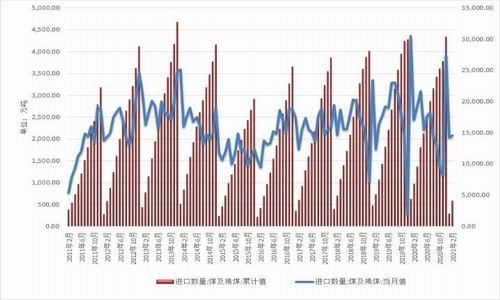

资料来源:Wind资讯,方正中期研究院整理 第二部分 供给面因素分析 一、煤炭进口量同比显著下滑 海关总署最新公布的数据显示,2021年1-2月我国共进口煤及褐煤4112.6万吨,同比2020年1-2月进口量6794.4万吨减少39.47%。其中进口动力煤方面,1-2月我国累计进口广义动力煤3414.39万吨,同比减少33.70%;主要呈现出进口量同比减少、进口均价同比上涨,来源国进一步向印尼集中,主要进口企业仍集中在东南沿海地区等特点。 1-2月进口量同比大幅下降的主要原因在于2020年基数较高。2019年底由于配额用尽而午发通关的进口煤在2020年初大量集中报关。另外由于近期进口煤价格较高,而国际运费又持续高位运行,因此发运到港价格和内贸煤相比不占优势,加之澳煤通关难度依然较大,印尼本国需求回升斋月即将来临等等因素。整体上而言,未来二季度即便是政策放开,进口煤也很难在短时间内大幅增加。 图2-1:煤及褐煤进口量累计值和当月值走势

资料来源:Wind资讯,方正中期研究院整理 图2-2:原煤进口金额累计值和平均单价走势

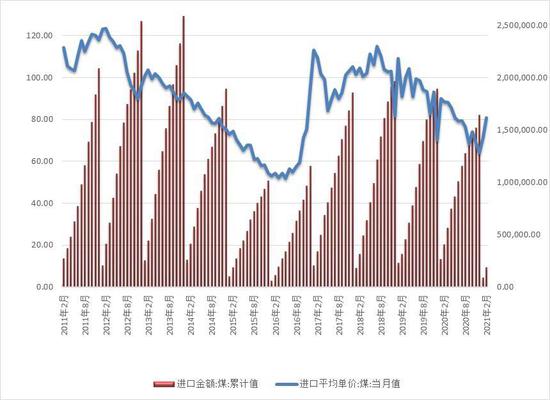

资料来源:Wind资讯,方正中期研究院整理 二、原煤产量同比增长环比有所下降 近日国家统计局发布了最新数据,2021年1-2月份,我国生产原煤6.2亿吨,同比增长25.0%,比2019年1-2月份增长17.1%,两年平均增长8.2%;日均产量1047万吨,比上年12月份减少88万吨。今年以来我国原煤生产同比较快增长,但日均环比略有下降。 年初的时候,煤炭供应延续了去年四季度的紧张形势,直到春节前才有所好转。假日期间在下游停工停产的时候,很多国有大矿为了保障供应维持正常生产,短时供应有所增加。但是到了春节之后供暖季结束,煤矿的产能控制又再度严格,随着下游需求的复苏,供应端的紧张问题又再度凸显。未来二季度,工业需求将支撑需求端增量,预计供应状况不会出现明显好转,动力煤市场供给端还将呈现较为紧张的局面。 图2-3:全国原煤产量累计值与当月值

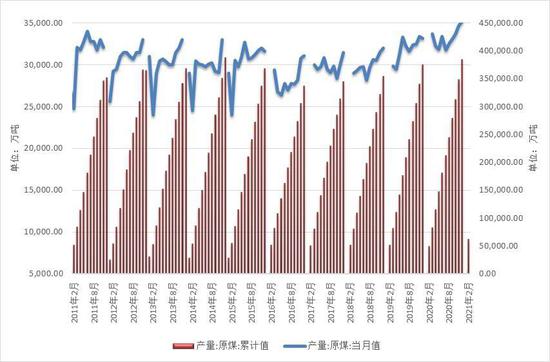

资料来源:Wind资讯,方正中期研究院整理 图2-4:全国原煤销量与同比走势

资料来源:Wind资讯,方正中期研究院整理 三、煤炭铁路运输环比预计减量 2021年1月份,国家铁路货运量完成3.24亿吨,同比增加3410万吨,增长11.8%,再创历史新高;日均装车17.3万车,同比增加1.94万车、增长12.7%。其中,电煤运量增长强劲,完成运量1.2亿吨,同比增长23%,为国民经济平稳运行和人民群众温暖过冬提供了可靠运输保障。1月份,国铁集团组织各单位加大煤炭特别是电煤运输组织力度,对库存低于7天的电厂及时启动电煤应急保供机制,主要煤运通道运输实现整体上量,全国350家铁路直供电厂煤炭存煤可耗天数稳定在13天以上。 其实从图上我们也可以看到,铁路煤炭发运量从去年四季度开始,就持续着环比不断上升的态势。由于冬季保供的需求,产地煤炭外运也在持续增加,在铁路部门保供的大旗下,煤炭的铁路运输显著增长。到了今年一月份,煤炭铁路运量还在持续增加,之后会出现季节性回落。春节前后将迎来近期低点,随着二季度下游需求的逐渐恢复,预计二季度还有一定上涨空间。另外,煤炭的船运价格指数目前在高位震荡,预计二季度也将呈现先抑后扬的态势。 图2-5:全国煤炭铁路发运量和重点港口煤炭运量

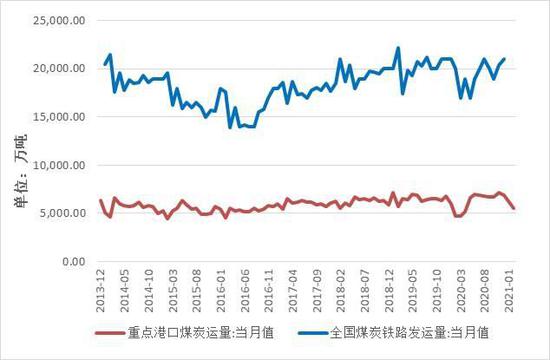

资料来源:Wind资讯,方正中期研究院整理 图2-6:CBCFI煤炭运价指数和波罗的海干散货指数走势

资料来源:Wind资讯,方正中期研究院整理 四、港口库存进入去库周期 根据最新数据统计显示,2021年1月末国有重点煤矿按地区统计,总计1932.09万吨,较12月份下降8.39%。目前坑口库存已经从前期高位明显回落,但是在今年淡季不淡的行情引导下,预计坑口库存还将有一定的下行空间,到二季度中期或将有所回升。 港口方面则在2月份时呈现除了明显上涨的累库态势,随着上游供给端许多煤矿在假日期间保供不停产的行为,叠加上运输恢复通畅,港口煤炭库存量持续增加。进入3月份之后,随着气温转暖供暖季即将结束,需求端也迎来了居民用电下降而工业用电上升的此消彼长,电厂在经历了旺季消耗后也存在一定的补库需求,因此库存也开始了下降的趋势。叠加上4月份即将来临的大秦线春季集中检修,港库库存预计还将进一步下降。 图2-7:国有重点煤矿库存月度走势

资料来源:Wind资讯,方正中期研究院整理 图2-8:秦皇岛港及曹妃甸港煤炭库存走势

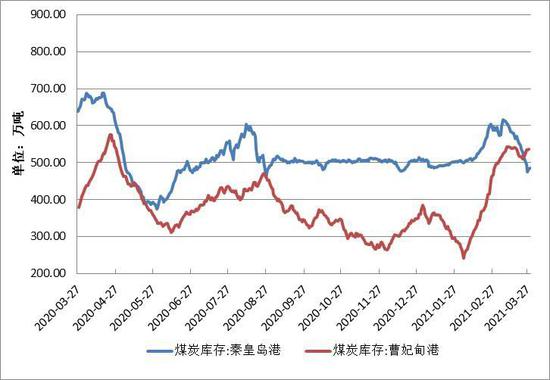

资料来源:Wind资讯,方正中期研究院整理 图2-9:全国重点电厂煤炭库及可用天数走势

资料来源:Wind资讯,方正中期研究院整理 第三部分 下游消费分析 一、全社会用电量环比将有所回落 根据国家能源局发布的最新数据显示,2021年2月份,全社会用电量5264亿千瓦时,同比增长18.5%。分产业看,第一产业用电量65亿千瓦时,同比增长26.4%;第二产业用电量3218亿千瓦时,同比增长22.5%;第三产业用电量1004亿千瓦时,同比增长24.7%;城乡居民生活用电量977亿千瓦时,同比增长2.1%。 2021年1-2月,全社会用电量累计12588亿千瓦时,同比增长22.2%。分产业看,第一产业用电量142亿千瓦时,同比增长26.5%;第二产业用电量8012亿千瓦时,同比增长25.8%;第三产业用电量2313亿千瓦时,同比增长22.5%;城乡居民生活用电量2121亿千瓦时,同比增长10.0%。 截至2月底,全国发电装机容量22.2亿千瓦,同比增长9.0%。水电3.7亿千瓦,同比增长3.5%,其中,常规水电3.4亿千瓦,同比增长3.3%。火电12.6亿千瓦,同比增长4.0%,其中,燃煤发电10.8亿千瓦,同比增长2.6%,燃气发电10204万千瓦,同比增长11.8%。核电5104万千瓦,同比增长4.7%。风电2.8亿千瓦,同比增长34.3%。太阳能发电2.6亿千瓦,同比增长23.2%。 2021年1-2月份,全国发电设备累计平均利用小时604小时,比上年同期提高72小时。分类型看,1-2月份,全国水电设备平均利用小时为401小时,比上年同期提高21小时;全国火电设备平均利用小时为732小时(其中,燃煤发电和燃气发电设备平均利用小时分别为762和379小时),比上年同期提高96小时;核电设备平均利用小时1147小时,比上年同期提高176小时;全国并网风电设备平均利用小时419小时,比上年同期提高106小时;全国太阳能发电设备平均利用小时192小时,比上年同期提高25小时。 1-2月数据同比大涨有去年基数较低的缘故,环比则是明显季节性回落。但是不可否认的是,从分项上来看,居民生活用电的增长依然非常可观。另外,二季度即将进入居民生活用电的淡季,而工业用电将出现明显增长,此消彼长下对于全社会用电量我们依然持乐观态度,预计还将维持较快的增速。 图3-1:全社会用电量与工业用电量以及居民生活用电量比较

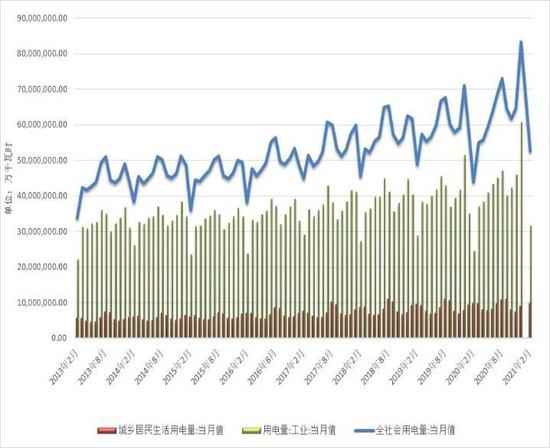

资料来源:Wind资讯,方正中期研究院整理 图3-2:重点电厂煤炭库存月度走势图

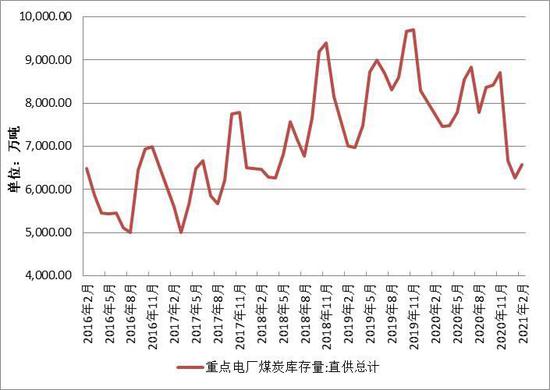

资料来源:Wind资讯,方正中期研究院整理 二、工业用煤料将稳步增长 据国家统计局最新数据显示,2021年1-2月我国水泥产量共2.41亿吨,同比增长61.1%。日均产量约409万吨,较2019年同期增长13.92%,年均复合增长率为6.73%。 水泥行业在2020年大放异彩。即使年初有疫情影响,可在复工复产之后,水泥行业的产量、需求量增长却是非常迅猛的。单月产量从4月份开始,基本全部高于2019年最高水平。这其中有需求后移的因素,更多的也是国家政策对于基建及房地产的支持。在这个大环境下,水泥需求预计还将保持较为亮眼的成绩,从而对于水泥用煤形成良好的增长势头。马上二季度来临,水泥行业也将迎来需求端的开工旺季,预计产量还将维持较大幅度的增长态势。 图3-3:全国水泥月度产量当月值和累计值走势(万吨)

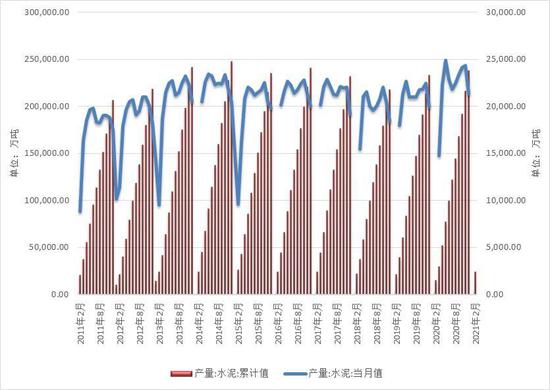

资料来源:Wind资讯,方正中期研究院整理 数据显示,2020年12月(31)天中国电解铝产量327.9万吨,同比增长8.00%。当月国内电解铝日均产量10.58万吨,环比续增0.03万吨,SMM调研统计12月铝水占比66.6%,环比11月下降1.7个百分点。2020年1-12月国内电解铝累计产量3712.4万吨,同比2019年增加4.80%;2020年国内电解铝消费3818.8万吨,同比2019年增加5.77%。就目前的情况来看,由于节假日不停工的特性,预计1-2月电解铝产量还将维持稳步增长的态势。到了二季度,部分地区例如内蒙受能耗双控要求的影响,产量或将有所减少,但是全国范围新投产以及在产产能依然较维持较快速度的增长。 图3-4:国内电解铝生产当月值和当月同比走势

资料来源:Wind资讯,方正中期研究院整理 第四部分 动力煤供需平衡表 表4-1:动力煤供需平衡表

资料来源:Wind资讯,方正中期研究院整理 总的来说,2020年动力煤供需结构是维持前松后紧的态势的。上半年由于疫情的扰动,各行业都处于低谷复苏反弹的阶段,此时的动力煤需求在逐步恢复,加之水电的挤压,动力煤整体需求的增长是较为缓慢的。到了下半年供给端的持续紧缩带给市场的影响逐渐凸显,需求旺季叠加供应不足,动力煤开始出现供小于求的局面。进入2021年以后,由于春节假日因素存在,1-2月下游消费量处于较低水平,再加上假日大型煤企响应国家保供号召,因此出现较为明显的供大于求局面。但是随着3月份下游需求迅速恢复,供应端依然将维持偏紧预期,全年供小于求的情况还将延续。 第五部分 动力煤期权 图5-1:动力煤期权日成交量与持仓量

资料来源:Wind资讯、方正中期研究院整理 图5-2:动力煤期权成交与持仓认购认沽比

资料来源:Wind资讯、方正中期研究院整理 图5-3:动力煤历史波动率

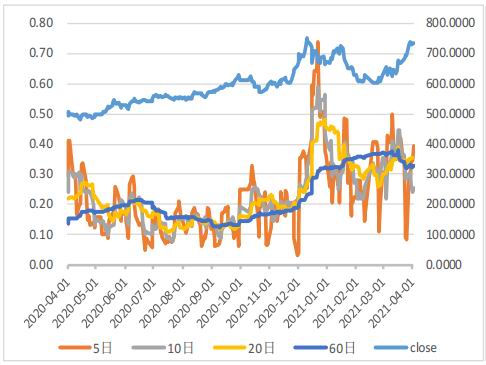

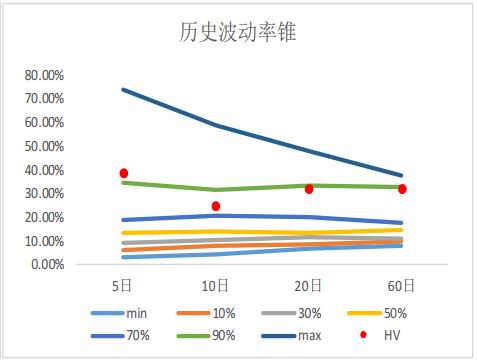

资料来源:Wind资讯、方正中期研究院整理 图5-4:动力煤历史波动率锥

资料来源:Wind资讯、方正中期研究院整理 期权策略:近期动力煤盘面呈现高位盘整的态势,未来或将出现明显回调,建议可在买入远月07合约的看跌期权,以保护目前的较高利润水平。

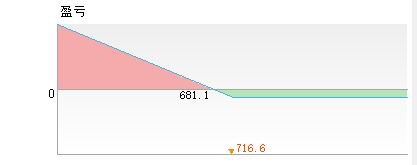

第六部分 后市展望 图6-1:动力煤走势预测

资料来源:文华财经,方正中期研究院 图6-2:动力煤主力合约季节性分析

资料来源:Wind,方正中期研究院 一季度以来,动力煤盘面大起大落波动剧烈,整体重心略有上移。在目前本该进入二季度淡季的时候,却表现出淡季不淡的行情走势。其中下游需求较为旺盛是行情强势的关键,而推动力则依然是从去年就开始发酵至今的供给端偏紧问题。未来二季度,上游产出端不会有大的增量,进口煤方面也受限于成本优势较弱以及国外需求恢复等因素难以大规模放量。而需求端在供暖季结束后工业用电、用煤又随后顶上,电厂日耗也较往年偏高运行。整体而言,我们对动力煤维持弱供给强需求的基本面研判。需要注意的是,二季度将迎来水电高峰期,如果今年水电依然较丰,或将对煤炭需求形成较强打击。另外目前超高的煤炭价格也引来了发改委的关注,对于事关民生的煤炭价格限价也是很有可能,需要随时关注政策面的指引。从盘面上看,我们建议05合约目前价位750附近可以择机逢高短空,下方支撑位650-670附近再逢回调建多单;09合约710附近择机逢高空,下方支撑位620-650附近再逢回调建多单。期权方面,我们建议煤炭企业可以在目前价位买入07合约的平值看跌期权以保护目前较高的利润水平。 方正中期期货 胡彬 |

|

|  |

|

微信:

微信: QQ:

QQ: