第一部分 行情复盘 3月钢材期货震荡偏强,现货高价接受度不高 3月以来,螺纹主力合约RB2105合约先冲高至4924元,随后高位震荡,截至3月25日,在4700附近。热卷(5676, 114.00, 2.05%)主力合约从3月初开盘的4871元一直上涨于当前的的5100元附近。热卷表现强于螺纹,主要原因还是贯穿三月的唐山限产政策。 现货价格也是缓慢上涨,同样卷强螺弱。上海螺纹市场价格从3月1日4620元上涨至2月23日4750元。上海热卷现货由4840元涨至5100元附近。从基差走势来看,虽然三月出现库存拐点,需求季节性恢复,但由于限产导致远月预期较好,基差一直没有明显拉大。 图1:华东主流螺纹现货价格季节图

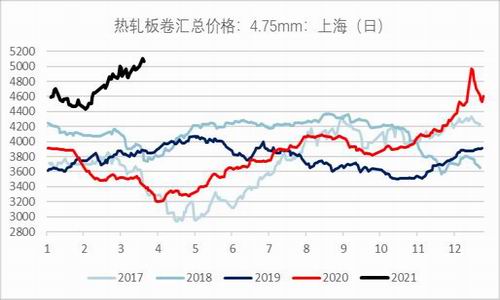

数据来源:银河期货、Mysteel 图2:华东主流热卷现货价格季节图

数据来源:银河期货、Mysteel 图3:螺纹05合约基差季节图

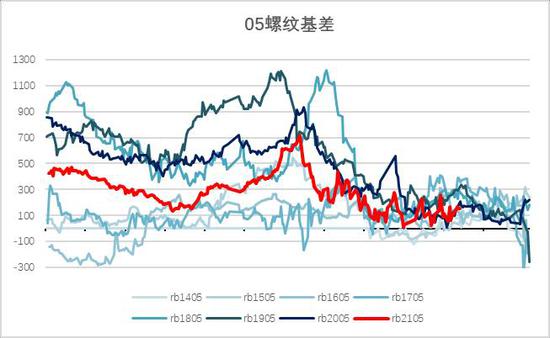

数据来源:银河期货、Mysteel 图4:热卷05合约基差季节图

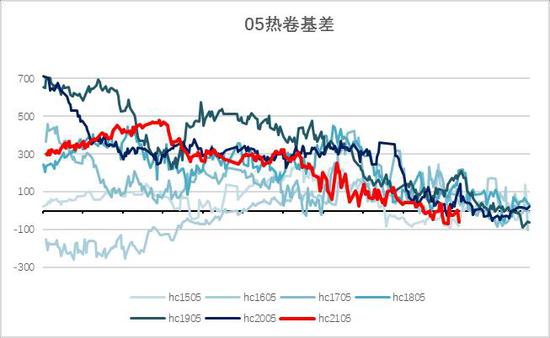

数据来源:银河期货、Mysteel 图5:螺纹5-10价差

数据来源:银河期货、Wind 图6:热卷5-10价差

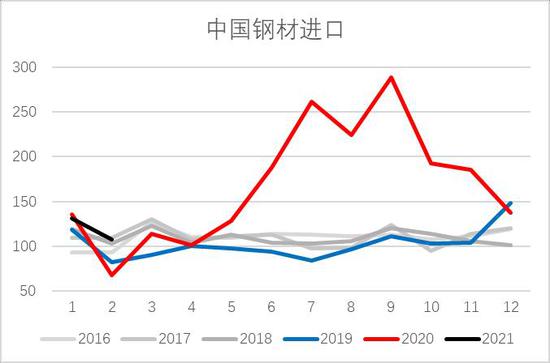

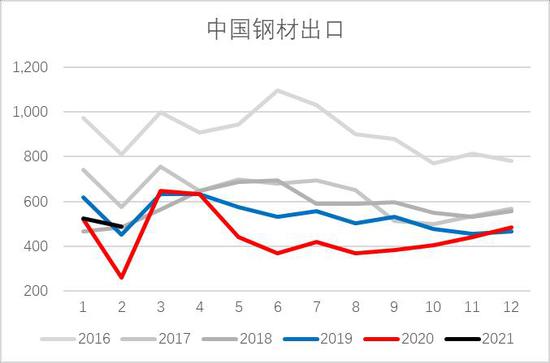

数据来源:银河期货、Wind 第二部分 钢材供需分析 钢材需求季节性回升,低于预期,库存拐点显现,利润改善 1.铁水产量快速回落;电炉产能利用率稳步上升 供应端,3月,mysteel247家钢厂日均铁水产量预计在238万吨左右,环比2月,下降约6.4万吨。而电炉方面,由于利润始终在300元上下,产能利用率稳定攀升,预计3月电炉产能利用率在65%左右,环比2月增长近30个百分点。进口方面,从1-2月的进出口数据看,由于进口利润窗口始终关闭,钢材的进口量在正常区间,与我们平衡表预估相符,钢坯进口量暂未看到公布。 图7:247家钢厂日均铁水产量

数据来源:银河期货、Mysteel 图8:102家独立电弧炉产能利用率

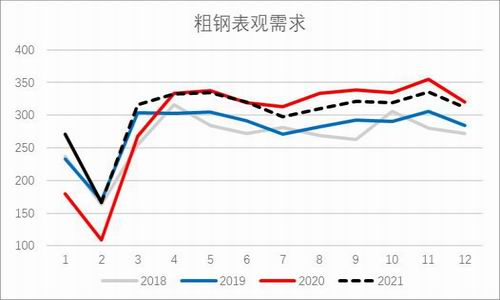

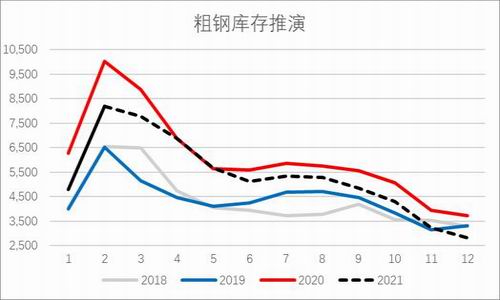

数据来源:银河期货、Mysteel 2.国内表观需求季节性回升,受限产扰动,真实需求略低于预期 需求端,进入3月份以后,通过测算表观需求,3月粗钢整体需求在320万吨左右。与去年12月需求相当。当然,此处由于3月全月的限产政策扰动,表需才与去年12月相当,真实下游需求其实低于预期。由于去年一季度,因为疫情原因,基数太低,不便比较,我们将供需水平与19年的一季度相比。21年一季度需求相比19年同期增长7%左右,但供应端21年一季度相比19年同期增长有12%。从品种上看,板材的需求表现仍好于建材,尤其唐山限产,对卷板类的影响相比建材更显著。出口方面,海外的订单据调研依然较好。比如热卷始终有200元左右的出口利润。 从库存看,当前3月底粗钢库存(全社会估算),相比2020年阳历同期还是低一些,但从环比看,相比2月底,去化速度较慢。 图9:五大品种周度表观需求

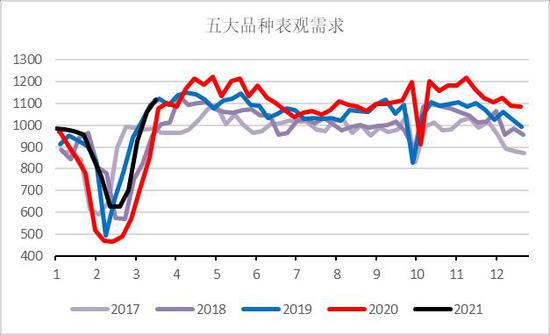

数据来源:银河期货、Mysteel 图10:mysteel五大品种库存

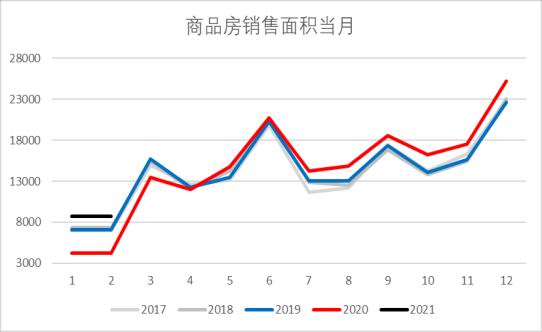

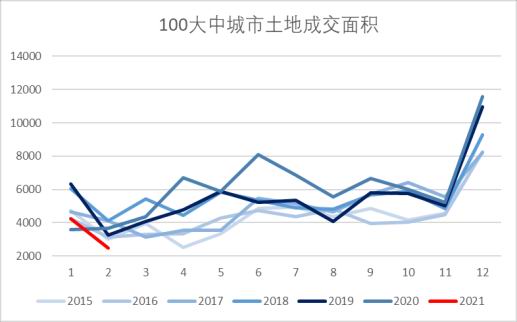

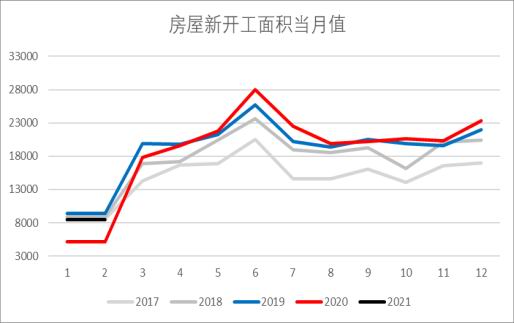

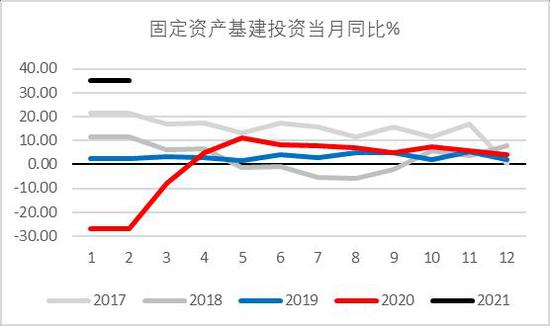

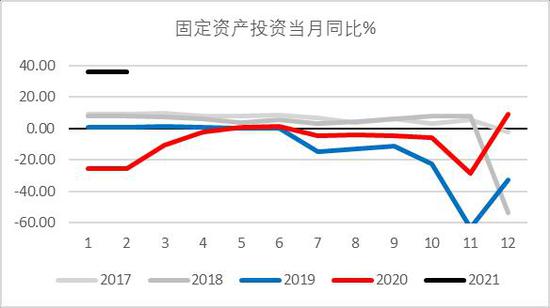

数据来源:银河期货、Mysteel 3.宏观数据中规中矩,外围市场波动剧烈 1-2月的宏观数据来看:2月,社融增量为1.71万亿元,与去年12月基本持平,与去年同期多8392亿元。2月新增人民币贷款1.36万亿元,同比多增4529亿元,2月末社融规模存量为291.36万亿元,同比增长13.3%。2月份,M2同比增长10.1%,比去年同期回升1.3个百分点,但M1增速下滑较大,同比增速仅为7.4%。 1-2月的其他数据:房地产开发投资当月同比增速为38%,相比19年同期增长16%;商品房销售面积当月同比增速为105%,相比19年同期增长23%;100大中城市的土地供应占地面积季节性回落,100大中城市的土地成交面积当月同比为-7%;房屋新开工面积当月同比增速64%,相比19年同期增速为-9.4%。固定资产基建投资当月同比增速为34.95%,相比19年同期增速为负;固定资产投资当月同比增速为35%,相比19年同期增速1%不到。 再说一下外围市场,拜登1.9万亿刺激计划落实,市场传闻会继续出台更大规模刺激计划。而原油市场波动也因为疫情担忧高位回落,整体波动剧烈。 图11:房地产开发投资

数据来源:银河期货、Wind、统计局 图12:商品房销售面积当月

数据来源:银河期货、Wind、统计局 图13:100大中城市土地成交占地面积

数据来源:银河期货、Wind、统计局 图14:房屋新开工面积当月

数据来源:银河期货、Wind、统计局 图15:固定资产基建投资当月同比

数据来源:银河期货、Wind、统计局 图16:固定资产投资当月同比

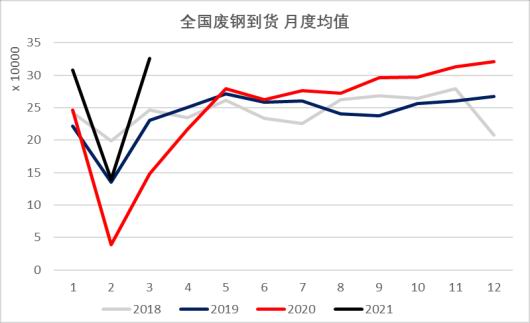

数据来源:银河期货、Wind、统计局 4.钢材下游分类表现情况 汽车:2021年1-2月份,汽车产销分别完成389.0万辆和395.8万辆,同比分别增长88.9%和76.2%。 船舶:2021年1-2月份,全国造船完工723万载重吨,同比增长54.7%;2月底,手持船舶订单7051万载重吨,同比下降12.2%;承接新船订单681万载重吨,同比增长105%。 家电:2021年1-2月份,四大家电产量:洗衣机同比增68.2%;冰箱同比增83%;空调2940.4万台,同比增70.8%;彩电同比增31.4%。 机械:2021年1-2月份,以挖掘机为典型来看,产量71089台,同比增113%;2月销量28305台,同比增205%。 第三部分 二季度行情展望 一、钢材供应及产量预期 1.唐山全年限产,下调日均铁水产量 首先从最新产量上看,mysteel247家日均3月铁水产量预计在238万吨左右。 往后看,根据最新的唐山限产政策来看:先是3月20日至4月20日,为期一个月的限产,涉及曹妃甸及丰南区的七家钢厂,影响日均铁水产量在3万吨左右。然后是全年限产的“大招”,唐山从3月20日起的全年限产,限产概况为3月20日至6月30日,除A类企业外,B类C类限30%,D类限50%;从7月1日至12月31日,除A类企业外,均限30%。经测算,此措施影响日铁铁水产量在9-10万吨左右(上半年更严一些)。现在从点对点的数据看,长流程钢厂利润得到大幅改善,像华东螺纹长流程利润已在500元左右。预计二季度的日均铁水产量预计会在233-238万吨/日之间,而电炉端,随着利润维持较好水平,尤其华东平电电炉利润仍在300元左右,预计4月电炉产能利用率仍会有小幅提升,因为废钢到货依然显得充足,3月日均到货量同比高17万吨左右。 图17:华东螺纹现金利润(长流程)

数据来源:银河期货、Mysteel、Wind 图18:华东热卷现金利润(长流程)

数据来源:银河期货、Mysteel、Wind 图19:华东电炉现金利润(平电)

数据来源:银河期货、Mysteel、富宝 图20:全国废钢到货

数据来源:银河期货、Mysteel、富宝 图21:废钢库存情况

数据来源:银河期货、Mysteel、富宝 图22:钢厂废钢日耗

数据来源:银河期货、Mysteel、富宝 图23:螺纹周产量

数据来源:银河期货、mysteel 图24:热卷周产量

数据来源:银河期货、mysteel 2.进口窗口仍然关闭,出口钢材有利润 2021年1-2月份我国累计进口钢材239万吨,累计同比增加35万吨。钢坯最新进口量暂未看到,2020年1-12月份我国累计进口钢坯1833万吨,累计同比增加1732万吨。12月钢坯进口量86万吨,回到了2020年5月的水平。钢材进口窗口持续关闭,预计钢坯进口量仍会小幅小降。 出口方面,2021年1-2月份我国出口钢材1014万吨,累计同比增30%。海外需求拉动了钢材出口量,但由于市场传闻出口限税,从13%降至9%,若落地,正好将出口利润打掉,预计全年影响出口量1000万吨。 图25:钢材进口量

数据来源:银河期货、海关 图26:钢材出口量

数据来源:银河期货、海关 二、需求端预期较好,但注意盘面已经交易预期完成,注意风险 进入3月,整体粗钢表观消费快速季节性回升,表观消费差不多回到了去年12月的水平。再看2月的需求,环比1月,2月内需下跌近40%的水平,而之前我们给的中性预期是春节2月环比1月下跌30%左右(20年是40%),即需求下滑堪比去年同期有疫情的情况。2月底粗钢库存继续积累,累库幅度阳历低于20年同期,阴历高于20年同期。 我们粗钢平衡表的粗钢产量口径使用Mysteel247家钢厂铁水产量样本以及富宝废钢日耗样本来作为基础数据测算。从产量、进出口和库存表观推算2020年国内粗钢需求累计同比增速为6.6%。对于2021年的整体需求表现,由于一季度的需求还是低于我们之前年报中给出的判断,现通过下修,我们预计2021年的需求同比增幅在3%左右。 后期需要关注: 供应端:当前唐山已经出台全年的限产政策,若严格执行,预计减排目标及“退后十”目标可以较好的完成。由此带来两点不确定需要关注:1.河北年初的“退后十”城市,不止唐山,还有邢台,邯郸,石家庄等,其它城市甚至非河北地区,是否也会因环保问题进行限产。2.限产导致无论近端的现货长流程钢厂利润,还是盘面的钢厂利润,都快速上涨,尤其热卷10合约的盘面利润一度达到了1300元。在利润驱使下,其他地区的钢厂的超产赶产能弥补多少限产造成的减量。现在电炉端利润较稳定(华东平电电炉有300元左右的利润),低于长流程了,边际供应又回到了废钢端,后期需要关注废钢的供应是否能继续充足。 需求端:进入3月后,建材成交基本在20万吨以是的天数仍不多,现货需求启动速度不及预期。下游数据目前同比去年增速虽然较好,但去年疫情关系基数低,相比19年并没有看到明显的增长,部分数据显示还不及2019年同期,对需求的良好预期仍需不断验证。 而期货的05合约,离进入交割月仅一个月了。随着时间的推移,盘面会越来越贴近现货,想像空间较小。 以上推演让我们在中长期节奏上,建议将10材多配。相对螺纹,我们会更看好热卷。 具体策略: 从驱动角度看,当前需求缓慢恢复,库存积累略超预期,并没有显示较好的驱动。钢材更多关注下游需求变化,及宏观数据及情绪,当前建议适当建立正套,5-10正套或期现正套,随着库存拐点临近,基差走扩驱动将来临,而单边,由于盘面已交易需求较好预期,即使3月需求真的较好,但也高位震荡概率较大。如若需求不及预期,螺纹可尝试5-10反套。 期权方面,暂无建议。 风险:限产执行不严或需求远不及预期。 年度平衡表:

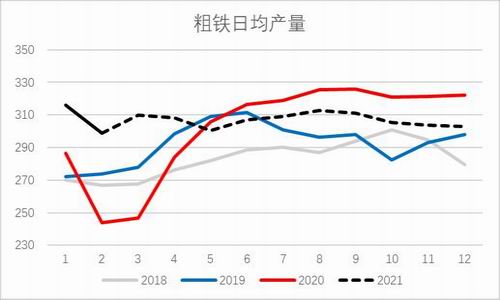

图27:中性需求下平衡产量推演

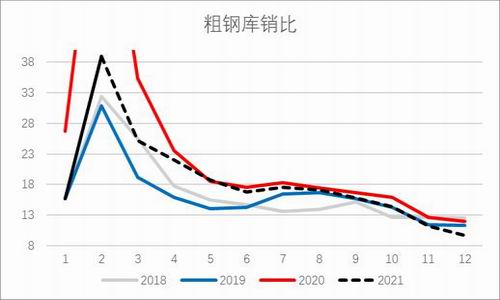

数据来源:银河期货、上海钢联、Wind、海关 图28:粗钢库销比

数据来源:银河期货、上海钢联、Wind、海关 图29:粗钢表观需求推演

数据来源:银河期货、上海钢联、Wind 图30:粗钢库存推演

数据来源:银河期货、上海钢联、Wind 银河期货 颜文超 |

|

|  |

|