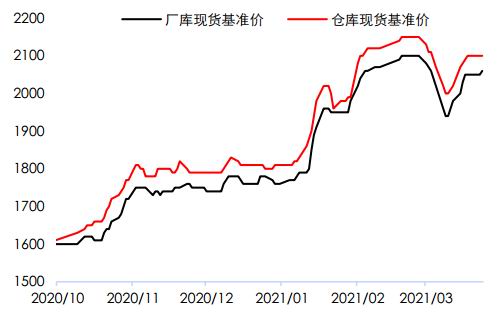

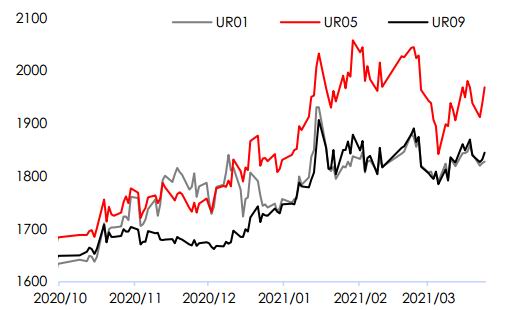

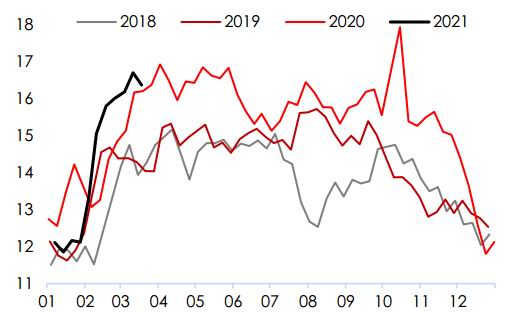

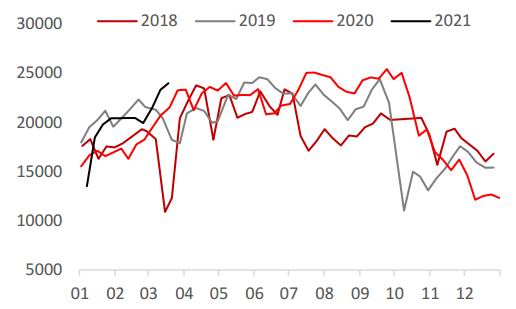

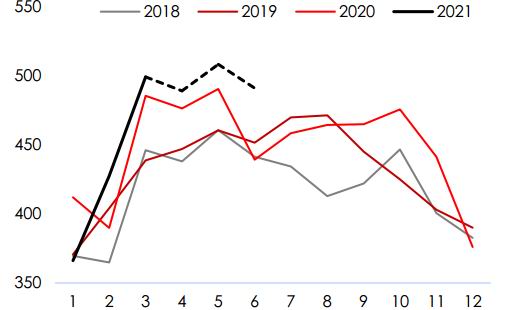

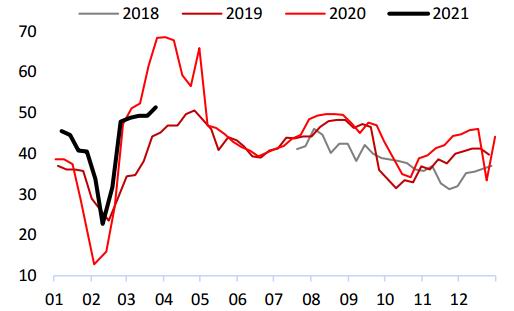

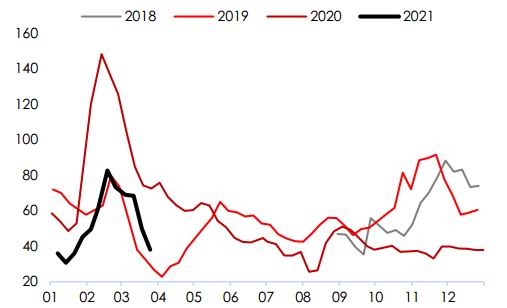

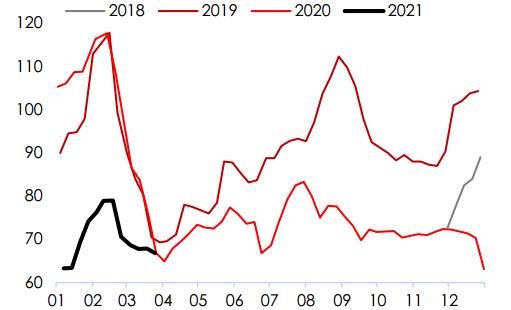

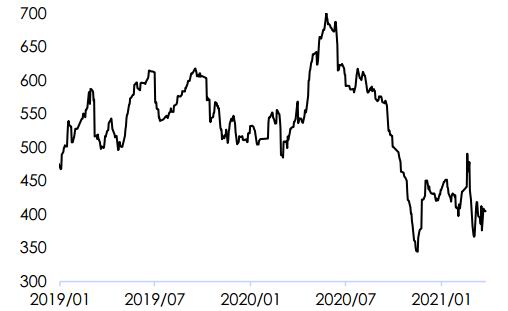

报告要点 二季度尿素需求逐步进入季节性淡季,不论是农业还是工业,且国际需求也是4月进入尾声,国内尿素出口进入低谷期,整体工厂预收将处于相对低位,而国内供应维持高位,且瑞星100万吨有投产预期,三宁负荷逐步提升,二季度宽松预期偏强,因此我们认为二季度尿素价格有回调预期,或再次下行寻求再平衡。 核心逻辑: 尿素价格主要是需求主导,但二季度需求渐入淡季,边际或上存压力 春耕需求过后,4月份开始国内农业需求进入季节性淡季,虽然4月需求不淡,但拐点或已出现,且工业需求金三银四,拐点亦是出现,国际需求方面,4月份旺季亦是进入尾声,国内尿素的出口业进入低谷期。而周期来长去看,二季度是尿素内需转向外需的过度周期,有个先降后升的过程。 且二季度供应有望维持高位,但要关注新投产能和内蒙古双控的影响扰动 尿素的生产是连续的,3月下旬尿素的日产已到16.5万吨附近水平,存量供应上能继续增的空间已不大,但由于高利润和低库存,尿素高开工意愿依然是非常高的,因此预计二季度的供应将维持高位。当然二季度供应存在的变数是新投的三宁二季度负荷有望继续抬升,且瑞星100万吨新增有望在5月兑现,另外就是双控政策的演变,是否会对西北尿素的供应产生影响,虽然我们认为谨慎,但不排除出现风险可能。 二季度存累库预期,但主导价格的因素更多是需求 我们预期二季度需求边际下降,而供应维持高位甚至可能继续抬升,因此二季度累库是大概率事件。不过尿素的供需和定价特性,需求更占主导一些,因此一旦需求回落,预收下降,尿素价格大概率会承压。 但印度二季度可能的招标利好或扰动市场 印度进入新财年后,虽然往年二季度的印度招标量都不大,但由于印度2020年二季度招标不足,导致下半年的被动局面,不排除今年二季度可能会加大采购量,且目前国际尿素价格仍是要强于国内的,这跟海外尿素生产未完全回归仍有一定关系,因此不排除印度需求淡季但依然会对国内尿素交割扰动的可能性,不过印度今年RFCL130万吨新产能有投放预期,都建议保持关注。 操作策略:二季度建议布局空单为主,预计09合约合约价格运行区间1950-1750,基差大概率会走弱,因此套保商可以等待基差修复后的卖出保值机会。 风险要素:产能投放节奏大幅超出预期,煤炭和原油价格大幅波动 一、一季度淡储威力尽显,旺季价格高位回落 虽然2020年四季度由于淡储、气荒以及出口营造了一个极好的工厂和港口低库存局面,叠加全球以及中国需求增长的预期,主流认为一季度春耕需求释放,价格有望继续上涨。 但由于淡储供应的低价抛售,尿素的旺季有点不旺的感觉,价格也高位回落,工厂库存开始积累,预收也是大幅下滑。 虽然3月后价格有所反弹,但背后的驱动主要是内外大幅倒挂,叠加印标的出台,给国内悲观局面带来一点支撑。如下图所示: 图表1:尿素现货基准价格走势对比

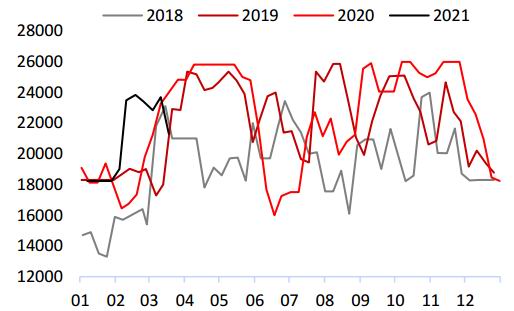

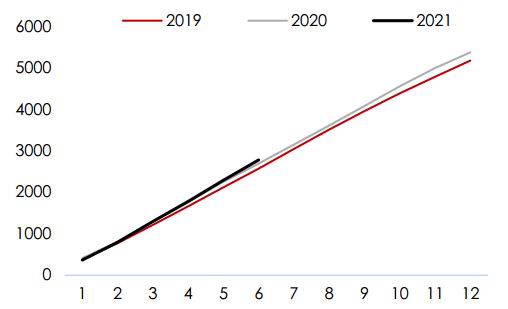

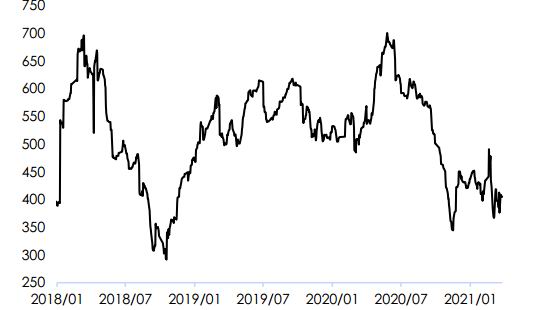

资料来源:卓创 中信期货研究部 图表2:尿素期货1、5、9走势对比

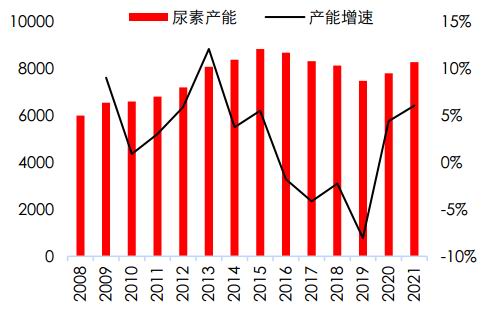

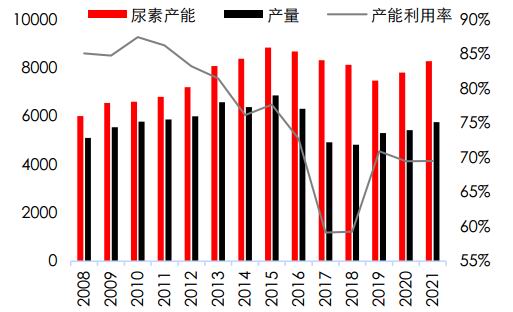

资料来源:郑商所 中信期货研究部 二、二季度供应有望稳中增加,但要关注双控的风险 尿素的生产是连续的,3月下旬尿素的日产已到16.5万吨附近水平,存量供应上能继续增的空间已不大,但由于高利润和低库存,尿素高开工意愿依然是非常高的,因此预计二季度的供应将维持高位。当然二季度供应存在的变数是新投的三宁二季度负荷有望继续抬升,且瑞星100万吨新增有望在5月兑现,另外风险就是双控政策的演变,是否会对西北尿素的供应产生影响,虽然我们认为影响力度有限,但不排除出现风险可能。 另外海外尿素也有不少新产能投放预期,但由于疫情影响,投产节奏延后,不排除二季度也有增量供应兑现可能,尤其是印度的RFCL的130万吨新产能,进一步减少印度的需求缺口。如下表所示: 图表3:2021年尿素国内外计划新产能

资料来源:新闻采集 中信期货研究部 图表4:国内尿素产能走势(万吨)

资料来源:卓创 中信期货研究部 图表5:国内尿素产能利用率

资料来源:卓创 中信期货研究部 图表6:我国尿素日产量季节性

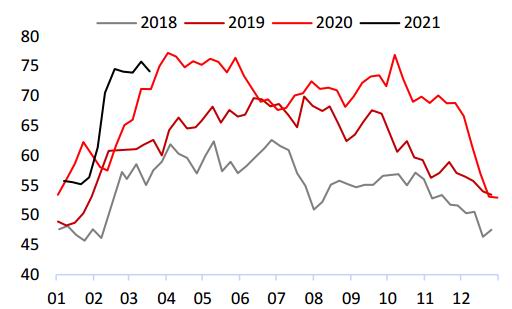

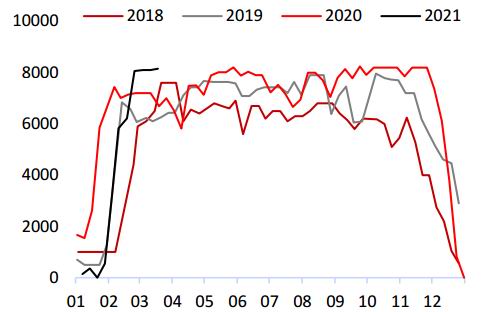

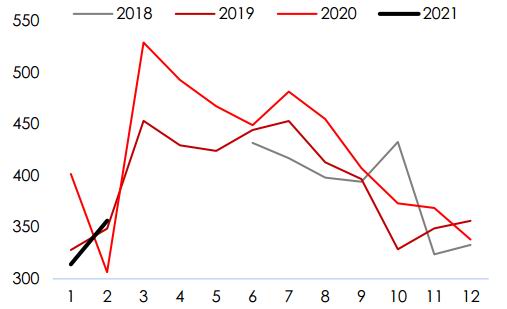

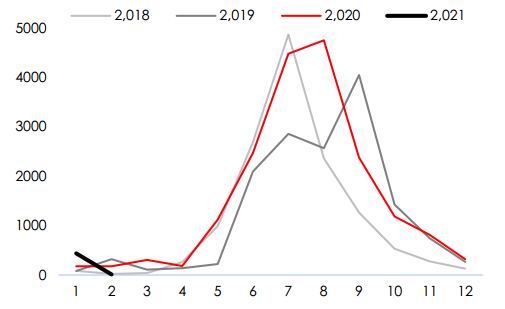

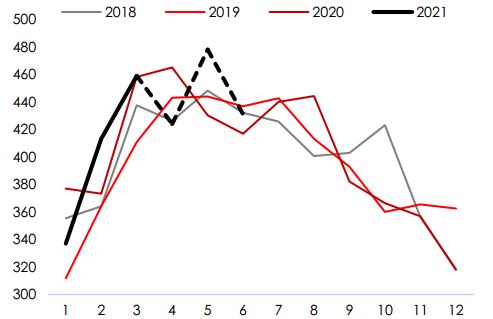

资料来源:Wind 中信期货研究部 图表7:尿素开机率

资料来源:卓创 中信期货研究部 图表8:山东尿素日产量季节性

资料来源:Wind 中信期货研究部 图表9:河南尿素日产量季节性

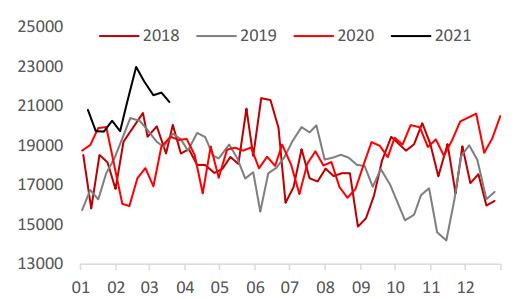

资料来源:卓创 中信期货研究部 图表10:山西尿素日产量季节性

资料来源:Wind 中信期货研究部 图表11:内蒙尿素日产量季节性

资料来源:卓创 中信期货研究部 图表12:四川尿素日产量季节性

资料来源:Wind 中信期货研究部 图表13:河北尿素日产量季节性

资料来源:卓创 中信期货研究部 综上所所述,考虑到日产量的季节性,产能投放以及双控政策的影响,我们对二季度的月度产量预估分别为490、508和491万吨,累计同比2020年增加88万吨,如下图所示: 图表14:国内尿素月度产量预估

资料来源:Wind 中信期货研究部 图表15:我国尿素累计产量

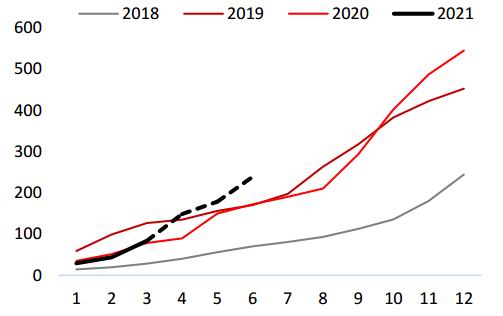

资料来源:卓创 中信期货研究部 三、国内需求或边际下降,但印标或带来波动 虽然二季度仍处于国内需求的相对旺季,尤其是4月份,但整体需求强度环比是下降的,体现在时间分散和地区分散,且尿素期货主要定价在河南、河北和山东区域,南方的供需影响相对间接,因此相比3、4月份而言,后面的需求强度是在下降的,那对于尿素价格的支撑就会随之减弱。如下图所示: 图表16:尿素国内农业用肥时间表

资料来源:卓创资讯 中信期货研究部 图表17:尿素消费季节性对比

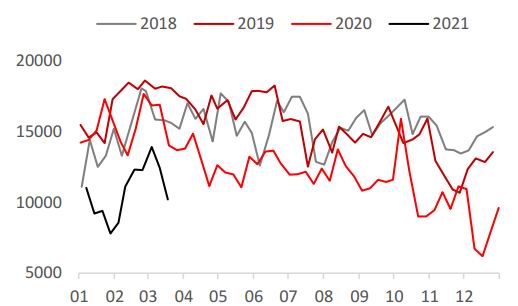

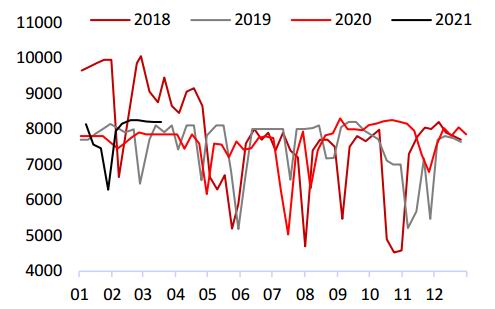

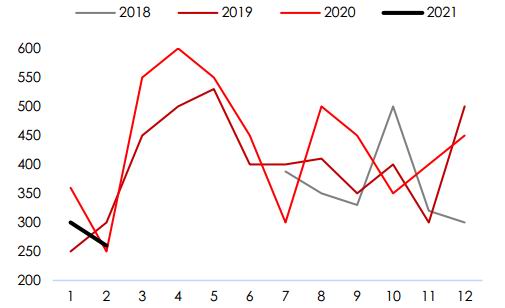

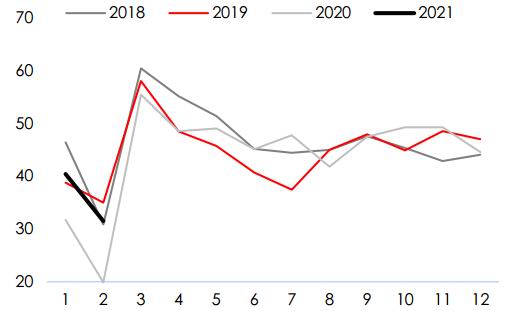

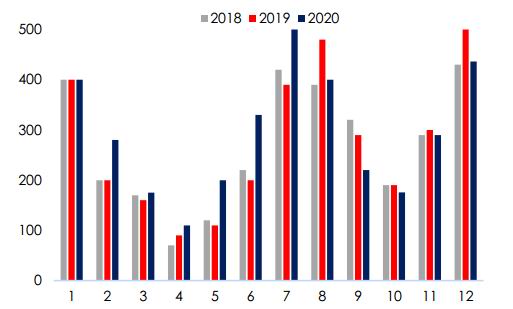

资料来源:Wind 中信期货研究部 图表18:复合肥消费季节性

资料来源:卓创 中信期货研究部 图表19:复合肥开机率季节性走势

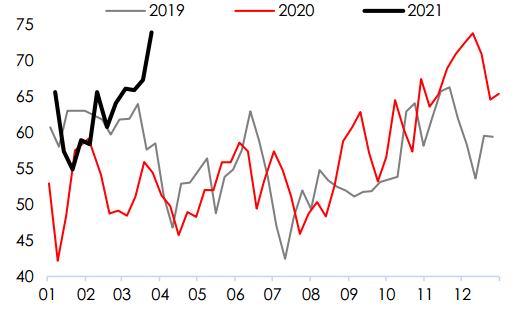

资料来源:Wind 中信期货研究部 图表20:复合肥生产利润

资料来源:卓创 中信期货研究部 工业需求二季度亦是季节性淡季,胶合板不论是生产还是出口都进入淡季周期,那对尿素的需求也有转淡预期;三聚氰胺一季度开机率也到了高位,季节性来说,开工也有下滑预期,如下图所示: 图表21:胶合板PMI指数

资料来源:Wind 中信期货研究部 图表22:三聚氰胺开工率

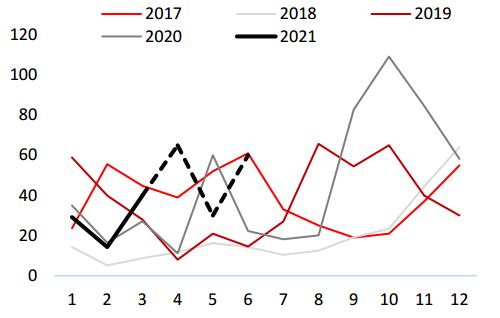

资料来源:卓创 中信期货研究部 不过二季度需求可能存在的风险在于印标。受2020年印度需求被动的影响,叠加今年内弱外强带来明显的出口优势,我们认为二季度印标的影响可能偏大。从3月底的印标去看,4月份国内出口不会小,我们这边考虑到港口能力是放到了70万吨的水平,但实际供货量市场预期到了100万吨,最终能兑现多少需要看港口的能力,至少历史上印标出口很少到100万吨的。那么二季度是印度需求由淡转旺的周期,因此5、6月份再次出现印标的概率是极大的,但考虑到并非刚需,而目前价格高位,要看印度对未来供需的预期。如下图所示: 图表23:印度降水量

资料来源:Wind 中信期货研究部 图表24:印度尿素月度销量

资料来源:卓创 中信期货研究部 图表25:我国尿素出口季节性

资料来源:wind 中信期货研究部 图表26:2020-2021年印度招标情况

资料来源:wind 中信期货研究部 另外尿素的价格走势跟需求相关性极大,我们可以从价格走势与工厂预收的相关性可以看到,高度相关,且该相关性已大幅超过与库存的相关性。尽管工厂预收跟工厂本身的库存也有关系,高库存通常会增加预收,但大部分情况下还是需求的反映,因此我们这边一直说尿素大部分情况下由需求主导行情。如下图所示: 图表27:尿素预收与厂库价格走势相关性很高

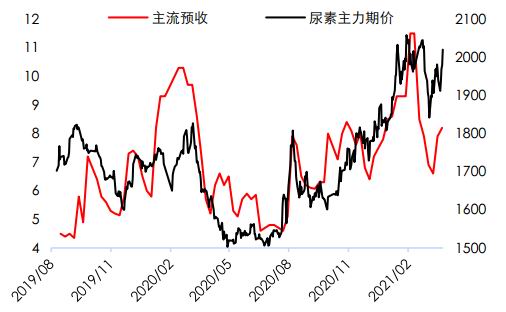

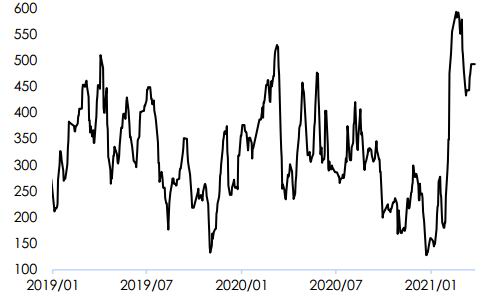

资料来源:Wind 中信期货研究部 图表28:尿素预收与盘面相关性偏高

资料来源:卓创 中信期货研究部 不过由于3月份的印标刺激了较多的供应出口,国内尿素工厂和复合肥工厂的库存都降到较低水平,且国内需求同时处于旺季,预计结转到4月份的尿素库存将处于较低水平,这个可能对于05合约的空头或存在一定风险,尽管二季度边际供需逐步转弱,但低库存和05合约的贴水结构对于做空05合约来说仍有一定隐患,据此我们更推荐参与5-9的正套。如下图所示: 图表29:尿素工厂库存

资料来源:Wind 中信期货研究部 图表30:复合肥库存

资料来源:卓创 中信期货研究部 四、目前尿素的估值偏高的 尿素的估值我们从以下两个大的方面去评估,首先是横向评估,包括国内外现货、基差、替代;其次是纵向上的评估,主要是上下游利润。 横向评估去看,由于今年尿素持续处于偏低库存状况,因此盘面持续维持正基差结构,3月底由于印标预期支撑现货,基差仅小幅走弱,同样由于印标,内外价格逐步对接,基本上内外价格的状况也是均衡状态;而相比合成氨、甲醇(2406, 16.00, 0.67%)以及其他肥料而言,尿素的估值也是相对偏高的,因此从横向评估去看,尿素给偏高估值去评估。 而从纵向的上下游利润去看,尿素的成本始终处于低位,因此利润处于极好的状况,但复合肥、三聚氰胺等利润去看,目前处于相对偏低的水平,因此纵向去评估也是处于偏高水平。 二季度随着供需宽松预期陆续兑现,我们认为估值再次下探的概率较大. 首先是横向的估值去看,首先远期的基差仍处于偏高水平,且内外倒挂幅度仍偏大,盘面横向估值相对理性,不过目前的现货价格基本上对接印标,继续上涨或存在一定压力,因此横向的现货估值偏高,如下图所示: 图表31:尿素处于强基差结构,未来有望出现弱基差

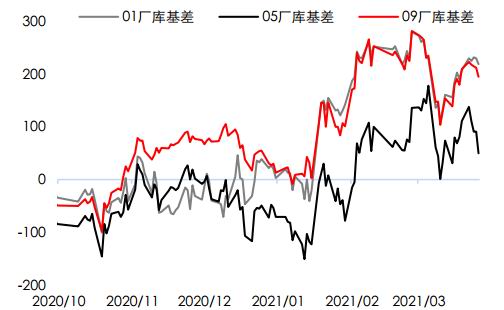

资料来源:隆众 中信期货研究部 图表32:内外价差情况

资料来源:wind 中信期货研究部 不过从横向替代去看,尿素的估值是相对偏高的,尤其是甲醇、合成氨、氯化铵等,如下图所示: 图表33:主产区甲醇-尿素

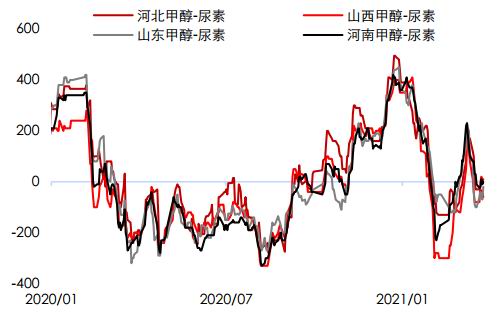

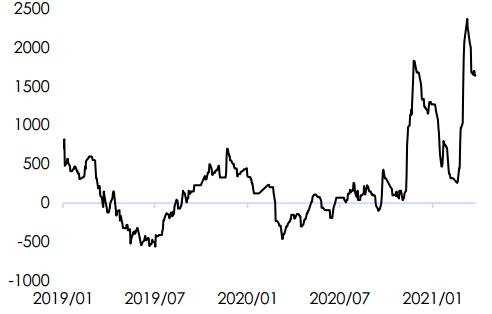

资料来源:wind 中信期货研究部 图表34:合成氨与尿素价差

资料来源:wind 中信期货研究部 图表35:尿素-其他肥种

资料来源:wind 中信期货研究部 图表36:合成氨与尿素价差

资料来源:wind 中信期货研究部 另外纵向评估去看,生产利润较高,复合肥生产利润偏高,整体估值相对偏高。 图表37:山西和河南固定床成本走势

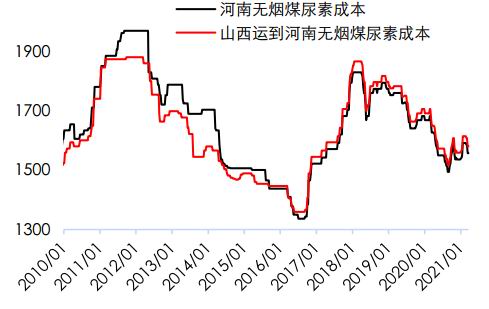

资料来源:隆众 中信期货研究部 图表38:固定床尿素利润走势

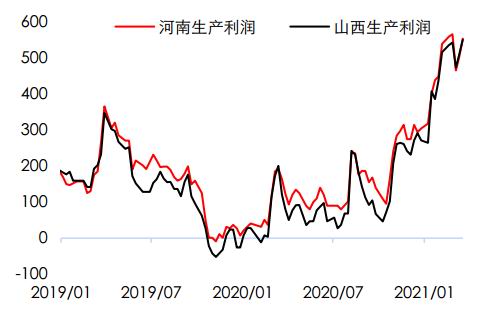

资料来源:wind 中信期货研究部 图表39:三聚氰胺生产利润

资料来源:隆众 中信期货研究部 图表40:复合肥生产利润

资料来源:wind 中信期货研究部 图表41:尿素二季度表观供应预估

数据来源:中信期货研究部 图表42:2021年尿素表观供应季节性

资料来源:隆众 中信期货研究部 图表43:尿素累计出口量预估

资料来源:wind 中信期货研究部 从表观供应去看,国内供应维持高位,日产量在16万吨以上,不过考虑到今年印度需求较好,从3月招标的情况去看,二季度印标出口仍可能再次扰动市场。 五、边际供需宽松或压制价格,关注印标扰动 综上所述,二季度供应大概率稳中增长,存量供应维持高位,增量供应有所释放,但国内需求或稳中回落,农需4月后需求强度或降低,工业需求金三银四过后也渐入淡季,国内边际供需有宽松预期。不过二季度印标仍有扰动价格可能,需保持关注。我们认为4月稳中偏强,但随着需求渐入淡季,价格有望高位回落,预计价格运行区间为1950-1750元/吨。 操作策略:单边上或逢高抛空为主,9-1跨期谨慎正套后反套。 风险要素:二季度印标利好超预期,供应超预期缩量 图表44:尿素二季度主力和次主力合约走势对比

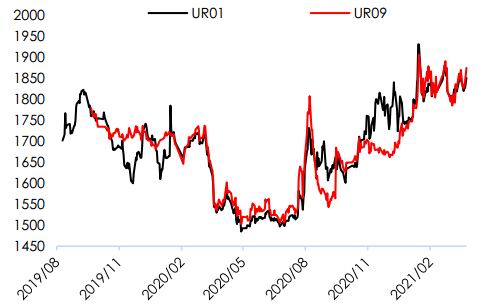

资料来源:wind 中信期货研究部 图表45:9-1跨期走势

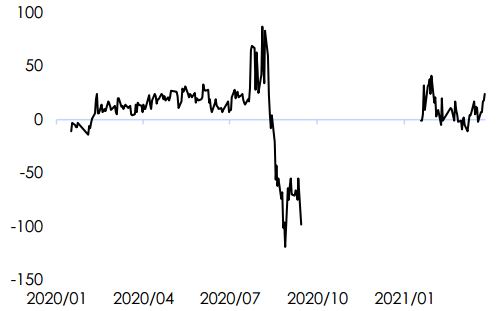

资料来源:wind 中信期货研究部 中信期货 胡佳鹏 李青 黄谦 颜鑫 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);