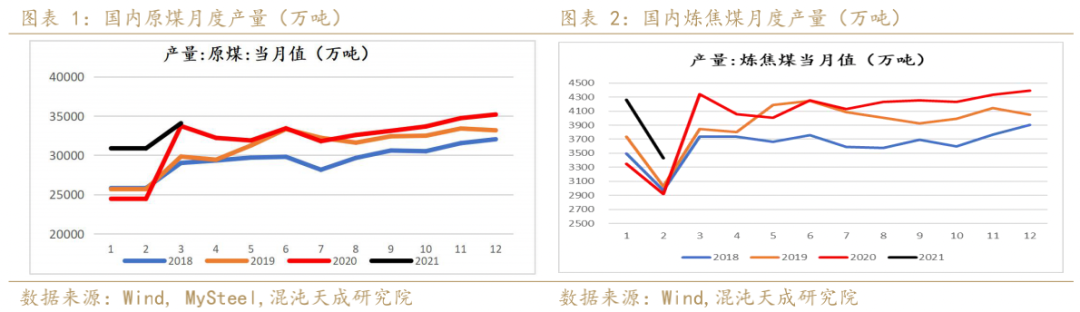

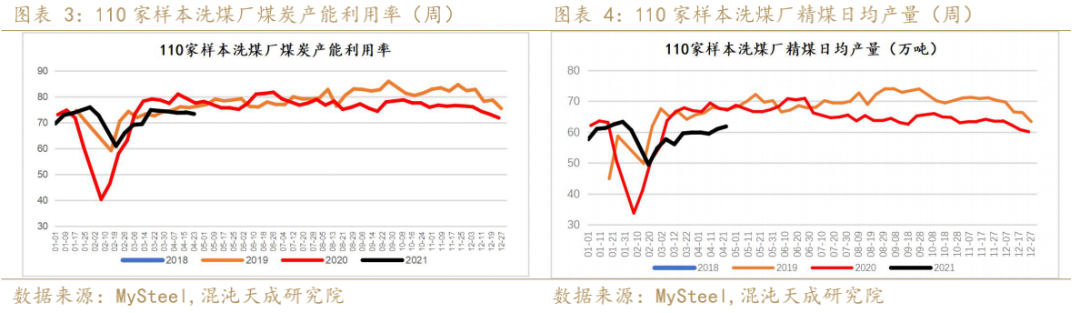

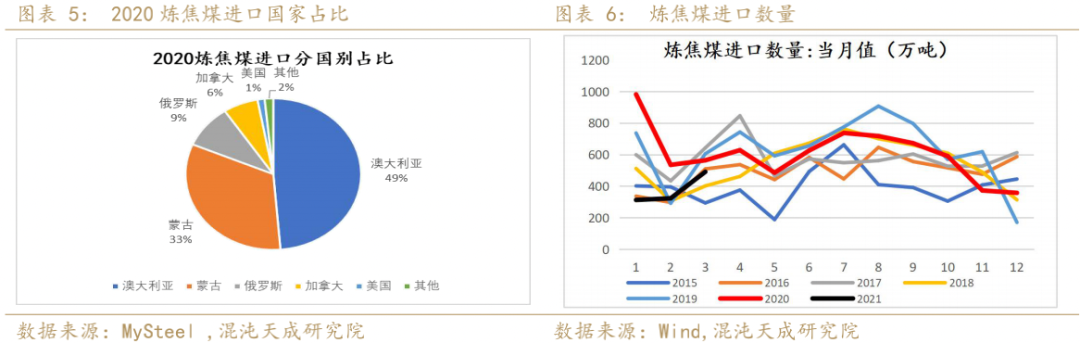

原标题:【黑色周报】双焦:原料不足焦炭(2635, 32.50, 1.25%)供应下滑,短期焦炭稳中偏强 来源:混沌天成研究 观点概述: 焦煤(1768, 19.00, 1.09%): 1) 供应端,乌不浪口金泉工业园区已收到复产通知,但由于原煤紧缺,洗煤厂并没有大量恢复生产,洗煤厂日均产量仍低于历史同期;山西受到安全事故影响,事故矿区停产,部分地区环保检查,山东年底将关闭3400万吨炼焦煤产能,产地供应下降。 2) 需求端,独立焦化厂焦化产能利用率略有下滑但依旧高于历史同期,焦化厂因原料短缺,产能利用率下降,钢厂因自身高炉对焦炭需求下滑而降低了焦化产能利用率。产能置换的新产能预计下半年大量投产。 3) 库存端,样本洗煤厂原煤库存与精煤库存均小幅下降;焦化厂焦煤库存小幅下滑,钢厂焦煤库存下降。 4) 进口方面,中国3月炼焦煤进口量490.55万吨,较20年同比下降12.98%,澳煤政策未放松,蒙煤通关受到蒙古国疫情影响,甘其毛都口岸本周日均通关60车。 焦炭: 1) 供应端,现货焦化利润有所上升,本周国内平均吨焦盈利为374元,但由于山西个别焦化厂限产,叠加原料焦美德短缺,独立焦企及钢厂焦化厂产能利用率均有下滑。盘面焦化利润本周上升35元/吨。 2) 需求端,工信部对于粗钢产能的压减,叠加唐山发布的长期限产方案,直接导致对于焦炭的长期需求下滑,本周铁水因五一假期前的补库需求,日均产量有所回升,而由于焦炭日均产量的下滑,反推焦炭需求高于焦炭实际产量。 3) 库存端,上游独立焦化厂焦炭库存大幅下滑,部分转移至出口及港口,钢厂焦化厂焦炭库存保持低位并处于去库状态。 总体来看,焦煤受到洗煤厂停产影响及进口蒙煤的供应的减量,对焦煤价格有所支撑,下游焦化厂因山西部分地区焦化限产,短期焦煤需求走弱,但下半年将有大量置换产能投产,焦煤长期需求良好,预计长期焦煤价格震荡偏强。本周焦化开工继续走低,供应小幅下滑。焦炭第一轮提涨落地,开启第二轮提涨,焦炭下游限产企稳,叠加五一假期前的补库需求,短期焦炭稳中偏强,而长期需求量偏弱,且随着新产能陆续投放,预计下半年焦炭价格偏弱。 策略建议: 可考虑逢低做多JM2109 风险提示: 1. 焦煤:澳煤通关恢复;蒙古疫情好转 2. 焦炭:山西焦化限产 一 焦煤 1、 能耗双控叠加蒙古疫情,焦煤供应下滑 乌不浪口金泉工业园区已收到复产通知,但由于原煤紧缺,洗煤厂并没有大量恢复生产,山西部分地区环保检查,山东年底将关闭3400万吨炼焦煤产能,产地供应小幅减少,蒙煤通关受限,澳煤通关尚未放松。焦煤整体供给下降。 1)国内焦煤供给

Mysteel统计全国110家洗煤厂样本日均产量61.83万吨增0.79万吨。

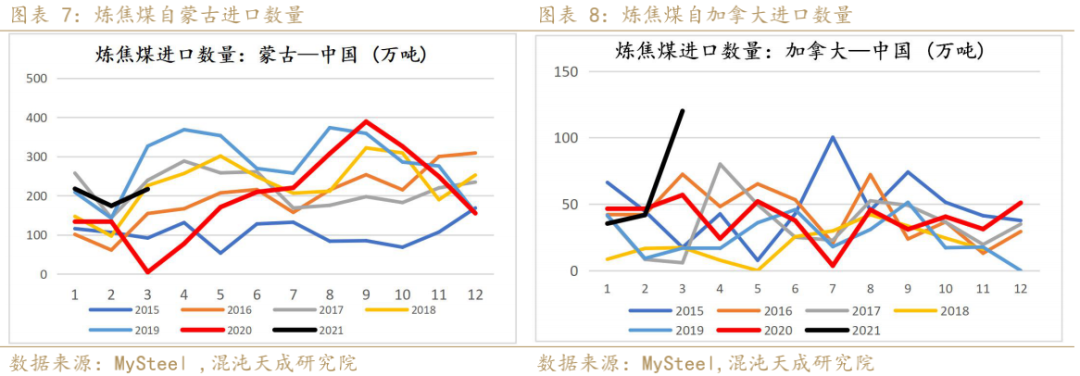

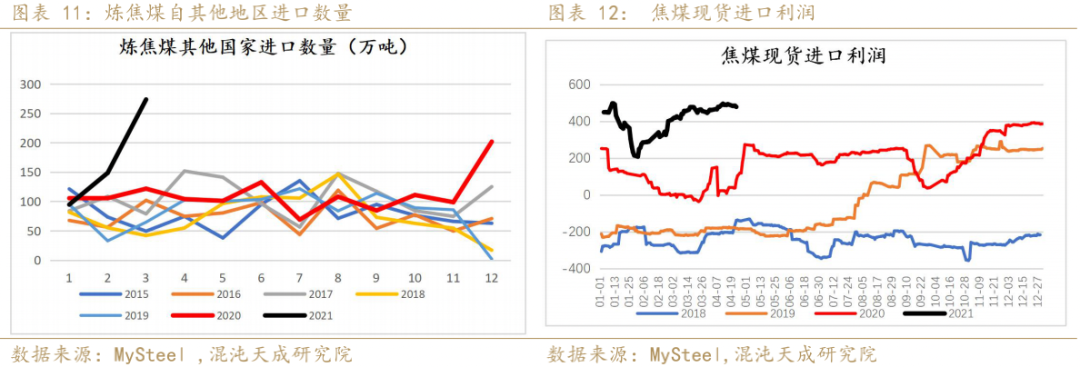

2)进口煤及进口利润 进口方面,中国3月炼焦煤进口量490.55万吨,较20年同比下降12.98%,澳煤限制进口后,3月主要进口增量出现在了加拿大以及美国。

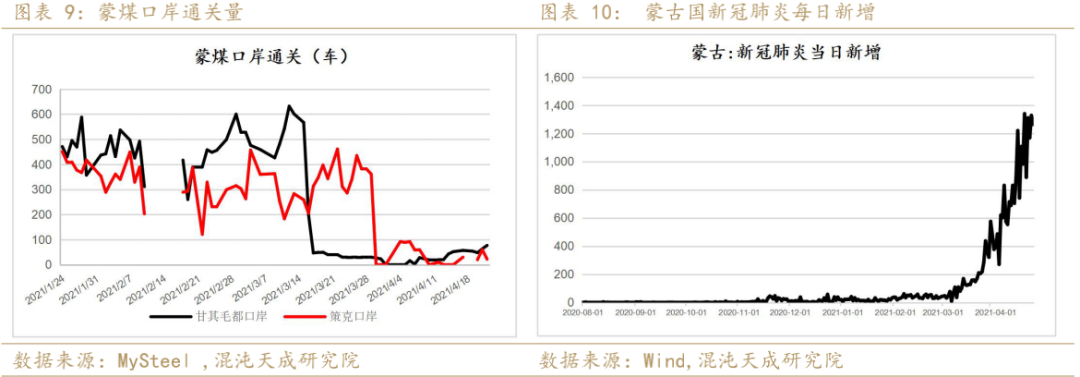

受蒙古疫情影响,蒙煤通关口岸通车量大幅下滑,本周甘其毛都口岸日均通关量在60车;策克口岸本周日均通关30车。3月中国自加拿大进口炼焦煤120万吨,同比增加63%,环比增加187%。

澳煤现货进口利润保持高位,澳煤通关尚未放松,需关注后续澳煤进口政策,目前港口已有澳煤卸货,暂未通关。

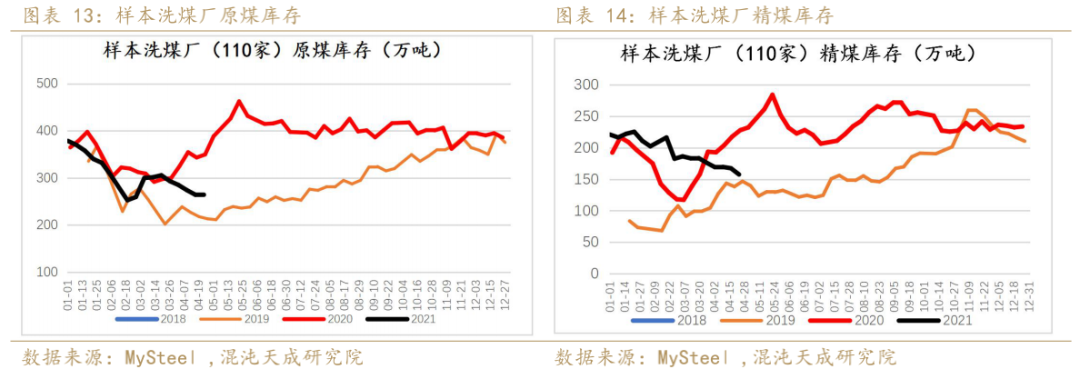

2、 原煤供应下滑,洗煤厂持续去库 由于内蒙部分洗煤厂恢复生产,洗煤厂原煤库存降幅减小,洗煤厂原煤库存263.77万吨降0.55万吨;精煤库存157.62万吨降9.91万吨。

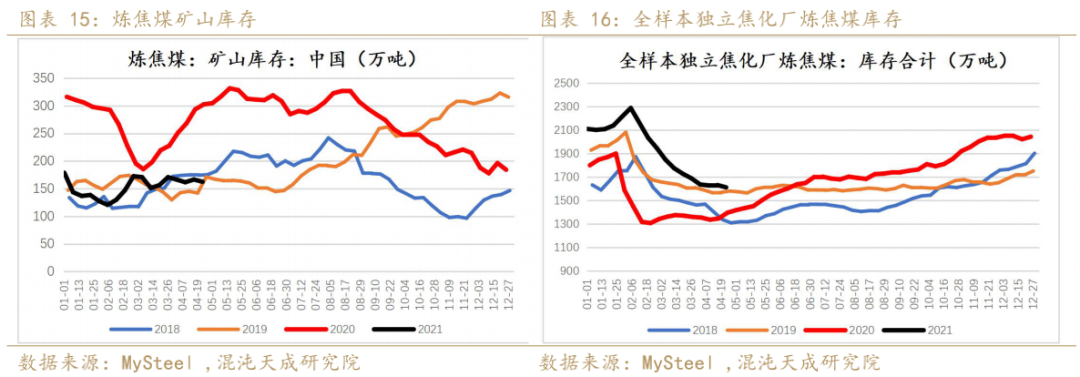

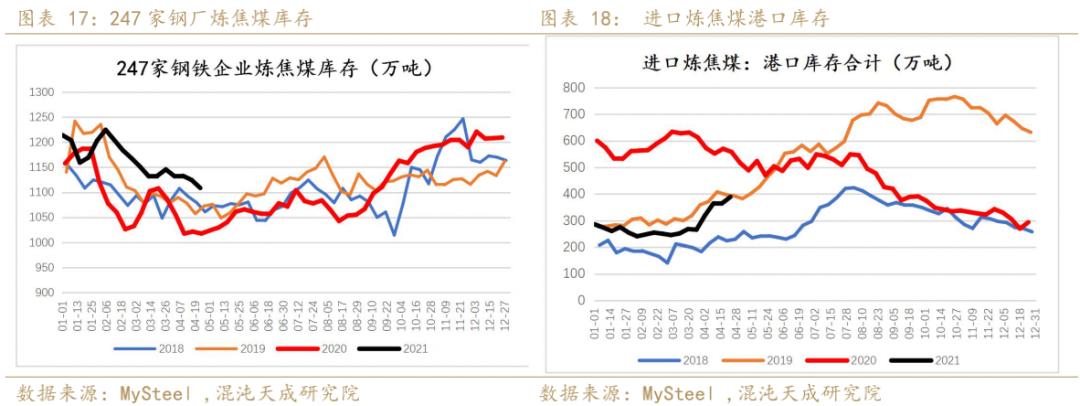

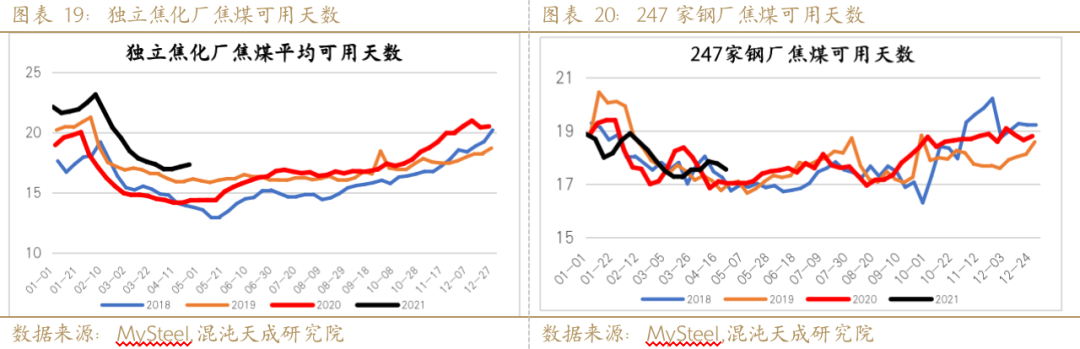

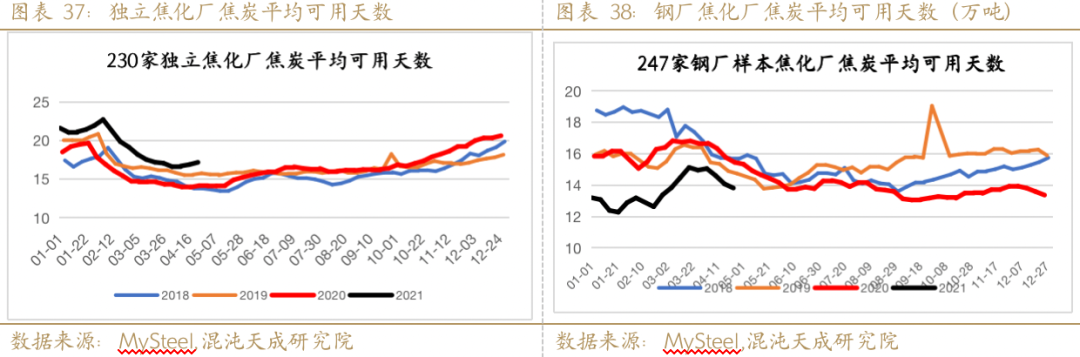

本周独立焦企全样本炼焦煤总库存1611.08万吨,减19.73万吨,平均可用天数17.34天,增0.17天。全国247家钢厂样本炼焦煤库存1108.81万吨,减15.91万吨,平均可用天数17.56天,减0.22天。

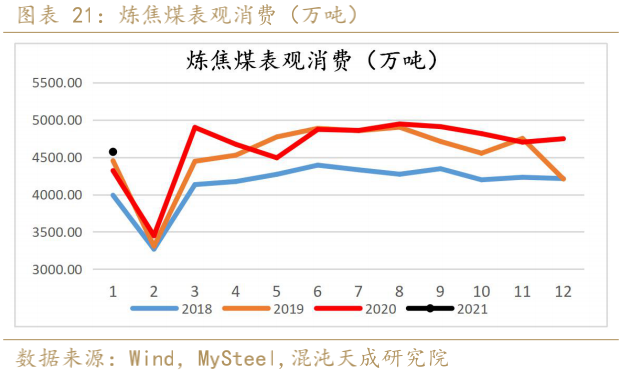

3、 焦煤表观消费高于历史同期

二 焦炭 1、 焦炭供给持续下滑,焦化利润小幅反弹 山西及唐山地区受环保影响,部分焦企出焦时间延长,焦炭第一轮提涨落地,部分焦企开启第二轮提涨。因炼焦煤供应减少,焦化厂原料不足,叠加环保限产,短期焦化利用率出现下滑,焦炭供应持续下降,焦化利润小幅反弹。 1)国内焦炭供给及焦化利润

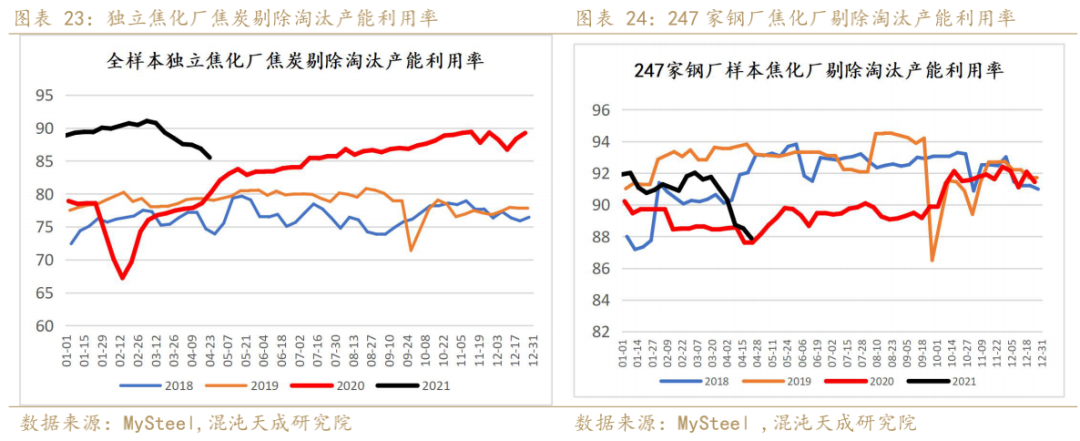

全样本独立焦企剔除淘汰产能产能利用率85.51%,环比上周减1.36%。全国247家钢厂样本剔除淘汰产能利用率87.89%,减0.62%。受到环保限产影响,以及原料的供应不足,本周焦化产能利用率均有下滑。

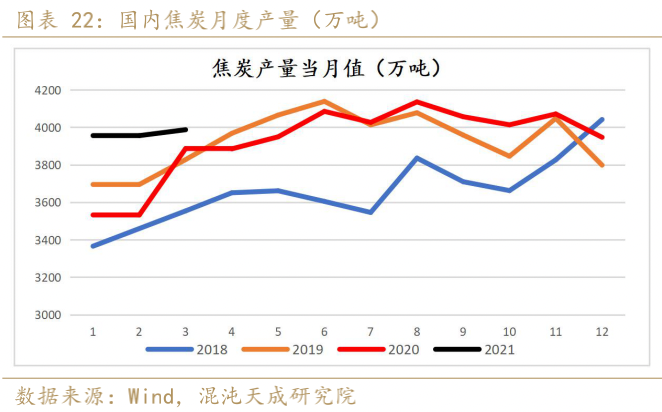

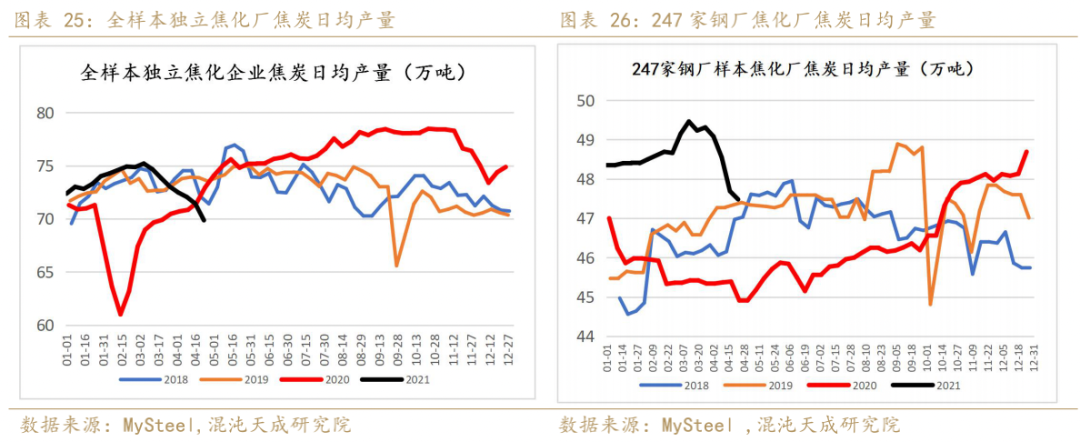

本周全样本独立焦企日均焦炭产量69.86万吨,减1.56万吨,全国247家钢厂样本日均焦炭产量47.48万吨,减0.09万吨。山西吕梁地区两家焦企与5日起停止出焦,汾阳市接到环保限产任务,从4月2日始至5月2日止,对市内四户焦化厂采取进入焖炉保温状态。捣固焦炉出焦时间不小于72小时,清洁热回收炉出焦延长至100小时;根据Mysteel调研,目前捣固焦炉限产45-60%不等,清洁热回收焦炉限产30%左右,独立焦化厂日均产量小幅回落。3月为产能置换月淘汰288万吨产能,投产300万吨产能,4月起国内焦化投产将出现净增长,预计4月净新增产能有628万吨。

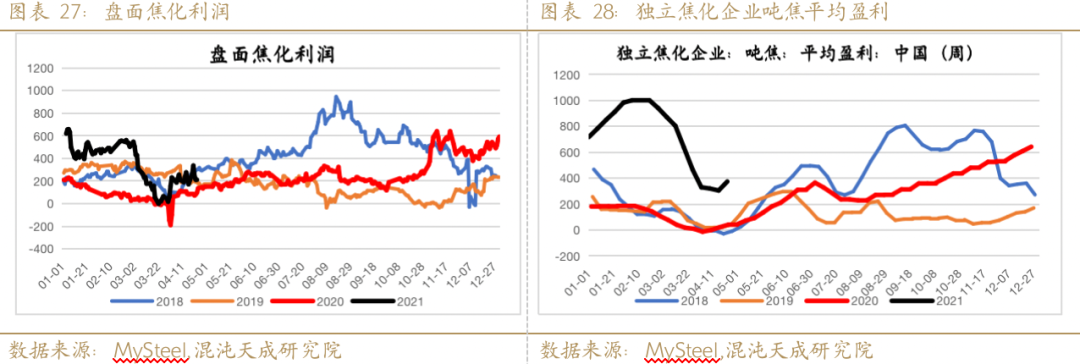

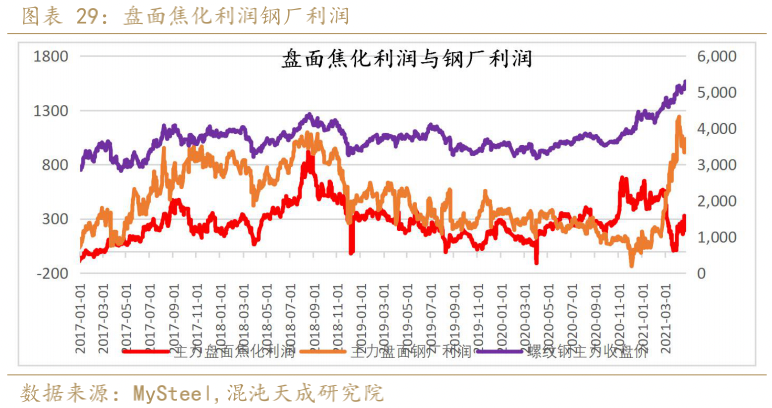

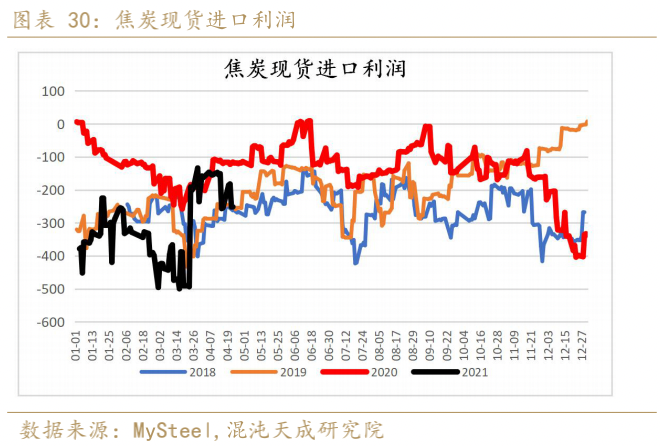

本周双焦盘面均有所上升,盘面焦化利润本周上升35.43元/吨至206元/吨。MySteel周度调研数据显示独立焦化企业吨焦平均盈利上升,周环比上涨69元/吨至374元/吨。 近日,焦炭第一轮提涨已落地,部分焦企剔除第二轮焦炭价格上调。焦炭短线价格筑底。

盘面钢厂利润反弹,焦化利润受打压,回归正常范围。

2)焦炭进出口及利润

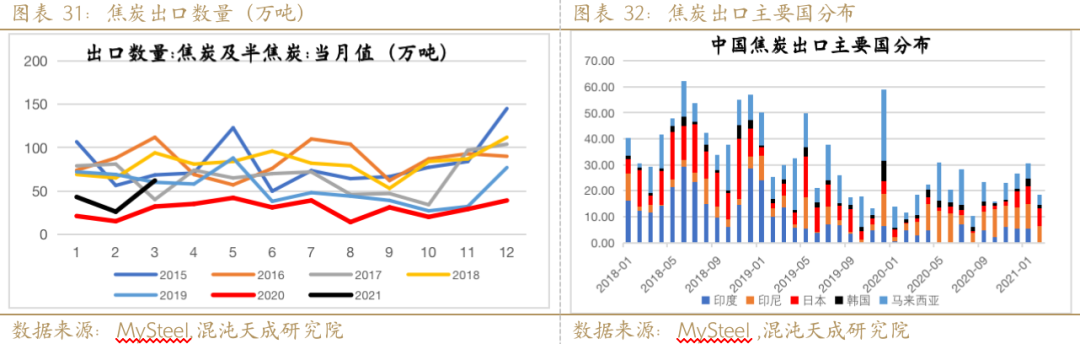

中国焦炭主要以出口为主, 3月中国出口焦炭62万吨同比增加93.75%。2020年全年出口349万吨。

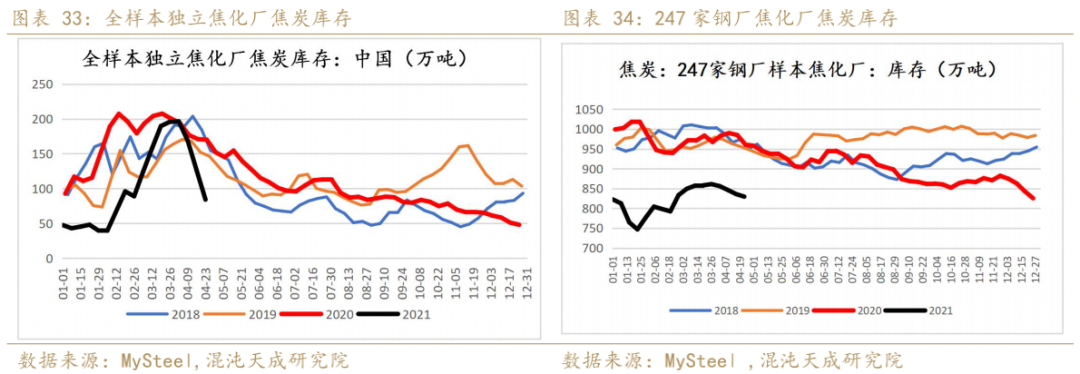

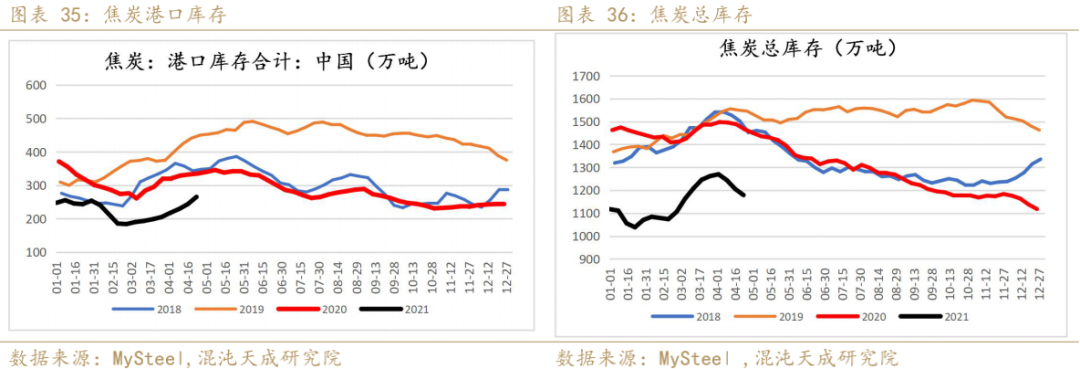

2、高炉开工暂稳,焦炭持续去库 本周独立焦企焦炭库存84.13万吨,较上周减少42.07万吨,钢厂限产力度较前两周稍有宽松,港口库存增加21.8万吨至265.3万吨,独立焦企库存处于加速去库过程。247家钢企焦化厂焦炭库存为829.55万吨,较上周减少6.47万吨。

230家独立焦化厂焦炭平均可用天数为17.19天,较上周增加0.29天,247家钢企焦化厂焦炭可用天数为13.82天,较上周减0.26天。

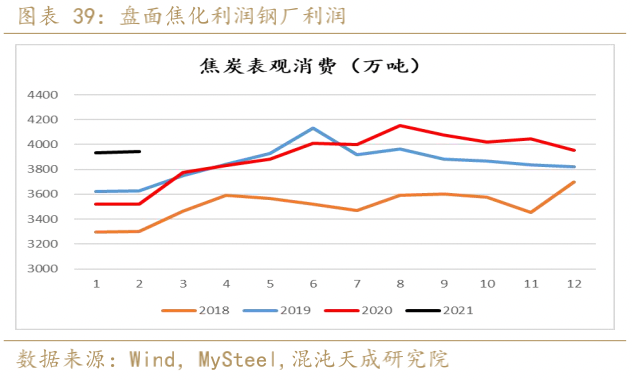

3、焦炭表观消费处历史高位

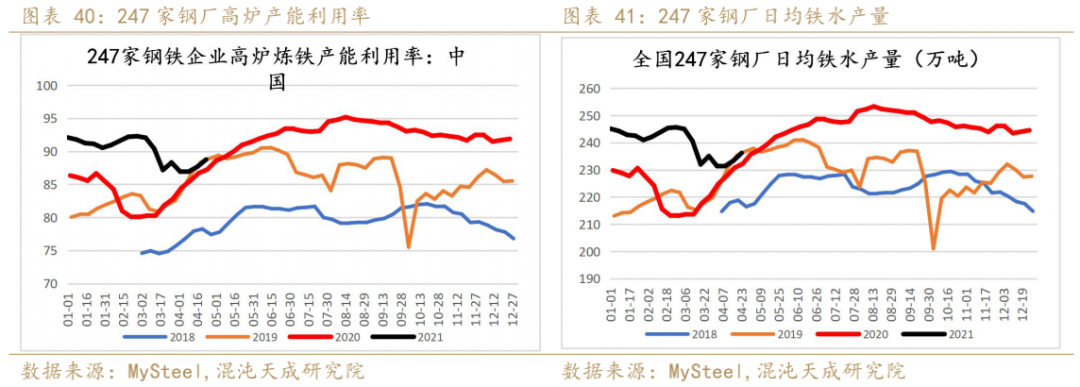

三 焦炭消费 1、 钢厂利润高位,高炉开工回升 全国247家钢厂高炉开工率为79.43%,环比上周增加1.30%,同比去年下降7.68%;高炉炼铁产能利用率88.75%,环比增加1.08%,同比增加1.50%,日均铁水产量236.23万吨,环比增加2.87万吨,同比增加4.00万吨。尽管北方有各种环保限产措施,但因钢厂仍保持高利润,非限产区与钢厂生产积极性仍然较高。

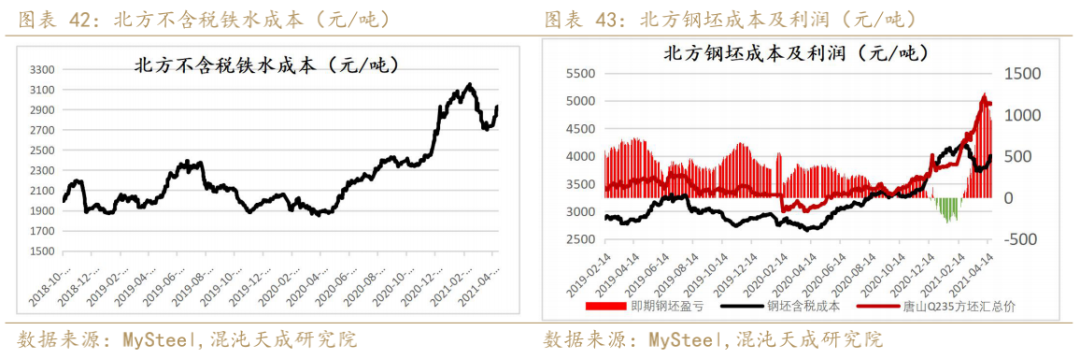

2、 炉料价格小幅回升,钢坯利润保持高位 本周铁水成本继续增加 106元/吨至2932元/吨。由于原材料的价格上涨,本周北方钢坯利润下降132元/吨至941.1元/吨。

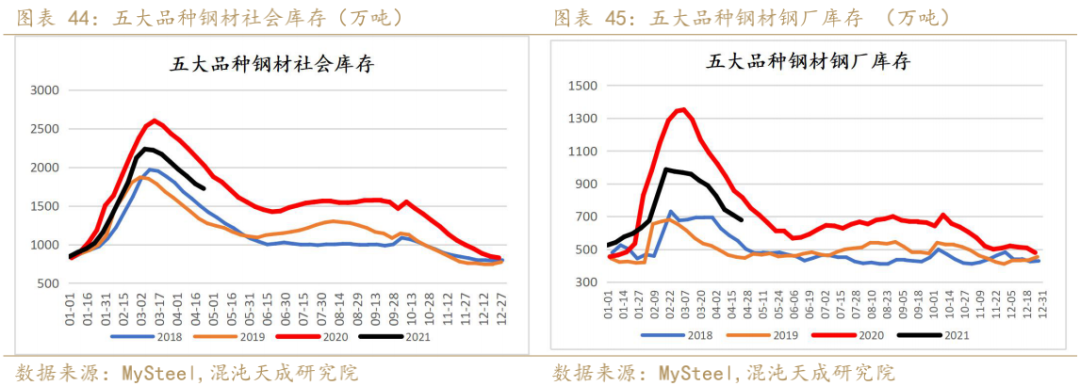

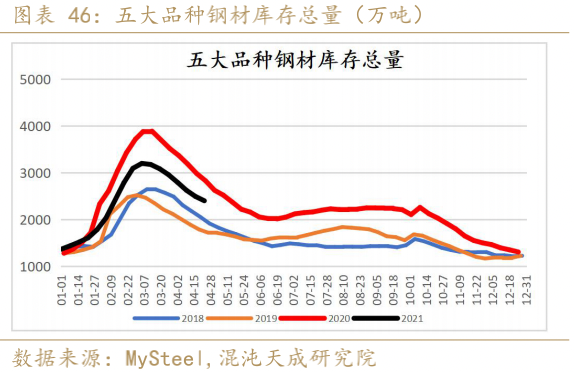

3、 钢铁库存拐点均现,下游需求释放 本周五大品种钢材社会库存环比下降 61.46万吨至 1723.53万吨;五大品种钢厂库存环比继续下降 31.81 万吨至678.27万吨,钢材社会库存和钢厂库存降幅均有所收窄。五大品种钢材库存总量 2401.8 万吨,环比下降93.27万吨,同比减少426.9万吨。

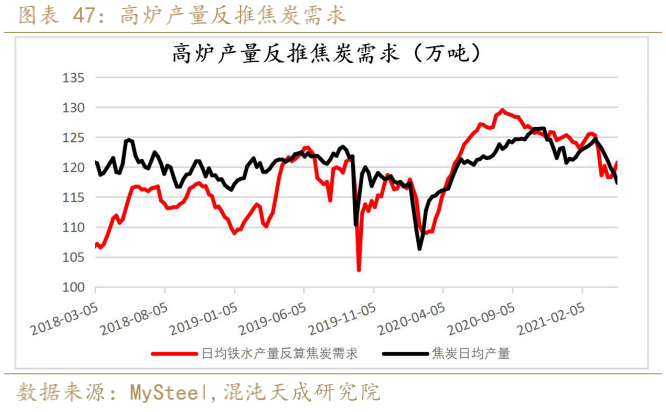

4、 高炉生铁产量对焦炭需求的反算 通过高炉铁水产量对焦炭需求的反算可以看出,日均铁水产量反推交焦炭需求高于焦炭产量,差量,焦炭供需面有所收紧,但随着未来焦化产能的逐步投产,预计下半年供需将转向宽松。

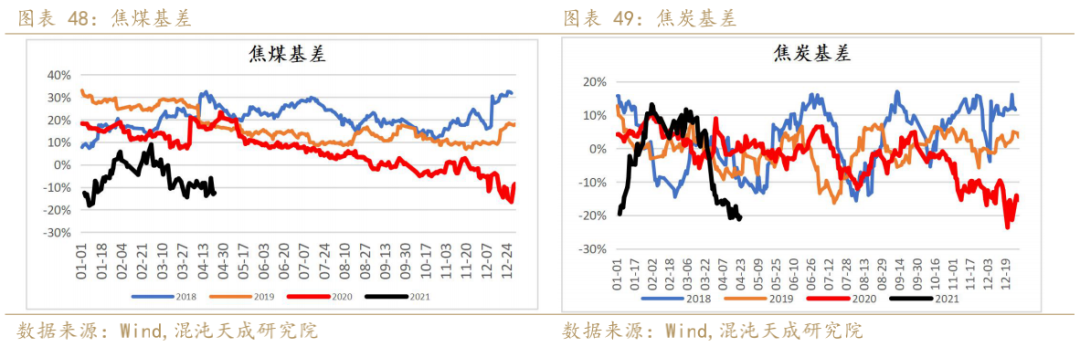

四 价格与价差 1、 基差

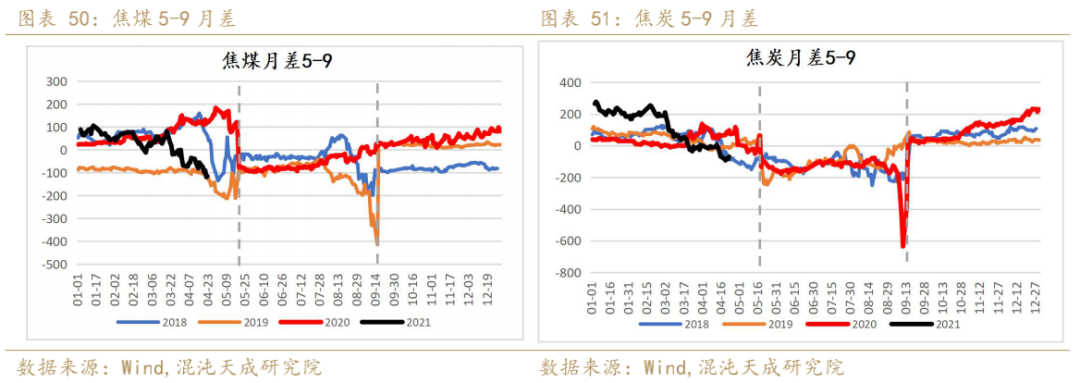

2、 焦煤焦炭5-9月差走弱

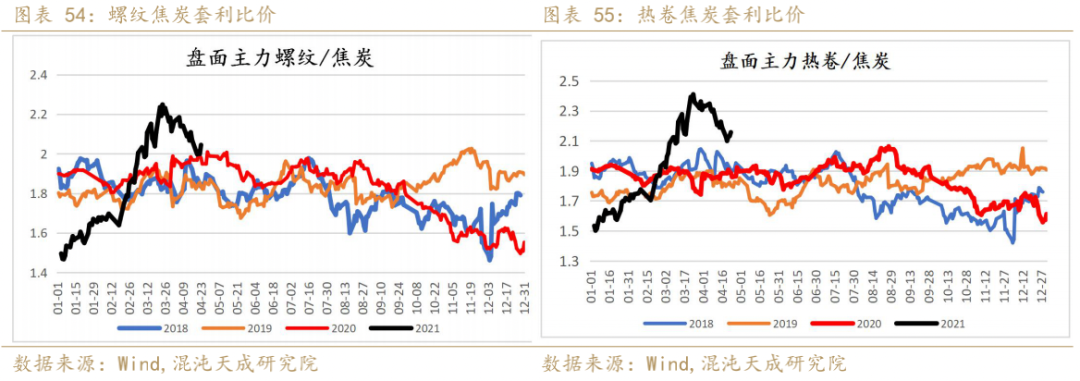

3、 品种间比价

五 技术图表 1、焦煤:上行通道运行

2、焦炭:向上突破调整通道

六 总结与结论 1、 焦煤 供应端,乌不浪口金泉工业园区已收到复产通知,但由于原煤紧缺,洗煤厂并没有大量恢复生产,洗煤厂日均产量仍低于历史同期;山西受到安全事故影响,事故矿区停产,部分地区环保检查,山东年底将关闭3400万吨炼焦煤产能,产地供应下降。 需求端,独立焦化厂焦化产能利用率略有下滑但依旧高于历史同期,焦化厂因原料短缺,产能利用率下降,钢厂因自身高炉对焦炭需求下滑而降低了焦化产能利用率。产能置换的新产能预计下半年大量投产。 库存端,样本洗煤厂原煤库存与精煤库存均小幅下降;焦化厂焦煤库存小幅下滑,钢厂焦煤库存下降。 进口方面,中国3月炼焦煤进口量490.55万吨,较20年同比下降12.98%,澳煤政策未放松,蒙煤通关受到蒙古国疫情影响,甘其毛都口岸本周日均通关60车。 总体来看,焦煤受到洗煤厂停产影响及进口蒙煤的供应的减量,对焦煤价格有所支撑,下游焦化厂因山西部分地区焦化限产,短期焦煤需求走弱,但下半年将有大量置换产能投产,焦煤长期需求良好,预计长期焦煤价格震荡偏强。 2、 焦炭 供应端,现货焦化利润有所上升,本周国内平均吨焦盈利为374元,但由于山西个别焦化厂限产,叠加原料焦美德短缺,独立焦企及钢厂焦化厂产能利用率均有下滑。盘面焦化利润本周上升35元/吨。 需求端,工信部对于粗钢产能的压减,叠加唐山发布的长期限产方案,直接导致对于焦炭的长期需求下滑,本周铁水因五一假期前的补库需求,日均产量有所回升,而由于焦炭日均产量的下滑,反推焦炭需求高于焦炭实际产量。 库存端,上游独立焦化厂焦炭库存大幅下滑,部分转移至出口及港口,钢厂焦化厂焦炭库存保持低位并处于去库状态。 总体来看,本周焦化开工继续走低,供应小幅下滑。焦炭第一轮提涨落地,开启第二轮提涨,焦炭下游限产企稳,叠加五一假期前的补库需求,短期焦炭稳中偏强,而长期需求量偏弱,且随着新产能陆续投放,预计下半年焦炭价格偏弱。 黑色组: 徐妍妍 13764926897 xuyy@chaosqh.com 从业资格号:F3079492 报告联系人:花朵 13482523909 huaduo@chaosqh.com 求真/细节/科技/无界

邮箱:yjy@chaosqh.com ● 扫码关注我们! 混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。 在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。 中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。 中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。 免责声明 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);