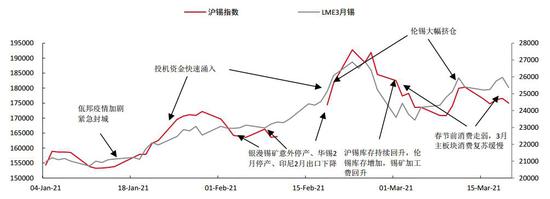

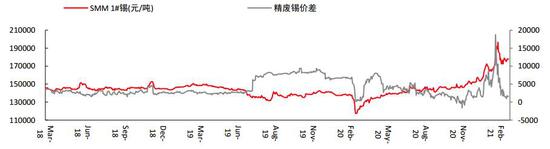

报告要点 自2020年11月以来,资金持续炒作国内锡矿偏紧和海外锡供应收缩,但当前国内锡矿加工费已经自低位大幅回升,矿端偏紧局面缓解,中国精锡产量大幅增长,并且在伦锡持续大幅挤仓背景下,锡内外负价差已经足够大,有利于国内锡产品出口,2月中国精锡转为净出口,海外锡供应偏紧局面有望缓解,我们看到伦锡库存已经自低位回升。在这样的背景下,我们认为二季度锡价或难再大涨,沪锡(182350, -1630.00, -0.89%)重心将下移。 主要观点: 锡矿供应缓解且海外精锡偏紧局面有望改善,我们认为二季度锡价或难再大涨,沪锡重心有望从一季度17.3万左右回落到16.5万。 核心逻辑: 我们对二季度锡价持谨慎偏空的观点,主要是基于以下几点: (1)供应上看,全球锡矿产出弱复苏,疫情对锡矿产量增长仍构成负面影响,一季度锡矿产量还难见到增量,二季度随着疫情放缓且疫苗普及快速推进,锡矿产量有望改善;全球精锡产量一季度出现较大幅度的增长,主要是由中国贡献的增量,锡价快速走高刺激隐形锡矿流出,并且锡精废价差一度大幅拉大,我们预计二季度全球精锡产量将继续回升,但增速放缓。 (2)消费上看,全球锡消费一季度大幅增长,主要受益于全球半导体销售维持较高速度的增长,并且汽车和新能源汽车销售回升,我们认为二季度全球锡消费有望继续回升,增速也会放缓,主要是受中国锡消费放缓拖累,当前高锡价已经对锡焊料这个主要消费板块构成负面影响。 (3)就库存来看,截止3月19日,LME+SHFE锡锭库存10653吨,月环比增加561吨,同比下降31吨,较1月中旬低点回升超过4000吨。 投资建议: 1、单边:沪锡择机在18万附近沽空 2、结构性机会:锡出口或锡内外盘反套。 风险因素:缅甸矿供应不及预期;银漫锡矿复产不确定性 一、一季度锡市回顾 2021年一季度,锡价大涨超过2成,是有色金属板块中表现最为靓丽的。1月份,缅甸佤邦疫情加剧紧急封城,锡矿运输受到扰动,并且沪锡库存出现快速回落,投机资金炒作供应端收缩,推动沪锡冲从15万上涨到17万。2月初,沪锡需求季节性回落,沪锡库存快速回升令锡价承压,沪锡一度跌至16万附近,但银漫锡矿因生产事故意外停产、华锡集团检修及印尼2月锡锭出口大幅下降等因素共振,投资者对供应端炒作加剧,伦锡一度出现快速大幅挤仓,沪锡从16.5万附近,快速上涨到19万上方,但2月底前沪伦锡库存持续回升,锡矿加工费大幅回升,锡锭供应端收缩炒作逻辑松动,投机资金快速撤离推动锡价回落。3月份,国内锡主板块焊料消费复苏缓慢,沪锡库存持续回升,并且投机资金持续撤离,锡价走势趋弱,但因为伦锡仍在挤仓,这使得锡价整体走势转为震荡。 图表1:沪锡指数和LME3个月锡 单位:元/吨 美元/吨

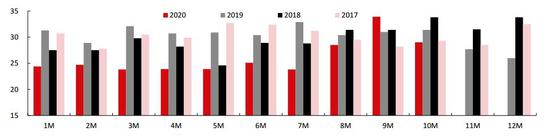

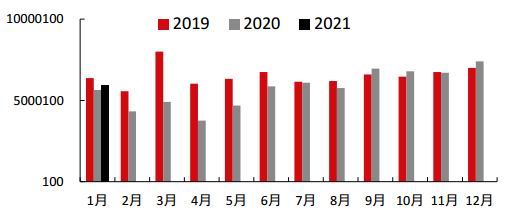

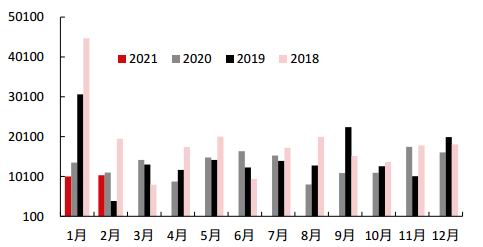

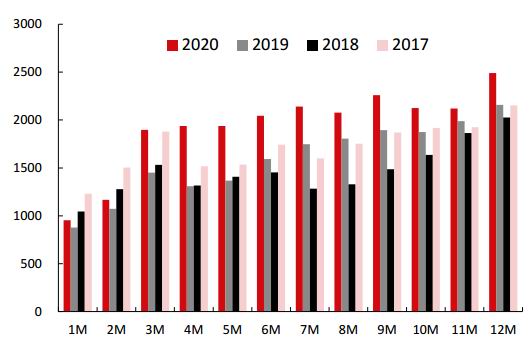

资料来源:Wind 中信期货研究部 二、二季度锡市场观点和核心逻辑 对于2021年二季度的锡价,我们对锡走势偏中性,锡由资金驱动逐步转向自身基本面主导,锡价可能维持震荡整理走势,重心可能下移,一季度沪锡均价估计为17.2万,二季度沪锡均价估计为16.5万,主要是基于以下几点: (1)供应上看,全球锡矿产出弱复苏,疫情对锡矿产量增长仍构成负面影响,一季度锡矿产量还难见到增量,二季度随着疫情放缓且疫苗普及快速推进,锡矿产量有望改善;全球精锡产量一季度出现较大幅度的增长,主要是由中国贡献的增量,锡价快速走高刺激隐形锡矿流出,并且锡精废价差一度大幅拉大,二季度全球精锡产量将继续回升,但增速放缓。 (2)消费上看,全球锡消费一季度大幅增长,主要受益于全球半导体销售维持较高速度的增长,并且汽车和新能源汽车销售回升,我们认为二季度全球锡消费有望继续回升,增速也会放缓,主要是受中国锡消费放缓拖累,当前高锡价已经对锡焊料这个主要消费板块构成负面影响。 (3)就库存来看,截止3月19日,LME+SHFE锡锭库存10653吨,月环比增加561吨,同比下降31吨,较1月中旬低点回升超过4000吨。 三、基本面分析 (一)全球锡市场供需 1.1 全球锡矿产量 2020年3-5月主要锡矿产出国均受到疫情影响,而宣告减产,5月底普遍先后复产,我们看到全球锡矿产量在三季度开始出现明显的回升。全球金属统计局数据显示,10月全球锡矿产量2.9万吨,同比下降7.6%,1-10月全球锡矿产量累计26.1万吨,同比下降15.8%,这说明全球锡矿是弱复苏。美国地质局数据显示,2020年全球锡矿产量27万吨,同比下降8.8%,其中南美洲、澳洲和东南亚主要锡生产国降幅较大,非洲地区产量大幅增长,澳大利亚、玻利维亚、缅甸、印尼锡矿产量为6800吨、15000吨、33000吨和66000吨,分别下降12%、下降11.8%、下降21.4%和14.8%,刚果金和尼日利亚产量分别为17000吨和6000吨,分别增长39.3%和3.4%。 图表2:全球锡矿产量 单位:千吨

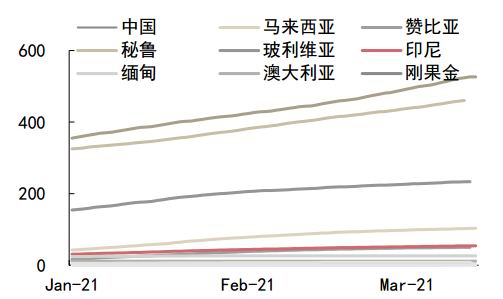

资料来源:Wind 中信期货研究部 图表3:主产锡国每万人感染新冠人数 单位:人

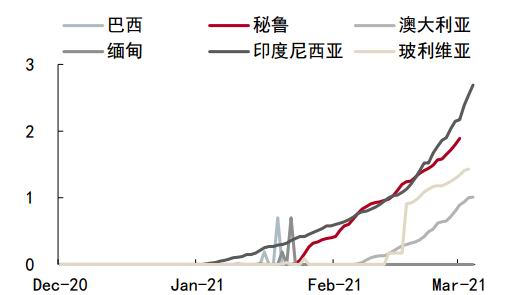

资料来源:Wind 中信期货研究部 图表4:主产锡国每百人接种疫苗人数 单位:人

资料来源:Wind 中信期货研究部 从2020年3季度和四季度锡矿产量的增长来看,我们认为全球锡矿已经基本恢复到疫情前的水平,并且2020年受疫情影响比较大的南美地区也有改善迹象,2021年1月份秘鲁锡矿产量1830吨,同比增长2.3%。 图表5:2020年主要锡矿生产国占比 单位:%

资料来源:Wind 中信期货研究部 我们看到当前主要锡矿生产国中南美疫情形势仍较为恶劣,巴西和秘鲁每万人感染新冠病毒人数还在快速攀升,玻利维亚疫情基本稳定,东南亚印尼、马来西亚、缅甸疫情感染人数较少,非洲刚果金和尼日利亚感染病毒人数比东南亚地区要好。而就疫苗接种来看,南美和东南亚部分地区引入中国疫苗,我们看到澳大利亚、秘鲁、玻利维亚和印尼每百人接种新冠疫苗人数逐步回升,3月接种速度在加快,巴西和刚果金接种新冠疫苗人数还未见起步。整体来看,我们认为二季度疫情或很难再出现去年二季度近乎失控的情况,并且政府采取的措施也更加细化,这对锡矿产出的负面扰动减弱,我们认为全球锡矿产量有望在2季度得到改善,毕竟1月疫情形势较为恶劣的秘鲁锡矿产量都出现增长,这说明只要不采取一刀切的封锁措施,锡矿生产还是能维持正常。 图表6:全球锡矿拟投产项目 单位:吨

资料来源:SMM 中信期货研究部 根据有色网的统计,未来五年,全球可新增锡矿产能将超过5万吨,全球锡矿产出前景偏乐观。由于矿业投资一般周期较长,存在较大不确定性,这些项目能否全部落实,还要看后期项目融资及盈利前景。当前全球锡矿潜在增长点主要在俄罗斯和澳大利亚,考虑到伦锡价格已经回到25000美元以上,若能持续维持一段时间,料对高成本矿山提产有正面激励作用。 1.2 全球精锡产量 2020年12月全球精锡产量37千吨,同比增长27.5%,1-12月精锡产量累计341千吨,同比下降8.5%。2020年三四季度全球锡矿逐步恢复,推动全球精锡产量回升,中国精锡产量在四季度大幅回升近6成,对全球精锡产量回升贡献巨大。 图表7:全球精锡产量 单位:千吨

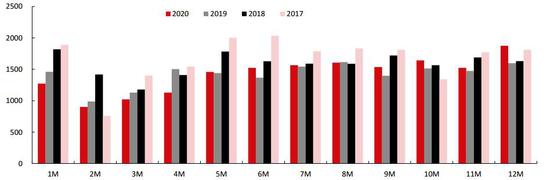

资料来源:Wind 中信期货研究部 1.3 全球锡消费 2020年12月全球精锡消费量36千吨,同比增长21.8%,1-12月全球精锡累计消费量361千吨,同比下降4.5%。全球半导体销售额持续回升、汽车产销大幅回暖,推动锡需求大幅回升。 2020年12月全球半导体销售额390亿美元,同比增长8.5%,1-12月累计销售额4360亿美元,同比增长6%,2021年1月半导体销售额400亿元,同比增长14.3%,全球半导体组织预测2021年全年半导体销售额增长8.4%;12月中国镀锡板出口9.1吨,同比增长2.4%,1-2月累计出口111.1万吨,同比下降1%;2020年4季度全球汽车销量同比增长3.4%,2021年1月全球汽车销量593.4万辆,同比增长5%,全球新能源汽车销量32.1万辆,同比增长113%;12月中国铅蓄电池出口1875万只,同比增长17.4%,1-12月累计出口17053万只,同比增长0.1%。 图表8:全球精锡消费量 单位:千吨

资料来源:Wind 中信期货研究部 图表9:全球半导体销售额 单位:十亿美元

资料来源:Wind 中信期货研究部 图表10:中国镀锡板出口 单位:吨

资料来源:Wind 中信期货研究部 图表11:全球汽车销量 单位:辆

资料来源:OICA 中信期货研究部 图表12:全球新能源汽车销量 单位:辆

资料来源:Wind 中信期货研究部 图表13:中国铅蓄电池出口量 单位:万只

资料来源:Wind 中信期货研究部 1.4 全球锡供需平衡表 我们认为随着锡矿供应逐渐恢复,精锡产量回升,尤其来自中国精锡产量回升,海外精锡偏紧的局面有望逐渐缓解,我们认为一季度全球精锡短缺5.3千吨,二季度短缺量将收窄到3.7千吨。 图表14:全球锡供需预测 单位:千吨,%

资料来源:Wind SMM 世界金属统计局 中信期货研究部 (二)中国锡市场供需 2.1 中国锡矿供应 2020年12月中国锡矿产量8958金属吨,同比下降4.2%,1-12月累计86439金属吨,同比增长3.1%,中国锡矿产量增长受益于银漫锡矿在8月复产,银漫锡矿本计划2021年3月份把锡矿产量从500-600吨/月提升到1000吨/月,但2月3日该矿因一名工人猝死而被迫停产,3月22日核查组人员已经离开矿场,但是何时复产还不确定,这对国内锡矿产量增长来说是非常不利的;2月锡矿进口10127实物吨,同比下降9%,1-2月累计进口20535实物吨,同比下降17%,其中自缅甸进口锡矿16986实物吨,同比下降27%,这说明缅甸政治局势动荡及疫情反复还是对中国锡矿进口有一些负面扰动。 总体来看,中国锡矿供应仍相对偏紧,锡价1-2月大幅上涨后,锡矿山略微让利,锡矿加工费出现明显回升,这对改善冶炼端利润非常有帮助。 图表15:中国锡矿产量 单位:吨

资料来源:Wind SMM 中信期货研究部 图表16:锡矿进口量 单位:实物吨

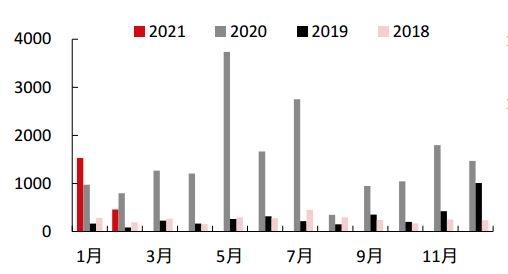

资料来源:Wind SMM 中信期货研究部 图表17:中国锡矿加工费 单位:元/吨

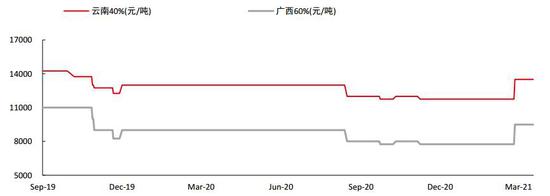

资料来源:SMM 中信期货研究部 2.2 中国精锡供应 2021年一季度,中国精锡供应明显大幅回升,主要是由于精锡产量大幅增长所致,精锡进出口逐渐恢复常态,2月转为净出口。 2022年2月SMM中国精锡产量为1.18万吨,同比增加58%,环比下降25.5%,2月精锡产量下降是由于广西华锡集团停产1个月,1-2月SMM中国精锡产量累计为2.77万吨,累计同比增长52%。SMM预计3月国内精锡产量为1.5万吨,同比增加25%;1-3月精锡累计同比增长41%。 图表18:中国精锡产量 单位:万吨

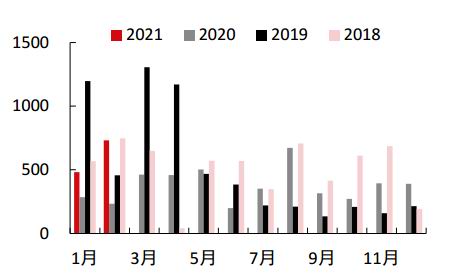

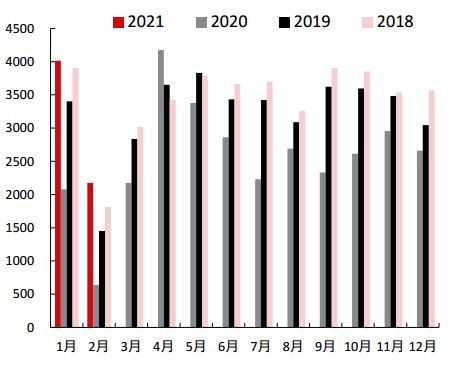

资料来源:Wind SMM 中信期货研究部 图表19:中国精废锡价差 单位:元/吨

资料来源:SMM 中信期货研究部 图表20:精锡进口量 单位:吨

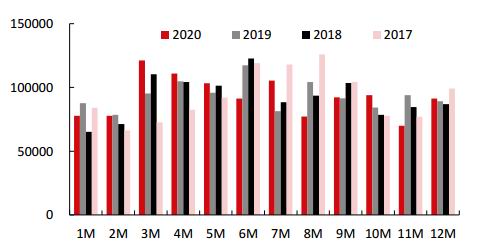

资料来源:Wind SMM 中信期货研究部 图表21:精锡出口量 单位:吨

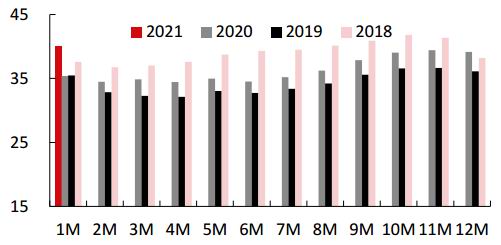

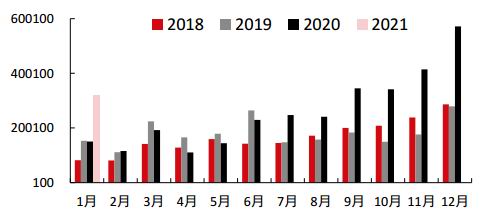

资料来源:Wind SMM 中信期货研究部 海关总署统计,2021年2月中国精锡进口459吨,同比下降42%,1-2月累计进口1987吨,同比增加12%;2月中国精锡出口731吨,同比增加212%,1-2月累计出口1212吨,同比增长133%。2月净出口272吨,这是2019年11月以来首次转为净出口,间接反映出的是国内外锡消费供需差异。 2.3 中国精锡消费 进入2021年,国内锡下游终端产量普遍出现较大幅度的改善,主要是由于去年同期基数较低,而且部分行业继续受益于疫情。 图表22:镀锡板产量 单位:万吨

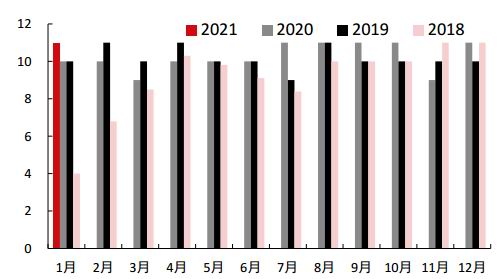

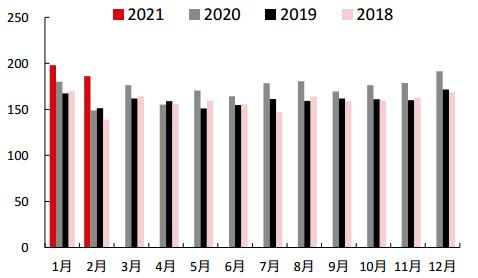

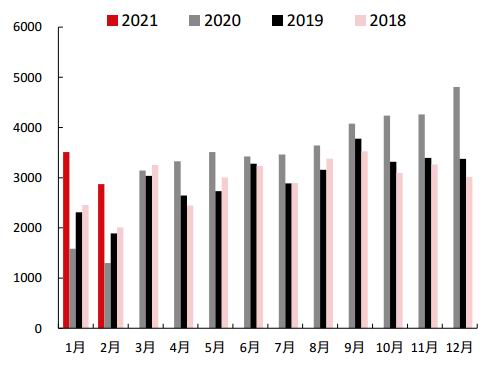

资料来源:Wind 中信期货研究部 图表23:PVC(8915, 125.00, 1.42%)树脂产量 单位:万吨

资料来源:Wind 中信期货研究部 图表24:铅蓄电池产量 单位:万只

资料来源:Wind 中信期货研究部 图表25:手机出货量 单位:万台

资料来源:Wind 中信期货研究部 图表26:电子计算机产量 单位:万台

资料来源:Wind 中信期货研究部 图表27:集成电路板产量 单位:亿块

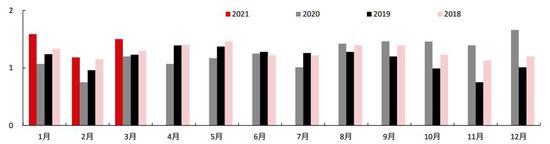

资料来源:Wind 中信期货研究部 2021年1月镀锡板产量11万吨,同比增长10%;2月PVC树脂产量186万吨,同比增长25%,1-2月累计同比增长17%;2020年12月铅酸蓄电池产量2490万只,同比增长15.4%,1-2月累计同比增长21%;2021年2月手机出货量2175万部,同比增长241%,1-2月累计同比增长127%;2月电子计算机产量2874万部,同比增长122%,1-2月累计同比增长122%;2月集成电路产量293亿块,同比增长16%,1-2月累计同比增长1%。 2.4 中国锡供需平衡表 我们认为一季度中国下游终端产量增长,这对精锡消费起到积极提振作用,但由于国内精锡产量也出现较大幅度的增长,所以一季度中国精锡过剩3.8千吨,考虑到1-2月锡价大幅上涨后,主板块焊料开工复苏偏弱,我们认为中国二季度精锡需求增长或放缓,而银漫锡矿复产的不确定性及大型冶炼厂可能检修,二季度中国精锡产量增速可能回落,二季度精锡过剩量将收窄到1千吨。 图表28:中国锡供需平衡表 单位:千吨,%

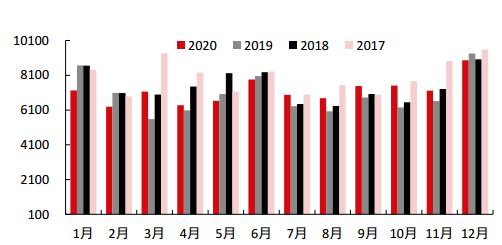

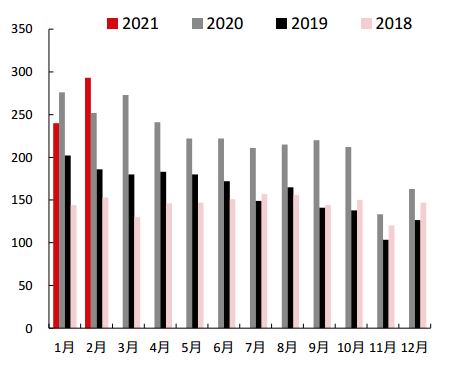

资料来源:Wind 世界金属统计局 SMM 中信期货研究部 (三)现货与库存 3.1 现货升贴水 受沪伦锡库存走势差异影响,两地现货升贴水走势也截然不同。今年一季度沪锡升贴水小幅波动,大致在贴水1300-升水1000之间小幅波动,整体表现偏弱,主要是由于供应偏过剩,高价格对下游消费有抑制。 而同期伦锡Cash-3M却出现极端的走高,主要是由于印尼出口大幅下降,海外锡消费复苏,伦锡库存一度降至历史极低水平,这对伦锡Cash-3M价差构成强劲支撑,伦锡Cash-3M一度创出记录高点5240美元,尽管随后有所回落,但仍明显高于往年同期水平。 图表29:沪锡现货升贴水 单位:元/吨

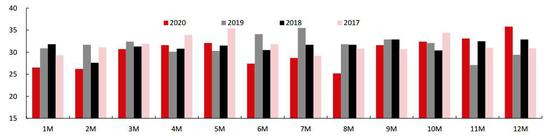

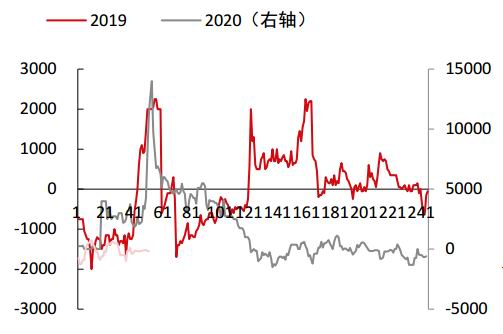

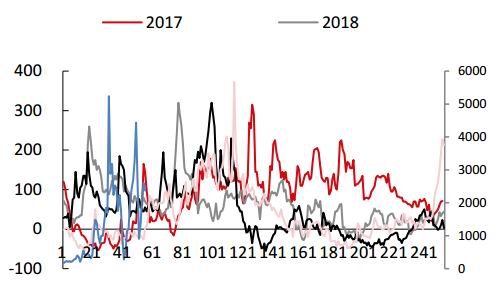

资料来源:Wind SMM 中信期货研究部 图表30:伦锡Cash-3M 单位:美元/吨

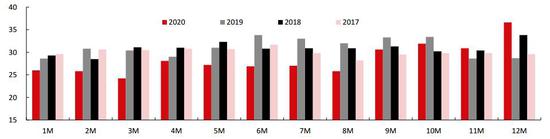

资料来源:Wind 中信期货研究部 3.2 内外价差 2020年12月开始锡内外价差走势明显出现转向,这主要是由于伦敦库存在2020年11月份便转为持续下降,资金炒作海外低库存但国内供应偏过剩,库存持续堆积,在这样的背景下,锡内外负价差持续拉大,2月伦锡加速挤仓推动锡出口窗口打开,这有利于中国锡产品出口,我们看到2月中国精锡已经转为净出 图表31:锡锭进出口盈亏 单位:元/吨

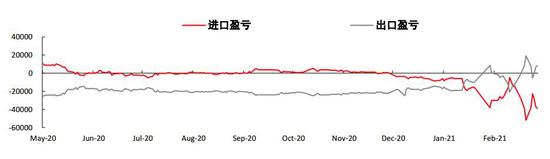

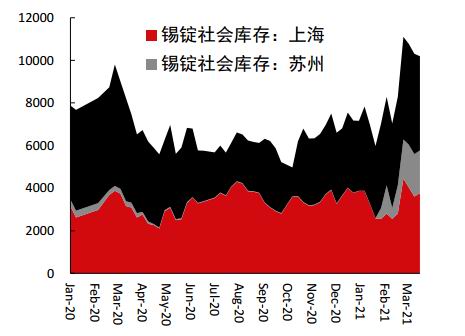

资料来源:中信期货研究部 3.3 库存 锡内外库存走势明显分化。截止3月19日,LME+SHFE锡锭库存10653吨,月环比增加561吨,同比下降31吨,较1月中旬低点回升超过4000吨。分区域来看,LME锡锭库存自1月低位回升约1000吨,SHFE锡锭库存自2020年9月低位近6000吨。截止3月19日,SMM国内锡社库10197吨,较2020年10月低点回升超过5000吨,同比增长约2600吨。 图表32:LME+SHFE锡库存 单位:吨

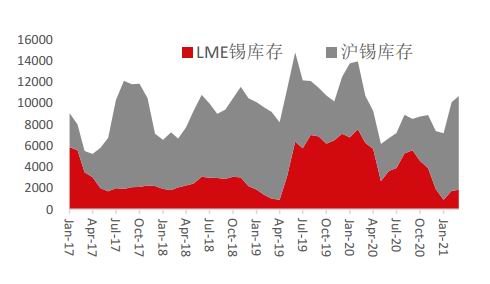

资料来源:Wind SMM 中信期货研究部 图表33:SMM3地锡社会库存 单位:吨

资料来源:Wind SMM 中信期货研究部 四、资金面 从LME锡价格和投资基金净多头之间的走势来看,今年一季度伦锡基金净多头实际上并没有增长,仅仅是在1月上旬小幅,随后便稳步回落到2020年底的水平,这说明一季度锡价的大幅上涨更多的是来自于供需面的驱动,尤其伦锡这块。从沪锡持仓和沪锡价格走势来看,资金驱动非常明显,2020年底沪锡持仓在5万手左右,2月19日一度沪锡持仓一度攀升到7.6万手,同期,沪锡价格也从去年底15万攀升到19万,不过,当前沪锡持仓重新回到去年底的水平,这说明投机资金出现明显撤离,沪锡将重新回归自身基本面驱动。 图表34:LME锡基金净多头与锡价 单位:手

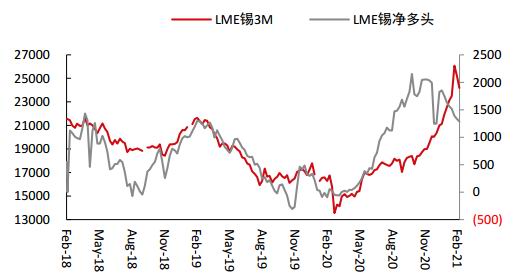

资料来源:Wind 中信期货研究部 图表35:沪锡持仓与锡价 单位:手

资料来源:Wind 中信期货研究部 五、锡价技术图形分析 伦锡周K线来看,伦锡突破2013年9月-2014年8月震荡区间上沿24000后出现加速冲高,最高到27500美元,当前转为震荡整理,但上升势头保持良好,并且还维持在2013年9月-2014年8月震荡区间上沿的上方,这说明价格偏强势,技术上27900附近有阻力,下面支撑在24380/21600美元;沪锡主力合约周K线走势相对偏弱,沪锡上方阻力在18.3万左右,下方支撑在16.3万/15.1万。 图表36:伦锡周K线 单位:美元/吨

资料来源:博易大师 中信期货研究部 中信期货 郑琼香 覃静 沈照明 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);