摘要 3月份,郑州甲醇(2403, -3.00, -0.12%)期货价格整体呈冲高回落态势。受益于内蒙古能耗双控带来的产能缩减预期,甲醇价格延续2月份涨势,期价创2019年3月以来新高。然而,受严查信贷资金挪用至股市、楼市,违者提前收回资金消息影响,资金纷纷出逃,期价涨势戛然而止,之后伴随着国际油价大幅下挫,甲醇价格高位回落。展望后市,内蒙能耗双控政策进一步升级,多套装置受到影响,而目前为春季检修时段,叠加部分CTO装置烯烃外采,供应紧张的预期也被强化。目前海外开工率仍处低位,非伊货源依然表现紧张,由于中国与东南亚地区的倒挂幅度扩大,转口套利窗口打开,港口库存压力较小。需求方面,传统下游开工率在利润刺激下持续回升,烯烃装置也因生产利润上升而带动开工率上行,短期烯烃等下游暂无检修及降负计划,预计后市甲醇价格有望迎来一波反弹。 一、行情回顾 3月份,郑州甲醇期货价格整体呈冲高回落态势。受益于内蒙古能耗双控带来的产能缩减预期,甲醇价格延续2月份涨势,期价创2019年3月以来新高。然而,受严查信贷资金挪用至股市、楼市,违者提前收回资金消息影响,资金纷纷出逃,期价涨势戛然而止,之后伴随着国际油价大幅下挫,甲醇价格高位回落。

来源:博易大师 二、基本面因素分析 1、国内甲醇供应状况分析 1.1 国内甲醇开工情况 从开工率看,wind数据显示,截止3月25日当周,国内甲醇装置开工率71.63%,环比上月下降5.87%。为实现“碳达峰”、“碳中和”的目标,近期内蒙古、山西和山东相继出台能耗双控措施,不仅限制新增的高耗能煤制甲醇项目,而且对存量的焦炉气制甲醇企业能耗也展开专项监察。受此影响,鄂尔多斯地区新奥、荣信两套装置在3月初开始降负,随后周边西北能源等部分企业出现不同程度降负。据隆众资讯统计,内蒙古地区甲醇总产能在1751万吨,此次政策影响限产的产能约在1030万吨,占内蒙古地区总产能的58.82%。眼下内蒙能耗双控政策进一步升级,陆续有装置受到影响,博源60万吨/年甲醇装置重启时间推迟,中天合创烯烃配套甲醇装置降负运行,另外中煤远兴、包钢庆华也已经降负。

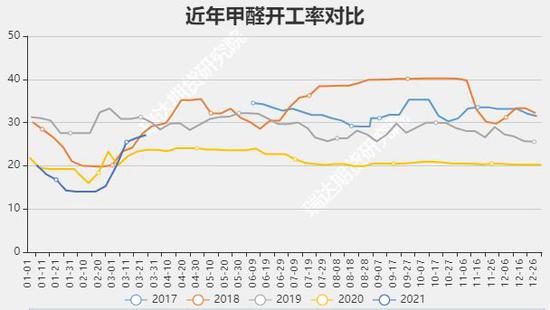

来源:wind 瑞达期货研究院 值得注意的是,每年3—5月为国内甲醇行业的春季检修时段,虽然去年在疫情影响下春季检修周期较长,但今年3月初以来的能耗双控却使得部分企业提前步入降负的行列。据统计,3—5月国内甲醇装置涉及检修的产能约1246万吨,占我国总产能的12.7%左右。据金联创粗略数据统计,甲醇涉及检修产能约1600万吨,主要检修月份分布于3、4月,基本符合历年春检周期段,主要检修地区涉及西北、山东、华东、华北等。考虑到部分项目检修计划尚未完全出台,故后续春检实际损失量情况仍需进一步跟踪。 与此同时,陕西延能化甲醇临时故障检修并少量外采;榆能化烯烃装置故障后重启;内蒙古久泰100万吨/年煤制甲醇于3月23日停车检修,预计15天左右。但年产60万吨MTO装置正常生产。在供应收缩叠加烯烃外采的情况下,西北企业库存大幅下滑。隆众数据显示,截止3月24日,内地甲醇库存在45.31万吨,较上月同期减少9.12万吨,较去年同期减少14.78万吨。甲醇供应较前期有所偏紧,据悉近期贸易商大量补空单,上游出货好转后出现惜售心理,陕西地区长青、长武、黄陵、榆林兖矿及府谷等企业相继停售。

来源:wind 瑞达期货研究院 1.2 国内甲醇成本和利润分析 利润方面,隆众数据显示,截止3月26日,河北焦炉气利润均值13.376元/吨,环比-75.28%,同比+102.87%,内蒙煤制利润均值126.78元/吨,环比-47.20%,同比+163.49%,山东煤制利润均值357.86元/吨,环比-12.90%,同比+187.67%,山西煤制利润均值148.86元/吨,环比-3.26%,同比+147.99%,西南天然气制利润均值120元/吨,环比-40.00%%,同比+152.63%。甲醇企业盈利水平较2月份同期明显扩大,但考虑到近期煤价大幅上涨,企业盈利或有萎缩。

数据来源:隆众资讯

数据来源:隆众资讯 2、国际甲醇供应状况分析 2.1 国际甲醇装置运行情况分析 从国际市场上看,美国受风暴影响的装置近期逐步恢复正常,但据悉美国玉皇(科氏)180万吨/年新装置投产时间继续推迟,德克萨斯州仍有部分装置处于离线状态,目前只能通过额外的进口来填补供应缺口,美国甲醇市场在区域内供应紧张的背景下表现较强。而南美地区近期开工负荷大幅降低,目前共计332.5万吨/年装置处停车状态。其中一套100万吨/年甲醇装置于月初停车后暂未重启;另外共计232.5万吨/年装置于近日停车,重启时间不定,海外开工率仍处低位,非伊货源依然表现紧张。伊朗方面,供气恢复下装置开工提升,但伊朗FPC100万吨/年装置因技术问题于3月18日提前停车检修,为期3周,这将影响4月份到港。受益于海外供应紧张局势尚未缓解,外部供应压力不大。 2.2 进口甲醇情况 进口方面,海关数据显示,2020年1-12月份国内甲醇进口量为1300.9万吨,同比增加19.4%。今年2月份之后,伊朗供气恢复下装置开工提升,来自于伊朗的进口货量也有所增加。不过2月伊朗长约尚未敲定,整体装船受限,3月进口量较2月增量相对有限。不过因前期国际装置的恢复,4月份进口量或有提升,但受制于部分装置在3月份新增检修,预计增幅有限。

数据来源:wind 瑞达期货研究院 从进口利润来看,截止3月24日,国内甲醇进口利润在20.47元/吨,较2月同期下降14.3元/吨,较去年同期下降10元/吨。去年12月下旬之后,国内甲醇进口利润大幅萎缩,1月下旬整体处于倒挂之中,2、3月份虽有所修复,但进口利润依然较低,也将抑制国内贸易商和甲醇下游的进口积极性。

数据来源:wind 瑞达期货研究院 3、国内甲醇库存情况分析 从港口库存情况看,据隆众资讯,截止3月24日当周,华东港口甲醇库存70.79万吨,华南港口甲醇库存11.12万吨。国内港口总库存在81.91万吨,环比上月下降6.49万吨,同比去年下降17.57万吨,港口地区甲醇库存持续去化,整体库存压力较小。

数据来源:wind 瑞达期货研究院 由于美国供应紧张,导致亚洲地区价格深度贴水美湾,且中国跟东南亚地区的倒挂幅度扩大。截止3月24日,CFR东南亚主港升水CFR中国主港75美元/吨。今年以来转口套利窗口持续打开,港口存在部分转口货量。另外,前期内地与港口套利窗口打开,内地货物流入华东地区增多带来库存的累积,但近期内地供应收缩明显,内地到港口套利窗口关闭。

数据来源:wind 瑞达期货研究院

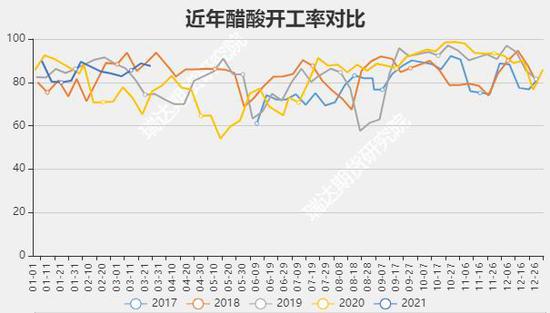

数据来源:wind 瑞达期货研究院 4、甲醇市场需求状况分析 4.1 传统需求情况 节后下游需求恢复状况较好,传统下游开工率在利润刺激下持续回升中。其中,甲醛复工速度较快,开工率已达到近两年最高水平;醋酸除了某装置因突发事故停车以外接近满负荷运转。Wind数据显示,截至3月25日,国内甲醛开工率27.13%,较上月同期高11.92%;二甲醚开工率在27%,较上月同期高2.5%;醋酸开工率87.53%,较上月同期高3.31%;不过MTBE开工率有所下降,在40.48%,较上月同期下降7.56%。

数据来源:wind 瑞达期货研究院

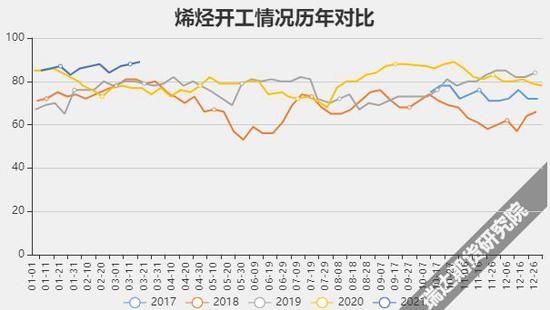

数据来源:wind 瑞达期货研究院 4.2 新兴需求情况 从甲醇制烯烃盘面利润看,3月中下旬,甲醇制烯烃盘面利润明显攀升并超过2000元/吨。至月底,利润虽然有所回落,但依然较为可观。截止3月25日,甲醇制烯烃盘面利润在1895元/吨,环比上月增加134元/吨,同比去年增加677元/吨。

烯烃生产利润上升,也带动MTO装置开工率上行。隆众数据显示,截止3月25日,国内煤制烯烃整体开工率为89%,较去年同期提升15%。华东MTO装置开工情况看,截止3月25日,开工率在88.88%,华东地区烯烃装置多维持稳定运行,个别装置负荷略有提升。据悉,内蒙古久泰原计划4月份检修取消,另诚志二期60万吨/年检修推迟至4月份,短期内烯烃等下游暂无检修及降负计划,对甲醇仍有支撑。

来源:wind 瑞达期货研究院 值得注意的是,今年上半年预计有五套MTO/P装置投产和复产。包括常州富德、鲁西化工、山东大泽、山东华滨和天津渤海化工。不过这部分装置投产/复产预计最早在二季度,利多下半年甲醇需求。 5、期权市场分析

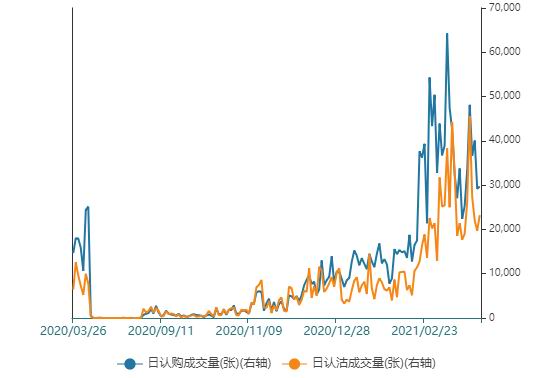

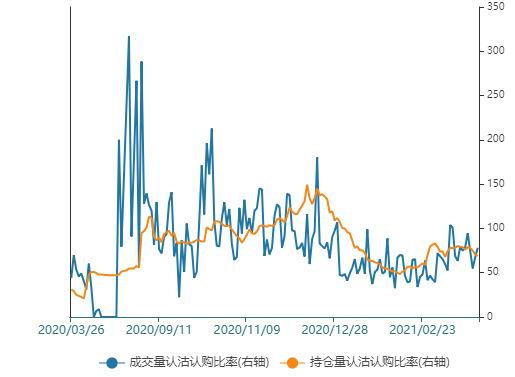

数据来源:wind 瑞达期货研究院 通过观察标的合约2105认购成交量和认沽成交量,3月份市场人气较2月份有所下降。其中,上中旬认购成交量高位迅速回落,并与认沽成交量基本持平。不过下旬认购人气依然高于认沽人气。

数据来源:wind 瑞达期货研究院 从成交量认沽认购比率来看,截止3月25日,该比率在78.3;从持仓量认沽认购比率来看,截止3月25日,该比率在68.93,显示市场看多情绪占据上风。

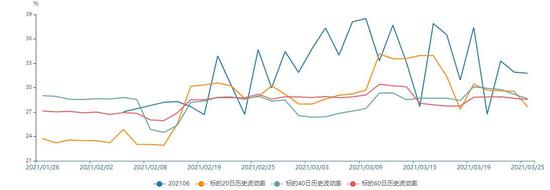

数据来源:wind 瑞达期货研究院 从隐含波动率期现结构看,截止3月25日,标的合约2105隐含波动率高于标的20日、40日和60日历史波动率,显示市场看多情绪较浓。 三、后市行情展望 总体来看,内蒙能耗双控政策进一步升级,多套装置受到影响,而目前为春季检修时段,叠加部分CTO装置烯烃外采,供应紧张的预期也被强化。目前海外开工率仍处低位,非伊货源依然表现紧张,伊朗的进口货量虽有所增加,但此前伊朗长约尚未敲定导致整体装船受限,3月进口量增加幅度有限。由于中国与东南亚地区的倒挂幅度扩大,转口套利窗口打开,加上内地供应收缩导致内地到港口套利窗口关闭,港口库存压力较小。不过因前期国际装置的恢复,4月份进口量或有提升,但受制于部分装置在3月份新增检修和进口低利润,预计增幅有限。需求方面,传统下游开工率在利润刺激下持续回升中,烯烃装置也因生产利润上升而带动开工率上行,短期烯烃等下游暂无检修及降负计划,预计后市甲醇价格有望迎来一波反弹。 瑞达期货 林静宜 |

|

|  |

|

微信:

微信: QQ:

QQ: