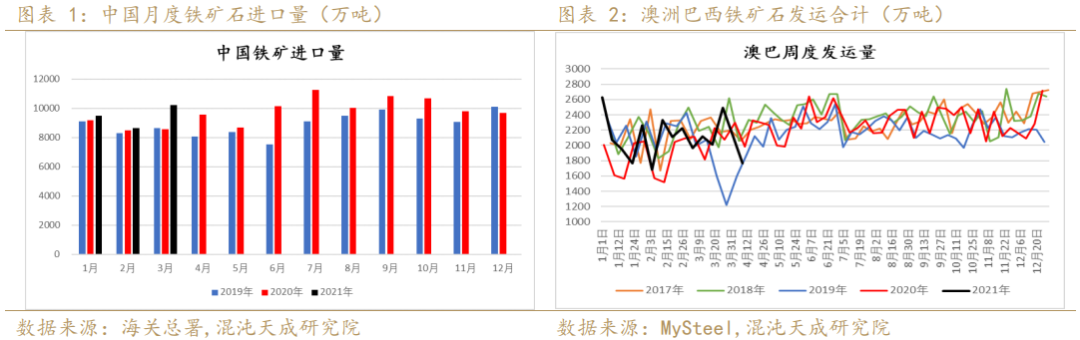

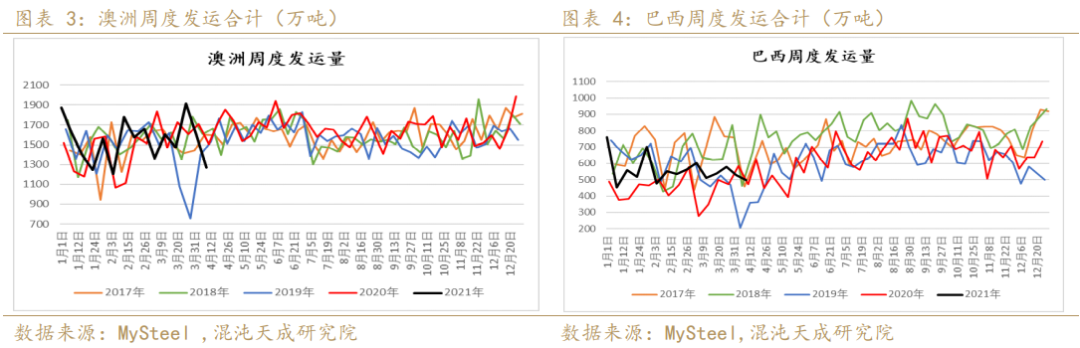

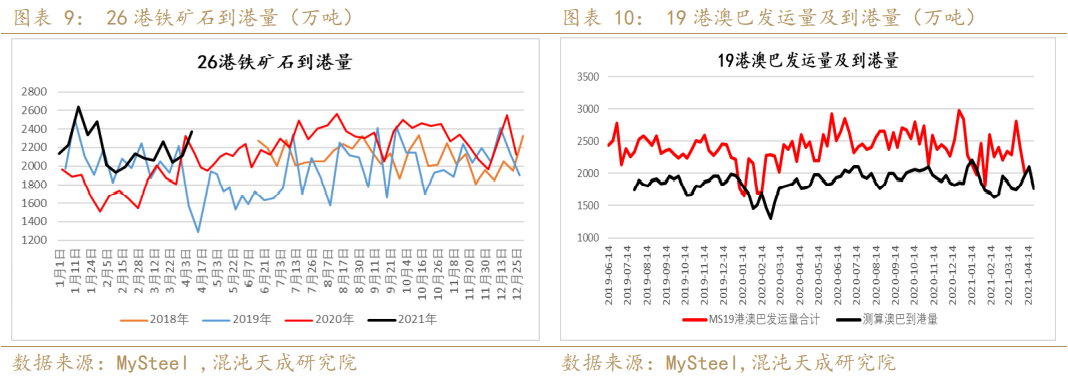

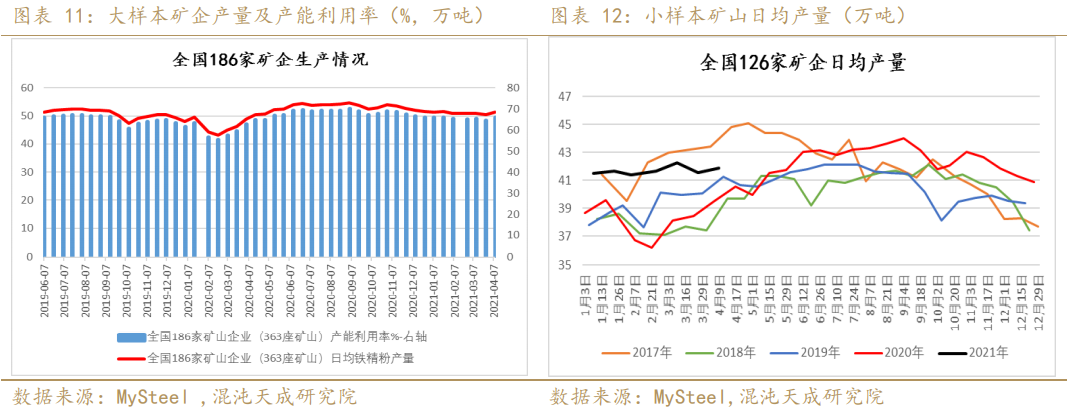

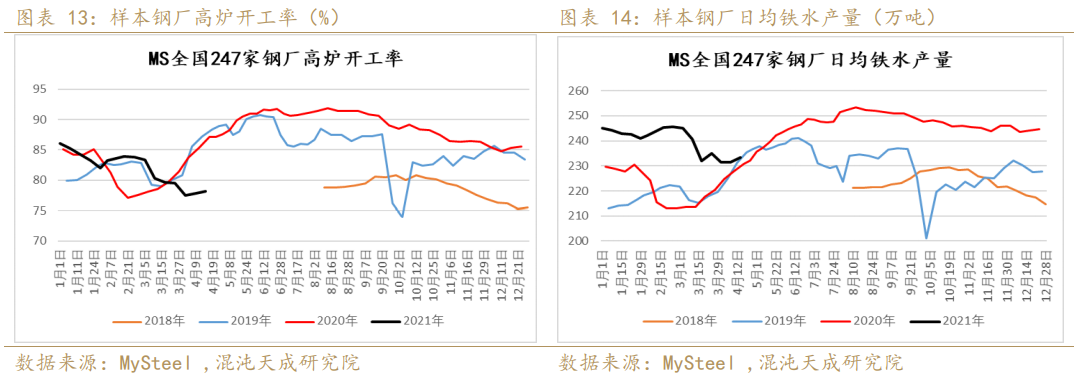

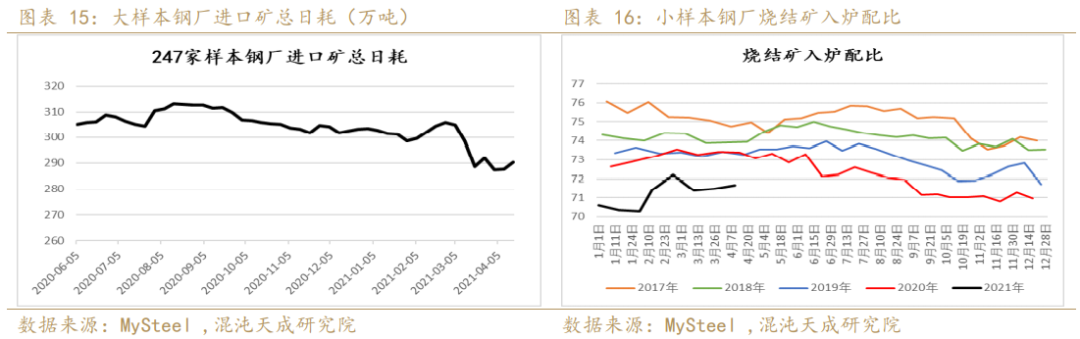

来源:混沌天成研究 原标题:【黑色周报】钢矿:高利润驱动供应增加,短期原料或强于成材 尽管北方频繁出台环保限产措施,但在钢厂高利润的驱动下,非限产区域钢厂生产积极性依然较高,近期高炉开工率及铁水产量均有小幅回升,叠加五一假期前的补库需求,短期铁矿(1055, 3.50, 0.33%)石的需求趋增。而供应端因飓风天气影响,预计4月中下旬澳洲到港资源有限,同时当前钢厂对中高品铁矿资源的青睐导致的结构性供需矛盾也对矿价有一定支撑,预计短期铁矿震荡略偏强运行。 1)供应端,上周澳洲发运量因飓风天气影响大幅回落,预计会影响4月中下旬的澳洲资源到港量,近期国内进口矿到港量可能表现为先增后降。国内矿产量有小幅回升,但因北方限产导致钢厂需求下降,近期国内矿库存表现趋增。 2)需求端,钢厂高利润驱动下非限产区域钢厂生产积极性较高,近两周钢厂高炉开工率及铁水产量均有小幅回升,钢厂进口矿总日耗也有小幅增加。此外,五一假期前钢厂预计仍有部分采购补库的需求。 3)库存端,尽管本周疏港量有小幅增加,但因前期到港资源较多,港口库存仍有明显增加。钢厂库存也表现增长,进口矿库存可用天数增加1天至30天,处于同期偏高水平。 4)落地利润来看,近期美元货到港亏损有小幅收窄,当前国外需求表现依然强于国内。 虽然板材产量受环保及检修影响有明显减少,但高利润推动下,建材长流程及短流程产量继续增长,后期随着板材检修结束,预计钢材供应仍有望延续增势。而需求端,虽然当前施工旺季对建材需求仍有支撑,但制造业需求受到高钢价抑制有所放缓,预计短期钢价将维持高位震荡格局。 1)供应端,在高利润刺激下,近期无论长流程还是短流程钢厂均有较强的生产动力,建材产量继续增加,但板材产量因环保限产及钢厂检修增多影响仍表现下降。 2)需求端,最新钢材五大品种表需均有不同程度回落,显示下游需求有所放缓。3月房地产数据显示,新开工及竣工较2019年同期有明显下滑,但施工表现平稳,短期对建材需求仍有支撑。3月汽车产量较往年同期水平基本相当,显示制造业需求相对平稳。 3)库存端,本周社会库存去库速度有所加快,但钢厂库存降速明显放缓,整体库存保持正常去库。 4)利润端,由于原料价格反弹导致成本上升,近期无论钢厂盘面利润还是现货利润均表现回落 ,但整体仍处于历史同期高位水平。 策略建议: 1. 短线套利可继续关注卷螺差收窄,中长线可择机布局螺矿比扩大 2. 短线单边宜观望,中线可考虑矿钢远月逢高布空的机会 风险提示: 1.铁矿:疫情或恶劣天气影响澳巴发运;环保限产政策放松 2.钢材:环保限产政策松动;下游需求表现较差;宏观政策资金收紧 第一部分 铁矿市场 一 铁矿供应 1. 铁矿进口及发运:3月国内进口铁矿石10210.9万吨,同比增长18.9%;1-3月累计进口铁矿石28362万吨,同比增长7.9%。上周澳巴发运量整体环比大幅回落366.5万吨。

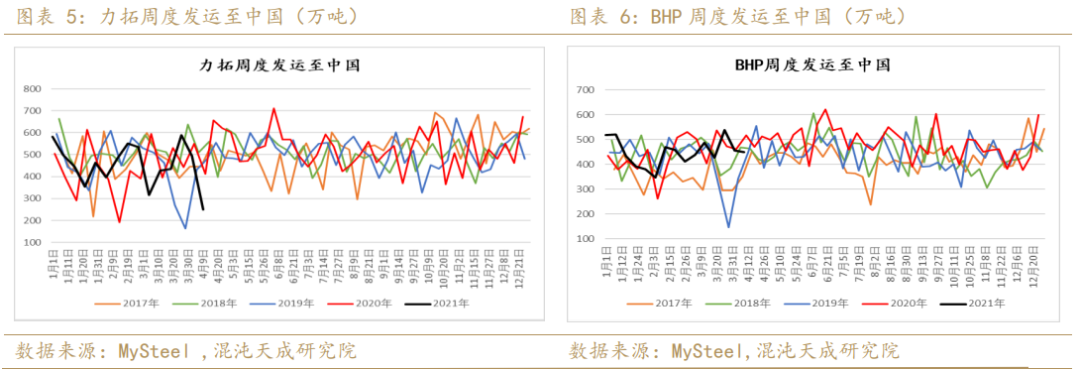

上周澳洲因飓风天气影响发运量环比大幅回落335.5万吨,巴西发运量环比也小降31万吨。

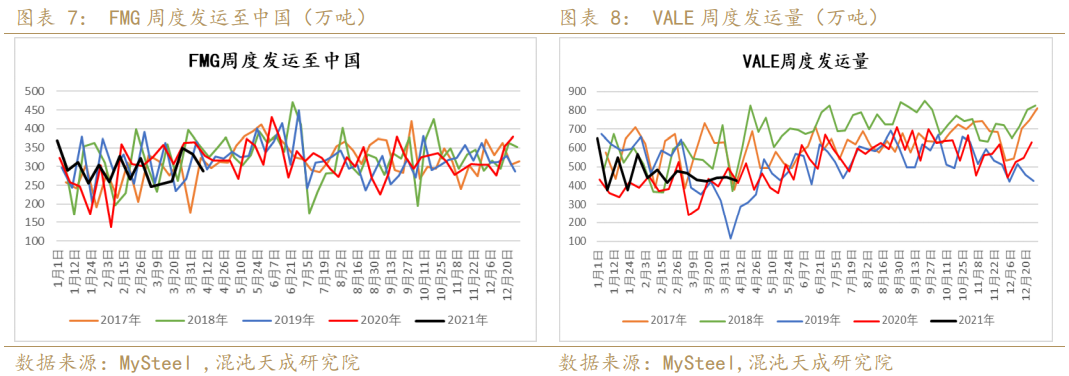

因上周飓风天气主要影响力拓发运港口,力拓发运量明显回落,BHP发运量仅有小幅减少。

FMG发运量也有明显减少,处于同期低位;但VALE发运量表现依然平稳,处于正常水平。

2. 进口矿到港:上周45港到港量环比大幅增加316.1万吨至2495.5万吨,其中26港到港量环比增加258.2万吨。根据澳巴发运量推算,预计未来两周港口到货资源先增后降,到港有限

3. 国产矿供应:因部分矿山检修后复产,近期国内矿产量有小幅增加,但受环保影响增幅有限。

二 铁矿需求 1. 高炉生产情况:本周高炉开工率微增0.27至78.13%,铁水产量也环比增加2.93万吨至233.36万吨,同比仅增2.58万吨,已经基本接近往年同期水平。

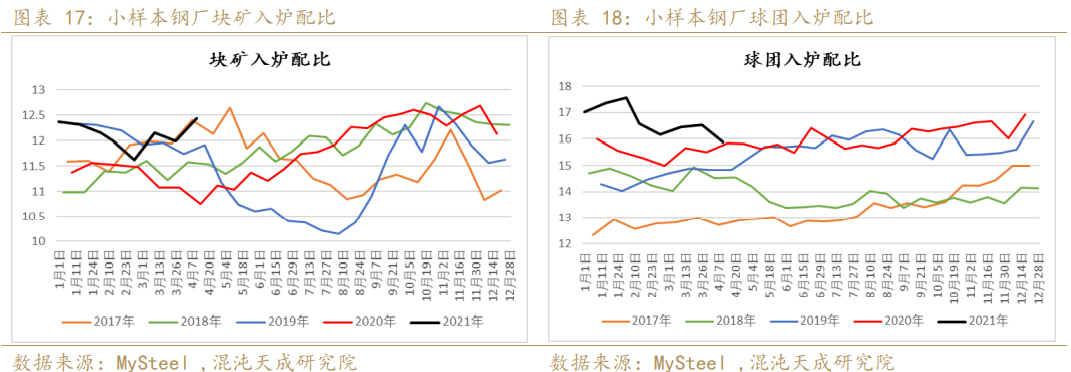

2. 钢厂配比使用:随着部分高炉复产,本周大样本钢厂进口矿总日耗有小幅增加,小样本钢厂烧结矿入炉配比虽有微增,但仍处于历史同期低位。

近期钢厂的块矿入炉配比继续增加,球团入炉配比有小幅下降,但仍处于历史同期高位。

3. 疏港情况:本周日均疏港量环比小幅增加9.1万吨至290万吨,压港天数增加5天至54天

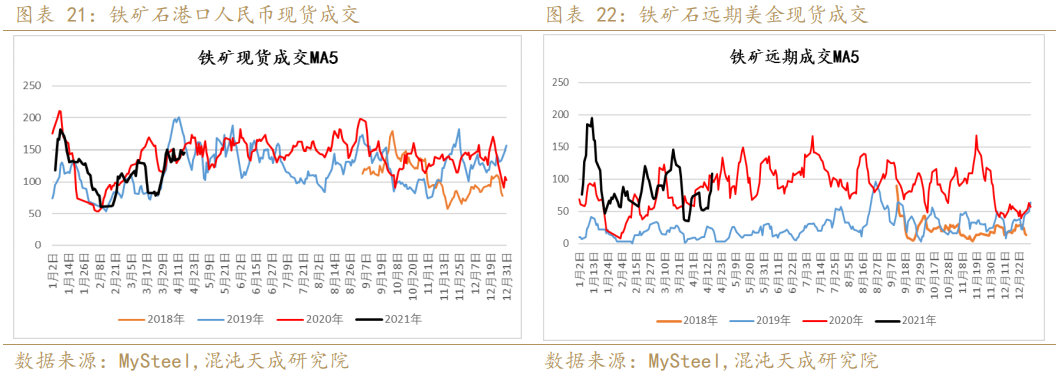

4. 成交情况:本周港口现货成交基本与去年同期相当,远期成交也大幅回升至去年同期水平。

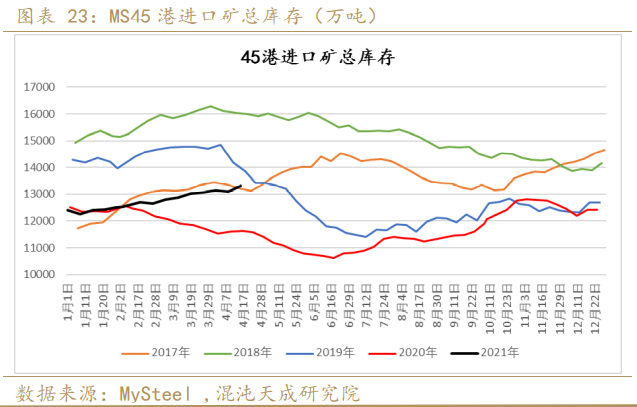

三 铁矿库存 1. 总库存:本周45港口总库存13315.37万吨,环比增加216.55万吨,库存表现明显增加。

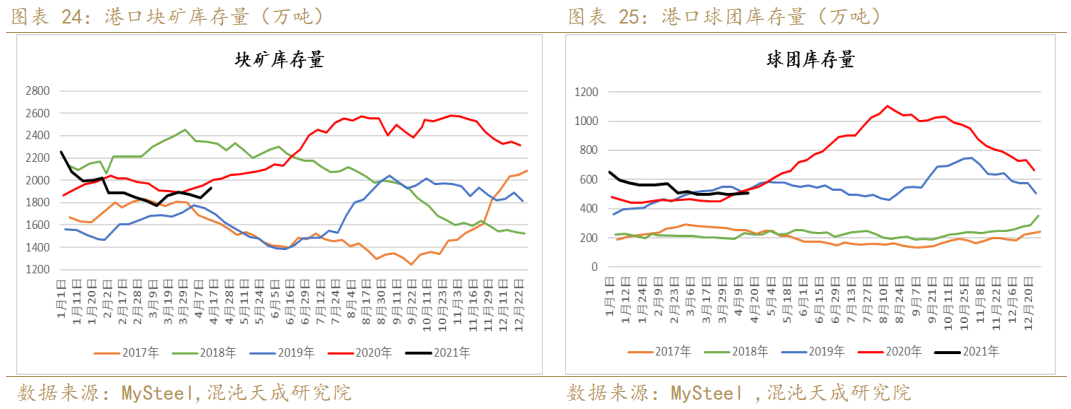

2. 分品种库存:块矿库存增加88.68万吨,增幅4.8%;球团库存增加7.5万吨,增幅1.5%。

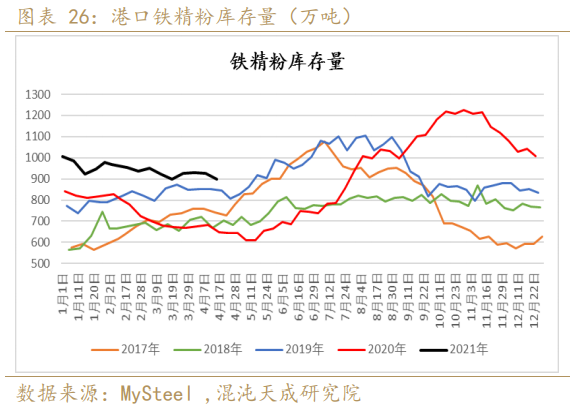

铁精粉库存下降28.53万吨,降幅3.1%。除铁精粉库存有所减少,块矿、球团库存均表现增加。

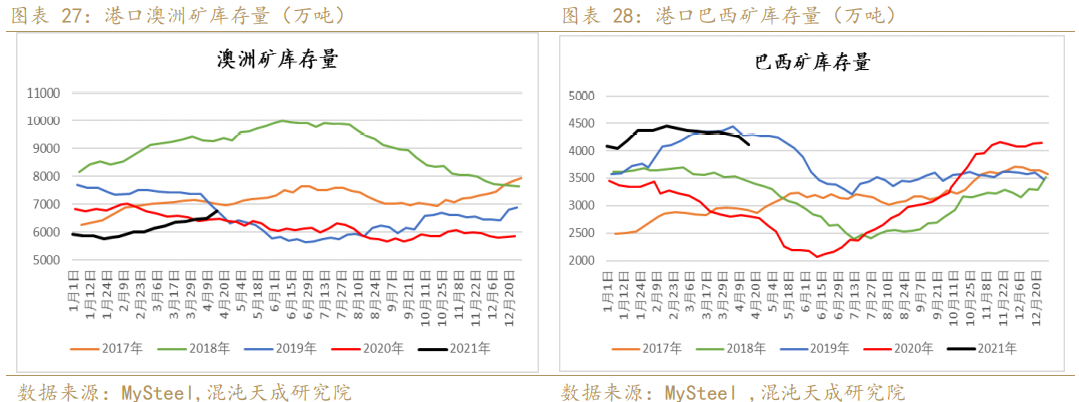

3. 澳巴库存:本周澳矿库存环比大幅增加272.6万吨,不过巴西库存环比下降146.98万吨。

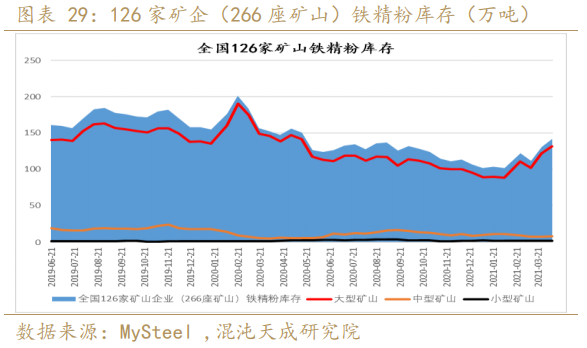

4. 国内矿库存:由于限产导致钢厂需求减弱,近期国内矿山库存环比继续增加11.1万吨。

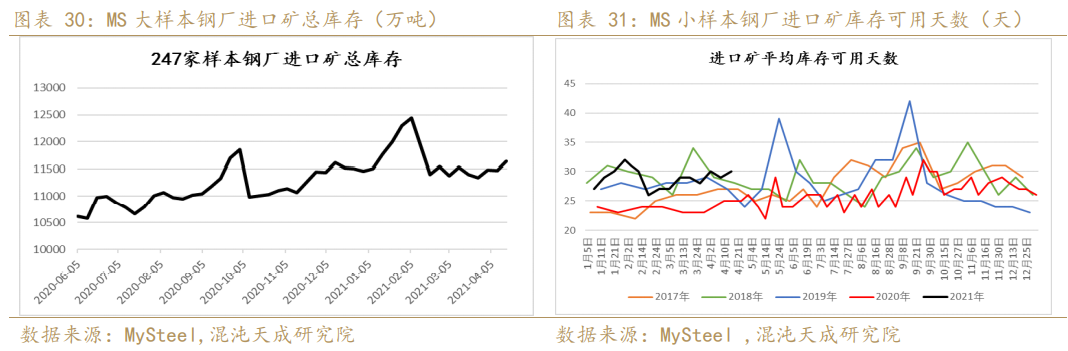

5. 钢厂库存:大样本钢厂进口矿总库存环比增加172.37万吨,小样本钢厂进口矿可用天数也增加1天至30天

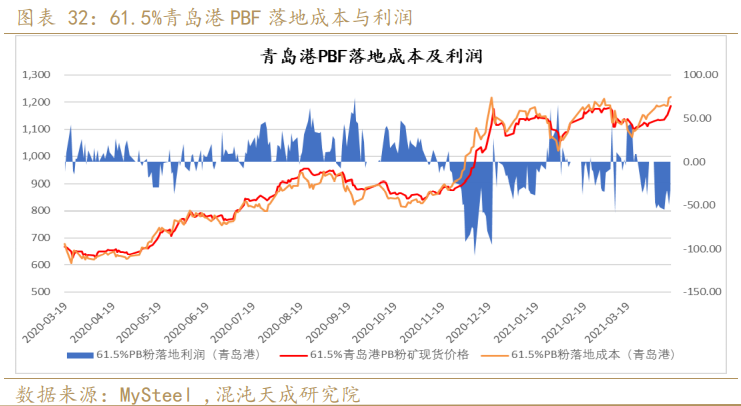

四 落地利润 本周普氏价格继续表现上涨,港口现货价也有明显增加,目前青岛港PBF落地利润依然为负,截至周五,远期美元货落地利润为-31.79元,较上周-52.08元的亏损收窄20.29元。

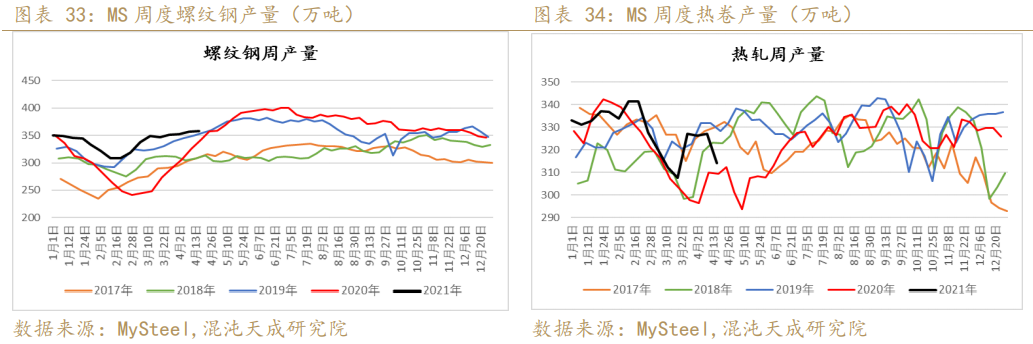

第二部分钢材市场 一 钢材供应 1. 本周螺纹钢(5120, -11.00, -0.21%)周产量环比增加1.38万吨仍处于同期高位,热卷(5436, 37.00, 0.69%)周产量环比大幅下降12.96万吨。

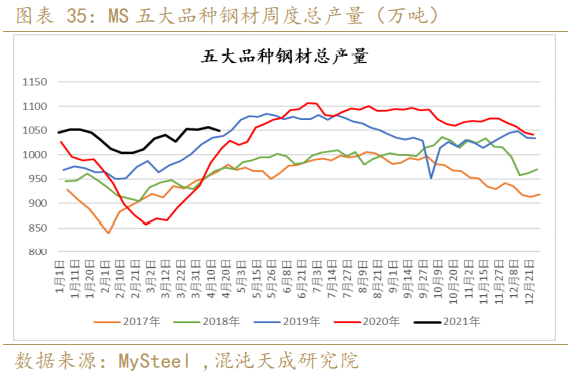

本周五大品种周产量环比下降7.42万吨,同比增37.58万吨,仍处于历史同期高位水平。

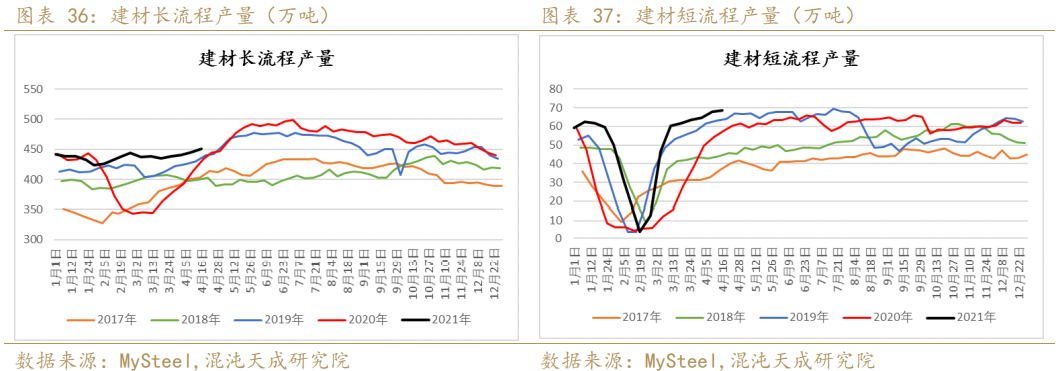

2. 本周建材长流程产量延续增长态势,短流程产量也保持增长,二者均处于历史同期高位水平

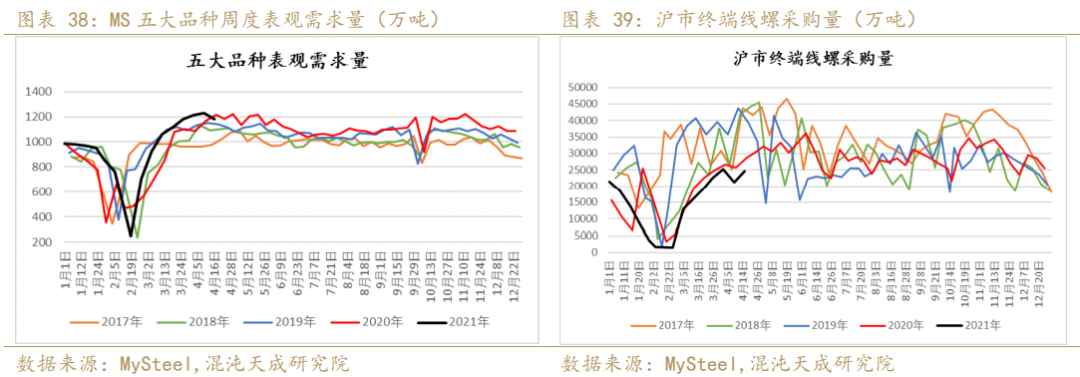

二 钢材需求 1. 周度需求:本周五大品种表需表现回落,低于去年同期水平。不过沪市终端线螺采购量表现小幅增长,但仍处于历史同期低位。

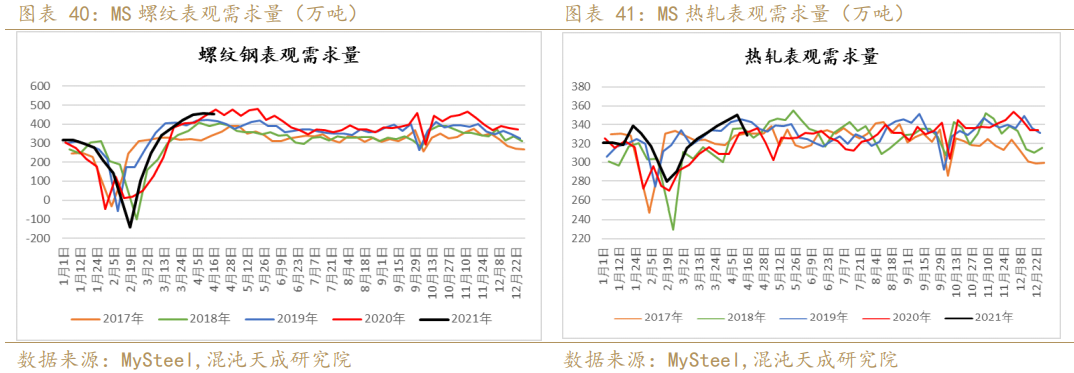

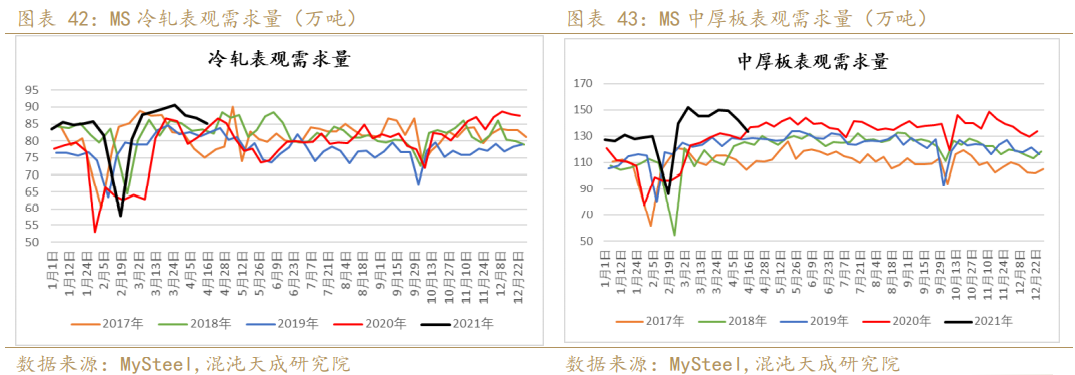

本周螺纹钢表需小幅回落,略低于去年同期水平,而热轧表需大幅下降至往年同期的低位。

冷轧表需环比下降1.54万吨,中厚板表需环比大幅下降8.62万吨,但二者仍处于同期高位。

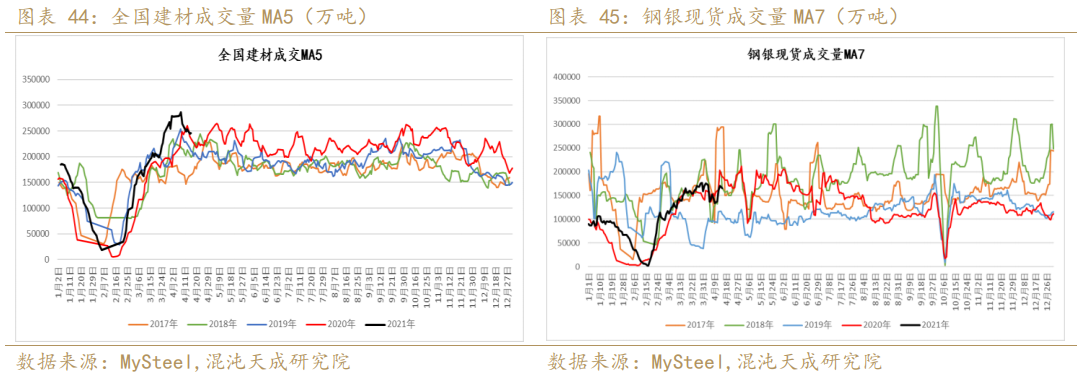

2. 现货成交:本周全国建材成交明显放缓,但仍处于同期高位,钢银现货成交表现也先增后降

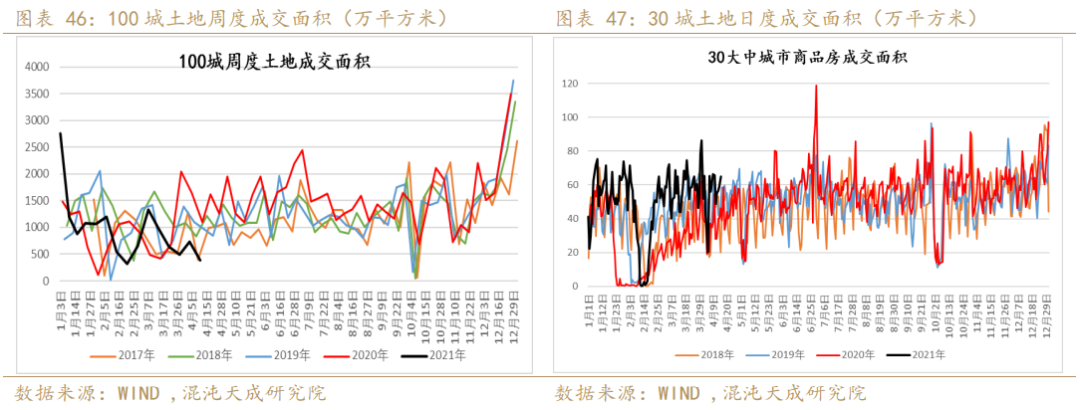

3. 土地及商品房成交:近期百城土地成交表现持续回落,处于历年同期低位。不过大中城市商品房成交表现仍在高位震荡,处于历史同期偏高水平。

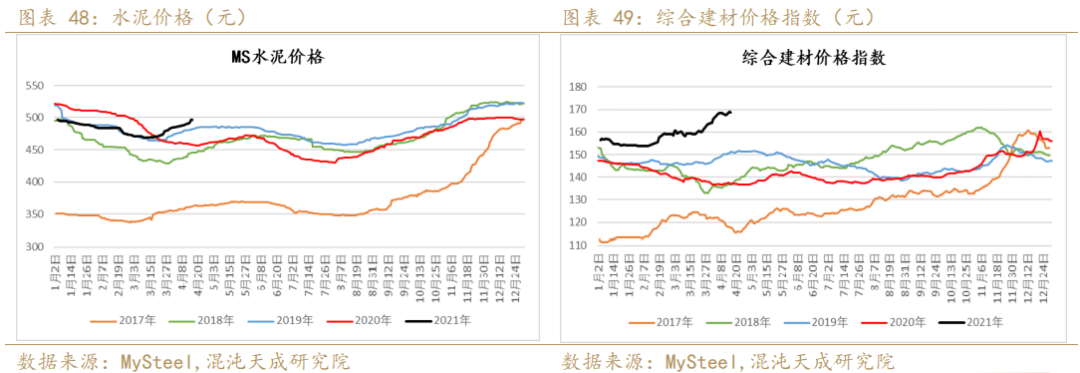

4. 水泥、建材价格:随着下游工地全面复工,近期水泥价格持续增长,综合建材价格指数也继续小幅走高,二者均明显高于往年同期水平,显示下游工地需求依然较好。

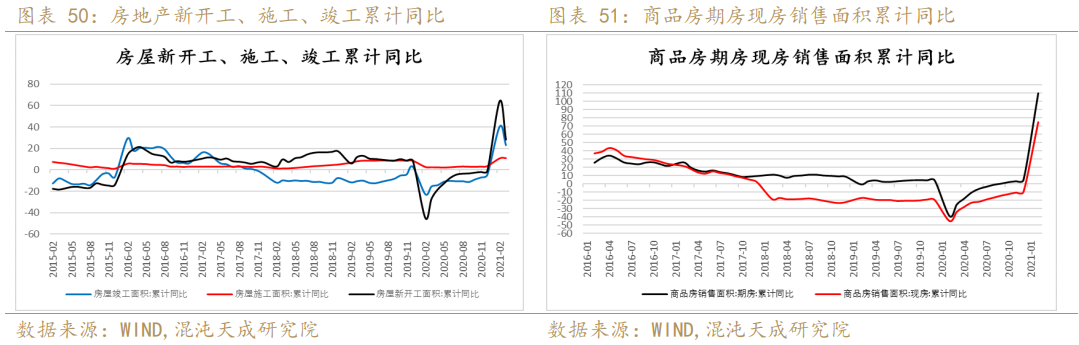

5. 房地产施工及销售:1-3月房地产新开工面积、竣工面积累积同比均有所回落,施工面积累计同比基本持平,其中新开工与竣工较2019年同期均表现回落。

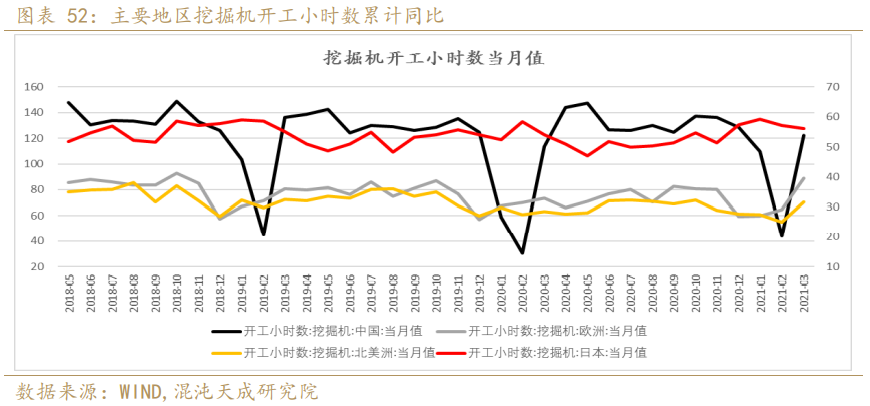

6. 挖掘机开工小时数:3月中国挖掘机开工小时数大幅回升,欧美挖掘机开工小时数表现也有明显上升,但日本挖掘机开工小时数略有下降。

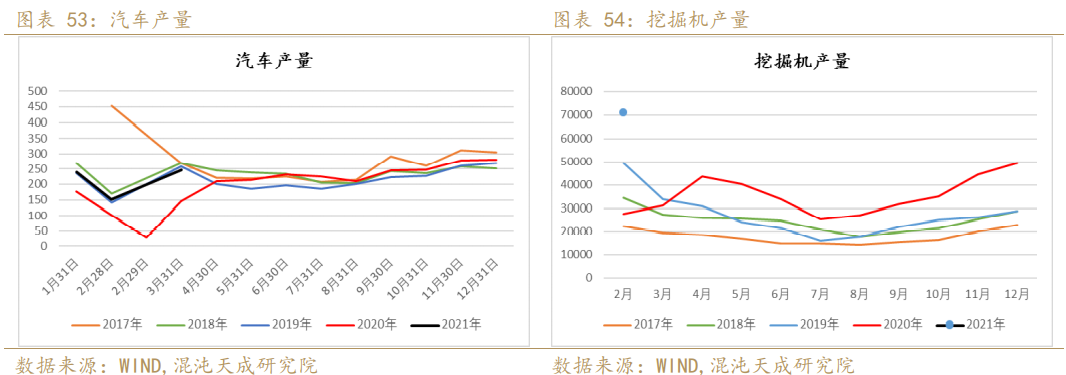

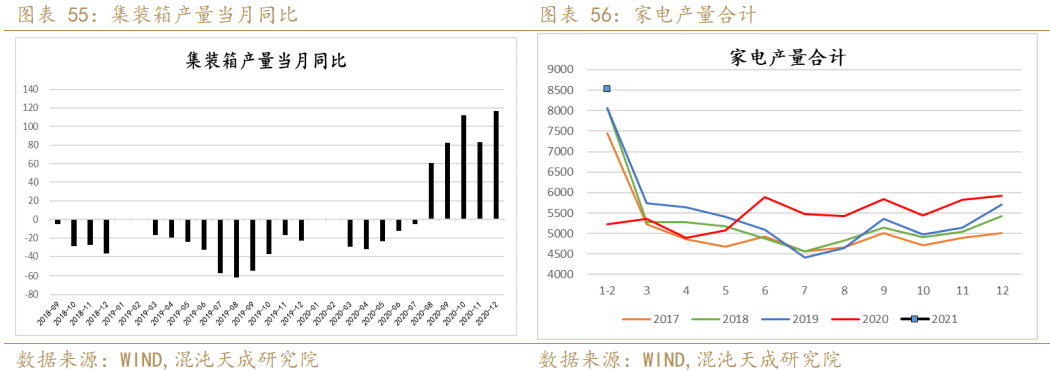

7. 汽车及工程车:根据中汽协数据统计,3月汽车产量246.2万辆,环比增长63.9%,同比增长71.6%。1-2月挖掘机产量明显高于往年同期,处于历史同期最高水平。

8. 集装箱及家电:1-2月主要家电产品产量也明显好于2019年同期水平,显示终端需求依然较好

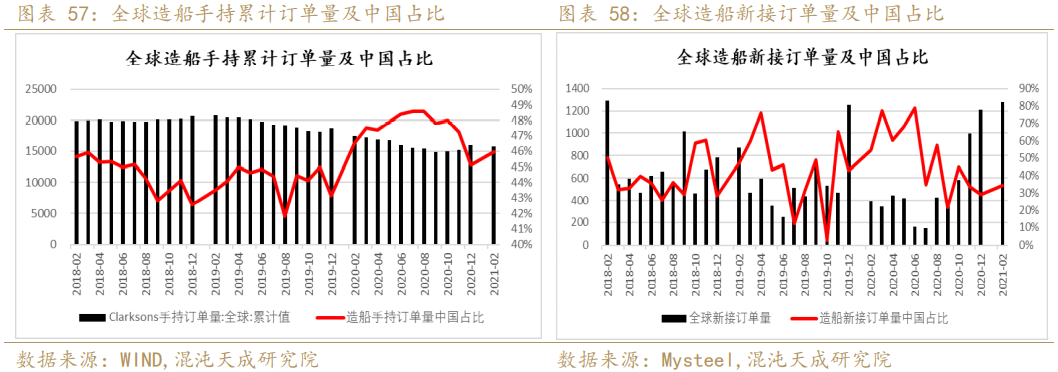

9. 船舶:2月中国手持造船订单量在全球占比上升至46%,新接订单量在全球占比也有明显增加。

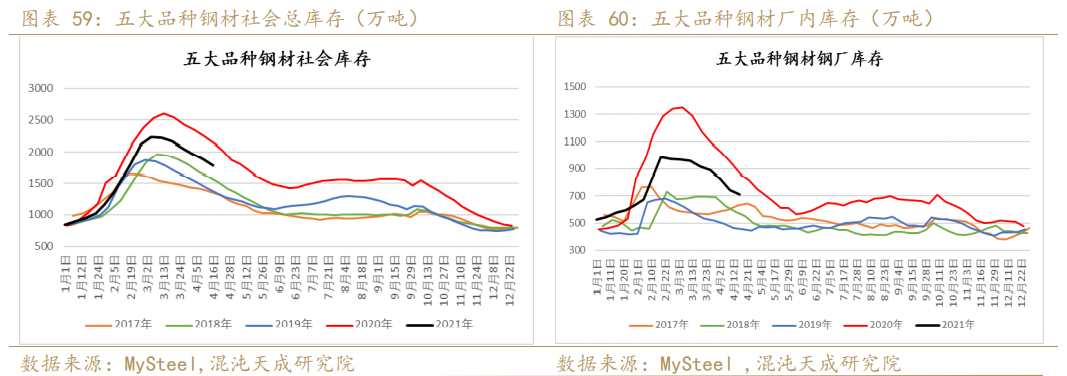

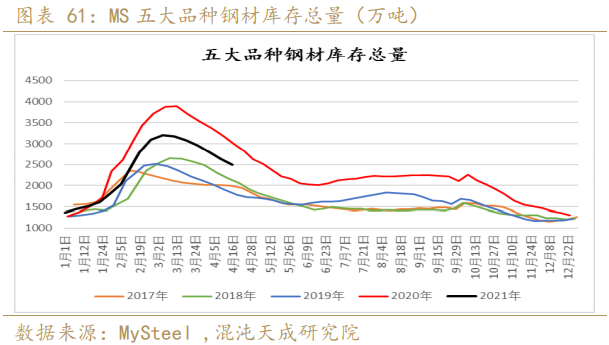

三 钢材库存 本周五大品种钢材社会库存环比下降98.85万吨至1784.99万吨;五大品种钢厂库存环比继续下降31.64万吨至710.08万吨,钢材社会库存降幅有所扩大,但钢厂库存降幅明显收窄。

本周五大品种钢材库存总量2495.07万吨,环比下降130.49万吨,同比减少691.09万吨。

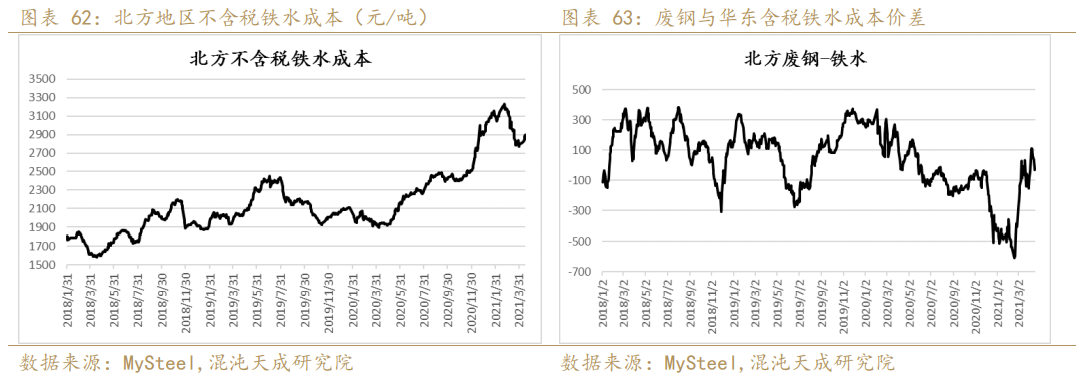

四 钢材利润 1. 铁水成本及与废钢价比较:因近期部分高炉复产导致原料价格反弹,本周铁水成本增加83元/吨至2896元/吨。由于废钢价格小幅回落,废钢较铁水的性价比优势又有所显现。

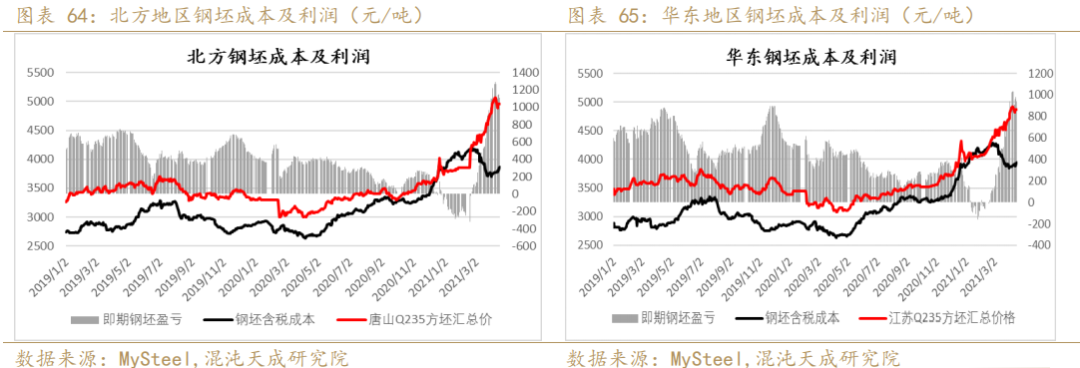

2. 钢坯成本及吨钢利润:由于成本上升而钢价涨幅不大,本周北方及华东钢坯利润均有一定程度的收窄,即期钢坯利润降至900-1100元/吨。

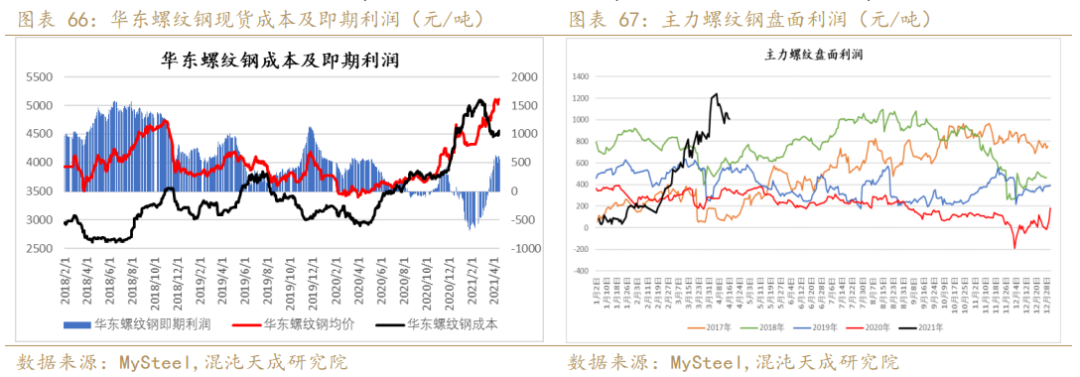

3. 螺纹钢现货及盘面利润:尽管钢价仍有小幅上涨,但因钢材成本增长较大,本周北方及华东螺纹钢即期利润均有小幅收窄,盘面利润也有明显回落,但仍明显好于往年同期,处于历史高位。

4. 热轧现货及盘面利润:因原料成本涨幅较大且近期热轧价格基本持稳,本周北方及华东热卷利润均有所收窄。热轧盘面利润也较上周有明显回落,但仍处于历史同期高位水平。

5. 电炉利润:本周电炉钢利润继续小幅扩大,平电利润环比上周五增加21元/吨。

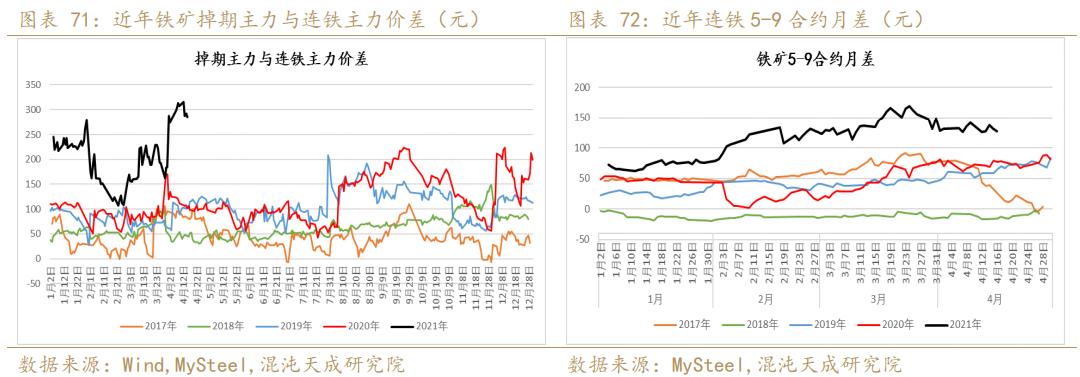

第三部分钢矿期现货价格表现 一 铁矿期限数据 (1) 铁矿石内外盘价差与主力合约月差

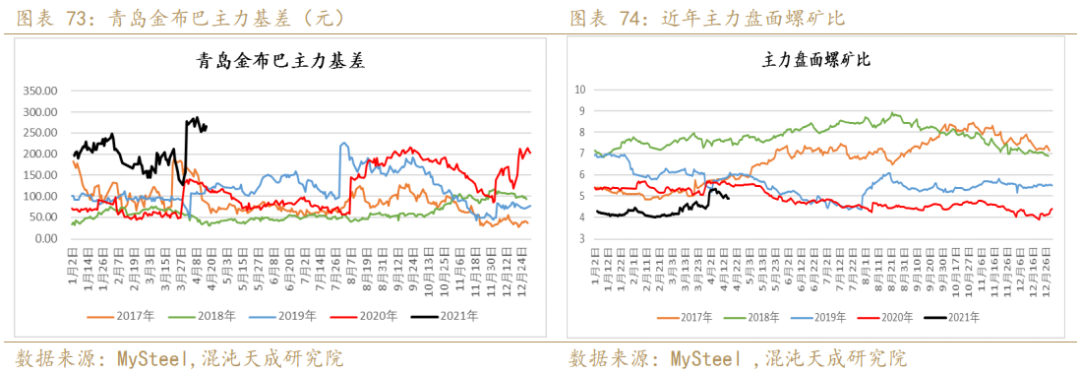

(2)铁矿石主力基差及螺矿比

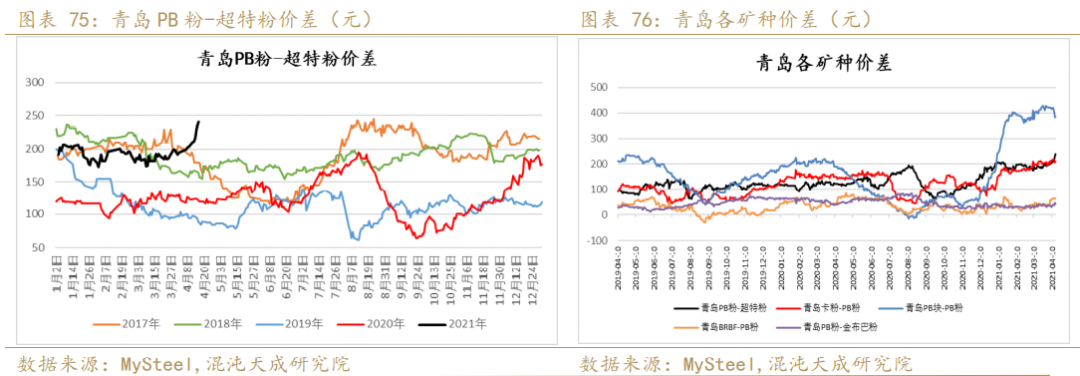

(3)铁矿高低品价差

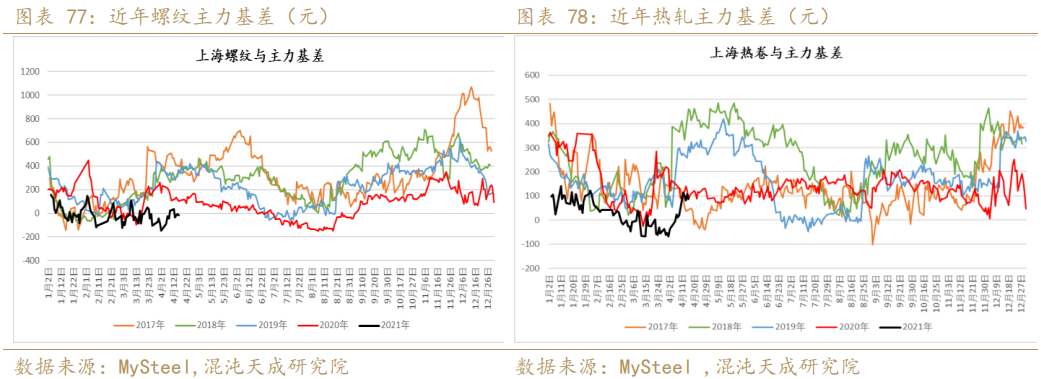

二 钢材期现数据 (1) 螺纹及热轧基差

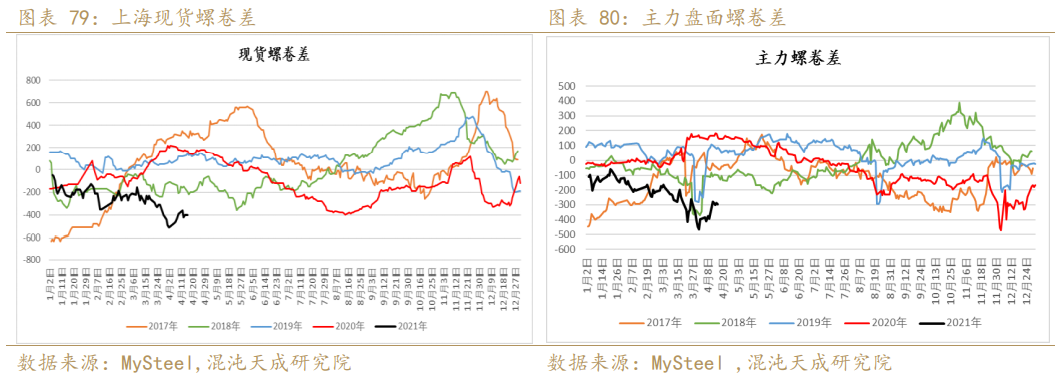

(2)现货螺卷差与主力盘面螺卷差

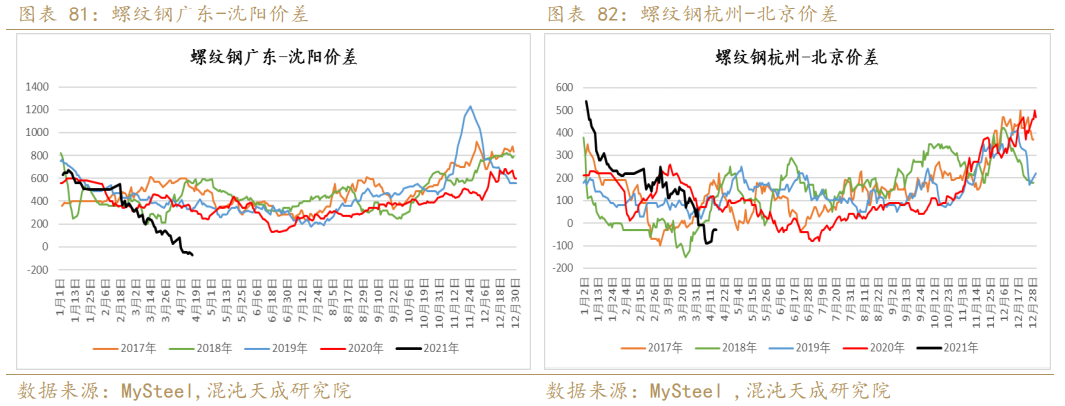

(3)螺纹钢主要区域价差

第四部分本周结论 尽管北方频繁出台环保限产措施,但在钢厂高利润的驱动下,非限产区域钢厂生产积极性依然较高,近期高炉开工率及铁水产量均有小幅回升,叠加五一假期前的补库需求,短期铁矿石的需求趋增。而供应端因飓风天气影响,预计4月中下旬澳洲到港资源有限,同时当前钢厂对中高品铁矿资源的青睐导致的结构性供需矛盾也对矿价有一定支撑,预计短期铁矿震荡略偏强运行。 1)供应端,上周澳洲发运量因飓风天气影响大幅回落,预计会影响4月中下旬的澳洲资源到港量,近期国内进口矿到港量可能表现为先增后降。国内矿产量有小幅回升,但因北方限产导致钢厂需求下降,近期国内矿库存表现趋增。 2)需求端,钢厂高利润驱动下非限产区域钢厂生产积极性较高,近两周钢厂高炉开工率及铁水产量均有小幅回升,钢厂进口矿总日耗也有小幅增加。此外,五一假期前钢厂预计仍有部分采购补库的需求。 3)库存端,尽管本周疏港量有小幅增加,但因前期到港资源较多,港口库存仍有明显增加。钢厂库存也表现增长,进口矿库存可用天数增加1天至30天,处于同期偏高水平。 4)落地利润来看,近期美元货到港亏损有小幅收窄,当前国外需求表现依然强于国内。 虽然板材产量受环保及检修影响有明显减少,但高利润推动下,建材长流程及短流程产量继续增长,后期随着板材检修结束,预计钢材供应仍有望延续增势。而需求端,虽然当前施工旺季对建材需求仍有支撑,但制造业需求受到高钢价抑制有所放缓,预计短期钢价将维持高位震荡格局。 1)供应端,在高利润刺激下,近期无论长流程还是短流程钢厂均有较强的生产动力,建材产量继续增加,但板材产量因环保限产及钢厂检修增多影响仍表现下降。 2)需求端,最新钢材五大品种表需均有不同程度回落,显示下游需求有所放缓。3月房地产数据显示,新开工及竣工较2019年同期有明显下滑,但施工表现平稳,短期对建材需求仍有支撑。3月汽车产量较往年同期水平基本相当,显示制造业需求相对平稳。 3)库存端,本周社会库存去库速度有所加快,但钢厂库存降速明显放缓,整体库存保持正常去库。 4)利润端,由于原料价格反弹导致成本上升,近期无论钢厂盘面利润还是现货利润均表现回落 ,但整体仍处于历史同期高位水平。 |

|

|  |

|