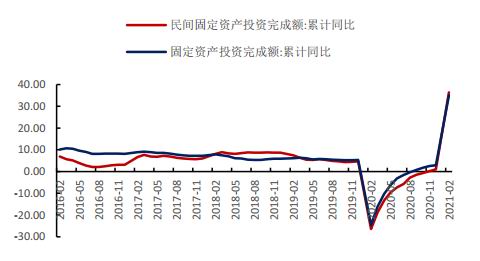

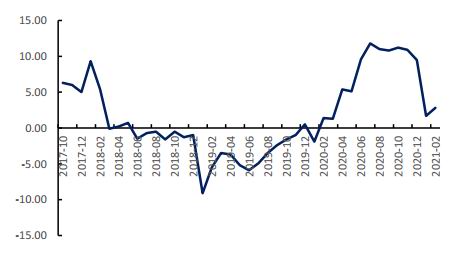

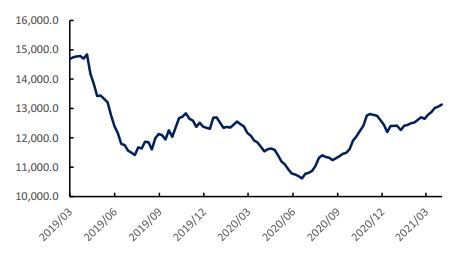

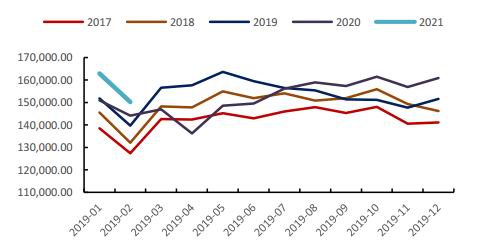

基本面分析 螺纹钢(5134, 11.00, 0.21%):3月产量环比下降。发改委提出,希望钢铁行业在2025年前碳达峰,成为率先达峰的行业,高炉产能将持续向电炉转移,新旧产能转移过程中,产量一两年之内预计都会受影响。 一季度期价受宏观和现货共振,走势强于现货,基差不断缩窄。 由于低基数效应,2月国内基建投资累计同比大增35%,但两年平均却下降1.6%,不及2019年水平。房地产增速整体高于制造业和基建,表现强劲。但目前房地产监管偏严,除了深圳等地政府出台各项调控打击炒房之外,人民银行和银保监会收紧银行信贷,限制资金流向房地产规模。预计后期国内建筑领域对钢材需求增量有限。 一季度出口大增,海外需求支撑了国内制造业增长。但民间投资增速也超预期,后期即使海外需求走弱国内投资也能接力继续抬升制造业走强预期。板材消费预期升温,卷螺差将维持高位。 2月钢材累计出口1014万吨,同比大增29.9%。随着海外需求继续修复及美国基建预期走强,预计钢材出口保持乐观。不过,出口需求占比较小,预计影响不大。 铁矿(1049, 12.00, 1.16%)石:铁矿总库存走高,国内铁矿基本面走弱,或拖累盘面走势。但全球范围内来看,预计随着海外经济继续回暖,铁矿需求也会增长,长期走势仍有支撑。当前主要风险点在于美元,若美元不会进一步走强,铁矿价格不存在大幅下降的基础。 后市展望 成材方面,供应上高炉炼钢受限,产能将逐渐从高炉向电炉转移。此次各部门在“碳中和”问题上都对钢铁行业尤为重视,预计供应偏紧。而需求上,虽然国内建筑领域预期不甚乐观,但出口强劲,国内投资信心上升,海内外经济都支撑钢价。成材供需偏紧,价格或延续震荡走强,建议关注供应端政策变化。原料方面,整体受益乐观的宏观环境,但应关注美元走高和库存累库的风险。 一、行情回顾 1月,现货钢材处于需求淡季,成交走弱,库存积累。且国内疫情反弹,经济预期悲观,拖累钢矿走势。但当月公布的经济数据显示国内宏观继续回升,且流动性充裕,两相作用下,盘面整体偏震荡。2月份,商品价格走势主要由宏观推动。海内外市场疫情大幅好转,经济继续修复。鲍威尔维持宽松货币政策,美元贬值,通胀预期升温,多种因素均利好商品价格。钢矿大幅走强。3月,螺纹热卷(5400, -16.00, -0.30%)因国内“碳中和”的提出有供应收紧的预期,此外唐山限产也使当月产量下降。供应端变化助力钢材价格继续走高,螺纹钢和热轧主力合约价格均站上5000元/吨。而相比之下,铁矿石作为原材料,“供给侧改革”不利铁矿消费,3月铁矿走势偏弱。截止上月末,铁矿石主力合约收于1,079.50元/吨,当季涨8.38%。螺纹钢主力合约收于4,935.00元/吨,当季涨12.47%。 图1 铁矿石主力合约(元/吨)

数据来源:Wind、国都期货研究所 图2 螺纹钢主力合约(元/吨)

数据来源:Wind、国都期货研究所 图3 铁矿石主力合约成交量及持仓量(手)

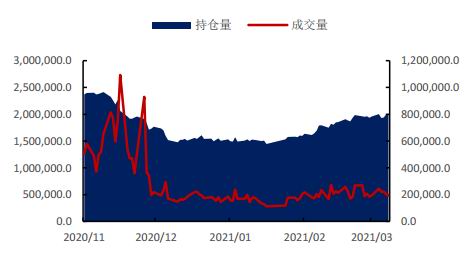

数据来源:Wind、国都期货研究所 图4 螺纹钢主力合约成交量及持仓量(手)

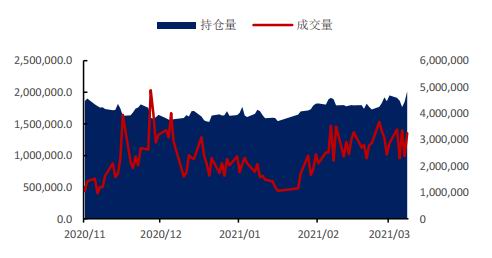

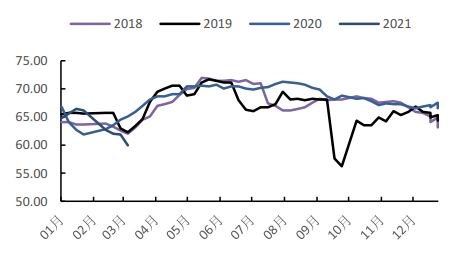

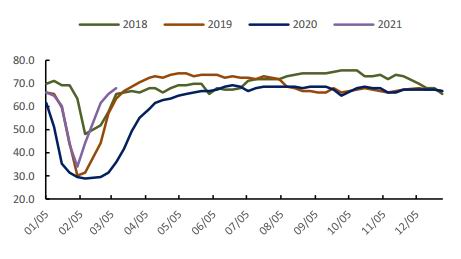

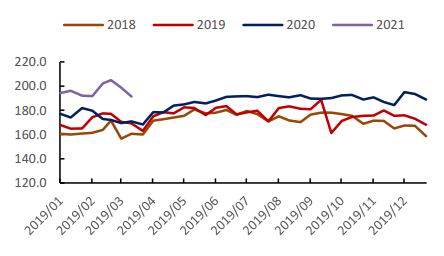

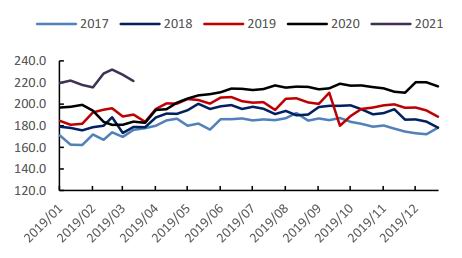

数据来源:Wind、国都期货研究所 二、成材:供需偏紧,支撑钢价 (一)供应或出现长周期下降预期 一季度前两个月钢厂生产继续扩张,一二月份全国累计粗钢产量17498.9万吨,同比增长12.9%。今年年初工信部就表示要整合产能,保证全年粗钢产量实现同比下降。且3月份前后“碳达峰”、“碳中和”这样的环保命题再次被提及,高炉炼钢预期长时间受影响。此外,3月之后唐山限产越来越严格,大概率波及到4月份,高炉产量将持续下滑。 3月底,全国高炉开工率降至59.94%,低于三年同期。而相比之下,电炉开工率按照季节性规律延续反弹,3月底达到70.51%。若高炉持续受影响,而炼钢利润保持偏高,电炉开工率还有上升空间。发改委提出,希望钢铁行业在2025年前碳达峰,成为率先达峰的行业,高炉产能将持续向电炉转移,新旧产能转移过程中,产量一两年之内预计都会受影响。 从总量上看,3月中旬,重点钢铁企业旬度日均生铁产量为191.34万吨,同比增12%,较上月同期降5%;日均粗钢产量为221.36万吨,同比增21%,较上月同期降3%。月度产量也开始下降。 图5 全国高炉开工率(%)

数据来源:Wind、国都期货研究所 图6 全国电炉开工率(%)

数据来源:Wind、国都期货研究所 图7 重点企业日均生铁产量(万吨/天)

数据来源:Wind、国都期货研究所 图8 中钢协重点企业旬度日均粗钢产量(万吨/

数据来源:Wind、国都期货研究所 (二)基差走弱 一季度,钢材库存在3月上旬达到最高,随后开始降库。今年五大钢材品种社会库存高点在2233.34万吨,螺纹钢社会库存高点在1304.22万吨。到3月底,五钢材品种库存降幅达12%,螺纹钢降库幅度达10%,符合季节性规律,但库存总量偏高。 一季度现货市场主要钢材品种价格上涨。月末,中厚板为5633元/吨,涨767元/吨,涨幅15.76%;热轧板为5402元/吨,涨748元/吨,涨幅16.07%;冷轧板5810元/吨,涨110元/吨,涨幅1.93%。螺纹钢为4903元/吨,上涨535元/吨,涨幅12.25%。高线为5188元/吨,上涨516元/吨,涨幅11.04%。 一季度期价受宏观和现货共振,走势强于现货,基差不断缩窄,截止到月底,螺纹钢基差在零以下,热卷基差不及100元/吨。 图9 五大钢材品种社会库存(万吨)

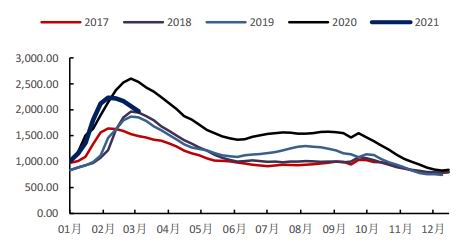

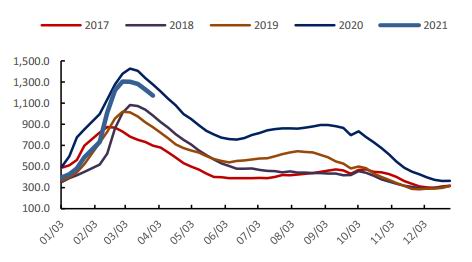

数据来源:Wind、国都期货研究所 图10 螺纹钢社会库存(万吨)

数据来源:Wind、国都期货研究所 图11 螺纹钢主力合约基差(元/吨)

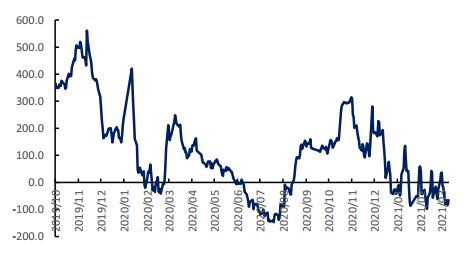

数据来源:Wind、国都期货研究所 图12 热轧卷板主力合约基差(元/吨)

数据来源:Wind、国都期货研究所 (三)基建房地产预期不够乐观 由于低基数效应,2月国内基建投资累计同比大增35%,但两年平均却下降1.6%,不及2019年水平。今年国内财政政策继续偏积极,财政资金充裕。但目前经济规划已经转向制造业和环保领域,基建不是“十四五”的重点关注方向,预计后期基建支持力度减弱,对钢材需求有限。而海外市场,美国计划大规模基建投资,提升铁矿需求,也能间接带动整个产业链商品价格。 房地产增速整体高于制造业和基建,表现强劲。2月房地产投资累计同比38.3%,两年平均增长7.6%。2月国房景气指数101.41,也回升到疫情前水平。但目前房地产监管偏严,除了深圳等地政府出台各项调控打击炒房之外,人民银行和银保监会收紧银行信贷,限制资金流向房地产规模。2月房地产融资增速高达51.2%,为市场景气提供强劲支撑。但预计在资金受限的情况下,楼市逐渐降温。3月全国首套和二套房贷平均利率分别录得5.28%和5.57%,已经实现两连升。预计后期国内建筑领域对钢材需求增量有限。 图13 国房景气指数

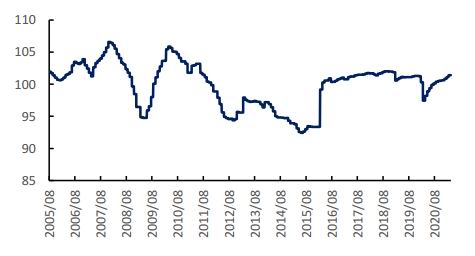

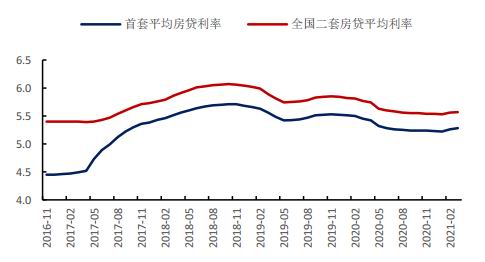

数据来源:Wind、国都期货研究所 图14 房地产贷款利率(%)

数据来源:Wind、国都期货研究所 (四)制造业投资继续走高 去年全年贸易顺差为5,350.34亿美元,历史上是仅次于2015年的第二高。一季度2月出口交货值累计同比42.5%,2月工业增加值累计同比35.1,出口增速偏高,一季度还是海外需求主要支撑了国内制造业增长。二季度随着基数走高以及海外产能恢复,预计出口拉动减弱。不过2月民间投资累计36.4%,投资增速高于固定资产投资整体,表现较好。即使海外需求增速放缓,因国内制造业信心上升,国内投资也能接力继续抬升制造业走强预期。板材消费预期升温,卷螺差将维持高位。 图15 工业增加值和出口交货值累计同比(%)

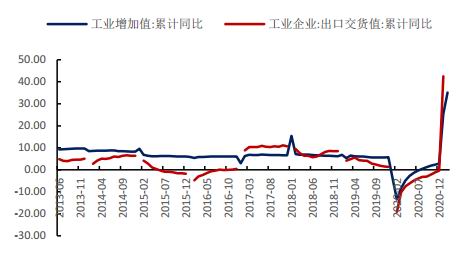

数据来源:Wind、国都期货研究所 图16 民间固定资产投资完成额累计同比(%)

数据来源:Wind、国都期货研究所 2月钢材累计出口1014万吨,同比大增29.9%。随着海外需求继续修复及美国基建预期走强,预计钢材出口保持乐观。不过,出口需求占比较小,预计影响有限。 三、铁矿石:关注美元风险 (一)一季度进口矿到港量不及预期 从国内到港量看,据海关总署,2月国内铁矿石进口累计18150万吨,同比增长2.8%,进口量已连续四个月少于1亿吨。从港口数据看,自去年三季度开始,到港量就开始下降,从每周1500万吨降至1000万吨左右。到港量呈现下降趋势。 而从发货量来看,一季度,巴西港口铁矿发货量7343.6万吨,同比增长28%;澳大利亚港口铁矿发货量2.03亿吨,同比增6.8%。一季度海外发货量整体同比增加。二季度澳大利亚发货有增长预期,或导致进口增加。 图17 铁矿石进口累计同比(%)

数据来源:Wind、国都期货研究所 图18 北方六港到港量平滑处理(万吨)

数据来源:Wind、国都期货研究所 图19 巴西港口发货量(万吨)

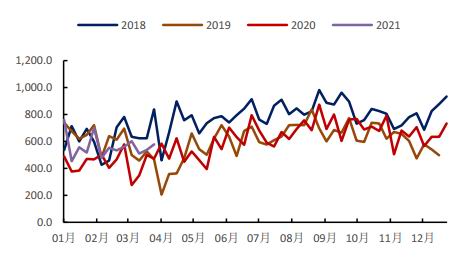

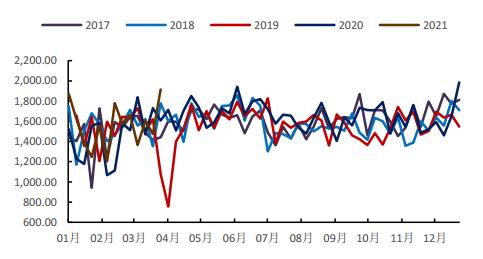

数据来源:Wind、国都期货研究所 图20 澳大利亚港口发货量(万吨)

数据来源:Wind、国都期货研究所 (二)国内现货预期转弱 从国内铁矿下游来看,一二月份高炉生产积极,3月份限产影响,钢厂补库开始放缓。3月之后,铁矿石港口库存每周都在增加,截止到3月底,港口库存增至13132.90万吨。而从月度数据看,即使在一二月份钢厂开工旺盛的时期,港口库存也连续两月实现增长,供需略显宽松。从钢厂进口矿库存来看,虽然限产预期减少钢厂补库,但钢厂整体库存在28天左右,自去年下半年已经上升了9个月,铁矿链条总体库存在走高。 受宏观预期偏暖及美元贬值提振,现货铁矿价格一直走势坚挺。3月之后,一方面美元指数上涨,另一方面国内环保限产制约铁矿消费预期,国产矿价格骤降。唐山66%干基含税铁精粉由最高1395元/吨降15%至1180元/吨。需求预期下降之下,库存持续增长,国内铁矿基本面走弱,或拖累盘面走势。 但全球范围内来看,消费还在增长。2021年粗钢产量再创新高,2月累计生产3.13亿吨,较去年增6.1%。预计随着海外经济继续回暖,铁矿需求也会继续上升,长期走势仍有支撑。当前主要风险点在于美元,若美元不会进一步走强,铁矿价格不存在大幅下降的基础。 图21 铁矿石港口库存(万吨)

数据来源:Wind、国都期货研究所 图22 钢厂铁矿石库存天数平滑处理(天)

数据来源:Wind、国都期货研究所 图23 全球粗钢产量当月值(千吨)

数据来源:Wind、国都期货研究所 图24 唐山66%铁精粉干基含税出厂价(元/吨)

数据来源:Wind、国都期货研究所 四、后市展望 成材方面,供应上高炉炼钢受限,产能将逐渐从高炉向电炉转移。此次各部门在“碳中和”问题上都对钢铁行业尤为重视,预计供应偏紧。而需求上,虽然国内建筑领域预期不甚乐观,但出口强劲,国内投资信心上升,海内外经济都支撑钢价。成材供需偏紧,价格或延续震荡走强,建议关注供应端政策变化。而原料方面,整体受益乐观的宏观环境,但应关注美元走高和库存累库的风险。 国都期货 王琼玮 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);