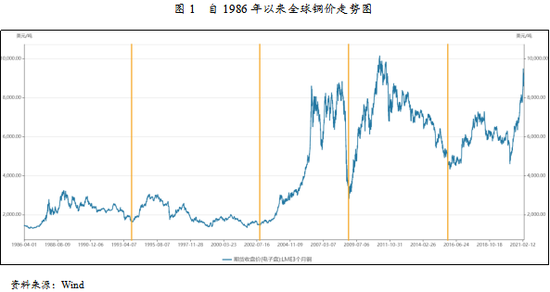

作者:联合资信工商评级四部 王文燕 主要观点: 2020年3月以来的一年时间内,铜价暴涨接近一倍,截至2021年3月22日,LME3个月铜价格暴涨至9130美元/吨,达到历史高位。2020年3月以来的铜价上涨与第四轮铜价上涨时期(2008年12月至2011年2月)最为相似,主要三个相似点为:背景均为重大突发事件、世界主要经济体均实施了宽松的货币政策、供需短缺支撑铜价。 从2020年4月持续到2021年2月的铜价上涨驱动因素为:市场流动性宽松(对应铜的金融属性),低库存、中国需求增长下的铜矿供给短缺(对应铜的工业属性)。具体驱动因素主要体现在四个维度,分别为流动性、供给、需求和库存。 全球经济的复苏对铜需求拉动确定性高,原料端的铜精矿供应量增速放缓,铜矿供应偏紧,全球铜库存仍将处于历史偏低位水平,短期内预计铜价可能保持高位震荡。中长期看,全球经济复苏明朗,主要经济体大概率保持宽松的货币政策和积极的财政政策,铜矿供应偏紧且铜矿开采成本上升,新能源汽车、光伏、风电等行业的高速发展将推动铜需求增长,预计未来铜价仍将处于高位,并且具备较长的持续性。 2020年铜价上涨逻辑研究及展望 一、铜价走势概况 1. 五轮大周期 自1986年以来全球铜价经历五轮大周期,每轮大周期的持续时间大概为7~9年。2020年3月以来的一年时间内,铜价暴涨接近一倍,截至2021年3月22日,LME3个月铜价格暴涨至9130美元/吨,达到历史高位。 复盘三十五年来的铜价涨跌历史可以发现铜价格经历了数轮大涨大跌,自1986年以来全球铜价经历五轮大周期,每轮大周期的持续时间大概为7~9年,具体周期情况如下:(1)第一周期自1986年4月至1993年10月末,LME3个月铜价格由1466美元/吨上涨至1622美元/吨,期间价格波动幅度为1954.6美元/吨。(2)第二周期自1993年10月末至2002年10月末,LME3个月铜价格由1622美元/吨下跌至1457美元/吨,期间价格波动幅度为1732.5美元/吨。(3)第三周期自2002年10月末至2008年12月末,LME3个月铜价格由1457美元/吨上涨至2860美元/吨,期间价格波动幅度高达7290美元/吨。(4)第四周期自2008年12月末至2015年12月末,LME3个月铜价格由2860美元/吨上涨至4552美元/吨,期间价格波动幅度高达7072美元/吨。(5)第五周期自2015年12月末至目前,LME3个月铜价格由2015年12月末的4552美元/吨上涨至2021年3月22日的9130美元/吨,其中LME3个月铜价格由2020年3月23日的4601美元/吨大幅上涨0.98倍至2021年3月22日的9130美元/吨,在一年时间内,铜价经历大涨,铜价暴涨接近一倍。

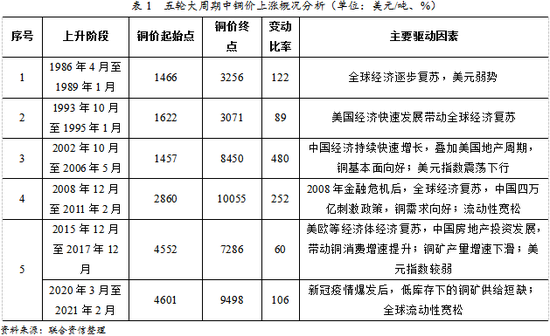

2. 五轮周期中的上涨区间对比 2020年以来的铜价上涨与第四轮(2008年12月至2011年2月)铜价上涨推动因素具有相似性,主要的三个相似点为:背景均为重大突发事件、世界主要经济体均实施了宽松的货币政策、供需短缺支撑铜价。 回顾三十五年来的五轮铜价格变化情况,铜价共经历了六次比较明显的上涨阶段,其中第五轮周期中铜价经历了2轮明显的上涨,2002年10月至2006年5月为铜价上涨持续性最久及涨幅最明显的时期,2008年12月至2011年2月铜价的上涨速度最快的。表1对这6次铜价上涨幅度及驱动因素进行了总结,如下所示:

本次铜价上涨时期(2020年3月至2021年2月)的宏观环境与第四轮铜价上涨时期(2008年12月至2011年2月)最为相似,推动两轮铜价上涨的因素也具有相似性,主要有以下三点相似之处。 (1)两轮铜价上涨的背景均为重大突发事件 2008年美国住房次级债大量违约,引发全球金融危机,金融危机发生后,美国实施了宽松的货币政策和积极的财政政策。2020年年初,新冠疫情爆发导致全球经济停滞,本次铜价上涨与第四轮铜价上涨的发生背景均为重大突发事件,两次突发事件均引发铜价大跌,为之后的铜价上涨埋下伏笔。 (2)世界主要经济体均实施了宽松的货币政策 为应对金融危机,各国放开货币政策,出台了多项的经济刺激计划。在各国经济刺激政策以及流动性持续大量释放的情况下,2009年铜价开始了触底反弹的一年。 2020年疫情爆发期间,世界主要经济体实施了宽松的货币政策。比如,在汲取上轮金融危机的经验后,美联储更快速实施全面宽松的货币政策,在2020年3月一个月内多次降准,使得利率接近零利率水平。 两次上涨期间,世界主要经济体均实施了宽松的货币政策。 (3)供需短缺支撑铜价 2009年,受益于中国四万亿计划下的基建、电力投资增速以及房地产开工面积快速增长,铜下游需求大幅增长,铜供需出现短缺。 2020年,中国精炼铜消费量同比大幅增长(+13.11%)抵消了其他国家精炼铜消费量减少的影响,并带动全球精炼铜消费量较上年同期小幅增长。同时,铜供给量有所减少,铜供需出现短缺。 两轮上涨期间,由于下游需求回暖,铜供需出现短缺,对铜价形成支撑。 二、 铜的双重属性 铜具有工业属性和金融属性双重属性。工业属性反映了铜价受自身供需影响;以美元计价的铜同时具有较强的金融属性,铜的金融属性主要体现在铜价与美元指数的负相关。铜的工业属性和金融属性共同影响铜价走势,两种属性在不同时期主导地位会相互转化。长期看,铜价体现的是其受供需影响的工业属性,但在某些特殊时期或者铜价运行的某个阶段,铜的金融属性则可能起主导作用。 铜作为全球定价的大宗商业原材料,广泛用于电力、房地产、家电、汽车等行业,铜具有自身所属的工业属性和衍生的金融属性。(1)铜的工业属性反映了铜价受自身供需影响。(2)铜可用于直接投资、对冲美元贬值、对抗通胀、贸易融资等金融活动,其对经济的敏感性高,具有较强的金融属性,铜的金融属性主要体现在铜价与美元指数的负相关。铜以美元计价,美元的强弱直接影响到铜价。铜作为以美元计价的大宗商品,是对抗通胀最好的基础金属。从历史数据来看,铜价与美元指数呈现明显的负相关关系(如图2所示),近二十年来铜价与美元指数相关性为-0.85。当美元走弱时,除美国以外的消费者将会以更低的价格购买铜产品,对铜的需求就会增加,而铜的非美生产者的成本则相对提高,供给或将减少。在需求增多,供给减少的情况下,以美元计价的铜价则会上升;反之如果美元强势,铜价则会下跌。2020年美元走弱则以美元计价的铜价走强。

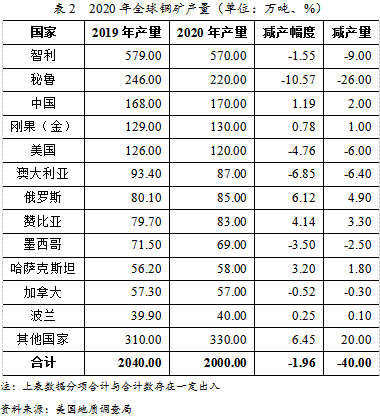

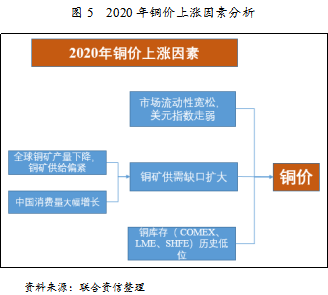

从铜的工业属性看,铜的供需情况及库存均会影响铜价走势。从铜的金融属性看,美元指数、通胀、净多头持仓和波动率共同影响铜价。铜的工业属性和金融属性共同影响铜价走势,两种属性在不同时期主导地位会相互转化。长期看,铜价体现的是其受供需影响的工业属性,但在某些特殊时期或者铜价运行的某个阶段,铜的金融属性则可能起主导作用。 三、 本轮铜价上涨的影响因素 2020年铜价跌宕起伏。一季度在疫情冲击下,市场恐慌,铜价一度跌至4400美元/吨以下,击穿大部分矿企现金成本;二季度主要铜矿产地智利、秘鲁等南美国家疫情开始加速恶化,市场对铜矿供应的担忧加剧,加工费TC持续下滑,随着部分大矿企宣布矿山生产、运输等经营受阻,铜价加速上涨;2020年下半年随着中国经济持续好转,欧美经济刺激,美国大选落地和疫苗研发推进,铜价屡创新高。2020年12月18日,LME3个月铜为7984.5美元/吨,创下当年最高值,较2020年最低值4626.5美元/吨上涨72.58%。2021年以来,铜价延续上年暴涨态势,截至2021年3月22日,LME3个月铜价为9130美元/吨,相较于2020年末上涨16.22%,短时间内,铜价快速拉升。 本文主要从流动性、供给、需求和库存这4个维度,分析2020年铜价上涨的主要影响因素。 1. 流动性方面 2020年,市场流动性宽松。铜作为以美元计价的大宗商品,与美元指数具有明显的负相关性,美元走弱支撑铜价。 2020年,为应对疫情,世界各国广泛采取了积极的财政政策和宽松的货币政策,以刺激国内经济、拉动需求,市场流动性宽松。2020年以来,美国宣布长期维持货币宽松,美元指数波动下行。截至2021年1月6日,美元指数下降至89.42,为2015年以来的新低。宽松的流动性和弱美元背景为铜价上行创造了合适的货币环境。2020年,在流动性宽松、美元走弱的背景下,铜价波动上涨。 美联储资产规模达历史新高,美国财政刺激计划,通胀预期或进一步提升。截至2020年底,美联储资产较上年底增长76.86%至7.5万亿美元,2020年美联储资产扩张3.24万亿美元,创历史新高。另外,美国国会已通过第二轮规模为9000亿美元的财政刺激计划,其中2840亿美元用于薪资保护计划贷款、280亿美元用于新冠治疗、450亿美元用于航空业等交通运输设施和系统等,用于刺激美国国内经济和消费的修复和回暖。 2. 供给方面 全球铜资源储量总体较为丰富,铜资源主要集中在智利、秘鲁等国家。而中国铜精矿产量和冶炼量、消费量极不匹配,铜的对外依存度高。2020年,受疫情及部分矿山罢工扰动影响,全球铜矿产量有所下降,其中第二大铜生产国秘鲁铜矿减产明显。另外,2020年铜冶炼加工费TC/RC持续走低,较低水平的TC/RC也侧面反映了铜矿供给偏紧的格局。 全球铜资源储量总体较为丰富,2019年铜可采储量为8.7亿吨。铜资源主要分布在智利、秘鲁、澳大利亚、俄罗斯、美国、中国等国家。其中,智利和秘鲁分别为第一和第二大铜资源国,智利和秘鲁的铜储量分别为2亿吨和0.87亿吨,占全球铜矿资源储量的23%和10%;2019年,智利和秘鲁的铜矿产量分别占全球的27%和12%。 中国铜矿可采储量仅占全球的3%,铜精矿产量占全球8%;而中国铜粗冶炼产能占全球四成,铜消费量占全球五成左右,铜精矿产量和冶炼量、消费量极不匹配。中国铜矿对外依存度高达85%,需进口大量铜精矿来满足国内冶炼需求。中国铜精矿主要进口国家为智利、秘鲁、蒙古等,2019年智利和秘鲁两国占中国铜精矿总进口量62%,因此两国疫情往往备受关注。 2020年,主要铜产国疫情态势严峻,同时南美地区部分矿山罢工干扰,影响主要铜供应国家生产和运输。其中,2020年一季度爆发的新冠疫情,扰乱了大部分铜矿的生产,海外铜企当期产量普遍环比下滑。2020年二季度,智利、秘鲁等主要铜矿产国疫情管控导致部分矿山产量较少和运输受限,主要矿产国疫情压制铜矿供应。同时,部分矿山劳资纠纷频繁,部分大型矿山地上转地下开采,铜品位下降,上述因素导致2020年全球铜矿供应出现紧张。2020年下半年,随着各国采取追踪隔离、定期检测、保持安全距离等防疫手段,铜矿的生产逐渐恢复。 根据美国地质调查局统计,2020年全球铜矿产量为2000万吨,同比下降1.96%,2020年全球铜矿出现减产,减产主要来自于智利、秘鲁、美国和澳大利亚等国家。其中,作为全球第一大矿产铜供应国的智利,2020年智利铜矿产量为570万吨,同比下降1.55%。秘鲁是世界第二大铜生产国,受新冠疫情及罢工事件影响,秘鲁2020年铜矿产量为220万吨,同比下降10.57%,减产明显。

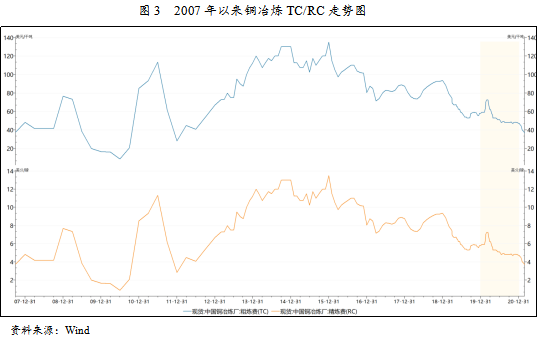

TC为从铜精矿经过熔炼、吹炼和精炼加工成阳极铜的粗炼费用,RC为从阳极铜经电解精炼产出阴极铜的精炼费用。自2015年以来,铜冶炼加工费TC/RC波动下滑,2020年TC/RC已处于历史低位。截至2020年12月18日,铜冶炼加工费TC/RC为48.0美元/千吨和4.8美分/磅,较年初大幅下降17.24%;并且自2020年8月以来,冶炼加工费TC/RC已超5月持续低于50美元/千吨和5.0美分/磅。2020年以来维持低位水平的冶炼加工费TC/RC也佐证了铜矿端供给持续紧张。 另外,2021年TC长单价Benchmark敲定为59.5美元/吨,仍低于2020年上半年TC均价(59.7美元/吨),低位水平的TC/RC显示铜矿长期趋向于短缺的供给格局。

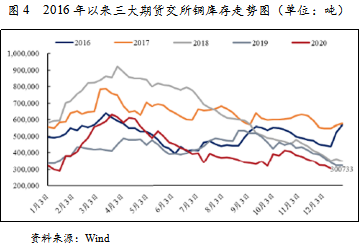

3. 需求方面 中国为全球最主要的铜消费国,2020年1-11月,中国精炼铜消费量占全球比例同比提升5.16个百分点至57.07%。同时,中国精炼铜消费量大幅增长抵消了其他国家精炼铜消费量减少的影响,并带动全球精炼铜消费量较上年同期小幅增长。2020年,全球铜市场供应短缺139.1万吨,较2019年的38.3万吨缺口扩大了近100万吨,全球精铜市场加速进入短缺状态,铜供应短缺对铜价大幅上涨形成支撑。 根据ICSG数据,2019年全球前三个铜消费经济体为中国(52.1%)、欧盟15国(10.9%)和美国(7.6%)。中国精炼铜消费占比超50%,是全球最主要的铜消费国。 从需求角度看,2020年1-11月,全球精炼铜消费量为2294.90万吨,中国精炼铜消费量为1309.86万吨,中国精炼铜消费量占全球的57.07%,占比较上年同期提升5.16个百分点。2020年1-11月,全球精炼铜消费量同比增长2.88%。其中,中国同比增长13.11%,全球主要精炼铜消费市场中除中国实现两位数以上增长外,仅有土耳其及韩国实现小幅增长,巴西、印度和俄罗斯等均出现两位数以上的下降。中国精炼铜消费量大幅增长抵消了其他国家精炼铜消费量减少的影响,全球精炼铜消费量较上年同期小幅增长(2.88%)。 具体看,2020年一季度,受疫情影响,全球精炼铜消费量同比下降2.6%,环比下降8.0%,同比环比均有不同程度下降。其中,中国精炼铜消费量同比下降3.2%,新冠疫情对全球一季度的经济活动冲击影响大。2020年二季度,由于我国疫情的控制得当,下游企业赶工和积压订单集中释放,中国精炼铜消费量同比增长20.7%,而欧盟、美国、日本等其他主要经济体的精炼铜消费量均出现不同程度的下滑,在中国精炼铜消费量大幅增长的带动下,全球精炼铜消费量同比增长1.7%。2020年下半年,全球疫情防控逐渐生效,并且在主要经济体的积极财政政策与宽松货币政策推动下,全球工业生产指数出现持续性上升,铜库存周期由被动性补库向主动性补库转变,铜的工业需求持续释放,全球精炼铜消费量同比增长。 供需缺口方面,根据世界金属统计局(WBMS)2021年2月17日公布的铜全年数据,2020年全球精炼铜产量为2394万吨,较去年同期增长2%,全球需求量为2533万吨,同比增长6.1%。全球铜市场供应短缺139.1万吨,较2019年的38.3万吨缺口扩大了近100万吨。2020年以来,铜矿供应刚性与需求弹性的冲突导致了全球精铜市场加速进入短缺状态,从而对铜价大幅上涨形成支撑。 4. 库存方面 2020年,全球铜显性库存降至历史低位,2020年3月份以来处于持续去库阶段,较低的库存水平支撑铜价强势反弹。 库存方面,一季度为传统淡季,2020年一季度全球三大期货交所(LME、COMEX、SHFE)的铜库存小幅增长。自2020年4月以来,随着一系列抗疫措施逐见成效,国内疫情率先受控,中国消费开始复苏。同时,由于当时海外疫情仍在扩散,导致全球物流运输尚未恢复,随着供给趋紧,铜库存的逐渐消耗,2020年4月份以来三大期货交所铜库存逐步去化,与之对应的铜价的的迅速上涨。2020年以来全球主要金属交易所(LME、COMEX、SHFE)的铜库存均处于历史地位(如图4所示)。截至2020年12月11日,三大期货交所铜库存合计为30.07万吨,低于2016-2019年同期库存。同时,2020年二季度以来,三大期货交所铜库存处在近五年的低位水平,国内现货铜社会库存在下游消费带动下持续去化,低位水平的铜库存支撑铜价强势反弹。

综上,我们认为从2020年4月持续到2021年2月的铜价上涨驱动因素为:市场流动性宽松(对应铜的金融属性),低库存、中国需求增长下的铜矿供给短缺(对应铜的工业属性)。

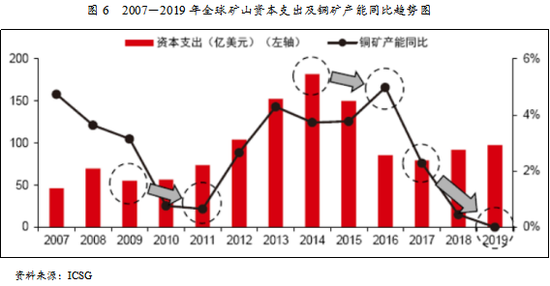

四、铜价的未来展望 短期内,全球经济的复苏对铜需求拉动确定性高,原料端的铜精矿供应量增速放缓,铜矿供应偏紧,全球铜库存仍将处于历史偏低位水平,铜价可能保持高位震荡。中长期看,全球经济复苏明朗,主要经济体大概率保持宽松的货币政策和积极的财政政策,铜矿供应偏紧且铜矿开采成本上升,铜下游需求持续增长,预计未来铜价仍将处于高位,并且具备较长的持续性。 短期看,持续宽松的货币政策和积极的财政政策将利好铜价。 2020年底新冠疫苗的推出,全球疫情防控措施逐步增强,疫情逐步控制并缓解将对经济恢复起到十分积极的作用。根据世界货币基金组织的预测,2021年全球经济将呈现较为强劲的复苏,预计同比增长5.5%。短期看,全球经济的复苏对铜需求拉动确定性高。 流动性方面,美国新任政府推行的经济刺激方案仍需宽松货币环境,全球流动性或将仍保持宽松。短期看,全球央行持续的宽松货币政策,同时各国政府加大财政政策刺激消费,都将利好铜价。 2021年,新增产能有效供应有限,同时智利和秘鲁铜矿罢工扰动仍存在,预计2021年铜矿供应维持偏紧态势。长期看,2017-2020年持续的低矿山资本支出,铜矿供给偏紧,同时全球铜矿平均品位呈下行趋势,开采难度加大,铜矿开采成本上升,上述因素均对铜价形成支撑。 短期供给方面,2021年全球新增的铜矿主要包括印尼Grasberg地采、刚果(金)卡莫阿一期、Tmok、华钢矿业等几个项目,且投产时间多在下半年,对当年有效供给较为有限。同时,智利和秘鲁铜矿罢工的影响在持续,预计2021年铜矿供应维持偏紧态势。 长期供给方面,铜矿产能增速与铜矿企业资本支出一般存在2~4年滞后,自2012年以来,铜价持续下行4年,铜矿资本投入也陷入低迷期,资本支出影响矿山建设,导致铜矿增速在2017-2019年持续下滑。2017年以来,铜价虽有反弹,矿山资本支出增加,但增量不明显。2017-2019年持续的低矿山资本支出,同时疫情导致部分在建铜矿项目建设暂缓,部分长投入周期铜矿建设延后,预计2020-2024年全球铜矿供应增速下滑。 同时,长期与短期因素导致铜矿冶炼加工费持续下行创十年新低,2021年长单冶炼加工费TC(RC)下降到59.5美元/吨(5.95美分/磅),也反映出矿端供应偏紧。

另外,自1990年至今,全球铜矿平均品位在持续下行,部分铜矿从露天开采转到地下开采,开采成本上升,也利好于铜价上涨。 需求方面,随着步入后疫情时期,全球经济逐步复苏,铜需求也在复苏。另外,新能源汽车、光伏、风电等行业的高速发展将导致市场对铜需求旺盛。 需求方面,随着疫苗接种进度加快,全球经济的复苏对铜需求拉动确定性高,短期内将拉动铜消费。 铜由于优异的导电性和散热等性质,可广泛应用于新能源汽车、光伏、风电等领域,在环保趋严以及政策促进的背景下,新能源汽车、光伏、风电等行业进入高速发展时期,全球市场对铜需求或将旺盛。其中2021年中国新能源(4.380, 0.11, 2.58%)汽车对铜的需求就将超过30万吨,新能源等领域将成为中国铜消费的主要增长点。预计未来下游行业对铜需求增长,2021-2024年铜供需缺口仍将存在。 短期内,铜库存仍将保持低位,全球铜供需缺口或将持续扩大。 自2020年下半年以来,随全球经济逐渐复苏,全球进入被动去库存阶段,海外铜库存在下游消费带动下持续去化,截至2021年2月13日三大交易所铜库存仅有21.1万吨,处于近10年历史低位。短期内,全球铜市场供需仍将保持紧平衡,全球铜显性库存处于历史地位,全球铜供需缺口或将持续扩大,铜价具有支撑且具有弹性。 |

|

|  |

|

微信:

微信: QQ:

QQ: