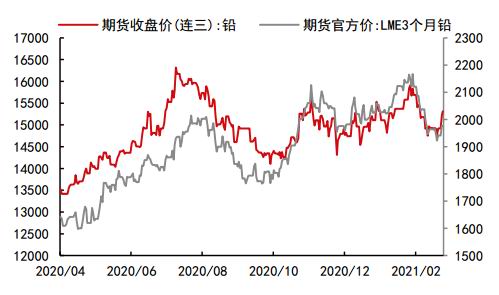

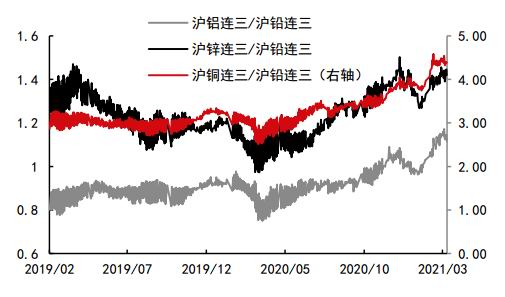

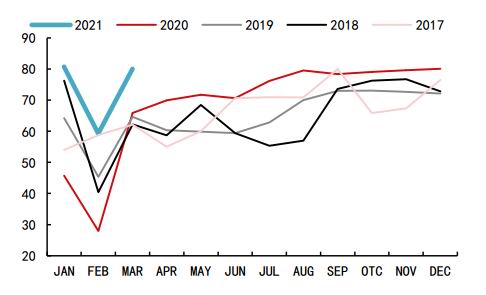

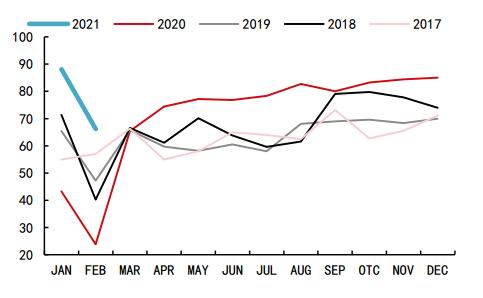

报告要点 宏观对铅市场的影响有所趋弱,铅价回归基本面主导为主。二季度上半段,原料矿端偏紧支撑,或难敌消费季节性走弱的冲击,铅价偏向于震荡偏弱态势;二季度下半段,电池企业冲刺年中财报,有望带动原料补库需求的阶段性回升,对铅价形成一定支撑。整体来看,二季度铅价或维持震荡格局,运行重心可能下移。建议趋势性操作把握逢高沽空机会为主,产业链企业适当关注卖出套保机会。 摘要: 二季度上半段,原料支撑或难敌消费季节性走弱的冲击,铅价偏向于震荡偏弱态势;二季度下半段,电池企业冲刺年中财报,有望带动原料补库需求的阶段性回升,对铅价形成一定支撑。核心逻辑在于: 其一,铅矿原料供应将延续偏紧态势,铅矿加工费或缓慢下调。矿加工费和白银价格对原生铅开工存支撑,但需关注矿端可能存在阶段性保障不足的压力。 其二,4月份国内原生铅冶炼企业将季节性集中检修,不过,新产能的投放,以及较高冶炼利润的提振下,二季度原生铅冶炼产出环比和同比有望温和增长。 其三,一季度再生铅开工同比偏高,二季度将延续提升的趋势。环保整改的影响仍在主要地区间切换,但限制幅度趋弱。预计二季度再生铅产出将进一步释放增加,但低利润以及一季度的高基数,或限制产出增长空间。 其四,“就地过年”政策下,一季度初端电池开工高于往年同期,但电池成品高库存态势显现。3月末-5月中,终端消费切入淡季,将限制下游对原料铅的刚性补库需求,电池产品可能面临促销压力,对原料铅价格形成不利传导。5月中-6月份,大型电池企业冲刺年中业绩,开工提升下有望带动原料补库需求的阶段性回升。 其五,一季度国内铅锭库存抬升至历史新高。二季度上半段,国内铅供需格局将进一步趋弱,且炼厂库存或转移至社会库存,故国内铅锭库存将再度攀高。二季度下半段,随着下游补库需求的回升,铅锭库存有望有所回落。国内铅锭高库存将成为常态。 操作建议:(1)铅以逢高沽空为主;(2)跨品种套利中可选择铅作为空头配置 风险因素:(1)铅消费明显回暖;(2)铅供应端大幅收缩 一、一季度铅市场回顾:区间震荡为主,表现弱于板块 一季度铅价的节奏切换较快,但其波动幅度相对有限,内外铅价均呈现区间震荡的态势为主。相对于有色板块铝、铜、锌等品种,1月份铅价逆势回升,但2-3月份铅价表现再度明显弱于有色其它品种。 1月份,铅价重心不断上移,主要是国内供需错配所推动。就地过年政策鼓励下,大中型电池企业减停产幅度低于往年,并于1月份提前进行充分的原料补库。叠加疫情和原料供应的限制,中小型再生铅企业提前停产停工。但沪铅(15135, -165.00, -1.08%)价格受阻于20年11月的高点,之后随着下游补库需求的基本完成,铅价迅速走低。同时,海外旺季驱动已提前透支,新驱动未接力下,伦铅主要在1960-2085美金的范围内波动。 2月份,宏观利好提振有色板块,带动铅价上涨。2月5日,拜登提出1.9万亿美金刺激,对有色板块形成明显提振,内外铅价也企稳走高。中国春节期间,外盘金属强势上涨,节后沪铅也进一步跟涨。至2月下旬,内外铅价分别走高至16135元/吨和2185美金/吨,均有效突破了2020年11月的高点。 2月末-3月中,随着美国十年期国债收益率的攀升,宏观情绪迅速切换,加上节后国内铅供需偏弱,铅锭库存持续累积,以及海外铅大幅交仓累库,内外铅价双双下行。且伦铅期价回落至近1900美金一线。3月中下旬,内外铅价才开始弱势企稳。 图表1:一季度铅价震荡为主 单位:元/吨,美元/吨

资料来源:Wind 中信期货研究部 图表2:相对于板块,1月沪铅逆势回升,2-3月明显偏弱

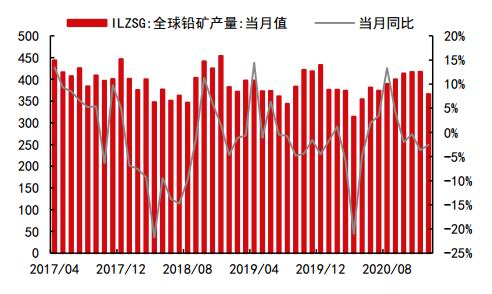

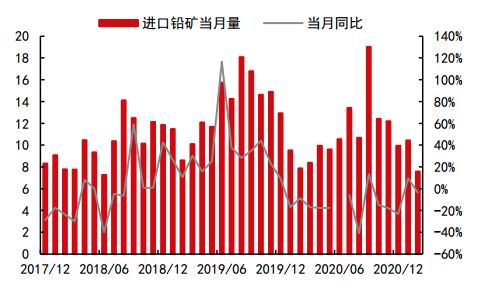

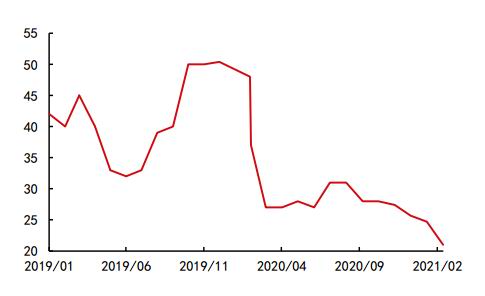

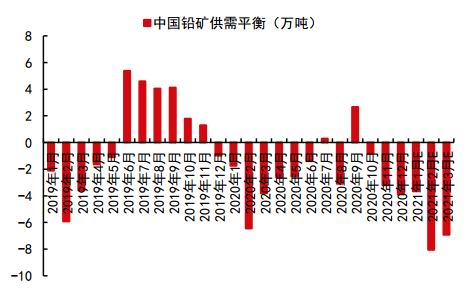

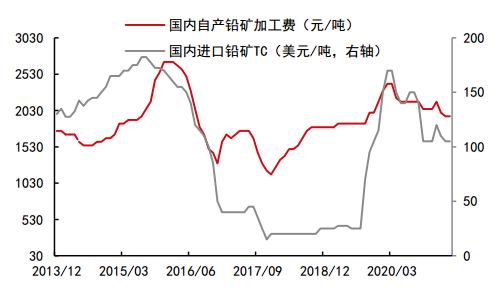

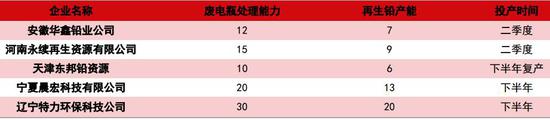

资料来源:Wind 中信期货研究部 二、二季度铅市场观点和核心逻辑 对于二季度铅市场,我们偏向于分为两个阶段。二季度上半段,原料支撑或难敌消费季节性走弱的冲击,铅价偏向于震荡偏弱态势;二季度下半段,电池企业冲刺年中财报,有望带动原料补库需求的阶段性回升,对铅价形成一定支撑。核心逻辑在于: 其一,铅矿原料供应将延续偏紧态势,铅矿加工费或缓慢下调。矿加工费和白银价格对原生铅开工存支撑,但需关注矿端可能存在阶段性保障不足的压力。 其二,4月份国内原生铅冶炼企业将季节性集中检修,不过,新产能的投放,以及较高冶炼利润的提振下,二季度原生铅冶炼产出环比和同比有望温和增长。 其三,在一季度再生铅开工高于往年同期的基数上,二季度将延续提升的趋势。环保整改的影响仍在主要地区间切换,但限制幅度趋弱。在高产能背景下,叠加二季度至下半年仍有产能投放计划,中长期产出仍主要取决于废电瓶的保障表现,短中期冶炼利润的影响较为直接。预计二季度再生铅产出将进一步释放增加,但低利润以及一季度的高基数,或限制产出增长空间。 其四,就地过年”政策下,一季度初端电池开工高于往年同期,但国内铅终端驱动偏中性,电池企业成品高库存态势显现。3月末-5月中,终端消费将切入季节性淡季,一方面限制了下游对原料铅的刚性补库需求;另一方面,电池成品库存将进一步累积,电池产品可能面临促销压力,对原料铅价格形成不利传导。5月中-6月份,大型电池企业冲刺年中业绩,开工提升下有望带动原料补库需求的阶段性回升。 其五,一季度国内铅锭库存抬升至历史新高,一季度末下游接仓单补库,带动铅锭库存的暂时缓解。但二季度尤其是上半段,国内铅供需格局将进一步趋弱,且炼厂库存或转移至社会库存,故国内铅锭库存将再度攀高。二季度下半段,随着下游补库需求的回升,铅锭库存有望有所回落。国内铅锭高库存将成为常态。 三、Q1铅矿供应小幅收紧,Q2铅矿仍延续偏紧态势 根据国际铅锌小组数据,2020年全球铅矿累计产量为457.05万吨,较2019年下降了1.9%,即8.7万吨。受疫情影响,2020年3-5月份全球铅矿供应大幅萎缩。之后疫情的干扰逐步退出,从去年6月份开始,铅矿供应逐渐回归。但2020年四季度,全球铅矿供应恢复表现再度低于预期。据ILZSG数据,2020年四季度全球铅矿产出量为123.25万吨,季度环比增加了6.93万吨,但同比下降了4.15万吨。主要为供应端再度受干扰,比如玻利维亚San Cristobal铅锌矿于8月份因疫情再次停产。今年一季度以来,海外铅矿供应恢复趋势仍缓慢,而新产能的主要投放需等待至下半年。主要为供应端仍存在一定的干扰,秘鲁国内封锁、货车运输罢工等,对其矿料运输形成了部分限制。 同时,铅锌矿基本为伴生矿,与锌矿类似,一季度国内铅矿生产处于季节性淡季中,主要为天气和春节因素的影响。3月份部分矿山生产恢复,但全面复产需等待至4-5月份。内蒙能耗双控,目前对当地铅锌矿山产生小幅影响,且需关注后期内蒙古中小型矿山复产后推的可能。 进口方面,据海关总署数据,1-2月中国铅矿进口量为18.0实物万吨,较去年同期增长3.6%。从后期来看,一方面,二季度国内矿山生产仍在恢复中,对进口量依赖度提升;另一方面,进口矿相对于国内矿仍多处于亏损状态中,且海外供应回升节奏相对温和。因此,3月份-二季度铅矿进口量有望抬升,但增幅或有限。 与此同时,国内铅炼厂原料库存水平偏低。今年春节前,炼厂原料冬储备库不到一个月,低于往年水平。经过春节消耗后,2月份进一步下降至略高于20天,已处于历史较低水平。故春节后原生铅炼厂原料补库需求明显提升。 综上,一季度铅矿供应呈现小幅收紧态势,同时,国内铅矿加工费也逐渐下调。至3-4月份,国内铅矿自产矿月度加工费为1800-2100元/吨,进口矿月度加工费为90-120美元/干吨,较1月份的高点分别降低了200元/吨和15美元/吨,不过铅矿加工费尚处于偏高水平。对于二季度,供需将双双回升,但供应的回升节奏或难以匹配需求的增幅,因此,铅矿供应偏紧态势预计尚难以扭转,尤其是4月份铅矿供应仍相对紧缺,预计年中左右才有望开始缓慢缓解。 图表3:全球铅矿产出恢复节奏低于预期 单位:千吨

资料来源:ILZSG 中信期货研究部 图表4:Q2国内铅矿产出才逐渐回升 单位:万吨

资料来源:SMM 中信期货研究部 图表5:1-2月铅矿进口量同比小幅增长 单位:实物万吨

资料来源:海关总署 中信期货研究部 图表6:国内炼厂铅矿库存水平处于历史低位 单位:天数

资料来源:SMM 中信期货研究部 图表7:国内铅矿供应仍处于短缺格局中

资料来源:SMM 中信期货研究部 图表8:Q1铅矿加工费高位回调

资料来源:SMM 中信期货研究部 四、国内原生铅开工同比上升,Q2产出或前低后高 在2020年四季度原生铅产出高基数的形势下,1-2月国内原生铅产出环比走低,主要为春节临近,中小型炼厂扩大检修计划。不过相较于历史的春节月,今年部分大中型原生铅炼厂并未限产,或部分限产企业于春节后较块恢复生产。3月份,随着炼厂检修结束,多数回归正常生产,原生铅产出环比快速走高。据SMM数据,一季度原生铅冶炼产出量预计为80万吨,较去年一季度同比增长12.6%,较2019年一季度也增长了5.7%。 二季度原生铅产出同比和环比有望呈现增长趋势。一方面,尽管铅矿加工费小幅下调,但仍处于相对高位;加上白银价格维持高位波动。因此,铅矿加工费以及副产品利润相对可观,对炼厂生产意愿的支撑较强。第二方面,3月份湖南福嘉(产能5万吨)已经投产,预计二季度有望逐渐达产。不过,由于4-5月下游处于淡季,加上目前原生铅炼厂原料库存偏低,个别炼厂原料保障性有所欠缺,故4-5月份部分原生铅炼厂将计划年度检修,包括了西部矿业、豫光金铅、驰宏锌锗、青海西豫、赤峰上京等企业将进行检修停产,预计影响量为2万吨以上。而5-6月份原生铅冶炼生产将再度走高。二季度原生铅冶炼产出或温和走高,预计产出为85万吨左右,环比增加约5万吨,较去年二季度也将提高5.5万吨上下。 图表9:国内原生铅产出同比维持增长趋势 单位:万吨

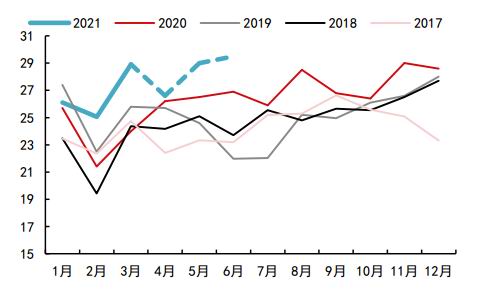

资料来源:SMM 中信期货研究部 图表10:2021年国内原生铅产出有望持续释放增加

资料来源:SMM 中信期货研究部 图表11:国内原生铅产能持续收缩后,2021年有望回升

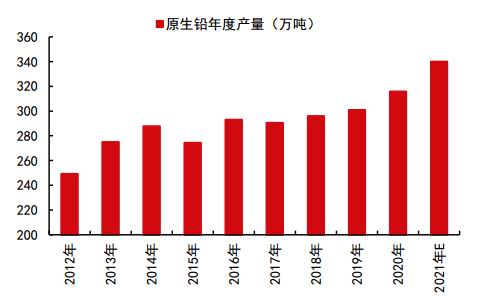

资料来源:安泰科 中信期货研究部 图表12:白银价格仍维持高位波动

资料来源:Wind 中信期货研究部 五、Q1再生铅开工同比偏高,Q2有望进一步温和提升 今年1-2月份,再生铅开工呈现分化态势。一方面,中小型再生铅减停产现象较明显。主要为贵州地区环保整改影响,以及1月份河北疫情下,受制于废电瓶原料运输,多数北方再生铅炼厂提前停产过年。另一方面,2020年下半年投放的再生铅新产能较为集中,主要为安徽、江苏地区的新产能,在春节期间多维持正常生产。两者对冲之下,1-2月再生铅开工仍偏高于往年同期水平。且今年春节后,部分再生铅的开工恢复也提早于往年。尽管“两会”期间,3月上半月河北、河南等部分中小型再生铅炼厂出现了暂停,但影响时间和影响量相对有限。 对于二季度,冶炼利润阶段性偏低的情形仍可能存在,从而可能对再生铅开工形成一定的限制,导致再生铅开工的回升空间或有所受限。但由于国内再生铅产能基数的大幅提高,一方面,2020年四季度投放的产能的不断释放,包括了安徽天畅、重庆春兴、超威、骆驼安徽等产能。另一方面,尽管今年一季度再生铅新产能投放暂缓,但二季度之后新产能将重启投放趋势。其中二季度包括了安徽华鑫、河南永续;下半年包括了辽宁特力、东邦、宁夏晨宏等。故中长期再生铅产能增长空间仍然较大。因此,中长期再生铅的开工将更多取决于废电瓶原料的保障的程度,短中期则受到其冶炼利润水平的影响,再生铅供应弹性较大。此外,环保因素对于国内再生铅开工存在阶段性的限制,目前贵州地区持续整改,开工率十分低。经过前几年的严厉整改后,国内环保影响或可能在主要再生铅产区间切换,但整体影响程度已趋弱。 2020年1-4月再生铅产出基数较低,故今年同期产出有望大幅提高。再生铅开工将延续提升趋势,但在一季度偏高的基数下,环比进一步上调的空间将相对温和。我们预计二季度再生铅产量为86万吨,环比增量为8万余吨。 图表13:Q1再生铅产出同比大幅提升,Q2环比增幅或放缓 单位:万吨

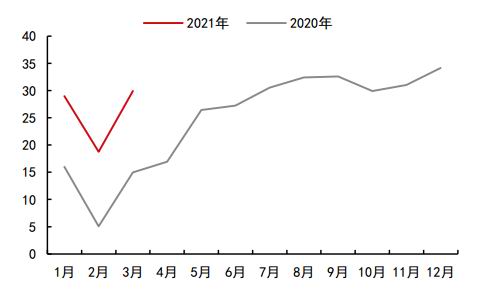

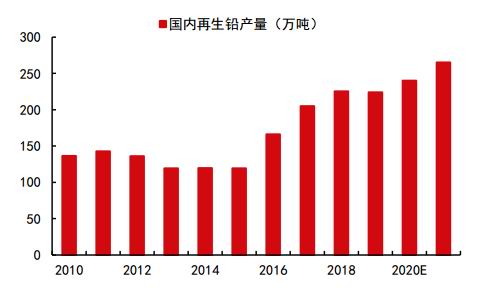

资料来源:我的有色网 中信期货研究部 图表14:2021年国内再生铅产量将继续提升

资料来源:统计局 中信期货研究部 图表15:Q1再生铅对原生铅的贴水幅度处于区间波动中

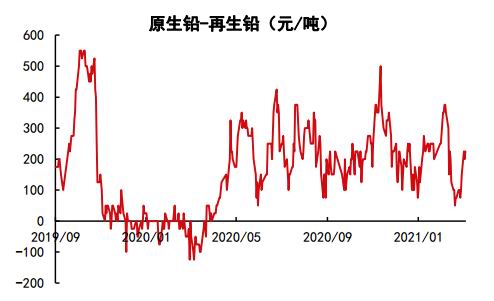

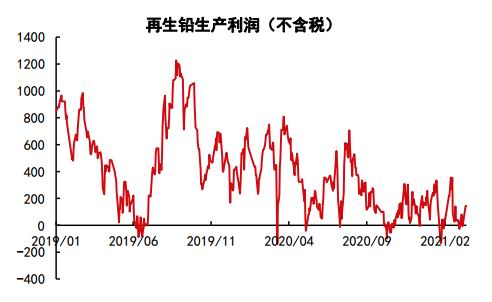

资料来源:Wind 中信期货研究部 图表16:Q1再生铅冶炼利润处于相对低位 单位:元/吨

资料来源:Wind 中信期货研究部 图表17:2021年国内再生铅计划投放的新产能 单位:万吨

资料来源:我的有色网 中信期货研究部 六、消费季节性切换,二季度消费或前低后高 1.春节前下游提前透支补库,二季度补库需求难乐观 “就地过年”政策导向下,今年春节期间大中型铅蓄电池企业减停工时间相对较短。春节前,并集中于1月份的时间段,电池企业提前对原料铅锭进行充分补库。原料补库需求提前透支,故春节后一直持续至3月初,下游电池企业的原料补库需求偏低,之后才缓慢回升。 从电池企业的开工季节性表现来看,3月份阶段性恢复生产后,3月末-5月上半段将呈现季节性淡季特征。目前来看,冶炼厂铅产品出库表现偏弱,铅现货销售也趋于清淡,同比来看,消费季节性淡季特征或相对凸显。由于终端消费淡季的切入,一方面限制了后期下游的原料刚性补库需求;另一方面,现阶段电池企业成品库存已偏高,淡季下成品将进一步累积,故电池产品可能面临促销压力,对原料价格形成不利传导。二季度下半段,大型电池企业一般会冲刺年中业绩报告,故电池企业开工将回升,从而将带动原料的补库需求的增加。 图表18:2020年国内铅蓄电池产出增长12.6%,2021年增速预计将放缓

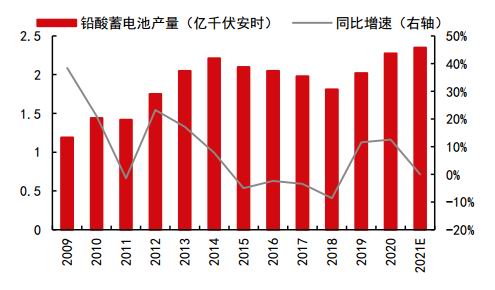

资料来源:Wind 中信期货研究部 图表19:一季度铅蓄电池开工同比偏高

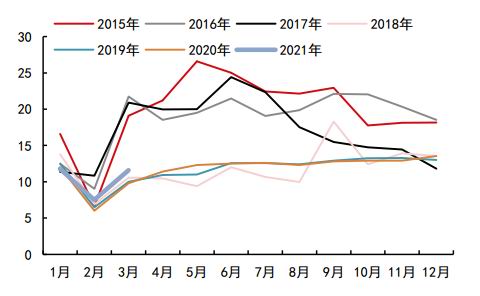

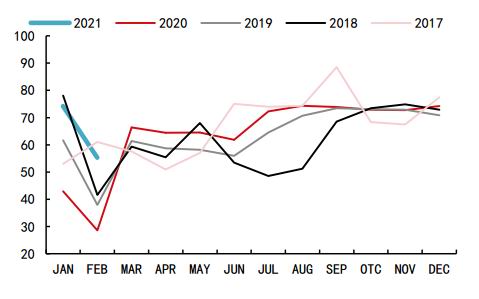

资料来源:SMM 中信期货研究部 图表20:起动型电池开工同比明显偏高 单位:%

资料来源:SMM 中信期货研究部 图表21:动力型电池开工同比略高 单位:%

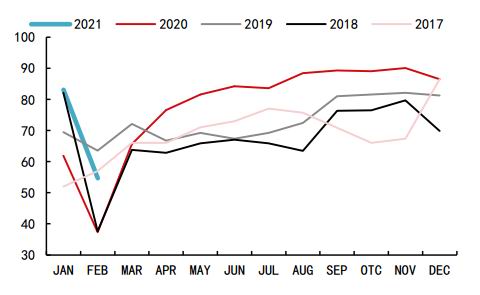

资料来源:SMM 中信期货研究部 图表22:固定型电池开工同比也略高 单位:%

资料来源:SMM 中信期货研究部 图表23:国内电池成品库存再度抬升至高位 单位:天

资料来源:SMM 中信期货研究部 2.终端消费驱动存差异,整体动能不强 从终端消费驱动来看,存在一定的差异。 汽车行业,今年一季度汽车产销态势延续复苏态势。1-2月份国内汽车产量和销量分别为389.0、398.8万辆,去年基数较低,故同比增幅明显。与此同时,相比19年1-2月,也分别增长了2.8%、3.0%。2021年国内将开展新一轮汽车下乡和以旧换新。政策导向下,预计将推动今年后期国内汽车产销量的持续上升。但需要注意的几点,其一,基于2020年2-4季度汽车产量的高基数,预计今年后期的增长将相对温和。其二,全球和国内新能源汽车发展节奏将进一步加快,预计2021年新能源汽车销量占国内汽车总销量的比例将提高至近7%左右。因此,新能源汽车对传统汽车的挤占替代效应不断深化,同时也挤占了部分汽车起动型电池的新增需求。其三,二季度持续至7月份左右,为国内汽车起动电池新增需求和更新需求的淡季,故对原料铅的需求将呈现季节性偏弱的态势。 电动自行车方面,2020年疫情后出行习惯的部分改变;叠加19年4月1日电动自行车开始实施新国标后,于2020年8月1日福建、贵州、江西等地区的过渡期结束。从而带动了去年国内二三季度电动自行车产销量的明显回暖。但上述推动后,部分提前透支了后期的需求。自去年四季度开始,电动自行车产销形势迅速转弱。今年一季度,电动自行车的产销也延续趋弱的态势。预计二季度产销态势仍难改观。 同时,电动自行车电池自去年8月份过度期结束后,多数地区电动自行车电池已逐步转为小电池生产,而小电池电瓶重量下降,将减少对铅原料的使用量。此外,电动自行车中锂电池的替代持续上升,据安泰科了解,2020年在售产品中,锂电池电动自行车的销售比例有望超过25%,相较于2017年的不到10%,占比提升明显。可见,尽管铅蓄电池成本低于锂电池,但该因素的影响趋弱。 电池出口方面,海外汽车行业缓慢复苏,包括储能需求的增长,继续带动中国汽车电池和储能电池出口表现。2020年年末,中国电池出口增长态势良好,且一季度出口也延续强劲态势。今年1-2月铅酸蓄电池累计出口量达到0.31亿个,较去年同期大幅增长46.9%,较19年同期也提高了29%。其中2月出口数量为0.15亿个,春节因素的影响十分有限。同时,1-2月的出口中,起动型电池的出口增长更为显著。基于海外经济的复苏预期,二季度电池出口有望延续增长趋势。不过,中长期来看,需关注东南亚产能恢复后,对中国出口的挤占影响。此外,短期海运成本偏高,以及海运偏紧的压力,对出口也有一定的限制,预计缓解还需一段时间。 总的来看,二季度终端消费驱动存在一定的差异,汽车起动电池和出口同比增长仍具有持续性;但由于高基数,电动自行车产销同比或回落。同时,4、5月份电池新增需求和置换需求将季节性走弱,在终端驱动温和的背景下,今年季节性淡季特征将显现。因此,二季度国内消费从季节性和同比表现来看,表现或偏中性。 图表24:Q1以来国内汽车产销延续复苏态势 单位:万辆

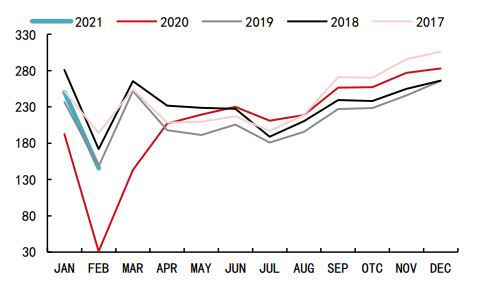

资料来源:Wind 中信期货研究部 图表25:汽车保有量维持增长趋势

资料来源:中汽协 中信期货研究部 图表26:今年中国新能源汽车销量将加速增长 单位:万辆

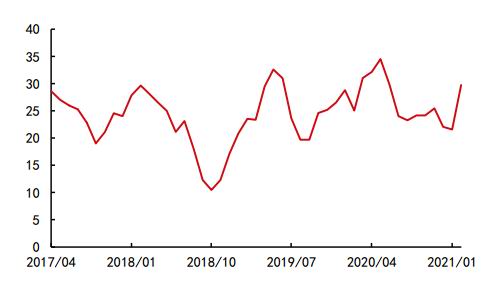

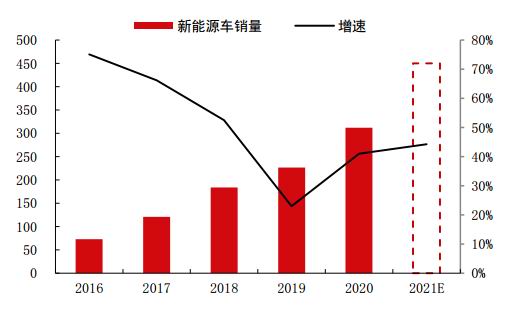

资料来源:EV Sales 中信期货研究部 图表27:今年全球新能源汽车销量将持续上升 单位:万辆

资料来源:EV Sales 中信期货研究部 图表28:2020年Q4开始电动自行车当月同比增速从正转负

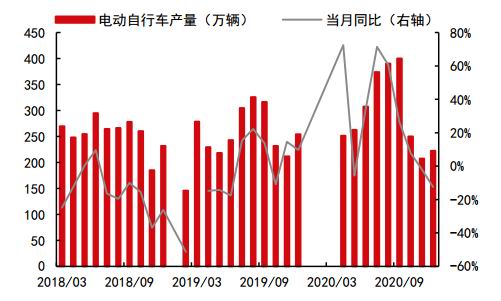

资料来源:Wind 中信期货研究部 图表29:电动自行车铅蓄电池和锂电池的分布

资料来源:安泰科 中信期货研究部 图表30:1-2月国内铅蓄电池出口强势增长

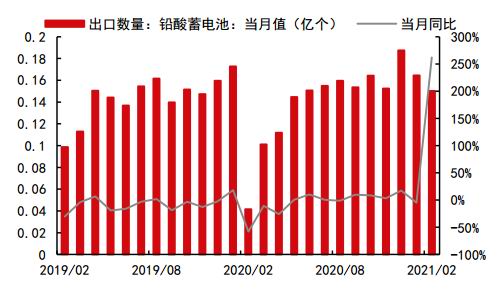

资料来源:海关总署 中信期货研究部 图表31:美国汽车销量缓慢修复中 单位:百万辆

资料来源:Bloomberg 中信期货研究部 图表32:1-2月欧洲汽车销量同比负增长仍明显

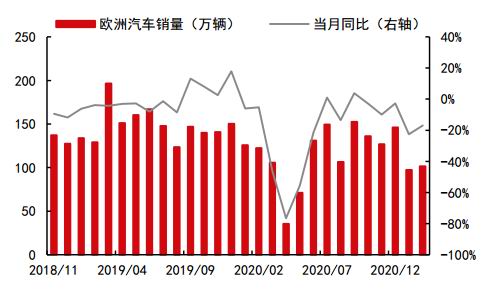

资料来源:Bloomberg 中信期货研究部 图表33:海外制造业PMI持续攀升

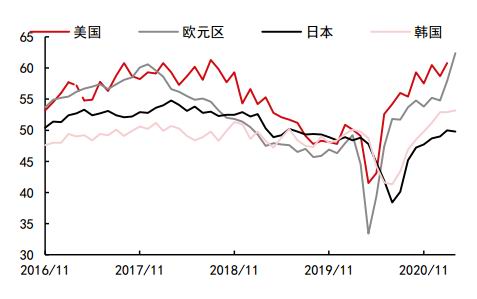

资料来源:Wind 中信期货研究部 七、国内铅锭库存重心抬升,高库存压力难减 一季度国内铅锭社会库存先降后升。1月份,春节前电池企业原料集中补库,带动铅锭库存的明显下降。随着电池企业补库结束,2月中旬,国内铅锭社会库存开始再度累积。加上春节后下游补库持续偏低,以及炼厂库存的转移,节后国内社会库存持续攀升,至3月中旬达到6万多吨的水平,创出新高水平。之后,下游接仓单补库,推动国内铅锭库存的高位回落。因此,一季度国内铅锭库存处于相对高位,从同比和环比来看,整体重心不断抬升。同时,一季度国内铅现货报价对期货主力多呈现贴水态势,沪铅期货近月端也基本维持小Contango结构,显示了高库存对现货端和近月端的压制。 对于二季度,上半段下游消费正值淡季,下游补库需求将放缓,同时,部分原生铅企业也季节性集中检修,但再生铅开工的提高,将对冲原生铅开工的阶段性走低。因此,炼厂库存有望转移至社会库存,故国内铅锭库存将再度攀高。二季度下半段,大型电池企业将冲刺半年报业绩,开工的抬升将带动原料补库需求的增加,与此同时,原生铅和再生铅开工也将走高,故国内铅锭库存有望去化,但去化幅度有限。因此,国内铅锭将维持高库存的常态。 海外铅库存方面,一季度LME铅库存也呈现了先去化后增加的过程,整体LME铅库存高位波动。2021年海外铅消费存改善预期,但2-3月消费也季节性趋缓。叠加LME铅近月端Contango结构的扩大,也意味着供需格局的阶段性转弱,现货端压力有所抬升。今年后期,海外铅供需有望双双增长,整体库存变动预期暂不十分明显。 图表34:一季度国内铅锭库存整体重心抬升

资料来源:我的有色网 中信期货研究部 图表35:一季度国内铅现货对期货主力多呈现贴水态势

资料来源:SMM 中信期货研究部 图表36:下半年LME铅库存大幅抬升 单位:吨

资料来源:Wind 中信期货研究部 图表37:LME铅升贴水(0-3)下扩 单位:美元/吨

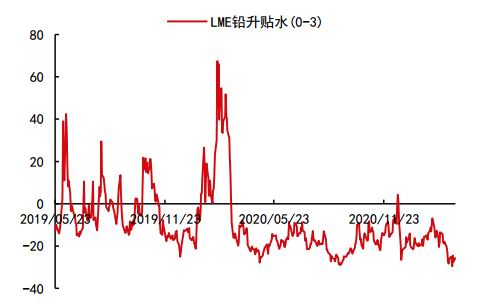

资料来源:Wind 中信期货研究部 中信期货 郑琼香 覃静 沈照明 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);