观点: 05合约在库存高与消费弱两重压力下,难有反弹空间,期现价格或保持弱势为主。由于旧果季苹果(5807, -7.00, -0.12%)价格会影响新果季苹果的开秤价格,后期仍需要关注现阶段期现货价格走势。 当前市场主要交易重心集中在10合约上,主要的逻辑仍是倒春寒天气的影响。春节后首先经历了一轮天气炒作,但因苹果花尚未开叠加气温回升,市场预期落空期价急跌,看似呈现行情遥看近却无的情况。实则不然,一是近期价格急跌或为二轮天气炒作铺垫温床,二是当前正值苹果开花期,再度提供了炒作契机。由此来看,当前10月合约下方空间所余不多,做空风险增加,更倾向于观望为主,激进者可选择偏多思路对待。 一、行情回顾 上周苹果期货完成了主力合约更换,也完成了2020-21果季与2021-22果季期货合约的接棒更替,市场交易重心顺利转移至新合约与天气炒作热点上。由于近期温度保持平稳偏高,市场对天气引发的行情期望急剧降低,主力10合约也自7144的阶段高点回落并触及5677的低点,下跌1467点用不到10个工作日。而05合约则是在众望所归的现货价格下滑的情况下,有了稍微起色,期价自4916反弹至5298,上涨仅382点。 图1:AP2105合约走势图 单位:元/吨

资料来源:文华财经,长安期货 图2:AP2110合约走势图 单位:元/吨

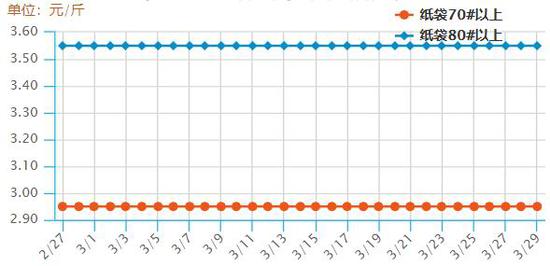

资料来源:文华财经,长安期货 二、基本面分析 1.期价回归,正值花期仍不排除天气炒作 对于新果季合约,当前供需难有定论,市场关注点仍在天气。3月份随着温度升高,倒春寒天气预期逐步落空,10月合约价格自7000以上高位急跌至6000以下,与05合约5200的位置仅余800点。从中国气象局公布的近期的天气情况与温度来看,最高气温与最低气温同时均高于近年平均气温,基本看不出会发生天气灾害。一般情况下,发生倒春寒灾害天气的时间点在苹果进入花期以后,约在4月份是多发时期,因此,仍不能完全排除发生天气灾害的可能。同时,进入花期之前,天气炒作推动期价回升至7000上方,但近期快速回落,或正在酝酿正值花期的天气降温炒作的温床。 此外,除天气之外,当前果季的苹果价格仍对新果季苹果开秤价格产生影响。因此当前苹果期现货价格仍需做重点关注。 图3:烟台近期天气预期

资料来源:中国气象网,长安期货 图4:延安近期天气预期

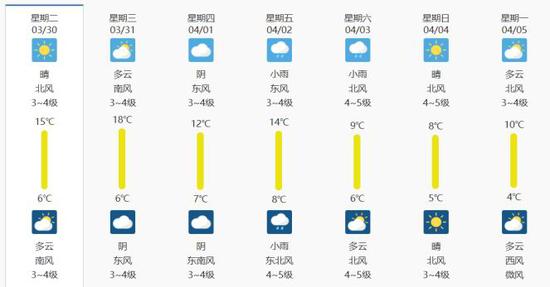

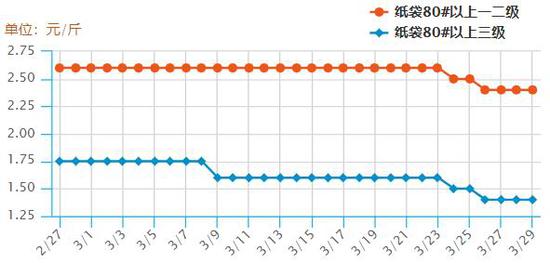

资料来源:中国气象网,长安期货 2.果农顺价销售&客商亏本走货,现货下跌期货难反转 去年10月以来,05合约自8614的高点回落至4916的历史低点,跌幅42.9%,伴随着期货价格跌跌不休抄底情绪逐步升温,但越抄越跌的情况下,最主要的原因在于市场挺价情绪依旧,供应端变动幅度不大。也因此,将现货价格回落作为期货价格反弹的主要参照。迫于销售时间缩短以及庞大的库存货量在手,果农开启顺价销售模式。中果网显示,上周山东栖霞苹果价格结束挺价状态出现回落,其中纸袋80#以上一二级价格自2.6元/斤回落至2.4元/斤,纸袋80#以上三级1.6元/斤回落至1.4元/斤。05合约也自4916的历史低点反弹至5300附近,涨幅7.81%,但反弹幅度十分有限,与跌幅相比收效甚微。降价销售并未引导走货速度变快,一方面客商自存货源多导致调果农货需求大幅降低,另一方面在于贸易商虽然高价收购低价出售,但市场走货进度慢进一步降低其调货积极性,后期产区价格继续回落的可能性依旧较大,仍是不利于05合约持续反弹。新果季的开秤价格或因此蒙阴。 图5:山东栖霞80#一二级苹果价格 单位:元/斤

资料来源:中果网,长安期货 图6:洛川80#以上苹果价格走势 单位:元/斤

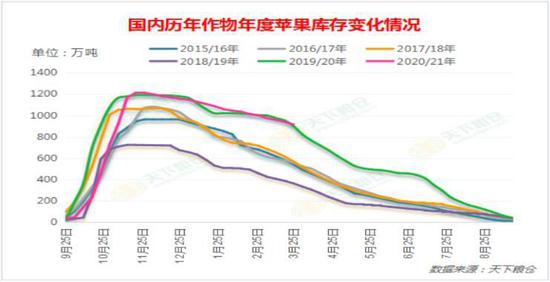

资料来源:wind,长安期货 3.替代分流明显,库存再添压力 从销区看,当前市场到货数量不一,西南市场到货量有所增加,主要是以客商自存货为主,市场走货仍旧偏慢,销量不及往年同期。这一方面印证了对果农货采购积极性不高,另一方面柑橘类价格同比降低,对苹果走货量也存在一定冲击。此外,清明节走货一般主要以苹果、梨与香蕉为主,随着各类水果种类与数量的不断增加,苹果走货量被分流,难以走货。也因此,苹果库存压力仍然没有改变。 天下粮仓数据显示,截至3月24日当周,全国冷库苹果库存量916.7万吨,周环比减少22.38万吨,降幅2.38%,月环比降低83万吨,而同比增加16.86万吨,增幅1.87%,库容使用率63.22%,周环比降低1.54%,同比降低6%。当前全国库存量绝对值略高于去年同期,且从降库速度来看,仍慢于去年同期,且远低于近年同期。当前市场寄希望于清明节走货,但从产区果农走货不畅,销区替代品分流与客商亏本销售的情况来看,库存压力依旧较大,清明节走货或不容乐观。 图7:国内苹果库存年度对比 单位:万吨

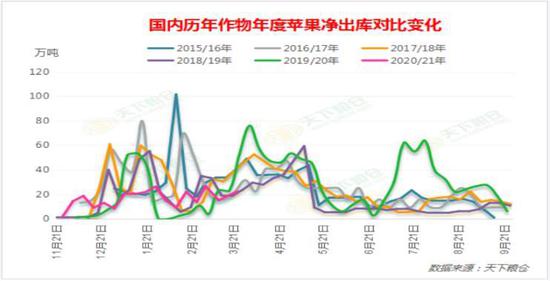

资料来源:天下粮仓,长安期货 图8:国内历年苹果净出库对比变化 单位:万吨

资料来源:天下粮仓,长安期货 4.2019-20果季苹果期货交割均价一降再降 期货交割环节一般能反应可交割苹果交割库公允的市场价格情况。自2020年10月份以来,2019-20果季苹果下树收购热火朝天推升期现货价格水涨船高,苹果交割均价也出现了10-11月短暂回升的情况,高点出现在11月份,为7043元/吨。但随着供强需弱的基本面逻辑逐步清晰,期现货价格开启一降再降模式,3月截至30日交割均价回落至5169元/吨,基本与05合约持平,短期或能够为05合约价格提供一定支撑。但对于5月来说,虽有清明节与五一节两个销售小高峰的利好,在水果行情普遍回落的情况下,市场预期不宜过分乐观,且当前果农以降价销售、客商以低于成本价的价格走货,现货羸弱的背景下05合约反弹高度有限。 图9:国内苹果库存年度对比 单位:万吨

资料来源:天下粮仓,长安期货 二、小结与展望 05合约在库存高与消费弱两重压力下,难有反弹空间,期现价格或保持弱势为主。由于旧果季苹果价格会影响新果季苹果的开秤价格,后期仍需要关注现阶段期现货价格走势。 当前市场主要交易重心集中在10合约上,主要的逻辑仍是倒春寒天气的影响。春节后首先经历了一轮天气炒作,但因苹果花尚未开叠加气温回升,市场预期落空期价急跌,看似呈现行情遥看近却无的情况。实则不然,一是近期价格急跌或为二轮天气炒作铺垫温床,二是当前正值苹果开花期,再度提供了炒作契机。由此来看,当前10月合约下方空间所余不多,做空风险增加,更倾向于观望为主,激进者可选择偏多思路对待。 长安期货 刘琳 |

|

|  |

|

微信:

微信: QQ:

QQ: