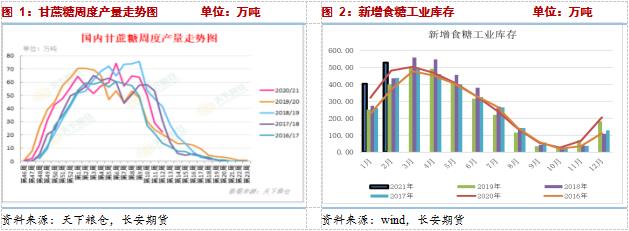

原标题:白糖(5372, -38.00, -0.70%):供需格局逐步转变,中期偏强运行 来源:文华财经 征稿(作者:长安期货 刘琳)--近期欧洲疫情反弹引导油价下跌,叠加印度产量同比大增,原糖价格再度承压下跌, ICE原糖5月合约自16.30美分一线回落,最低触及15.05美分的低点,跌幅约5%。国内而言,郑糖跟随原糖回调,且在1-2月份进口量大幅高于预期的利空下,SR2105合约自5500附近跌至5300附近,价格重心稍有下移,但跌幅有限。当前消费淡季氛围中糖价依旧保持抗跌态势,2月单月销量与产销率恢复至正常水平,且受国内压榨收尾与即将迎来拐点的支撑下,预计糖价以反弹为主。 一、国际市场基本情况 1、印度:产量预期下调,出口短期放缓 截至3约15日印度已经生产2587万吨糖,去年同期2161万吨,其中171家糖厂收榨,去年同期138家。机构预计印度甘蔗产量为3.972亿吨,较此前预估降低261万吨或1%,预估区间为3.585-4.247亿吨。本年度印度出口配额为600万吨,前期国际糖价升至高位之际,糖厂已经签署430万吨糖,出口速度大增,其中220万吨已经发运。但是由于集装箱短缺与运费上涨,叠加近期国际糖价回调,印度出口速度或较前期放缓。 2、巴西:短期出口降低&长期产量预期下调,供应收紧为糖价提供支撑 当前巴西正值新旧榨季交替之际,2020-21榨季尾声甘蔗产量与产糖量同步降低,而2021-22榨季主要产糖区中南部因天气干燥,市场预期甘蔗压榨量或下降3.3%至5.85亿吨,大多糖厂决定推迟压榨保证作物生长时间,也将推迟新榨季开榨时间。农业分析机构Agroconsult预计2020-21榨季中南部产量将从上一榨季的3840万吨降至3580万吨。由于近期港口物流阻塞与新榨季推迟开榨该国糖出口短期遇阻,近几周的出口量或出现降低,市场预计新榨季出口量将下降至300万吨至2650万吨。此外,近期欧洲疫情再度反弹阶段性导致油价大幅波动,但中长期上涨趋势未变,巴西倾向于甘蔗制作乙醇仍存在很大可能,提振糖价。由此来看,短期该国出口降低以及中长期产量降低预期或给予市场一定的支撑。 3、泰国:出口随产量大降,短期变动范围有限 因天气条件不利收割进度缓慢,有机构称2020-21年度甘蔗产量料为6850万吨,较此前预估下降4.7%,预估区间为6150-8650万吨。天气原因或导致该国甘蔗实际产量降低,但预计大幅下修空间有限,当前市场对该国2020-21年度产量预估780万吨左右。出口方面,今年2月出口糖25万吨,同比降低约66%,2020年10月-2021年2月累计出口136万吨,同比降低68%。目前来看,干旱天气影响下当前榨季该国产量变动范围有限,因此出口量或维持低迷状态。 4、机构预估:当前榨季短缺,新榨季以过剩为主 因欧盟、俄罗斯与泰国产量预估及继续下调,当前产量低于需求,全球库存略有收紧,荷兰银行预估2020-21年度供应仍将短缺280万吨,较12月份预测缺口调高250万吨;但认为产量增长超过消费的恢复程度,预计2021-22年度全球食糖供应过剩150万吨。英国Crarnikow贸易公司同样认为2021-22榨季糖产量将出现300万吨过剩。国际贸易商Sucden则认为在经历了连续三年的过剩,当前年度将有少量短缺。 二、国内市场基本情况 1、南方甜菜糖步入榨季尾声,国产糖新增供应压力降低 我国甜菜糖压榨全部结束,农业农村部预期产量较去年同期增加约15万吨至154万吨。南方甘蔗糖第二大产区云南仍在压榨高峰,第一大产区广西进入收榨尾声。截至3月中旬,甘蔗糖累计产量844万吨,同比增加11万吨,增幅1.37%,其中广西产糖619万吨,云南产糖153万吨。后期国产新糖增量将再度降低,对于价格的影响力度也将从产量的角度转移至工业库存方面。2021年2月我国食糖工业库存为529万吨,比去年同期481万吨增加48万吨。由于疫情防控常态化,需求未完全恢复,叠加节后步入消费淡季,市场走量同比降低,国产糖库存整个榨季至今仍保持同比大增态势,仍将压制糖价。3-4月随甘蔗糖收榨,食糖新增工业库存增速与增量将同步放缓,而需求恢复仍需时日,预计将在4月份达到库存高峰。因此,短期库存压力仍存,将对价格形成压制。不过,3-4月份达到库存高峰后,随需求增加库存面临拐点,中期对糖价仍存支撑。

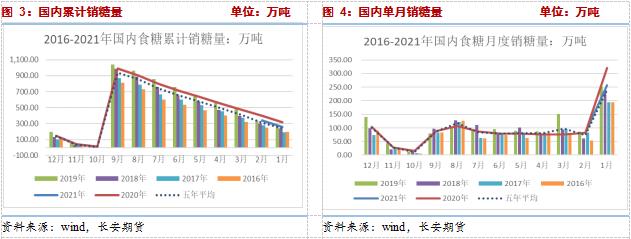

2、2月单月销糖量恢复至正常水平,现货价格坚挺提供支撑 春节过后国内食糖消费即进入淡季,市场交投氛围相对清淡,2月份累计销糖339万吨,同比减少63万吨,减幅15.7%,销糖率39%,同比减少6.5%。但2月单月的销糖量为82万吨,同比持平略增,也高于近5年均值,单月销糖率为39.42%,高于2020年疫情时期的33.8%,也高于2019年正常时期36.6%。由此来看,累计产销率同比偏低是受1月份拖累,2月份单月消费仍好于预期。3月份随处于消费淡季,产销率或高于预期,叠加温度回升,预期消费有好转迹象,糖价存在支撑。 节后刚需补库引导价格止跌反弹,柳糖现货合同价自5330反弹至5490的阶段高点,但淡季需求趋弱引导现货报价回调,截至3月24日柳糖现货合同价回调至5380。现货价格跌至成本线上方,叠加期现货基差回归至-100至100之内形成相互支撑,料期现货价格继续回调空间有限。

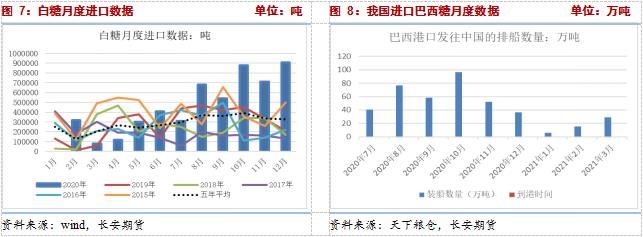

3、食糖进口量或环比降低,糖浆进口存环比缩减预期 海关数据显示,今年1月进口食糖62万吨,2月进口43万吨,1-2月累计进口105万吨,远高于去年同期32万吨,增幅达到224%,为近11年的高点。其中巴西仍为最大的供应国,进口量为88万吨。按照巴西发运至我国的船期为45天来看,1-2月的进口应为2020年11月-2021年1月之间排船发往我国的,其中11月排船量为52万吨,12月排船量为37万吨,1月排船量为6万吨。考虑到,一是2月自巴西的排船量为15万吨,3月截至22日排船量达到29万吨,累计将超过44万吨,并将于3-4月以后抵达,环比1-2月的数量或有降低,但同比2020年3-4月的20万吨仍有成倍增长;二是成本方面,当前巴西配额外进口成本维持在5400上下,较主力05合约稍有升水,基本与柳糖现货合同价持平,进口利润空间有限或限制未来进口,三是由于大豆(5681,-148.00, -2.54%)与糖争夺港口装运位置与物流资源,或导致出口货物缓慢以及到港时间推迟;四是国内进口许可证仍未发放。整体来看,支撑因素多于利空,进口量或不及预期。 另一方面即是糖浆进口量。数据显示,2021年1-2月我国进口7.34万吨,同比持平略减,但仍处高位。由于成本低、使用便利,后期仍存大量进口的可能,其进口量仍需关注。

三、小结与展望 整体来看,当前各大权威机构对2020-21榨季供应短缺、对2021-22榨季过剩的预期较为一致。对于当前榨季来说,短缺将为糖价提供支撑,短期内巴西出口受阻、泰国出口大降与印度出口放缓预期下,全球糖供应短期呈现供应偏紧的情况,由此预计糖价跌幅有限,而主要的利空因素在于疫情与油价的回调。对于国内糖市而言,国产新糖增加的利空将逐步转化为库存去化的利好,虽然消费虽处于淡季,整体产销率表现同比大降态势,但2月单月产销数据基本恢复至正常年份水平,由此来看,国内产销形势或好于预期,叠加进口利润空间缩窄与巴西出口量短期缩减预期支撑,我国进口糖数量中期或偏低。由此来看,国内糖价下方空间有限,中期以偏强运行对待。主要风险因素为原糖大跌与进口量增加高于预期。 作者简介:刘琳,长安期货研究员,西北大学统计学硕士,进入期货市场以来一直专注于苹果(6067, -194.00, -3.10%)、白糖期货研究,对农产品现货市场有系统的了解,善于结合统计学理论基础分析农产品现货产业链,并从基本面信息和政策指导中预测行情走势。 |

|

|  |

|

微信:

微信: QQ:

QQ: