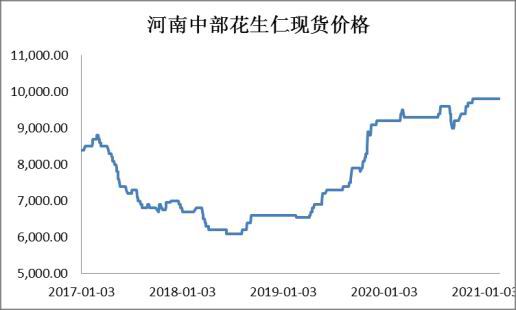

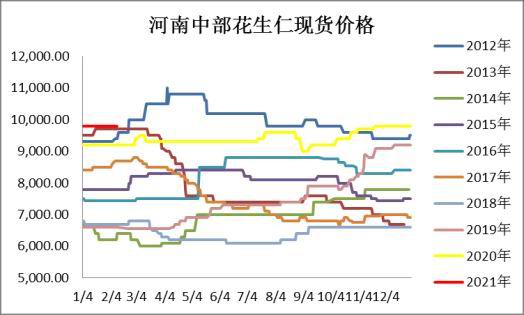

第一部分 前言概要 自2月1日花生期货上市以来,赢得来油脂油料圈及相关市场的关注。自上市第一天挂牌9350元以来,整个2月份花生期货整体震荡上行。上市第一周持仓量和成交量放量,盘面成交波动异常活跃。临近春节,花生受避险情绪影响,价格波动弱化,持仓和成交量下行。年后油脂期货大幅上涨,多数大宗商品在通胀预期下大幅飙涨,花生作为宏观属性偏强的品种,上冲动力较强。直至2月末,花生期价再创上市以来的新高。 花生现货年后在农户惜售情绪下小幅上行,农产品整体的强势也拉动了现货的情绪,但现货涨幅明显不及盘面。需要注意的是,油脂价格上行至高位后波动剧烈,3月或为波动剧烈的时点,预计花生期价也将在3月呈现剧烈波动。 第二部分 基本面分析 (一)现货市场分析 2月初临近春节,花生现货贸易逐渐转至清淡,2月中旬春节后现货贸易虽有重启,但成交热度不佳。整体看,河南和山东主产区油料花生价格在年后小幅上行,较年前涨幅不大,农户惜售情绪较重,出货意愿不强。 20-21年度国内花生总产量1750万吨(USDA口径),较去年产量基本持平无增量。花生仁进口量去年12月增长至4.1万吨,2020年四季度累积到港花生仁6.9万吨,远高于往年同期,到港花生基本为印度花生仁,以及少许非洲旧作花生。需求端来看,食品需求年前备货积极,推动高价花生米价格的上行。油料端受到油厂持续采购,花生压榨量自去年四季度来高于去年同期而仅次于2017年。在当前油厂压榨利润高企的情况下,年后二季度油厂对花生的采购量仍将维持同比高位。因此从中期今年花生增产受阻和短期农户挺价惜售的角度看,花生供应仍然比较有限。从油料米需求角度看,油厂的压榨利润以及开机率偏高也将较为支持花生的采购需求。 预计年后现货价格震荡上行。虽然现货同样上涨,但幅度不及期价。自2月1日期货上市后,花生主力合约pk2110合约涨幅达到接近2000元/吨,现货贴水幅度进一步加剧,基差走弱。当前距离2110合约交割时点较远,新作花生尚未播种,当前期价更多受到油料系统性涨跌的影响。 图1:河南花生仁现货价(单位:元/吨)

数据来源:银河期货农产品事业部、USDA、海关 图2:河南花生仁现货价(单位:元/吨)

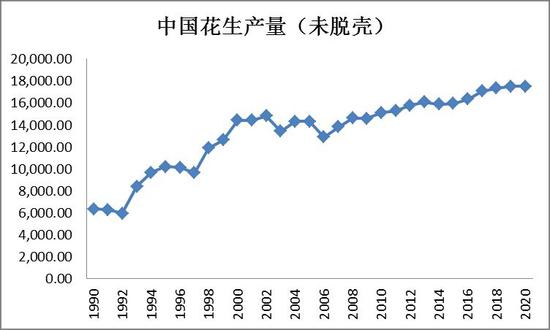

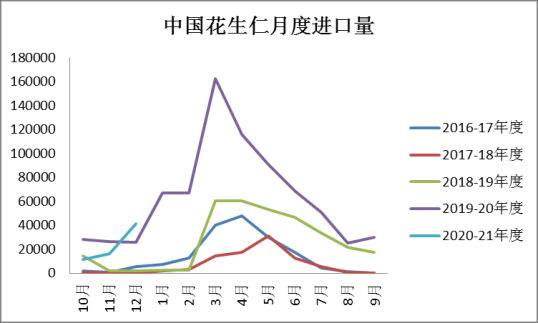

数据来源:银河期货农产品事业部、USDA、海关 图3:中国花生产量(单位:千吨)

数据来源:银河期货农产品事业部、USDA、海关 图4:国内花生仁月度进口量(单位:吨)

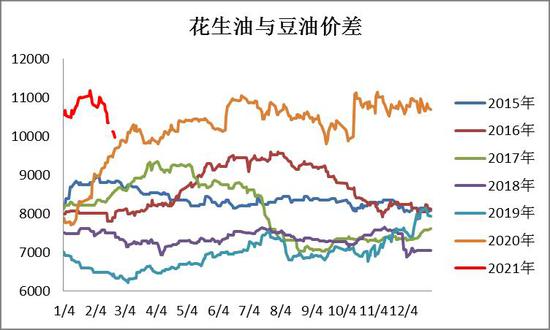

数据来源:银河期货农产品事业部、USDA、海关 (二)油厂压榨及相关品价格分析 自第5周开始油厂花生压榨量受过年停机硬而快速下降。年前57家油厂周度花生压榨量高达40000吨以上,2月后压榨量逐渐回落至10000吨以下。预计3月后油厂开机将季节性恢复,油厂补库需求重启。截止2月底,30家油厂花生库存仅有1.9万吨,为自2020年年中以来的最低量。未来可能随着油厂开工的恢复,补库需求较强。 油厂的开工及压榨同比情况要依赖于平均压榨利润情况。当前花生现货压榨利润稳定在500元/吨,高于往年同期,刺激油厂的开工积极性。年后大宗油脂普涨,豆油走势亮眼,而花生油价格表现坚挺,一级花生油价格稳定在接近20000元/吨。相对比,年后花生粕价格松动小幅下跌,较年前下跌50元/吨至3650元/吨。近期因豆油价格涨幅较大,花生油与豆油价差明显缩窄,涨幅不及豆油。2021年后因国际葵籽和葵油减产,中国葵油采购量下降。菜油和玉米(2719, 1.00, 0.04%)油供应也将继续维持偏紧水平。因此花生油作为走势相对独立而又与豆油相似度维持80%的品种,未来对其它小品种植物油替代性将显现,价格或易涨难跌。国内粕类现货下跌后趋于震荡,花生粕价格呈现疲软震荡走势,预计未来花生粕类同豆粕(3312, -49.00, -1.46%),价格底部支撑强烈,但难有出现趋势而呈现震荡行情。 图5:花生压榨利润(单位:元/吨)

数据来源:银河期货农产品事业部 图6:油厂周度开机率(单位:%)

数据来源:银河期货农产品事业部 图7:花生油与豆油价差(单位:元/吨)

数据来源:银河期货农产品事业部 图8:豆粕与花生粕价差(单位:元/吨)

数据来源:银河期货农产品事业部 (三)油脂价格分析 压榨利润的构成中花生油的价值输出占比高达80%,而花生粕的价值输出占比仅有20%,因此花生的定价机制与大豆(5739, 28.00, 0.49%)不同(豆粕决定价值),而与菜籽有相似之处(菜油决定价值),即为油脂端定价而非蛋白端定价。三大大宗油脂年后涨幅接近1500元/吨,未来高价下的需求以及棕榈(8116, 372.00, 4.80%)油产地的复产为核心交易因素,3月大宗油脂或面临高位调整的可能,但结合整个油脂的供需,即使发生回调也难以转势,因而花生油价格或也将面临未来涨幅有限的情况,对从中期角度来看从花生需求的逻辑影响形成不了太明显的利空。因此结合花生自身供应库存以及花生油的需求看,预计花生价格未来偏强运行。 第三部分 资金面分析 花生期货上市初几日,盘面成交活跃,产业资金有一定参与意愿,同时投机资金参与热情较高。年前及年后几个交易日随着避险情绪的加重,活跃度转弱,盘面波动较小。年后大宗商品整体多头气氛浓厚,花生脱离现货及相关品种的走势而涨势喜人。虽然月末盘面大涨,但可以观察到持仓量难以显著增长,体现出当前市场更多为投机资金的注入而非产业资金,投机性大增。投机者可以适当短线参与,但需理性跟踪。 第四部分 行情展望 结合上文所述,花生中期和短期供应偏紧,油料米油厂采购有一定缺口,高榨利下补库意愿较强。另外,从大宗油脂角度来看,3月油脂虽面临高位调整的可能,但难以转势,花生油需求和价格支撑明显,花生现货未来仍将呈现震荡走强。 但需要关注的是,期现价格涨幅严重不一致,现货仍跟不上盘面的步伐造成基差下跌。当前盘面更多体现花生的金融属性,即跟随油脂油料品种及整个宏观强势气氛,而并非与供需贴合运行。因此,我们建议不盲目追涨,等待盘面回落建多为主。 第五部分 交易策略 单边策略:花生供应偏紧,油料端需求较好,花生仍以底部入多为主。但近期上涨持仓量并非大幅上行,宏观气氛助推所致,现货价格跟涨幅度不够。因此建议短线操作,追涨谨慎,一旦宏观和油脂期价调整,不排除花生也将受情绪影响而回落风险较大。 套利策略:不明朗,观望。(以上观点仅供参考,不作为入市依据) 银河期货 刘博闻 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);